半導體產業前瞻:2025 下半年領先指標預期將走弱

前言

2025 年第二季開季,在川普對等關稅政策的震撼下,台股加權指數一度自 21,280 點下跌至 17,392 點,跌幅超過 18%。然而,隨後川普宣布延後關稅實施 90 天,指數隨即戲劇性反彈,在不到一季的時間內又大漲近 28%,季底收在 22,256 點已高於季初,彷彿關稅影響不復存在。

然而美國關稅政策反覆,已對半導體產業的短期供需產生實質扭曲。在台積電 25Q2 財報即將公布的前夕,本篇報告將彙整我們近期報告中對半導體產業上中下游的觀察,為讀者前瞻下半年後半導體產業的可能走勢,內容將涵蓋以下產業:

手機處理器,提及公司:聯發科 (2454)

DRAM 產業,相關公司:美光、海力士、三星

半導體前段設備:ASML、應用材料 (AMAT)、科林研發 (LRCX)、TEL 東京威力科創、科磊 (KLAC)

半導體產業有哪些領先指標?

在進入正題之前,我們將先簡要介紹半導體產業的上下游脈絡,並從中引申出幾項重要的領先指標,協助讀者更清楚理解後續對下半年展望假設的立論基礎。

IC 設計為邏輯晶片領先指標

半導體主要產值集中於邏輯晶片與記憶體晶片兩大類。其中,邏輯晶片供應鏈簡化後大致可分為 IC 設計、IC 封測、晶圓代工與半導體設備環節:

IC 設計負責晶片的設計與銷售,本身不具備製造能力,而是將後續製程委由 IC 封測與晶圓代工業者處理。

IC 封測協助 IC 設計公司將製造好的晶圓完成封裝與測試,故 IC 設計公司可視為其主要客戶。

晶圓代工承接 IC 設計公司所委託的晶圓製造,IC 設計同樣為其主要客戶群。

無論是 IC 封測或晶圓代工,其生產皆仰賴大量設備投入,因此兩者可視為半導體設備產業的主要客戶。

由此可見,IC 設計業者是邏輯晶片供應鏈中的需求發起者,僅當其晶片庫存不足時,才會向封測與代工業者下單;而當封測與代工業者後續接單持續成長導致產能吃緊時,才會進一步帶動採購設備帶動設備需求上升。因此,IC 設計可視為邏輯晶片供需的領先指標。

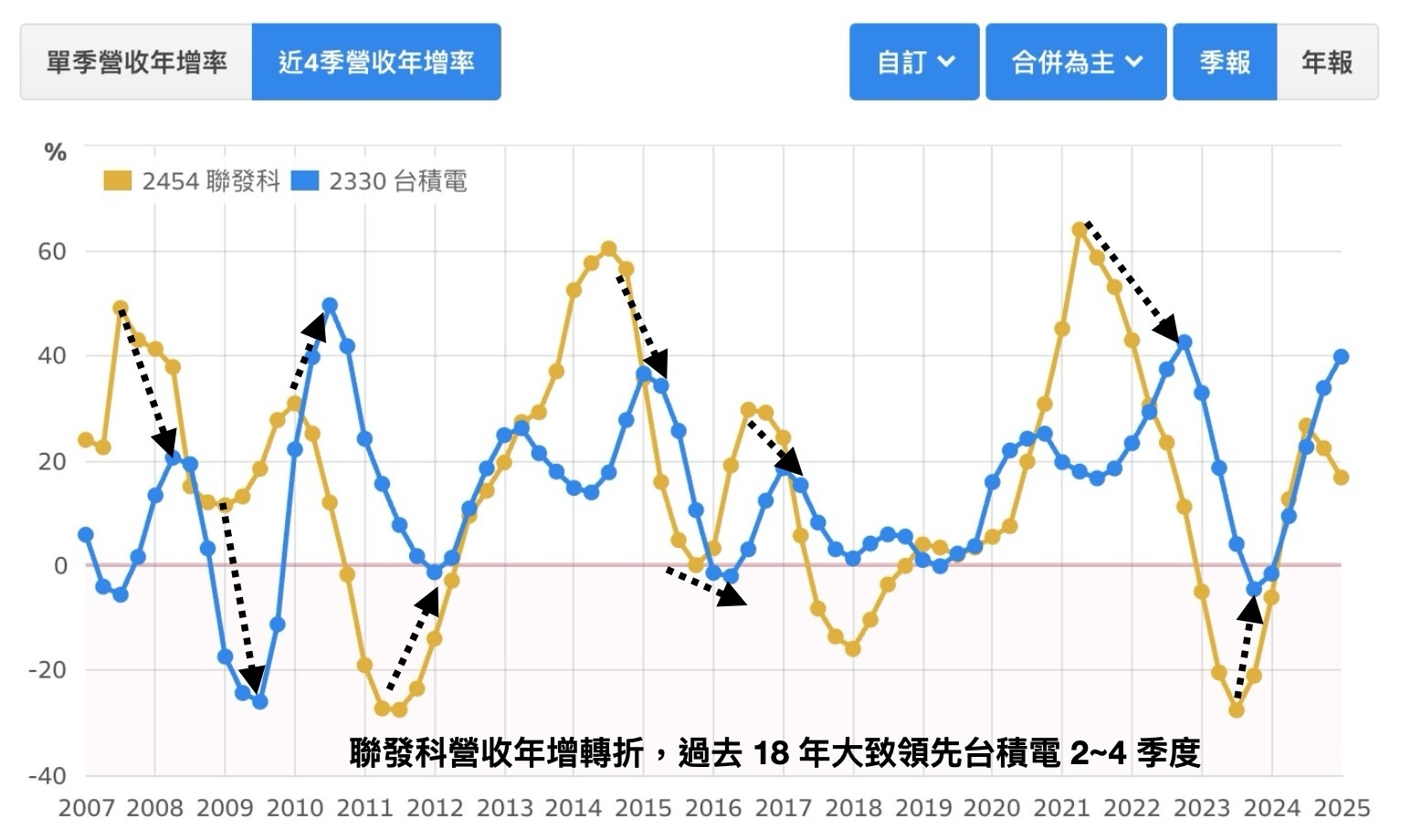

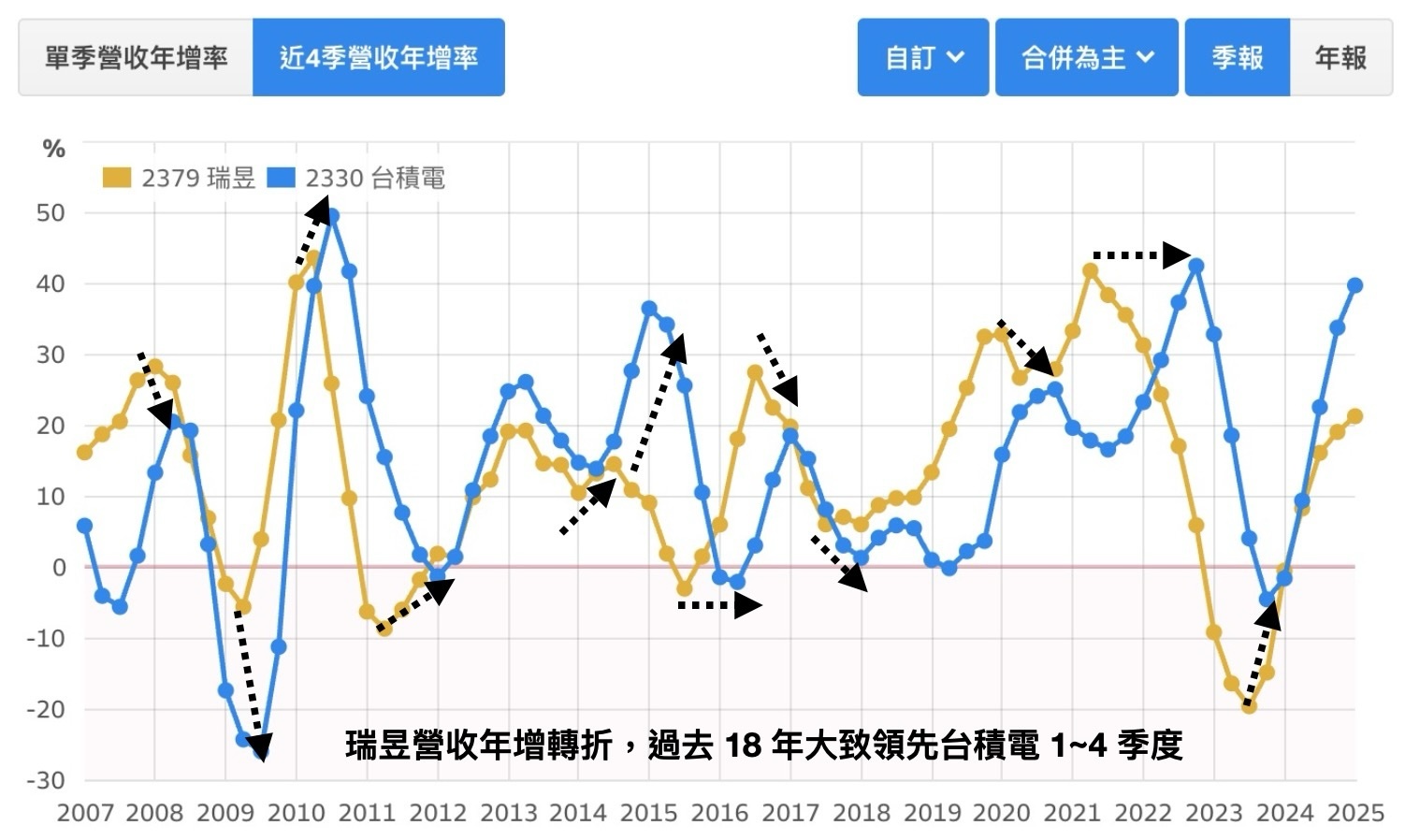

實際數據也反映此現象。以營收年增率作為衡量依據,台股中最大的 IC 設計業者 - 聯發科 (2454) 與瑞昱 (2379) 營收年增率於 2007~2024 年間的每次轉折,幾乎都領先晶圓代工龍頭台積電 (2330) 約 1~4 個季度。過去 18 年間三至四次景氣循環數據顯示,IC 設計族群大致可作為邏輯晶片供需的領先指標參考。

模組業者為記憶體領先指標

與邏輯晶片不同,記憶體晶片多採 IDM 模式(整合設計、製造、封測),其供應鏈可簡化為三大環節:記憶體模組、記憶體製造、半導體設備:

記憶體模組主要從事記憶體晶片採購與模組銷售,僅負責簡易組裝,不涉及記憶體晶片設計、封測或製造。

記憶體製造負責晶片的設計、晶圓製造與封測,並將成品銷售給 PC、手機 OEM/ODM 或模組業者。儘管記憶體模組業者採購量較小,但仍可視為記憶體製造業者的客戶。

與邏輯晶片相同,記憶體製造與封測同樣依賴大量設備,因此記憶體製造商亦為設備業者主要客戶。

綜上所述,記憶體模組業者處於最接近終端市場的位置,其銷售與存貨變化往往能更早反映需求變化,為記憶體供需的領先指標。

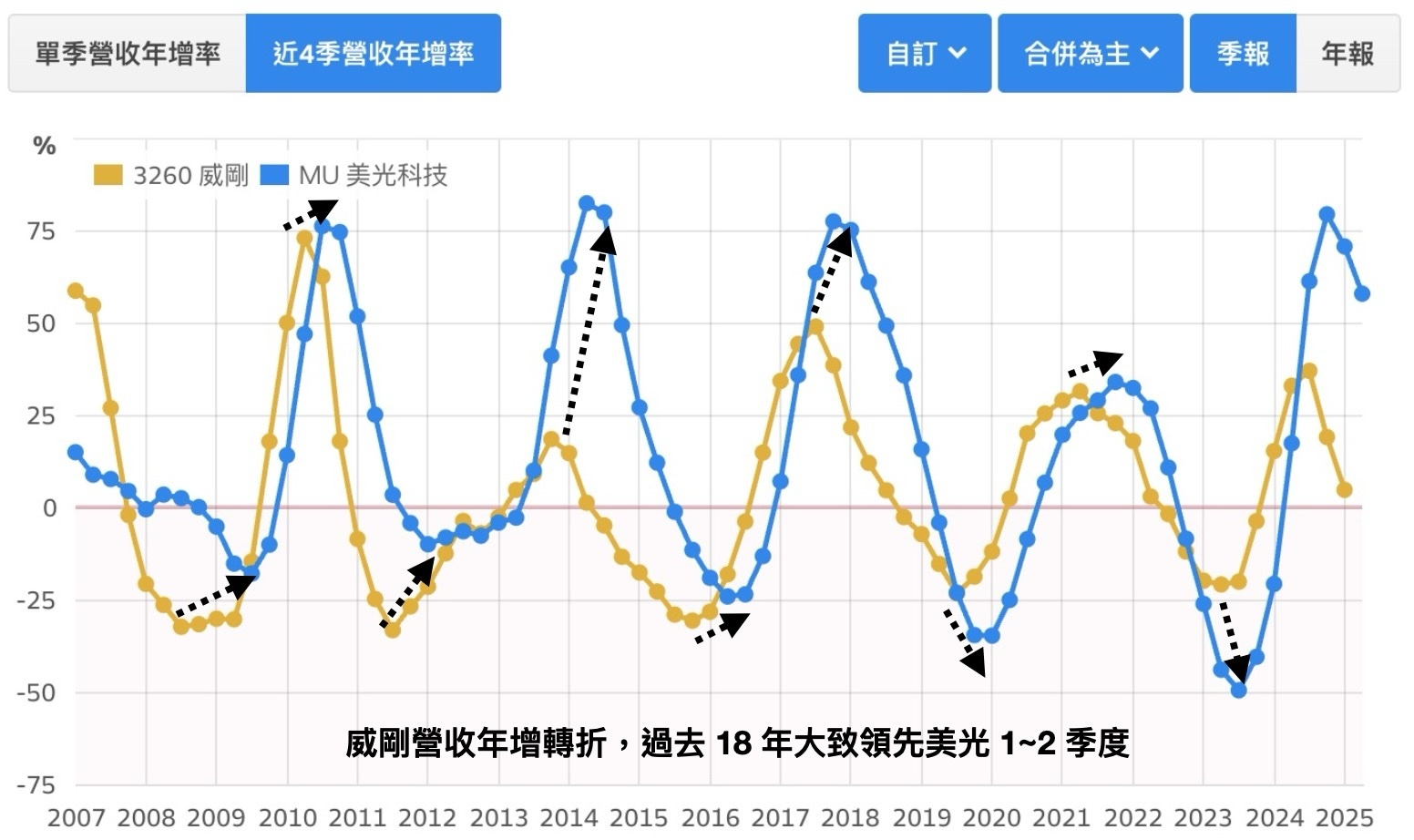

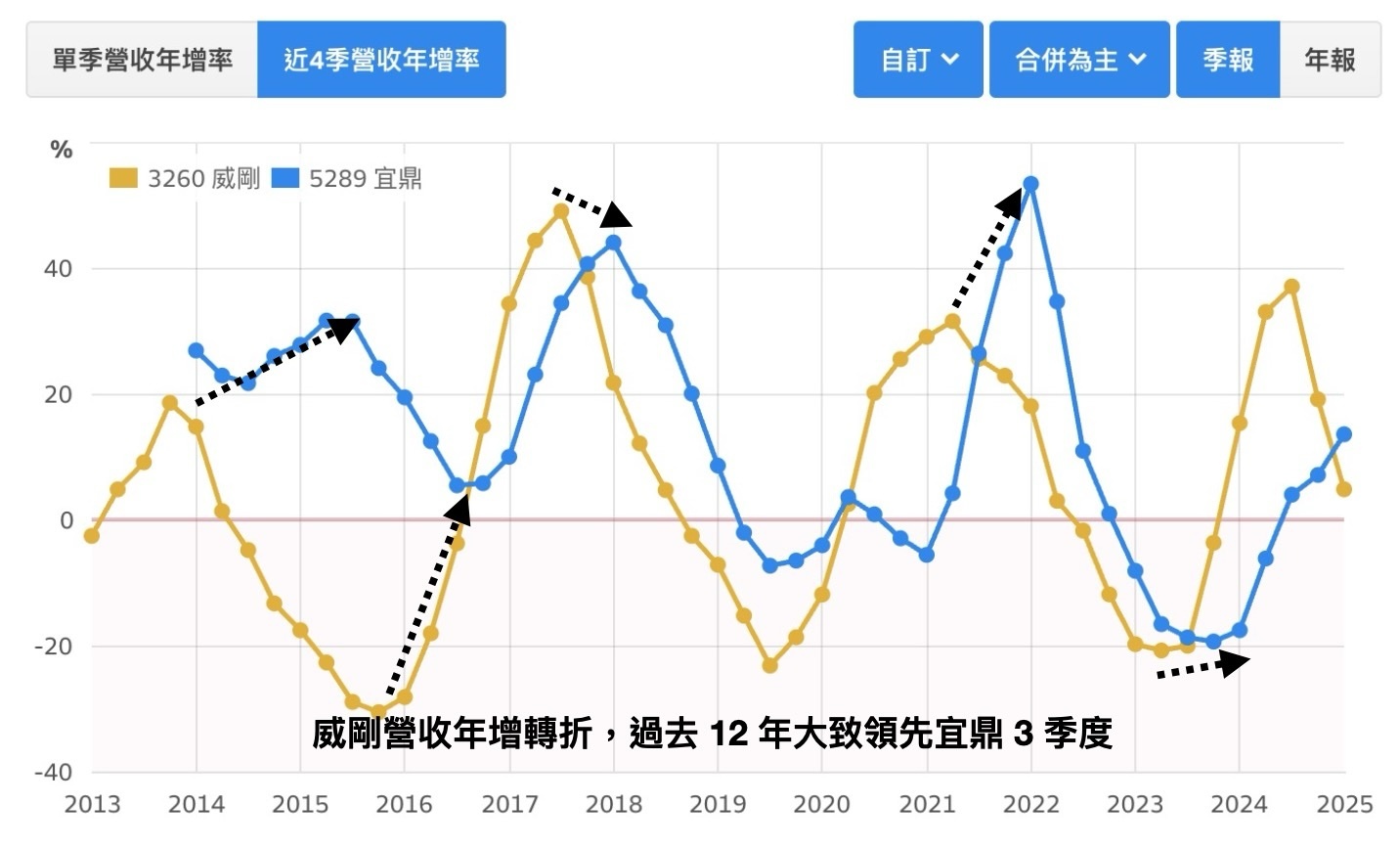

以實際數據為例,台股最大模組業者威剛(3260)在 2007~2024 年間的營收年增率轉折點,幾乎領先記憶體製造大廠美光、南亞科約 1 至 2 個季度。過去 18 年間三至四次景氣循環數據顯示,模組業者大致可視為記憶體供需的領先指標。

消費性需求為領先指標

儘管從半導體供應鏈角度來看,IC 設計與記憶體模組業者具備領先性,但不同產業公司對景氣反應仍有先後之分。以手機與 PC 為主的消費性應用,對景氣變動的敏感度通常領先於工業、車用等非消費性應用,其背後原因並不難理解:

民間大眾消費支出金額較小、且可分割,能更快速對景氣與政策變動做出反應。

民間消費為企業營收來源,當民間消費需求攀升,才能帶動後續各類企業營收上升

相較之下,工業機械、伺服器等非消費性耐久財金額高昂,僅當企業營收明顯成長且供應緊張時才會擴大資本支出,因此反應自然落後消費性應用。

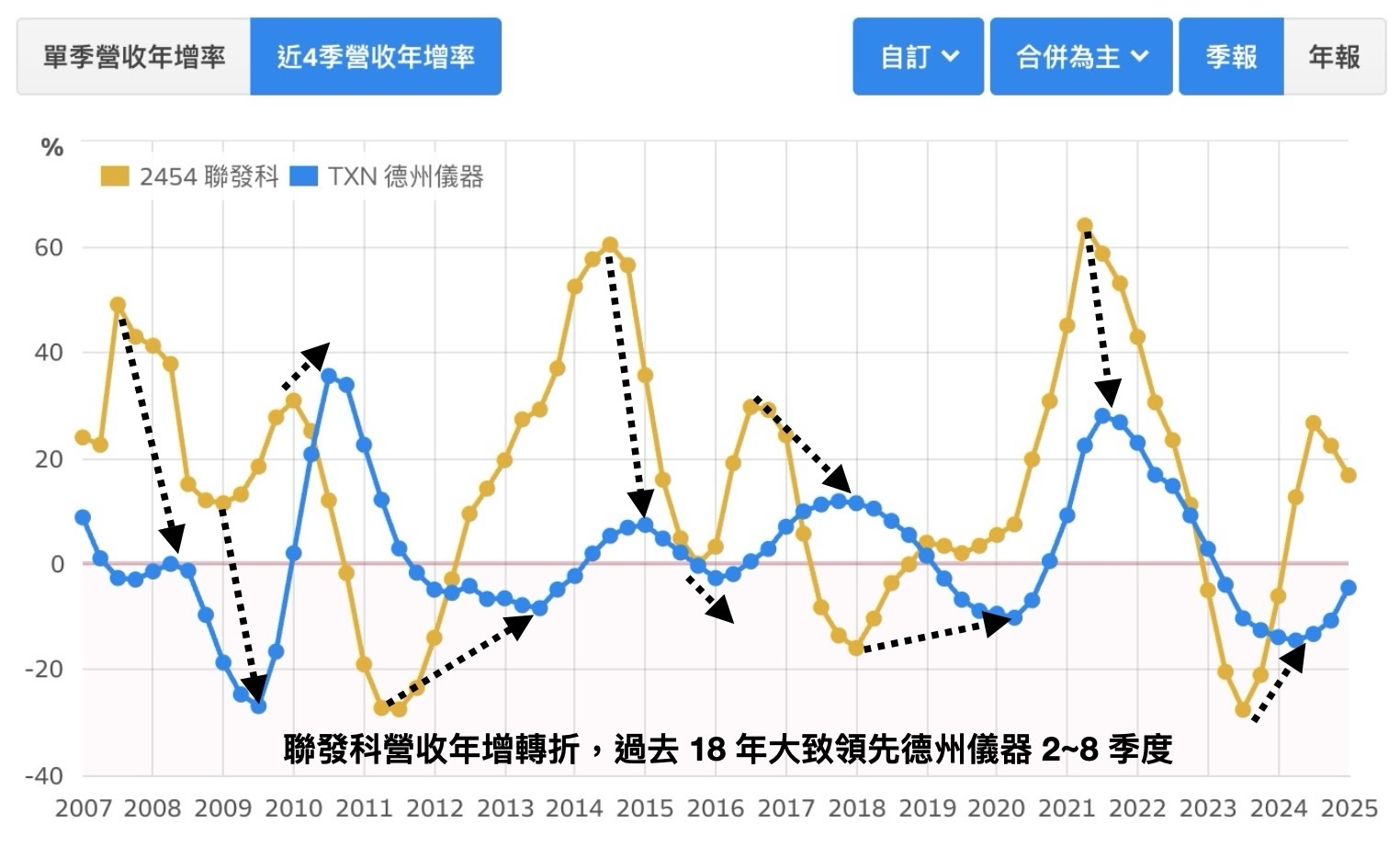

實證資料亦支持此一觀察。同樣為邏輯晶片業者,以消費性市場為主的聯發科 (2454)、瑞昱 (2379) ,其營收年增率在 2007~2024 年間每次轉折,幾乎都領先以工業、車用市場為主的德州儀器 (IC 部分委外、部分自製) 約 2~8 季。

同樣為記憶體模組業者,以消費性市場為主的威剛 (3260),其營收年增率在 2013~2024 年間每次轉折,幾乎都領先以工控、伺服器市場為主的宜鼎 (5289) 約 3 季。

雖然上述說明對半導體供應鏈許多細節有所簡化,例如模組業者其實佔記憶體晶片採購需求僅約 10~15%,但已足以協助讀者理解半導體景氣循環大致脈絡:

邏輯晶片:IC 設計為領先指標、晶圓代工為同步指標、半導體設備為落後指標。

記憶體晶片:記憶體模組業者為領先指標、記憶體製造為同步指標、半導體設備為落後指標。

應用市場:手機與 PC 等消費性市場為領先指標、伺服器為同步指標、工業與車用為落後指標。

半導體領先指標:關稅提前備貨透支需求,下半年預期走弱

在了解半導體產業領先指標的概念後,後面將彙整過去一季以來我們對領先指標的下半年展望,作為對半導體產業後續走勢的前瞻。

領先指標 1:手機處理器上半年提前拉貨透支需求,下半年營運下滑風險增加

受到關稅壓力與中國政府補貼政策刺激影響,手機產業上半年出現提前拉貨情況,這導致下半年存在需求透支風險,各大廠與研究機構已陸續下修手機全年展望:

手機與記憶體大廠 - 三星下調下半年手機需求預期,並預估將較去年同期下滑

手機處理器大廠 - 聯發科年初預期全年營收雙位數成長,但目前不再提供全年展望,對下半年態度轉為謹慎

IDC 5 月將 2025 年全球手機出貨量成長預測從 2.3% 下調為 0.6%;近期發布 25Q2 全球手機出貨量最新統計年增率放緩僅 1%,低於首季 1.5% 增幅

基於以上,個人預期全球手機與手機處理器市場於 2025 年下半年將放緩,甚至進一步邁入衰退的機率提升,此為半導體領先指標下半年警訊之一。

領先指標 2:PC 上半年提前拉貨透支需求,下半年營運下滑風險增加

PC 也有因關稅上半年提前拉貨現象,下半年同樣有需求透支風險;同時,關稅壓力削弱企業與消費者信心,原先業界寄望 Windows 10 停止支援所帶來的 PC 換機潮未如預期,這導致各大廠普遍下修對全年 PC 業務展望:

美光將 PC 全年出貨量由預計成長中個位數下調為低個位數

PC 大廠 - Dell 將 PC 全年營收指引由成長低中個位數下調至低於個位數

PC 大廠 - 惠普 (HPQ) 對 PC 全年銷量由中個位數成長下調為低個位數成長

PC 大廠 - 華碩 (2357) 對 PC 全年銷量由中個位數成長下調為持平或低個位數成長

基於以上,個人預期 PC 品牌業者:Dell、惠普 (HPQ)、華碩 (2357)、宏碁 (2353) 的 PC 業務將於 25 年下半年提早邁入衰退,此為半導體領先指標下半年警訊其二。

領先指標 3:記憶體模組 25Q2 回溫強於預期,下半年轉為下滑風險增加

下游記憶體模組:威剛、宇瞻、創見、十銓 … 等業者營運與手機、PC 消費市場連動性高。受惠於 2025 上半年關稅前的提前備貨潮,模組業者營運不僅如個人先前預期於 25Q2 落底,甚至已提前顯著反彈。不僅如此,隨著各大廠主流 DDR4 將於 2026 上半年陸續停產,亦刺激下游於提前備貨,短期供不應求推升 DDR4 模組報價,有望支撐記憶體模組業者成長持續至 25Q3。

然而,過度提前採購可能透支下半年 PC、手機需求;隨著旺季備貨結束,DDR4 需求預期也將自 25Q4 起轉為減緩;加上 2026 上半年起 PC、手機主流機型將加速轉向支援 DDR5,將進一步加劇消費性 DDR4 需求下滑。個人持續預期記憶體模組 25 下半年由盛轉衰風險上升,此為半導體領先指標下半年警訊之三。

半導體同時指標:2025 下半年穩定攀升,2026 上半年成長趨緩或走弱壓力浮現

即便領先指標於下半年可能轉弱,考量同時指標通常落後領先指標約 1~3 季,個人預期相關族群 2025 下半年業績仍將穩健攀升,成長趨緩壓力可能在 2026 上半年浮現。

同時指標 1:台積電 25 下半年~26 上半年穩定成長,唯獨年增幅度將放緩

回顧台積電 4月時法說會內容,公司預期全年美元營收成長約 25%,若據此推算,2025 下半年旺季營收將僅較上半年淡季成長約 +7%,低於過去五年旺季動輒雙位數的增幅。儘管公司強調客戶訂單並未因關稅有任何變化,但考量手機、PC 等消費性業務仍佔公司營收比重約 4 成,相關需求於上半年可能因關稅提前透支,估計為經營階層對下半年指引保守的主因。

而最受市場關注的 HPC 業務,受惠 AI 已連續 7 季大幅攀升,23Q2~25Q1 累計成長幅度已高達 +138%,在基期明顯墊高的情況下,成長幅度本就會自然放緩。經營階層在 25Q2 法人問答中也明確表示 CoWoS 需求熱度略為降溫:

執行長魏哲家:The last time when we talk about the CoWoS, the demand is almost insane and much, much higher than we can prepare. And now it's a little bit better.

整體而言,關稅可能削弱消費性需求,先進封裝仍供不應求但需求略為緩和,個人預期台積電 25 下半年~26 上半年營運仍將成長,但年增幅度可能逐漸放緩。

相較於台積電有 AI 需求支撐,其餘晶圓代工業者 AI 相關營收比重明顯較低,25 下半年受 PC、手機、消費性需求下滑影響將更為明顯。倘若消費性 IC 設計族群投片如預期在下半年轉向保守。考量從投片到晶圓產出約需 2 至 3 個季度,關稅對聯電、格羅方德 (GFS) … 等二線晶圓代工業者負面影響可能於 25 年底到 2026 上半年擴大。

同時指標 2:DRAM 下半年穩定攀升,NVIDIA GB 伺服器組裝良率左右 26 上半年續航力

隨著 PC 與手機市場下半年衰退壓力加劇,DRAM 後續成長動能將愈發仰賴搭載於 AI 晶片的 HBM。而 NVIDIA 作為 HBM 主要採購業者,其晶片出貨動能將高度影響 DRAM/HBM 後續展望,使得 DRAM/HBM 後續走勢與 Blackwell 晶片出貨進度密切連動。觀察關鍵晶片買家 - 微軟、Google、Meta 都持續維持、甚至上調採購支出:

Google:維持預期 25 年的資本支出達到約 750 億美元,年成長 +42.8%

微軟:維持 25 年伺服器採購支出仍將成長

Meta:將 25 年全年資本支出由 600~650 億美元上調至 640~720 億美元,年成長+82.5%

大型 CSP 買家需求強勁,且 NVIDIA下一代 B300、CSP 業者 ASIC 晶片將於下半年陸續放量,個人預計將帶動 HBM 乃至於 DRAM 產值下半年穩健成長。

儘管 DRAM 下半年成長機率不低,然而截至 25Q2 季底,個人估計 GB 系列伺服器的組裝良率僅 60~65%,若下半年良率提升有限仍持續低於 70%,下游業者為避免晶片存貨過度囤積,可能選擇暫緩向 NVIDIA 採購晶片,將為 2026 年 DRAM/HBM 需求埋下隱憂,DRAM 產業投資人需密切關注 GB 系列伺服器的組裝良率下半年進展。

同時指標 3:NAND Flash 下半年產值將走揚,唯獨力道有限

SK 海力士、三星、美光與 Sandisk 於 24Q4 起持續減產 NAND,配合下游 PC 與手機客戶於 25 上半年前加大拉貨力道,消費性 NAND 市場如個人去年底預期於 25Q2 回溫。然而,PC、手機等消費市場提前透支需求,將部分抵銷 AI 伺服器部屬對企業級 SSD 的採購需求回升動能,個人預期 NAND Flash 整體產值 2025 年下半年回升幅度有限。

綜合以上,在 AI 需求於 25 下半年持續強勁下,個人預期將能抵銷消費性需求下滑風險,支撐同時指標:晶圓代工、記憶體製造下半年營運仍穩定攀升,但能否持續至 2026 上半年有待觀察。

半導體落後指標:前段設備 2026 上半年邁入短期高點,2026 下半年下行壓力增加

最後我們來看看落後指標 - 半導體前段設備下半年乃至於明年展望。在中國成熟製程採購衰退、記憶體客戶整體資本支出成長有限、Intel 縮減資本支出情況下,台積電 2nm 製程需求成為 2025~2026 年半導體前段設備最主要關鍵動能。參考台積電官方預定量產時程,N2、N2P、A16 製程將於陸續於 25Q4~26 下半年量產,將推動邏輯先進製程設備採購動能持續至 26 年中。然而考量更下一代 A14 製程量產要等到 2028 年,個人預期 26 下半年~27 上半年台積電對先進製程設備採購可能將進入暫歇期。

不僅如此,關稅可能促使下游終端市場於 2025 年上半年提前拉貨,進而透支下半年需求,使消費性 IC 設計族群投片在下半年轉向保守。考量從從投片到晶圓產出約需 2 至 3 個季度,關稅對台積電、聯電、格羅方德 (GFS) … 等晶圓製造客戶負面影響於 2026 上半年擴大,屆時可能開始縮減對前段製程設備的採購規模;而半導體前段設備從下訂至交貨亦需約 2 至 3 個季度,推估相關負面影響將於 2026 年中起逐步反映在設備廠的營收表現上。

綜合以上,個人預期半導體前段設備相關族群:ASML、應用材料 (AMAT)、科林研發 (LRCX)、TEL 東京威力科創、科磊 (KLAC)、京鼎 (3413)、翔名(8091)、公準 (3178)、瑞耘 (6532) … 等短期營運高點或將出現於 26 上半年,26 下半年下行壓力將漸增。

結論:關注領先指標 25 下半年是否開始走弱

AI 的興起無疑是未來十年最重要的科技趨勢之一,半導體產業有望成為主要受惠領域。儘管中長期成長機率高,但半導體產業仍難免受到短期庫存與政策等因素影響,出現業績與股價短期劇烈波動現象。即使如台積電等這樣的績優股,在 2022 年景氣循環下行期間,短線股價最大跌幅亦超過 40%,但對中長期投資人而言,這類短期回檔反而是布局長期趨勢的加碼契機。

隨著關稅造成手機、PC 等消費性需求於上半年提前拉貨,已可能導致需求透支,短期將抵銷部分 AI 成長動能,造成半導體領先指標短暫下行風險增加。以過往經驗來看,一旦領先指標業績如預期走軟,即便同時指標、落後指標族群自身業績仍未向下,股價往往與領先指標同步下跌,出現短期股價領先業績反轉的現象。因此投資人可密切注意 2025 年下半年領先指標是否走弱,以此作為半導體部位短期是否需調節的參考。

完整內容參考

事實上,上面觀點都來自於我們過去 3 個月所發布產業報告內容,若想更清楚我們對領先指標:手機處理器、記憶體模組、PC 產業下半年展望完整論述,請參閱以下產業報告:

SK 海力士季報看產業:HBM、DRAM、NAND Flash 25 下半年展望追蹤 (2025/05/08)

PC、Server 產業追蹤:AI 伺服器獨撐大局,傳統伺服器與 PC 下半年展望不佳 (2025/06/10)

記憶體產業追蹤:PC、手機提前拉貨透支下半年需求,DDR4 年底成長恐趨緩 (2025/06/30)

若想更清楚我們對同時指標:晶圓代工、DRAM、NAND Flash 產業下半年展望完整論述,可以參閱以下產業報告:

台積電季報解析:美對台關稅、美墨加貿易協定 (USMCA) 左右美國廠長期獲利能力 (2025/04/22)

SK 海力士季報看產業:HBM、DRAM、NAND Flash 25 下半年展望追蹤 (2025/05/08)

PC、Server 產業追蹤:AI 伺服器獨撐大局,傳統伺服器與 PC 下半年展望不佳 (2025/06/10)

記憶體產業追蹤:PC、手機提前拉貨透支下半年需求,DDR4 年底成長恐趨緩 (2025/06/30)

若想更清楚我們對落後指標 - 半導體設備產業下半年展望詳細論述,可以參考以下完整報告:

台積電季報解析:美對台關稅、美墨加貿易協定 (USMCA) 左右美國廠長期獲利能力 (2025/04/22)

科林研發季報看產業:半導體前段設備產業 26 年營運阻力增加 (2025/04/30)

若想查看領先指標、同時指標、落後指標族群近期營收數據變化,可參考下面連結: