DRAM 產業追蹤:2026 年非 HBM DRAM 成長或將更勝 HBM

前言

DRAM 巨頭三星、SK 海力士在近期公布了最新一季營運報告。今天我們就來檢視報告中釋出的相關訊息,了解以下產業後續展望:

先進製程 DRAM,相關公司:美光、海力士、三星

成熟製程 DRAM,相關公司:南亞科 (2408)、華邦電 (2344)

記憶體封測族群,相關公司:力成 (6239)、南茂 (8150)、福懋科 (8131)

25Q3 回顧:Hyperscaler 需求爆發,DRAM 供不應求加劇

25Q3 三大 DRAM 原廠業績皆優於預期:

SK 海力士 DRAM 營收 19.1 兆韓圜,季成長 +11.4%,出貨量強於預期

三星 DRAM 營收估計約 18~19 兆韓圜, 約季成長 +30%,出貨量強於預期

美光 DRAM 營收 89.8 億美元,季成長 +27.1%,高於財測預期

三大廠 DRAM 業績成長超越各自財測,不僅受惠於 HBM 與 Server DRAM 採購需求強勁,原預期較弱的消費性 DRAM 業績於近期也出乎預期走強。

SK 海力士經營階層:

Now it is true that the memory market this year has entered into what can be called a super boom cycle with surge in demand across all products unlike earlier expectations. Such changes have only recently appeared …

今年記憶體市場確實進入了一個所謂的超級繁榮週期,所有產品的需求都出現了激增,這與之前的預期大相徑庭。這種變化是近期才出現的 ...

然而,消費性 DRAM 出乎意料走強並非源自終端需求改善,而是 Hyperscaler 短期需求爆量,擠壓消費性 DRAM 供給不足的結果。在看好 AI 需求下,亞馬遜、微軟、Google、Meta 於最新法說會紛紛大幅上調今明兩年投資力道:

亞馬遜 AWS:2025 年資本支出由 1150~1185 億美元上調至 1250 億美元,2026 預計將再度成長

Google:2025 年的資本支出由 850 億上調至 910~930 億美元,預期 26 年資本支出將再大幅增加

微軟:原預期會計年度 2026 資本支出成長將放緩,近期改口為成長將上調加速

Meta:2025 年的資本支出由 660~720 億上調至 700~720 億美元,較去年成長 +90%,預期 26 年增速還會更高

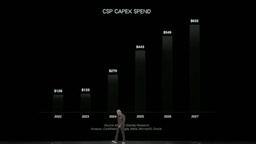

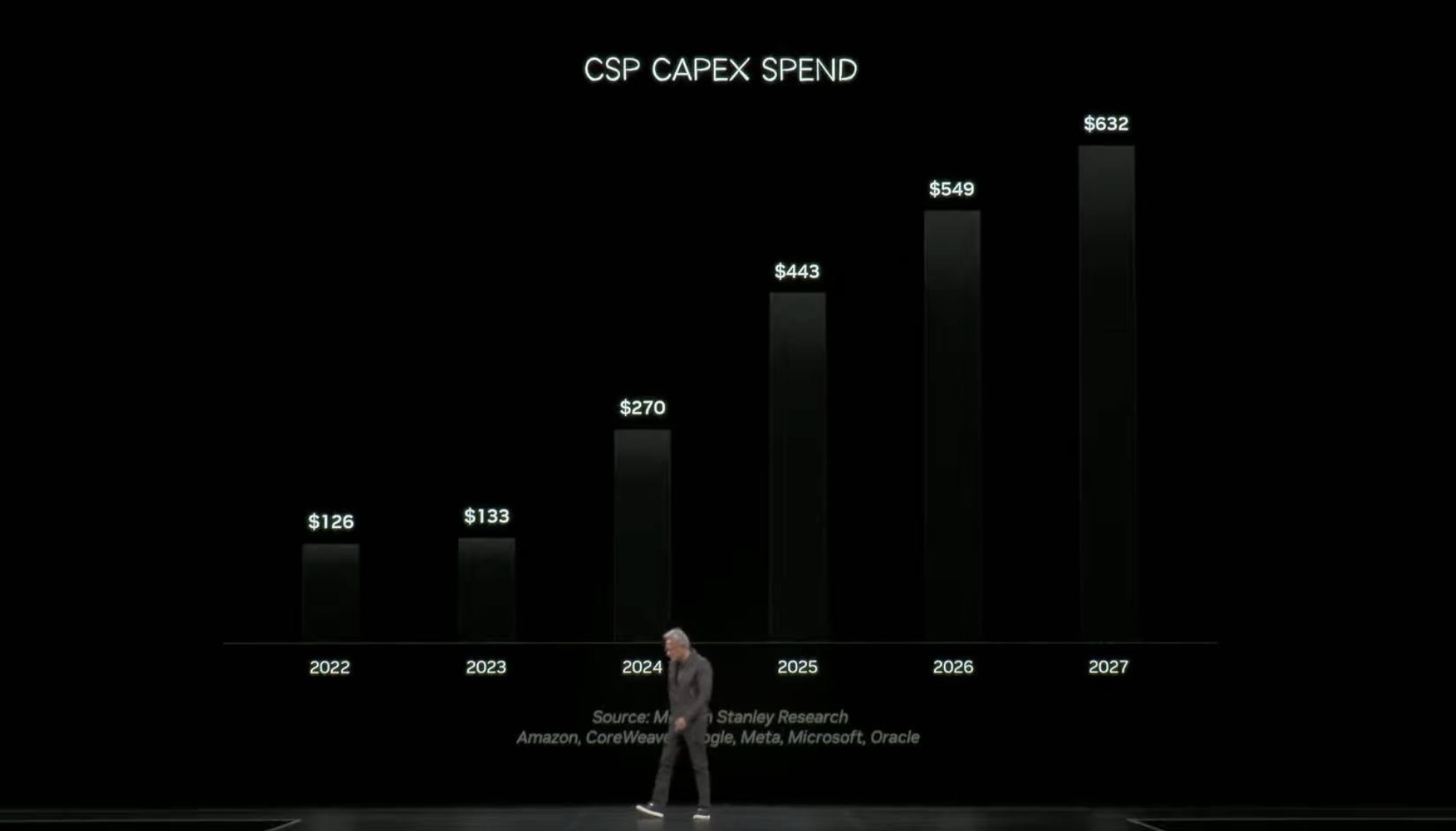

參考 NVIDIA 於近期 GTC 大會中簡報,預期 2026 年 CSP (主要為 Hyperscaler) 資本支出將較今年再增加約 1000 億美元 / 成長 +24%,高於年中時市場預期成長幅度僅 +15~20%。

短期對 AI 投資力道加速下,Hyperscaler 為了確保未來 4~6 季 Server DRAM 庫存充足,於上季開始猛烈擴大對 DRAM 採購,甚至開始要求與 DRAM 廠簽訂多年期長約鎖定供應與價格。由於 Server DRAM 利潤率高於消費性 DRAM, 三大廠自然將產能優先傾向供應 Hyperscaler,進而消費性 DRAM 供給出現間接缺貨。

DRAM 大廠的 Server 業績持續強勁,符合個人去年 9 月底以來觀點:

考量 HBM 25 年難供過於求,傳統 DRAM 與 NAND 產能支出仍將持續有限,而需求端無論 AI 或傳統通用伺服器當將成長,個人看好 25 年美光與整體產業 Server 記憶體營收持續成長。

但 Server DRAM 需求熱度遠比年初估計高出甚多,明顯擠壓到消費性 DRAM 供給量,使得 DRAM 大廠 2025 下半年消費性業務也將受惠報價上漲而成長,不符合個人上季擔憂消費性記憶體近年底時展望可能轉弱觀點。

2026 年先進製程 DRAM 供不應求,非 HBM 成長或將更勝 HBM

在 Hyperscaler 對 Server DRAM (包含 HBM) 需求激增下,三星、SK 海力士、美光皆表示 2026 年資本支出將大幅增加,既有產線擴產規劃也開始提前加速,但個人預估 2026 年 DRAM 供給實質增幅仍將有限,主要原因在於:

2026 年資本支出中不小比重用於廠房新建 (Green field),但三大業者新廠量產時間皆預期在 2027 年之後,這使得 2026 年晶圓投片量成長可能 +10% 以內

2026 年資本支出中不小比重用於 HBM 擴產,但 HBM3E 消耗矽晶圓量是傳統 DDR5 3 倍,HBM4 消耗矽晶圓量更上升到 DDR5 的 4 倍,隨著 HBM 佔位元需求來到 10%,對於實際晶圓產能消耗量佔比將上升至 30~40%,持續壓抑三大廠 DRAM 位元產出釋放

個人預估三大廠 2026 年 DRAM 位元產出成長將在 +15~20%,對比 SK 海力士預估需求成成長將上調至 +20% 以上,顯示 2026 先進製程 DRAM 供給成長速度將低於需求,個人維持先前觀點:

個人看好 2026 上半年先進製程 DRAM 將持續供不應求,供需結構優於 DDR4。

2026 年非 HBM DRAM 成長不遜於 HBM

值得注意的是,儘管 HBM 仍是市場焦點,但個人預期其 2026 年成長幅度將明顯低於 2025 年:

供給有限下,2026 年 HBM 位元出貨量成長預估將降至 3~4 成,低於 2025 年三位數增長。

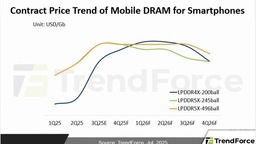

HBM 供不應求下報價理應明顯上漲,但三星為了爭奪市占率,25Q2 於 HBM3E 市場展開積極削價競爭,HBM3E 跌價幅度短期估計約 2~3 成,研調機構 TrendForce 預估 2026 年跌幅可能縮小至 1~2 成

HBM4 報價雖有望高於今年 HBM 均價 4 成以上,但估計佔 2026 年 HBM 整體出貨量比重僅約 35~40%,在 HBM3E 跌價抵銷後,個人預估 HBM 2026 年平均報價漲幅將僅約於 +10%

基於以上,個人預期 2026 年 HBM 產值成長幅度約 +40~55%,明顯低於今年三位數以上成長。

相較於 HBM,非 HBM 的先進製程 DRAM (Server、高階 PC、高階手機用 DRAM) 2026 年成長動能則有望明顯高於今年:

SK 海力士預估 2026 年 DRAM 位元需求量將成長 +20% 以上,高於今年的 +17~19% (high-teen);個人以此推算 2026 年非 HBM DRAM 位元需求量將成長 +17~19%,明顯高於今年僅 +10~11%

隨著 NVIDIA 推出 Rubin CPX,在推理的 pre-fill 階段採用 GDDR7 取代 HBM4,有望推動非 HBM Server DRAM 需求於 2026 下半年進一步攀升

先進製程 DRAM 供不應求下,預計非 HBM DRAM 2026 上半年報價有望大漲 +25~30%,下半年估計不會跌價,使得全年報價漲幅高於 HBM

綜合以上推算,2026 年非 HBM 的先進製程 DRAM 產值有望較今年成長 +50% 以上,成長幅度並不遜於 HBM。

成熟製程 DRAM 2026 上半年成長將強於預期,惟留意下半年風險浮現

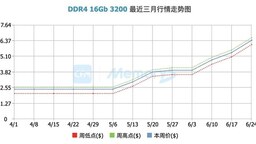

隨著三星、SK 海力士、美光加速將產能優先供應 Hyperscaler,成熟製程 DRAM 短期供應更為緊缺,帶動 DDR3/DDR4 2026 上半年報價漲幅有望強於個人先前預期。然而漲勢能否持續至 2026 下半年,仍有部分不確定性:

晶圓代工業者中芯國際於近期法說會表示,因記憶體短缺與價格暴漲,使得下游手機、消費電子、車用客戶下單開始縮手,2026 上半年訂單能見度明顯下滑。這顯示記憶體價格暴漲已開始壓抑下游消費性需求,不利於 2026 年成熟製程 DRAM 需求。

長鑫存儲 2025 年將其成熟製程產能由 DDR4 轉向生產 DDR5,轉換初期不順導致其量產延後;但 10 月底公司宣布推出用於手機與筆電的 LPDDR5X,8533/9600 Mbps 產品已量產,10667 Mbps 產品已送樣給客戶認證。若長鑫存儲 LPDDR5 後續量產與認證進度順利,將使得中國手機、筆電用 LPDDR 供給增加,亦可能部分抵銷成熟製程 DRAM 2026 下半年報價漲勢。

DDR4 價格暴漲下,下游 PC、手機業者將於 26 上半年新款機型將加速轉向支援 DDR5,將進一步削減 DDR4 等中低階成熟製程採購需求

綜合以上,個人認為仍需留意以上負面因素是否影響 2026 下半年成熟製程 DRAM 供需。

相關產業鏈上公司後續展望

最後我們嘗試從以上觀點,推估相關產業鏈上公司後續營運表現

先進製程 DRAM:2026 年三星 DRAM 業務成長性將優於同業

受惠記憶體產業如個人先前預期於 25Q2 落底回溫,DRAM 三巨頭:SK 海力士、三星、美光 DRAM 前三季累計營收都轉為上升,然而其中三星表現明顯不如對手:

三星 DRAM 前三季累計營收年成長 +15%

SK 海力士 DRAM 前三季累計營收年成長 +64.5%

美光 DRAM 前三季累計營收年成長 +35%

三星成長遜於同業主因有二:

無法打進 NVIDIA HBM3 主流供應,市占率持續流失給海力士與美光

非 HBM 產品營收佔比高,但消費性 DRAM 供需上半年偏弱,使整體成長受限。

然而參考前面觀點所述,個人認為以上兩項阻力都將未來 2~3 季轉為三星成長助力

三星 1c 新製程設計已針對熱功耗特別優化,加上 NVIDIA HBM4 規格上調,導致美光 HBM4 送樣與認證時程因此推遲,以上使得三星對 NVIDIA HBM 供應有望於 2026 趕上美光

三星雖在 NVIDIA HBM 認證與供貨進度落後,但在 AMD 和 Hyperscaler 自研 ASIC 的 HBM 市占率明顯較高。隨著 AMD GPU 與 Hyperscaler 自有 ASIC 明年開始進入大幅放量期,非 NVIDIA 佔整體 HBM 位元需求量比重預計從今年的低於 30%,上升至 2026 年的 45% 以上,三星也將因此連帶受惠,帶動其 HBM 營收成長幅度有望高於對手

三星目前非 HBM 佔 DRAM 營收比重明顯高於 SK 海力士與美光,但考量 2026 年非 HBM 的先進製程 DRAM 產值將較今年大幅成長,三星受惠非 HBM DRAM 成長幅度也將高於對手。

綜合以上,個人持續預期 2026 年三星 DRAM 業務成長性將優於同業,並維持上季以來觀點:

考量海力士 HBM 在良率與產量仍是最佳,三星的削價競爭對於美光於 NVIDIA 與各家 ASIC HBM 副供地位威脅更大,預期三星競爭對美光負面影響可能更大於海力士。

也持續維持近期觀點:

估計三星受惠非 AI DRAM 報價上漲幅度將高於海力士、美光;配合其 HBM 2026 年市占率有望回升,個人預期三星 DRAM 業務 2025 下半年~2026 上半年成長力道有望追上甚至強於同業,重回市占率龍頭寶座。

成熟製程 DRAM:南亞科、華邦電 2026 年上半年成長將優於預期,惟下半年仍有不確定性

受惠 DDR4 停產預期帶動報價大漲,以成熟製程為主的利基型 DRAM 業者:南亞科 (2408)、華邦電 (2344) 25Q3 營運順利轉虧為盈,符合個人 6/30 以來預期:

以成熟製程為主的利基型 DRAM 業者:南亞科 (2408)、華邦電 (2344) 25 下半年業績將顯著受惠 DDR4 停產帶動的漲價與備貨潮

兩者股價自 6/30 以來更暴漲 +200% 以上!

然而,相較於個人先前擔憂 DDR4 成長可能於 2026 上半年趨緩,近期 Hyperscaler 需求自 8 月急升下,三星、SK 海力士、美光加速將產能優先供應 Hyperscaler,將使得成熟製程 DRAM 供給更加有限,未來 2~3 季供需缺口將較個人先前預期更大。在此背景下,2026 上半年 DDR3/DDR4 報價漲幅、乃至於南亞科、華邦電業績有望強於個人先前預期。

不過如前面所述,成熟製程 DRAM 2026 年供需仍有潛在負面風險,是否壓抑 2026 年中後 DDR3/DDR4 報價、乃至於南亞科、華邦電業績漲勢 ,仍需密切觀察後續變化。

記憶體封測族群:2026 年上半年成長將優於預期

受惠於記憶體需求回升,記憶體封測族群業務自 25Q2 起反彈:

力成 (6239) 記憶體封測營收 25Q2 季增約 +12.4%、25Q3 季增約 +17.8%

南茂 (8150) 記憶體封測營收 25Q2 季增約 +21%、25Q3 季增約 +15.6%

福懋科 (8131) 營收 25Q3 季增約 +25.4%

雖然回溫時點略早於個人先前預估,但復甦態勢與個人 3 季前提出的觀點大致符合:

相關封裝記憶體封裝族群:力成 (6239)、南茂 (8150) 記憶體封裝營收上半年仍將偏弱,但下半年有機會逐步反彈。

展望後續,個人原先擔憂在消費性需求邁入淡季下,記憶體封測族群業務可能於 25 年底~26 上半年面臨走弱壓力;但隨著 Hyperscaler 需求短期急升,推動記憶體未來 2~3 季持續供不應求,個人預期記憶體封測族群:力成 (6239)、南茂 (8150)、福懋科 (8131) 等業者的記憶體業務成長有望持續至 2026 上半年。

IC 載板族群:BT 載板業務成長有望持續 2026 年上半年

DRAM 與 NAND 晶片封裝皆採用 BT 載板,估計佔整體 BT 載板需求至少 30~50%。目前台灣主要 BT 載板業者有:

景碩:BT 載板佔營收約 35%

南電:BT 載板佔營收約 25~30%

欣興:BT 載板佔營收約 10~12%

隨著記憶體需求於 25Q2 好轉,BT 載板需求亦隨之築底反彈;加上 T-glass 玻纖布原料緊缺、銅、金價年初以來高漲推動成本上升,BT 載板大廠自 25Q3 已陸續啟動漲價,推動 BT 載板營收與毛利率開回升。

考量 Hyperscaler 推動記憶體需求短期維持高檔,將帶動 BT 載板未來 2~3 季需求持續成長;而高階記憶體 BT 載板所採用 T-glass 玻纖布原料緊缺,將使得 2026 年高階 BT 載板供給持續吃緊,有望推動 2026 上半年 T-glass BT 載板價格持續上漲,相關業者 BT 載板業務將隨之受惠。綜合以上,個人預期載板族群:景碩 (3189)、南電 (8046) 的 BT 載板業務成長有望持續 2026 年上半年。