LRCX 季報解析:記憶體、先進邏輯設備先後復甦,24 下半年業績加速成長

前言

又來到台股美股提款機單元,在這個單元中,我們將透過產業角度,介紹台股供應鏈高連動的美股巨頭,讓你認識更多值得關注的美股標的。

半導體設備五巨頭之一:科林研發在 1/25 公布了最新一季營運報告。今天我們要來檢視報告中釋出的相關訊息。部分聽眾或許對這間公司感到陌生,我們先簡單介紹一下科林研發的背景:

公司在美股 Nasdaq 上市,代號為 LRCX

科林研發目前市值約 1200 億美元,為費城半導體成分股之一

科林研發主要的業務為蝕刻、薄膜沉積設備製造與銷售,在半導體設備產業市占率約 15~17%,排名第三,僅次於應用材料、ASML

科林研發在晶圓製造用的蝕刻設備為龍頭,市占率超過五成;在薄膜沉積設備市占率約 12% 排名第二

綜合以上可知,科林研發是世界級公司,尤其在半導體設備產業地位舉足輕重。那我們為何要關注科林研發的營運狀況呢?了解科林研發營運狀態,對於台股投資人有什麼幫助嗎?

科林研發營收中記憶體設備比重最高,因此科林研發的營運對於記憶體產業擴產狀況具有代表性。如果是關心 NAND、DRAM、或是記憶體模組標的的投資人,更應該關注科林研發的營運狀況。

科林研發主要的業務為蝕刻、薄膜沉積設備製造與銷售,兩者皆為半導體製程的重要設備,因此我們可以從科林研發的業績了解半導體產業產能擴張狀況。如果是關心台積電、聯發科、聯電等半導體相關公司的投資人,也應該關注科林研發的營運狀況。

科林研發會計 24Q2 營運表現回顧

回顧會計 24Q2 ( 日曆季度 23Q4) 損益表現:

營收 37.6 億美元,較上季成長 +8%,高於財測指導範圍中間數

Non-gaap 毛利率 47.9%,較上季減少 (-0.3) 個百分點,高於財測指導範圍中間數

non-gaap EPS 6.85,較上季成長 +9.8%,高於財測指導範圍中間數

記憶體設備收入持續反彈,邏輯設備業績持續疲軟

科林研發上季營運優於預期,個人估計主因為記憶體設備業務繳出好表現。延續上季以來中國合肥長鑫強勁拉貨需求,搭配龍頭廠加碼擴大 HBM、DDR5 產能,DRAM 設備業務成長性依然一枝獨秀,季成長高達 +51%,年成長高達 +83%!隨著 NAND 下游需求走向復甦,NAND 設備業務也明顯走出谷底,營收明顯較上季成長 +28%。在 DRAM、NAND 業務雙雙成長下,整體記憶體設備業務季成長 +41%,佔公司營收比重由 38% 攀升為 48%。

相較記憶體設備走向復甦,公司邏輯設備營運持續走軟。以車用、工業市場為主的類比 IDM 大廠營運放緩下,使得公司非晶圓代工的邏輯設備營收大幅季衰退 (-40)%,導致整體邏輯設備業務季衰退 (-6)%,年衰退高達 (-33)%。

科林研發記憶體設備與邏輯設備營運兩樣情,符合個人過去三季以來觀點:

展望 2024 年半導體設備業,邏輯製程設備落底回溫時間點將晚於記憶體設備產業,反彈回溫力道也將低於記憶體設備產業

記憶體、先進邏輯設備先後復甦,24 下半年業績加速成長

展望 24Q3 會計季度 ( 日曆季度 24Q1) 營運:

營收預估 34~40 億美元,平均較上季衰退 (-1.6)%

Non-gaap 毛利率預估 47~49%,平均較上季增加 0.4 個百分點

non-gaap EPS 6.5~8,平均較上季衰退 (-3.6)%

相較於 ASML 預期本季營收大幅季衰退 (-27.5)%,科磊 KLAC 季衰退 (-7.6)%,科林研發 24Q1 營運表現強於同業,關鍵仍在於佔比不小的記憶體設備率先走向復甦。

HBM 與 DDR5 需求接棒,抵銷中國 DRAM 設備採購降溫

DRAM 設備在中國合肥長鑫拉貨持續下,24Q1 表現預期依然強勁。但展望 2024 全年,經營階層表示中國佔營收將逐季下滑,顯示中國合肥長鑫拉貨可能在 24Q2 後結束。

Joseph Lawrence Moore - Executive Director:And then looking forward, it seemed like you had more than 6 months of demand from that China customer in the second half going forward. Does that come down, but core DRAM comes up and HVM comes up?

Douglas R. Bettinger - Executive VP & CFO:Probably.

公司觀點也符合個人過去兩季以來觀點:

隨著美日荷對中設備出口新禁令生效,中國趕在禁令前加緊採購 DRAM 設備需求將放緩,難以持續至 24 年

好在 AI 需求崛起,帶動 DRAM 龍頭業者積極擴產 HBM 與 DDR5 產能,相關設備採購需求將能抵銷中國對 DRAM 一次性採購將結束的負面影響。受惠 HBM 與 DDR5,科林研發預期全球 DRAM 設備支出 24 年將轉為成長,公司相關沈積、蝕刻、封裝業務也將受惠。

客戶產能利用率持續回升,NAND 業務下半年加速回溫

NAND 業務將持續復甦,但相較 DRAM,NAND 短期並無中國加急採購需求,也非 AI 直接受惠零組件,因此 23 下半年乃至於 24 上半年營收將低於 DRAM 設備業績。即便短期 NAND 設備復甦腳步落後於 DRAM,但個人預期成長力道有望於 24 下半年反超 DRAM:

即便 NAND 大廠重回擴產路途遙遙,但科林研發表示已看到 NAND 客戶產能利用率開始回升。在 PC、智慧型手機下游庫存已回到正常水位下,下半年電子旺季需求可期,將能有效帶動 NAND 大廠產能利用率進一步向上,科林研發 NAND 設備、升級、備品業務亦將隨之受惠。

NAND 並未受惠於中國近期半導體設備採購狂潮,但也意味著 23 下半年將為明顯谷底。明顯較低的基期,將使 NAND 設備 24 下半年成長動能高機率勝過 DRAM。

綜合以上,即便短期 NAND 設備營收水準不如 DRAM,但 24 下半年後成長力道高機率將反超 DRAM。考量科林研發為 NAND 設備需求主要受惠者,個人持續預期其 NAND 業績於 24 上半年持續好轉,並自 24 下半年開始加速成長攀升。

25 年客戶加速擴產,邏輯設備業務預期 24 年下半年復甦

邏輯設備業務自 23Q2 走入衰退,考量短期車用、工業晶片大廠成熟製程需求仍將低潮,疊加中國需求在連兩年高成長下將放緩,24 上半年預計仍將處於低迷狀態。然而展望下半年,邏輯設備業務有望跟上記憶體腳步重返成長。

觀察同業 ASML 23Q4 新訂單大增至 92 億歐元新高,季成長幅度高達 2.5 倍!其中一半訂單需求來自先進邏輯製程客戶,並以 EUV 設備訂單增加最為明顯。考量 EUV 設備出貨時間長達 12~18 個月,ASML 表示如此高額訂單必須至 2025 年才能貢獻營收,然而這也顯示先進邏輯製程大客戶 ( 估計為台積電 ) 有一定把握將於 25 上半年加速擴產,因此提前於 12~18 個月開始下訂。

由於蝕刻、沉積設備交貨時間明顯低於 EUV 等高階曝光機,因此科林研發目前並未如 ASML 一樣新訂單大增。但曝光機只是前段製程其中一個環節,後續仍需採購沉積、蝕刻、清洗、檢測 … 等環節設備才能實現生產,因此個人預期科林研發將在 24 下半年陸續接到先進邏輯製程大客戶設備訂單,使得自身邏輯設備業務開始反轉向上。綜合以上,個人維持過去兩季以來觀點:

邏輯製程設備需求疲軟可能延續至 24 上半年

由科林研發看相關產業鏈上公司後續展望

最後我們嘗試從科林研發的最新展望,推估其他相關產業鏈上公司 24 年營運表現。

同業:TEL、科林研發 24 年成長將優於同業,ASML 將落後於同業

參考科林研發前面觀點,可預期記憶體設備上半年成長動能強於邏輯設備,因此個人維持過去三季以來的觀點:

2024 年邏輯製程設備反彈力道將低於記憶體設備

比對設備大廠 24Q1 財測,可發現科林研發預期營收季衰退幅度僅 (-1.6)% 最佳,其次為科磊 KLAC 預期季衰退 (-7.6)%,ASML 季衰退幅度高達 (-27.5)% 最差。以上數據初步可印證個人過去三季以來的觀點:

記憶體設備比重最高的東京威力科創 TEL、科林研發 (LRCX) 24 年由底點反彈力道將最強,其次則是應用材料 (AMAT),先進製程設備收入比重最高的 ASML 營運成長將不如同業

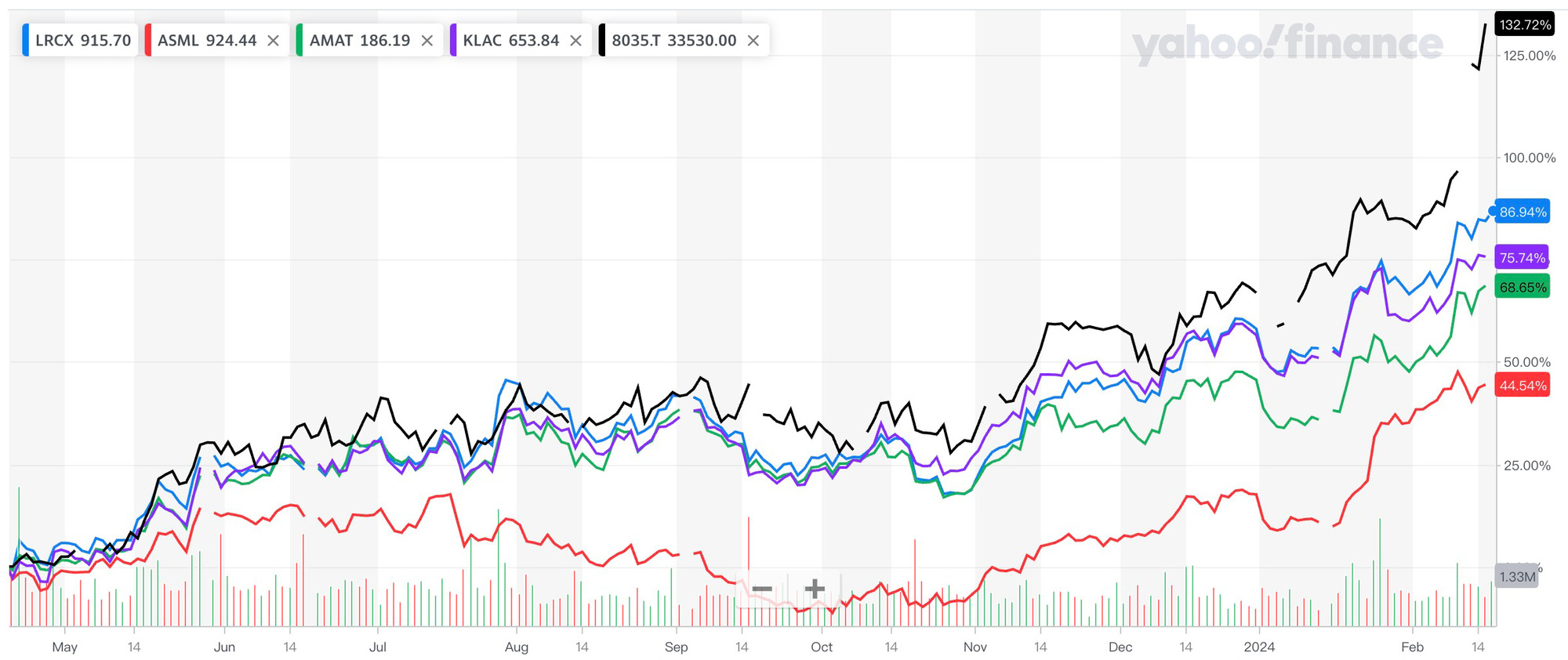

若從股價角度來看,自 2023/4/19 個人提出以上觀點後,股價至今 (2024/2/16) 表現如下

科林研發 LRCX 23/4/19~24/2/16 股價漲幅 +86.9%

東京威力科創 8035.T 23/4/19~24/2/16 股價漲幅 +132.7%

應用材料 AMAT 23/4/19~24/2/16 股價漲幅 +68.7%

ASML 23/4/19~24/2/16 股價漲幅 +44.5%

科林研發和東京威力科創股價表現最強,ASML 表現最弱,亦可側面證實我們的觀點領先性

下游:NAND 供給重啟謹慎,持續有利 24 年 NAND 製造業者復甦加速

儘管科林研發預期 NAND 設備支出 24 年將成長,但也明確表示客戶目前重心放在先進製程轉換以及產能利用率提升,預期不會有新增產能投資,這顯示 24 年 NAND 產出仍將有限不會大幅增加。個人持續維持先前預期:

24 年 NAND 供給釋放仍將有限,報價全年將持續攀升,帶動威騰 (WDC)、鎧俠、三星、海力士等 NAND 晶片製造業者獲利加速回升。