新手投資教學 分類:共有 67 篇文章

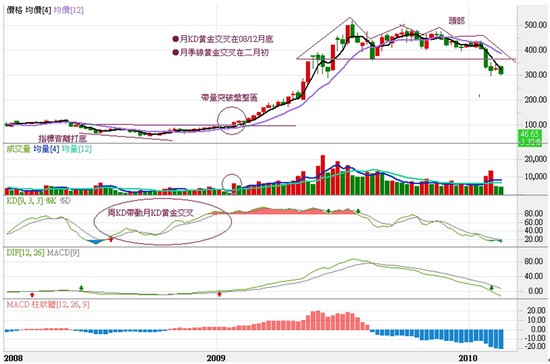

在本篇文章中,筆者將試著尋找台灣股市與三種景氣領先相關指標之間是否有脈絡可循,這三種指標分別是景氣領先指標月增率、年增率和6個月平滑化年變動率。本文將討論三個重點,分別是總體經濟的分析方法、如何搭配投資策略使用與領先指標的分析方式,最後融合為一套可以適用於台灣股市的投資策略”全面性邏輯分析”,並附上一個完整案例服用。

「成長股大師」是一般人對彼得林區的刻板印象,但其實大師對景氣循環股的操作也是相當有一套。經建會公佈的最新景氣訊號燈已來到藍燈上緣,現在是搶進景氣循環股的時機嗎?來看看彼得哥對景氣循環股的操作邏輯與經驗吧!

可成(2474)因為去年:a. 多了特別盈餘公積858,793千元;b. 去年的股利對稅後盈餘比率最高,居然有62.33%,遠高於以往35~40%的水準,使得去年未分配盈餘大減。真正的非常態的,是去年Q2的未分配盈餘稅而非今年。我們不應該把Q2的未分配盈餘稅視為非常特例,反而真正要特別注意是:可成的獲利成長已趨緩、甚至轉為衰退這個事實。

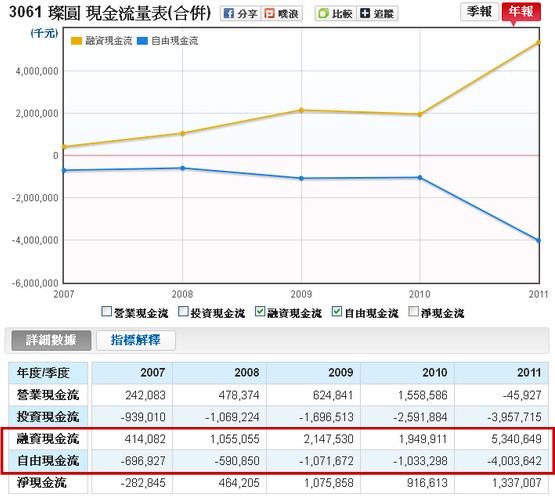

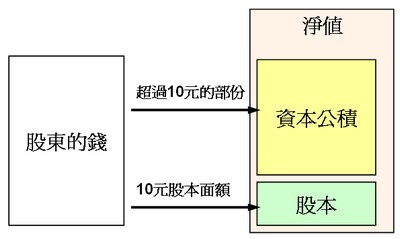

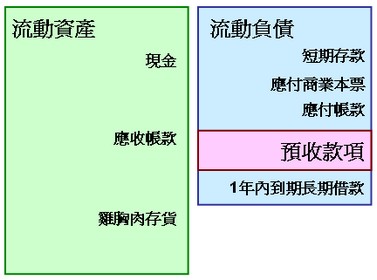

負債比只能告訴你負債(向別人借錢) 相對於淨值 (股東的錢) 的高低,但不能告訴負債是好債還是壞債,也不能告訴淨值是跟股東要錢還是自己賺來的。下次在觀察公司的體質時,除了負債比的高低外,請再多了解:

1. 負債多年的細節組成;

2. 淨值多年的細節組成;

3. 自由現金流量和融資現金流近年來表現。

不然買到低負債的"錢坑"也是另一種辛酸啊!

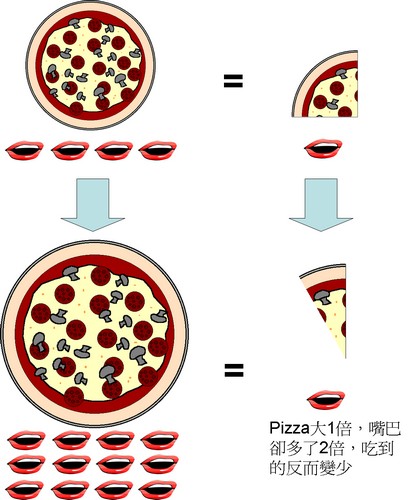

市場和媒體很喜歡追逐營收和獲利"創新高"的公司,這個現象不外乎是以下邏輯:

營收創新高 => 獲利創新高 => 股價創新高

但營收創新高真的代表利創新高?獲利創新高又真的代表股價會上漲?媒體沒有告訴你的是:EPS是不是創新高。

公司要能夠發恆久穩定的派發股息,前提是有穩定獲利和現金流入能力。像精英(2331)獲利下滑而且創造現金流入弱,不只可能無法發出股息,股價還可能長期走空,讓投資人賠了夫人又折兵。投資人想賺取股息,還是應該以公司長久獲利和體質為前提,可不要因為一時高股利而魯莽投入。

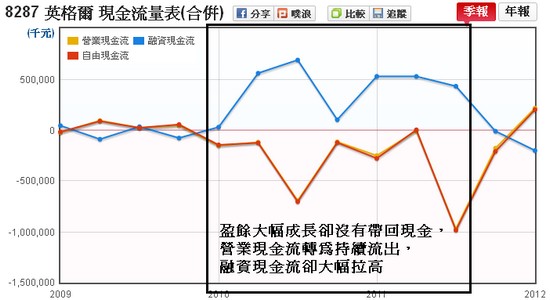

獲利要真能帶給公司價值,得要能收回"現金"才能算數。因此在了解盈餘虛實時,現金的回收和流入,正是我們得密切注意的重點。以英格爾(8287)為例,獲利大幅成長之際,營業現金流量卻大幅流出,應收帳款暴增且過於集中,原本應該賺回的現金卻都積壓在應收帳款上,沒有為公司和投資人賺回現金,又持續短期借款和現增向市場要錢,突顯資金缺口壓力高,而股價是支撐在虛空獲利上,穩健投資人都應該避開這樣投資標的。

高營收成長成為公司高獲利的保證。但買進高營收成長就真的萬無一失?這可是大錯特錯!新日興(3376)2010年下半年後營收年成長衰退逐漸減少,年末到2011年上半年轉為正成長且成長率不斷高升,但股價卻是反向不斷破底。所以在開心營收成長之際,也不要忘記觀察目前的毛利率、營業利益率、淨利率表現如何。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱