「在下生性樂觀,不管外界多悲觀,報紙標題多可怕,我總認為風水輪流轉,景氣必有好轉之日」

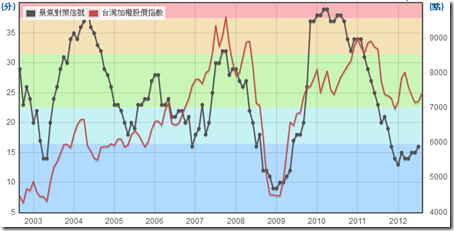

「成長股大師」是一般人對彼得林區的刻板印象,但其實大師對景氣循環股的操作也是相當有一套。經建會公佈的最新景氣訊號燈已來到藍燈上緣,現在是搶進景氣循環股的時機嗎?該搶進哪些景氣循環股?先來看看彼得哥對景氣循環股的操作邏輯與經驗吧!

景氣對策信號燈。資料來源:財報狗、經建會。

所謂的景氣循環股,就是公司獲利波動劇烈,且與景氣榮枯高度相關,如煉鋁、鋼鐵、造紙、汽車、化工、航空等(詳細可參考站狗另一篇景氣循環股介紹)。很多經理人喜歡在景氣不好時搶進景氣循環股,搶得好可能有倍數獲利,但搶不好的話就直接往生了…..

關於景氣循環股的操作,彼得林區在書中只有經驗與看法,並無詳細操作守則。站狗根據大師的看法與我們自己的操作經驗,為大家整理出景氣循環股操作的四大重點:

1. 本益比太高對多數股票均屬利空,但對景氣循環股「或許」算好消息:

本益比 = 股價 / EPS;

一般成長股本益比的飆升,來自於法人機構對其成長性的過度吹捧,導致股價出現不理性的飆漲,俗稱本夢比,血淋淋的例子如2011年的飆股宏達電、可成、上銀、玉晶光等。故操作成長股,若發現本益比飆升太快,但成長動能卻開始減弱時,就需思考是否該獲利了結。

景氣循環股則不同,本益比的飆升通常來自於EPS的大幅衰退,而根據「物極必反」的原理,大幅衰退後往往就是大幅成長的轉折點(真的是這樣嗎?)!所以江湖上流傳一句話:

景氣循環股要買在高本益比,賣在低本益比。

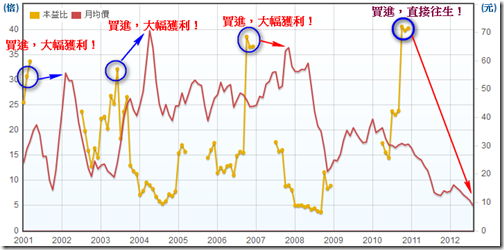

我們以此原則來操作景氣循環股友達(2409),在本益比超過30時買進,放一段時間後,看會發生什麼有趣的事:

友達(2409)的本益比圖。資料來源:財報狗。

從2001年起,友達共出現了四次本益比飆破30的情況(圖上沒本益比的點,代表公司陷入虧損,本益比已無意義),若這四次機會都勇敢的買進,前三次都讓你笑哈哈,但第四次會讓你再也笑不出來!

所以,景氣循環股的操作並不只是買在高本益比,賣在低本益比這麼簡單,還有其它需要注意的地方。

2. 注意相關報價是否反轉向上:

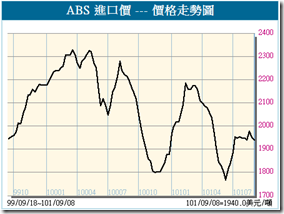

大部分的原物料股都是景氣循環股,如水泥、石油、塑化、紙、鋼鐵等。當這些原物料的報價從低點反轉向上時,就代表這些公司的獲利也有機會反轉向上囉!

關於原物料報價查詢網站,我們推薦原物料行情這個網站,裡頭有上百種原物料相關報價與走勢圖喔!舉例如下:

資料來源:原物料行情

這邊提醒大家一下,大部份的原物料都有公開報價,有些則沒有,或是公開的時間已相當落後(如藍寶石基板一般是個別公司報價,無統一價格)。所以,若你因為業務關係,可以提前知道某原物料價格的波動,你就比別人有機會提前佈局喔!

3. 供需兩端長期趨勢研判:

站狗覺得這是最重要的,但彼得林區在書中只是用經驗帶過,並無特別強調,所以有些朋友就………悲劇了(前面提的友達就是一個例子)。

報價反轉代表的是短期的供需反轉,但,長期的供、需趨勢才是最重要的!所以投資人在買進景氣循環股時,必需要確定供、需兩端長期都是往正面趨勢走(或至少持平)!

(1)供給:

彼得林區在「征服股海」中描述他曾成功的操作景氣循環股「菲爾道奇」,菲爾道奇是生產銅的公司,彼得林區判斷當時(1991年)銅的長期總供給正在下滑,理由有(一)蘊藏量下降,越來越難開採,(二)開採法規越趨嚴格,(三)居民抗議等,故認為供給下滑的長期趨勢將持續,對菲爾道奇公司是正向的發展。

供給問題正是台灣四大慘業最大魔咒。

在一般資本市場的運作下,景氣好的時候雞犬升天,好公司、爛公司一起賺大錢;景氣差的時候則是雞飛狗跳,體質不良的公司紛紛破產倒閉,留下體質優良的公司繼續創造下一個榮景。其實不只是資本市場,這也是達爾文「適者生存」的主要精神,但這自古以來的自然法則在現代已不適用。

國家的大旗早已插入資本市場。

以中國為例,中央政府不斷注資太陽能、LED、面板產業,這些公司賠再多錢都不怕,反正國家在後面挺著。結果倒楣的就是這些公司的主要競爭對手-台灣。其實不只是中國,南韓國家對產業的扶植也是不遺餘力,所以有人就建議台灣政府也要像這些國家一樣多砸錢發展關鍵產業,你認為呢?

總之,這邊主要是提醒大家,若一個產業的供給不斷增加(可能是國家支持,可能是自然因素),那就不是適合投資的景氣循股。切記!

中國隊長。圖片來源:娛樂邦

(二)需求:

彼得林區在書中也有提到需求面向 。

第一個例子還是銅。因為電信系統需要大量的銅線,許多新興國家的電信系統才剛開始發展而已(背景是1991年),所以銅的長線需求也是持續往上。

第二個例子則是汽車,除了提到「不管怎樣,美國人還是很愛開車」這個老梗卻非常實用的觀念外,還提到了「汽車潛在需求」這個觀念。

要知道「潛在需求」,得先知道「預估需求」。所謂的「預估需求」,就是根據人口統計、前一年汽車銷售量、汰換車齡等變數估算而得,而將「實際銷售量」減去「預估需求」,就是「潛在需求」了。彼得林區依據潛在需求公式,發現1980~1983年時,汽車潛在需求不斷飆升,結果汽車果然在1984~1989年展開長線多頭行情。

這個「潛在需求」概念,能否用在其它產業?我覺得是一個值得思考的問題,有任何想法可以提出來和大家討論討論!

總之,若一個產業的需求不斷下降(如硬碟、光碟、光碟機、),那就不是適合投資的景氣循股。

4. 只投資能撐過景氣寒冬的公司:

這點也非常重要。在景氣低迷時,買進景氣循環股,等到景氣熱絡時再獲利了結,多麼美好的規畫呀!但問題是,景氣寒冬的長短難以掌握,可能只維持兩三個月,也可能長達兩三年。若公司體質不佳,很可能因撐不過寒冬而倒閉!故判斷公司體質,已然是景氣循環股的投資關鍵。

如何判斷公司體質呢?我們以人來舉例。人的血液如果不斷流失,就算他做再多運動、吃再多補品都沒用,陣亡是遲早的事。

現金就是企業的血液。

所以,要判斷公司體質,最簡單的方法就是判斷公司現金是持續流入還是流出。我們使用自由現金流。

自由現金流 = 營業現金流 - 投資現金流

營業現金流就是公司「本業」所賺進的鈔票,而投資現金流則是公司在「投資」上所花的錢。(以雞排攤為例,營業現金流如老闆向客戶收的雞排錢,投資現金流則如老闆買雞排攤花的錢)

當自由現金流為正時,代表公司本業賺的錢足夠應付投資需求,現金穩定流入。相反的,當自由現金流轉負時,代表公司燒錢速度太快,本業賺的錢還不夠投資,鈔票就持續從公司流出。當鈔票不夠時,公司只好向外調錢,可能向銀行調(長短期負債增加),可能向股東要(現金增資),或是用其它更有創意的方式(公司債、可轉債、特別股、聯貸…..)。

景氣好時,向外求援沒問題,但當景氣不好時,銀行(股東)都自顧不暇了,誰還有空理你?這就是雨天收傘的由來。

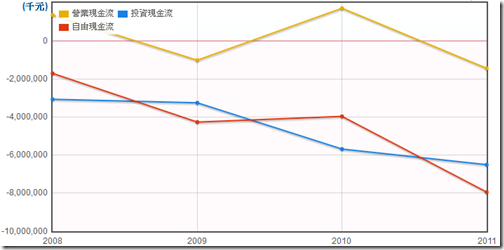

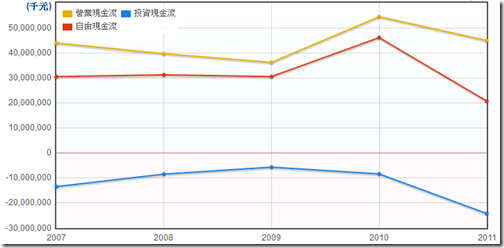

以太陽能上游綠能(3519)為例,我們來看他的現金流量表:

綠能(3519)現金流量表。資料來源:財報狗。

可以發現,綠能近四年的自由現金流都是負的,鈔票持續流出公司,而且洞不斷擴大,需要靠不斷的現增、借款才能應付這個黑洞。

再來看台塑(1301):

台塑(1301)現金流量表。資料來源:財報狗。

同樣為景氣循環股,台塑的現金流就穩定多了,近五年自由現金流都正值,鈔票持續流進公司。故台塑和綠能相比,前者撐過景氣寒冬的機會就比後者大多了。

話雖如此,每當景氣反轉時,體質越爛的公司漲越多!(一個半死不活的人突然動起來,總是讓大家特別興奮)。但,你真的能完美抓到景氣轉折點嗎?若買進後景氣持續落底怎麼辦?

圖片來源:點子生活

最後來幫大家畫一下重點:

1.對景氣循環股來說,高本益比反而較可能是買點,但非一定,要搭配其它條件判斷。

2.注意相關原物料報價是否反轉。通常報價反轉暗示著供需短期逆轉。

3.研判供需長期趨勢。我們認為這是最重要的,若供過於求是常態,代表報價的反轉很可能只是曇花一現。

4.只投資能撐過景氣寒冬的公司。畢竟,活著是最大的信念,死了,就什麼都沒了。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱