想到黃色小鴨你會想到什麼?霍夫曼?黑白郎君?洗澡秀?爆頭?不要管這些俗事了。你知道台灣有家專賣「黃色小鴨」的嬰童用品品牌商嗎?這家公司的獲利能力穩定嗎?全球嬰童產業的發展狀況又是如何?跟著我們一起了解吧~~

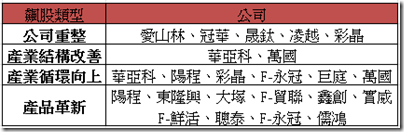

我們在前兩篇文章已深入分析了2013年的前二十大飆股,讓人產生了有為者亦若是的豪情。一般來說,股票一年能夠漲個50%,應該是做夢都會笑了,但這20家公司卻是漲了2~9倍!這20家公司有什麼共同特色嗎?答案是有的!根據分析,這20家公司給歸類成以下四大類型

只要公司的客戶集中度過高,超過30%甚至50%時,對公司而言就是一種避不掉的風險,就算你是客戶的子公司,未來仍有拆夥的可能性。所以若你投資公司的客戶集中度過高,請務必保持警戒,好好研究公司與客戶、公司與競爭對手間的關係喔!

2013年漲幅超過一倍的公司竟然高達123家,佔所有上市櫃公司將近一成了!而這123家公司中,表現最好的十家公司,漲幅是幾倍呢?有沒有什麼共通點?我們有機會從財報發現端倪,提前佈局嗎?還是這些公司都是亂漲一通,毫無道理可言?相信看完這篇分析文後,你的心裡就會有個底囉!

看公司的營收時,我們要先看公司的年營收趨勢,確定公司的確是在長期的成長趨勢上。接下來看長短期營收年增率,確定公司是否具備短期成長動能,畢竟這與股價的相關性很大。最後,我們再判斷公司是否具有兩大成長動能,若有的話也代表公司的營收成長較具持續性喔!

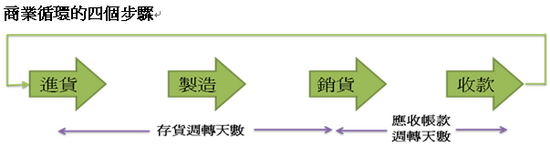

投資了一家公司,就是身為這家公司的股東,投資人自然要了解一下這家公的經營效率,究竟產品賣的快還是慢?還有產品賣出去,錢回收的速度又是如何?這都可以透過營運週轉天數窺探公司經營狀況。

營運週轉天數可以拆「存貨週轉天數」與「應收帳款週轉天數」兩個指標:存貨週轉天數顯示公司的存貨狀況是否正常,而應收帳款天數則是顯示公司的應收帳款是否合理。在介紹這兩個重要指標前,我們要先了解商業循環的四個步驟。

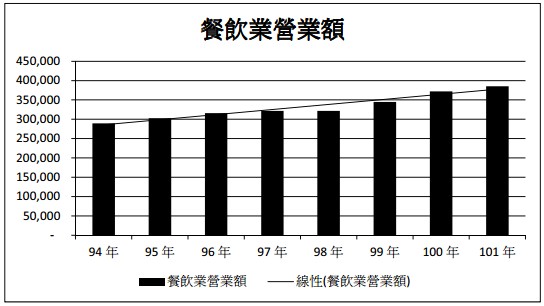

財報狗團隊幫大家找出未來重要的三種趨勢,只要公司能搭上這三種趨勢,投資人不僅有機會繼賺資本利得,也因受惠趨勢獲利增加,有能力配發更好的股利,仍可在你能接受的價位買進。以下就是財報狗隊團隊為大家找出的三種趨勢。

三種趨勢中,「產品出貨國展望佳」能確保公司擁有營收成長動能,而「工廠持續往低人力成本國移動」與「自動化程度持續提升」則可以降低公司的生產成本。總括來說,三種趨勢都可以增加公司的獲利能力:

固定資產與無形資產較容易提列資產減損。所謂的固定資產,就是公司買「有形」的生財器具,像是設備、廠房等,這些設備與廠房都有使用年期,而公司會把購買固定資產的錢,平均攤到固定資產的使用期限內,成為當期的折舊費用。而無形資產與固定資產的概念類似,差別在於無形資產是「無形」的,像是特許權(如4G經營執照)、專利、商標、著作權、商譽等,而這些無形資產大部分也要在每期提列成本,但不像固定資產叫折舊費用,而是叫攤銷費用。

那麼,這些固定資產與無形資產,為什麼會需要做資產減損呢?原來,這些資產都是公司向外購買或是自己花大錢研發的,公司預期這些資產可以為公司帶來獲利,不過一旦公司發現這些資產無法為公司帶來帳面價格以上的獲利時,公司就要為這些資產提列資產減損。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱