有別於靠題材亂飆的新藥生技股,葡萄王的股價可是有基本面支撐的。時間拉長點看,從2008年底至今,葡萄王營收不斷成長,更重要的是代表本業獲利能力的「營業利益率」也不斷上升,故葡萄王的股價能從2008年底的15.15元大漲至今(2012/10/15)的68.3元,漲幅超過3倍!。

閱讀更多

媒體專欄 分類:共有 79 篇文章

西柏未來將隨著美國工業持續復甦而成長,但有兩點需注意:

(1) 美國工業發展:

西柏發展與美國工業連動甚深,故美國工業若因財政懸崖效應出現停止擴張的現象時,會對西柏的營收與獲利造成短期影響,但反而可能是長線買點,大家可以多觀察。

(2) 美元兌台幣走勢:

由於美國佔其營收超過50%,故美元若持續貶值,恐導致西柏的毛利率下滑,但若美元因美國經濟成長強勁與QE結束後的資金回流效應而出現升值走勢,對西柏的毛利率提升將有不小的幫助。

眾所周知,美國近期雖面臨財政懸崖風險,但長線仍是全球景氣復甦的領頭羊,從不斷挑戰歷史高點的道瓊工業指數、那斯達克指數就可看出端倪。故今天起,財報 狗將為大家介紹一些「美國概念股」,即美國營收佔比高的公司。至於這些公司是否具投資價值,發展潛力如何,則需對公司的財報與產業做進一步剖析,跟著我們 一起瞭解吧!

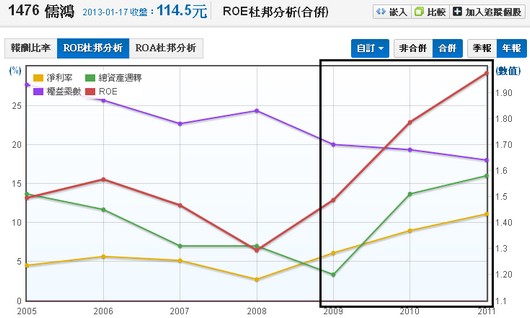

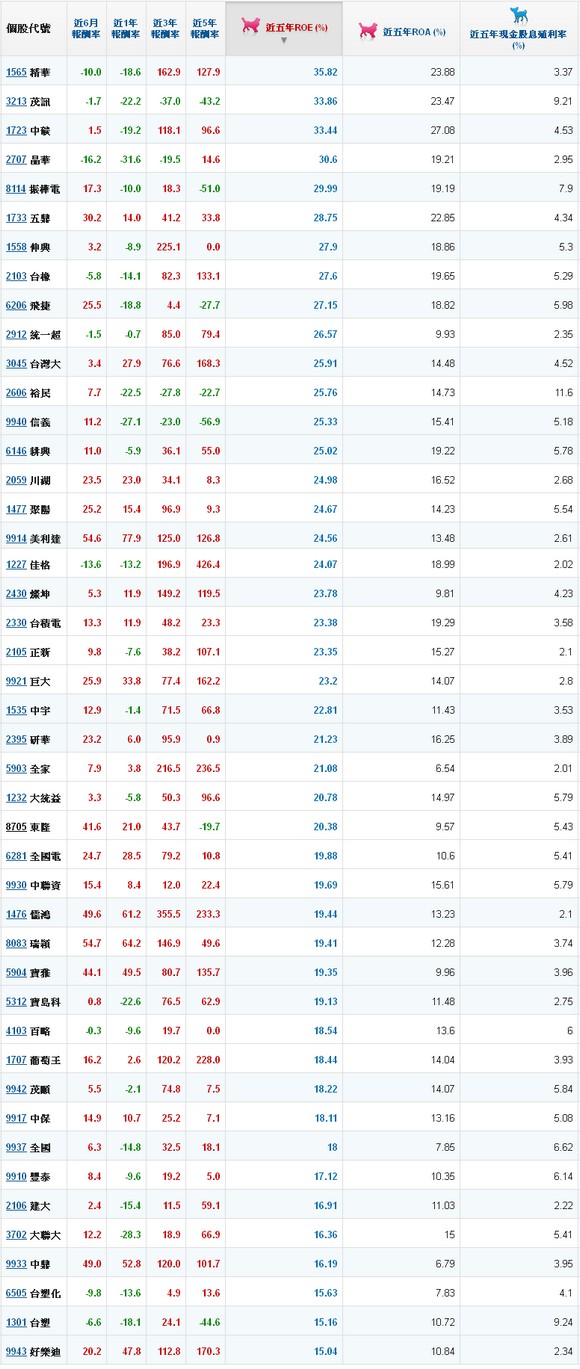

談到公司的獲利能力,一般會先聯想到EPS(每股獲利),但由於各公司的每股淨值不同,故在做跨公司比較時,用ROE才是較適當的。ROE的公式相當簡單,將公司的淨利除以股東權益即可,淨利是公司賺的錢,股東權益是公司的自有資金,所以ROE就是公司利用自有資金賺錢的能力。

既然ROE代表公司的獲利能力,那是不是越大越好呢?未必!我們利用「杜邦分析」把ROE做進一步拆解,我們以此文介紹...

淨利率則是多考慮業外損益的影響,即淨利(營業利益加上業外損益)相對於營收的比率。我們可以發現,營益率與淨利率的差距,就是業外損益。業外損益的項目多且複雜,但可簡單分類成「一次性」與「持續性」兩種業外損益。以下我們整理出三個重點給大家參考:

1. 當公司出現鉅額一次性業外收益導致EPS飆升,且股價也跟著飆漲時,可考慮先獲利了結,等待股價拉回後再行佈局。

2. 當公司出現鉅額一次性業外損失導致EPS不如預期時,若股價跟著回檔整理,可考慮買進。

3. 若公司的業外收益長期表現穩定,則可初步認定其為較具持續性的長期投資收益,此時應觀察其年報來了解各被投資公司的長期營運狀況。

NB軸承龍頭廠新日興(3376)8月7日公佈第二季財報,公佈隔天起,股價竟連續三天收漲停板!原來是新日興的毛利率從第一季的20%躍升至第二季的29%,新日興的EPS也因此從第一季的0.39元大幅提升至第二季的2.12元,股價自然也跟著水漲船高。

閱讀更多

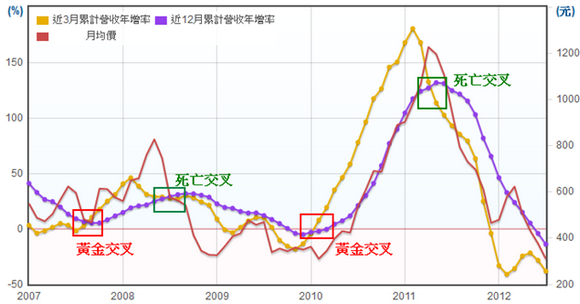

營收要看的不是絕對值,而是年增率。一般公司的營運都有淡旺季之分,所以月營收必須和去年的同一月份比,和上個月比並無意義。毛利率低或業外過多產業,營收年增率與股價連動小:若發現營收年增率與股價的連動性不高,則不參考營收年增率做為操作基準。股價與月營收年增率相關性高,則可參考長短期營收年增率,作為成長動能轉強或轉弱的判斷觀察

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱