NAND Flash 產業前瞻:2026 年機會與風險盤點

前言

隨著時序進入年底,本篇文章我們將前瞻 NAND Flash 市場 2026 展望。內容涉及的產業與公司包含:

半導體設備,相關公司:應用材料 (AMAT)、科林研發 (LRCX)、東京威力科創 TEL

25 下半年回顧:Hyperscaler 需求爆發,企業級 SSD 如預期為成長主力

NAND Flash 主要業者如預期於 25Q2 落底反彈後,下半年營運持續回升:

三星:25Q3 NAND Flash 美元營收約季增 +15.4%

SK 海力士:25Q3 NAND Flash 美元營收季增 +3.9%

鎧俠:25Q3 NAND Flash 美元營收約季增 +33.1%

美光:25Q3 NAND Flash 美元營收約季增 +4.5%

Sandisk:25Q3 NAND Flash 美元營收季增 +21.4%

不同於 25Q2 主要由消費性需求帶動的谷底回升,下半年 NAND 成長動能明顯轉由企業級 SSD 接棒:

三星:25Q3 企業級 SSD 營收季增 +28.6%,優於消費性 NAND 營收季增 +7.8%

海力士:25Q3 企業級 SSD 營收季增 +27.3%,優於消費性 NAND 季減 (-11.2)%

美光:25Q3 企業級 SSD 營收季增 +26.2%,優於消費性 NAND 營收季減 (-8)%

Sandisk:25Q3 企業級 SSD 營收季增 +26.3%,優於消費性營收約季增 +20.8%

下半年起企業級 SSD 成長明顯強於消費性 NAND 業務,估計原因在於:

受關稅不確定性影響,手機與 PC 業者已於上半年提前拉貨,下半年採購動能轉弱,使消費性 NAND 成長放緩。

Hyperscaler - 亞馬遜、Google、微軟、Meta 大幅上調今明兩年 AI 建設投資力道,為了確保未來 4~6 季 Server storage 庫存充足,於上季開始猛烈擴大採購大容量 Nearline HDD 與企業級 SSD

儘管低存取頻率的 Cold data 仍以 Nearline HDD 為主,但在 HDD 同樣供不應求的情況下,Hyperscaler 被迫轉向以 QLC SSD 作為短期替代方案,進一步推升企業級 SSD 需求。

隨著時序進入 Q4,Hyperscaler 對企業級 SSD 的強勁採購需求,不僅有效抵銷消費性需求轉弱,更使整體 NAND 市場短期快速轉向供不應求,導致 NAND 現貨報價自 9 月底以來已暴漲 +140% 以上,本季合約價有望 +30~40% 以上,帶動整體 NAND 季度產值將加速向上攀升。

綜合以上,下半年消費性 NAND 營收成長力道放緩,符合個人過去 2 季以來觀點:

考量 PC 等消費市場有過度透支下半年需求的跡象,25 下半年消費性 NAND 市場回升幅度將有限。

下半年企業級 SSD 需求雖較個人先前預期更為強勁,但也大致符合個人過去 2 季以來預期:

25 年下半年企業級 SSD 需求將優於 client SSD 與 mobile NAND。

AI 伺服器對企業級 SSD 的採購需求有望逐步回溫,進而抵銷部分下半年因需求提前拉貨所帶來的下滑風險。

2026 年 NAND 潛在機會盤點

展望 2026 年,在眾多有利機會持續發酵下,NAND 產值有望明顯攀升。

機會 1:NAND 供給持續緊縮,有利全年供需健康

2026 年 NAND 供需健康關鍵之一,在於供給端持續緊縮受限。自 2024 年以來,NAND 原廠擴產模式出現矛盾現象:一方面,業者積極轉進高階製程與堆疊層數提升,以提高單位晶圓 bits 產出,推動整體 bit shipment 上升;但另一方面,卻又同步縮減整體產線開工率,抵銷製程微縮所以帶來的產出提升。看似一面增產又一面減產的矛盾行為,主要反應 NAND 終端需求結構由消費性市場轉向數據中心市場後的必然結果:

消費性需求持續溫吞,總需求量成長性低,導致業者不願增加產線稼動率,更不願意增加產線

數據中心儲存需求邏輯已改變,業者不只在意總儲存容量增加,更高度重視單位空間儲存容量提升,推動節省更多機房空間、降低機房能耗。僅靠拉高既有產線產生,雖可滿足總容量提升,卻無法符合數據中心業者欲節省機房空間額外需求。唯有推動製程升級、提升單顆 SSD 容量,才能真正符合資料中心升級方向。

但目前來看,NAND 透過製程升級增加 Server 市場產出步伐,卻較過往消費性市場擴產速度緩慢,個人認為主因在於當 3D NAND 堆疊來到 200、300 層以上,製程難度開始增加:

隨著堆疊層數進入 300 層以上,傳統常溫蝕刻在超過 10 µm 深孔洞形成容易導致缺陷,必須開始導入極低溫蝕刻 (Cryogenic Etching),才能推進 300 層以上 NAND 堆疊。

為了降低層數太多導致蝕刻、沈積難度增加,業者轉向先分別做好難度較低的 100~150 層堆疊,然後再將兩者進行二次上下堆疊。這雖然能降低單次蝕刻的難度,但增加了對準與接合難度增加,

Wordline 材料由鎢改為鉬降低電阻率,沈積與蝕刻設備和步驟必須對應調整

堆疊層數越高,蝕刻孔洞深寬比越大,用傳統 SiO₂ 進行孔洞填充 (Gap fill) 容易形成空隙,必須轉向使用新材料 Carbon 替代,沈積與蝕刻設備和步驟必須對應調整

以上新的材料與製程設備引入,導致製程複雜度增加,短期 NAND 製程需較長時間調教良率,製程推進速度較以往放緩。

不僅製程難度上升壓抑產能釋放,美國商務部於 9/2 宣布撤銷三星與海力士 VEU (Validated End-User) 授權,亦可能近一步壓抑 26~27 年 NAND 產出。參考美國商務部公告,未來若兩者中國廠區欲採購美系半導體製造設備或軟體,需逐案申請,且批准僅限於維持現有產能,不得擴充或升級製程。

考量三星西安廠與海力士大連廠合計佔全球 NAND 產能高達 20%,高於海力士無錫廠佔全球 DRAM 產能約 10~11%,個人預計新禁令限制對 NAND 供給影響將更甚於 DRAM。隨著規定將於 2026 年起生效,三星與海力士中國廠未來難以擴產或導入先進製程,將進一步抑制 NAND 26~27 年產能釋放。

機會 2:AI 推理 RAG 架構加速數據儲存需求膨脹,有利企業級 SSD 需求成長

2026 年 NAND 成長機會之二,來自 AI 推理服務加速導入 RAG (Retrieval-Augmented Generation,檢索增強生成) 架構,使資料儲存需求出現顯著膨脹,進而推動企業級 SSD 需求成長。

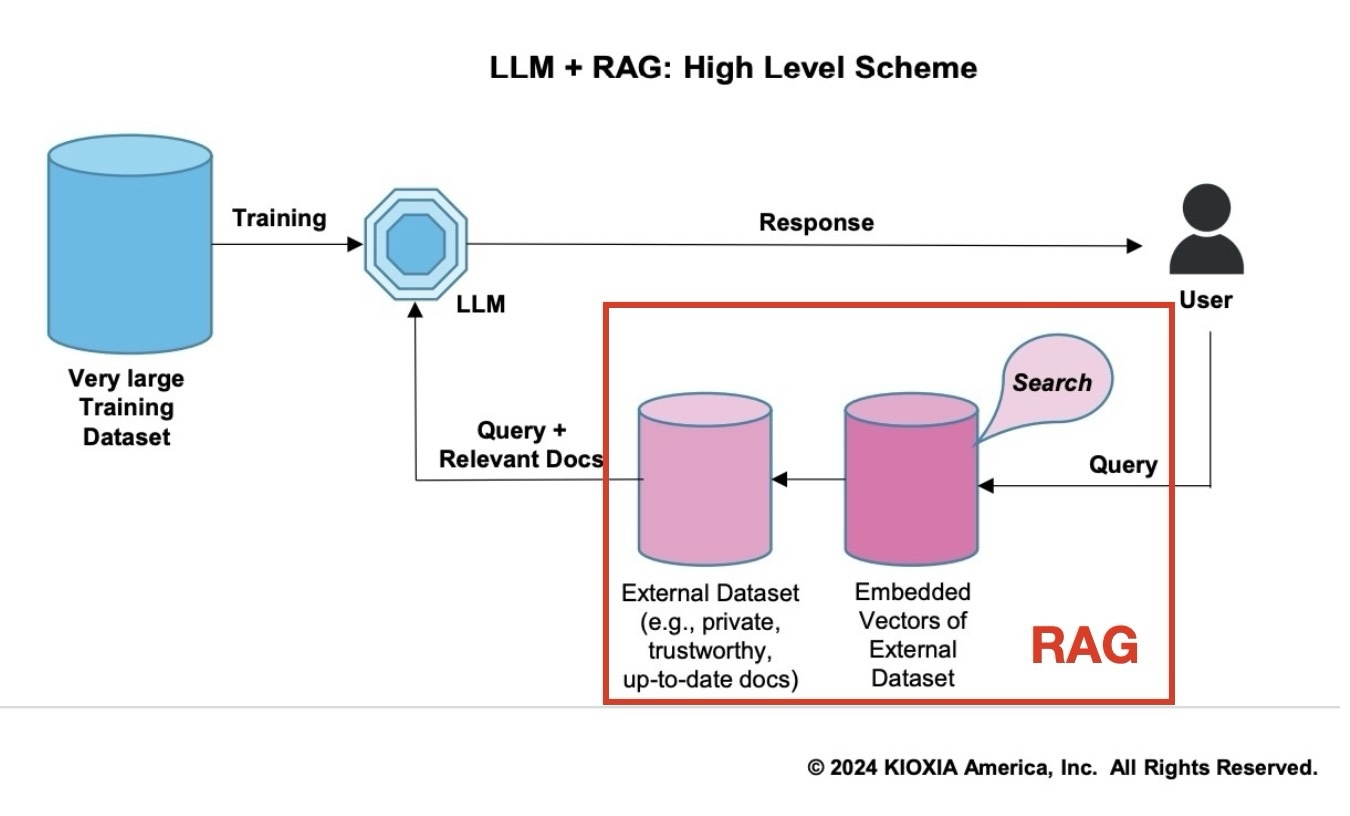

RAG 是一種結合了檢索 (Retrieval) 和生成 (Generation) 兩種技術的 AI 架構。在用戶提問輸入大型語言模型 (LLM) 前,系統會先通過 RAG 資料庫比對找到相關外部權威資訊,再將用戶提問 + 外部權威資訊一併餵給 AI 模型生成答案。此作法可有效降低 AI 幻覺問題,提升 AI 回答問題精準性和正確性,因此已成為主流 AI 推理服務的標準架構。

RAG 能在兼顧速度與準確度下強化 AI 推理品質,核心仰賴兩項關鍵技術:

把文字變座標向量化 (Vectorization):AI 模型無法直接理解文字語意,但認得數字。向量化就是把文字轉換成數學空間中的「座標數字」。在空間中,語意相近的字詞距離會彼此靠近,例如「手機」和「行動電話」雖是相同語意但文字不同,AI 難以理解;但在向量空間裡兩者鄰近,AI 因此能夠透過距離相近判斷兩者高相關,使得 AI 能單純透過計算「距離」來理解語意關聯。

近似最近鄰搜尋 (Approximate Nearest Neighbor Search,ANNS):當資料庫有上億頁資料時,要逐一比對座標距離會太慢。ANNS 是一種犧牲少量精確度,換取極致速度的演算法。想像在圖書館找書,傳統方法是從第一櫃掃到最後一櫃慢慢找;ANNS 則是先產生一份圖書館地圖,後續要找漫畫直接看地圖衝去「漫畫區」搜尋,這樣的作法能協助 AI 快速鎖定最相關的資料範圍,讓 AI 在幾毫秒內就獲得參考答案。

經由上面兩步驟,使得 AI 推理時搜尋參考文獻能又快又準,但換來的代價是儲存需求明顯增加:RAG 除了要儲存原始外部參考資料,還需額外儲存大量向量化資料,以及為了支援 ANNS 搜尋所建立的向量資料 “地圖” - 技術名稱為向量索引 (graph index)。個人推估,RAG 資料庫整體容量較原始外部參考資料多出至少 60% 以上:

原始文檔 (文檔、PDF、圖、影音):佔約 50~60%

向量資料:佔約 26~35%

ANNS 檢索索引 (graph index):佔約 4~5%

其他中介與系統資料:約 5~10%

由於向量資料與 ANNS 檢索索引會在推理過程被頻繁讀取,多數 AI 業者傾向將其部署於企業級 SSD,而非傳統 HDD,這進一步推升高效能 NAND 的需求。隨著 RAG 採用率快速攀升,AI 推理對企業級 SSD 的拉動效應已開始反映於 NAND 原廠展望中。根據 Sandisk 法說會觀點:

公司預計 Server 相關 NAND 位元需求成長率今年為 +17~19%,2026 年將大增至 +45%!

假設非 AI 的 Server NAND 位元需求成長率約 +20~25%,這意味著光 AI 推理 / RAG 帶來需求,就有望貢獻 2026 年 Server NAND 位元需求成長約 +20~25 個百分點

考量 Server 市場佔整體 NAND 需求量約 3 成,可推估僅 AI 推理 / RAG 就將貢獻 2026 年整體 NAND 位元需求成長約 +6~7.5 個百分點

在 RAG 架構成為 AI 推理標準配置下,資料儲存需求不再僅與資料量線性成長,而是因向量化與索引結構而呈現「倍數膨脹」。這使得 企業級 SSD 成為 AI 推理時代最直接、最確定的 NAND 需求受惠者之一,亦為 2026 年 NAND 產值成長提供關鍵結構性動能。

機會 3:大容量 HDD 持續短缺,SSD 有望持續受惠替代需求

如前面所述,Hyperscaler 業者在規劃資料中心儲存時,已不僅追求總儲存容量擴張,更高度重視單位機房空間內的儲存密度提升,以達成空間節省與能耗效率最佳化。因此 HDD 業者同樣選擇不擴充產線,而是透過製程升級推動單碟儲存容量上升。但 HDD 目前正在轉向十年一次的大型技術轉型 - 由 PMR (垂直磁化記錄) 轉向 HAMR (熱輔助磁記錄),這導致短期製程推進速度緩慢:

由 PMR 轉向 HAMR,碟片和磁頭材料配方大幅改變,導致沈積、蝕刻、曝光顯影等程序增加

為了增加單位容量磁性顆粒進一步縮小,製程微縮要求上升

關鍵的 FePt 材料必須高溫退火才能形成有序顆粒,製程難度增加

以上因素使得 HDD 業者由傳統 PMR 轉向 HAMR 時,必須對產線作較大改造,這導致產能提升時間明顯拉長。參考希捷說法,考量 HAMR 與舊世代技術 PMR 差異甚大,生產線升級需要大幅改動,預計至 2026 下半年 HAMR 才能佔公司位元出貨量 50% 以上;威騰更為保守,預計要到 2027 年 HAMR 製程滲透率才會有較明顯上升。

HDD 業者不擴充產線,但 HAMR 製程推進速度緩慢,使得 2026 年大容量 HDD 高機率仍將短缺。在 HDD 供給受限期間,數據中心業者將被迫轉向採購大容量 QLC 企業級 SSD 作為替代,成為 NAND Flash 明年需求助力之一。

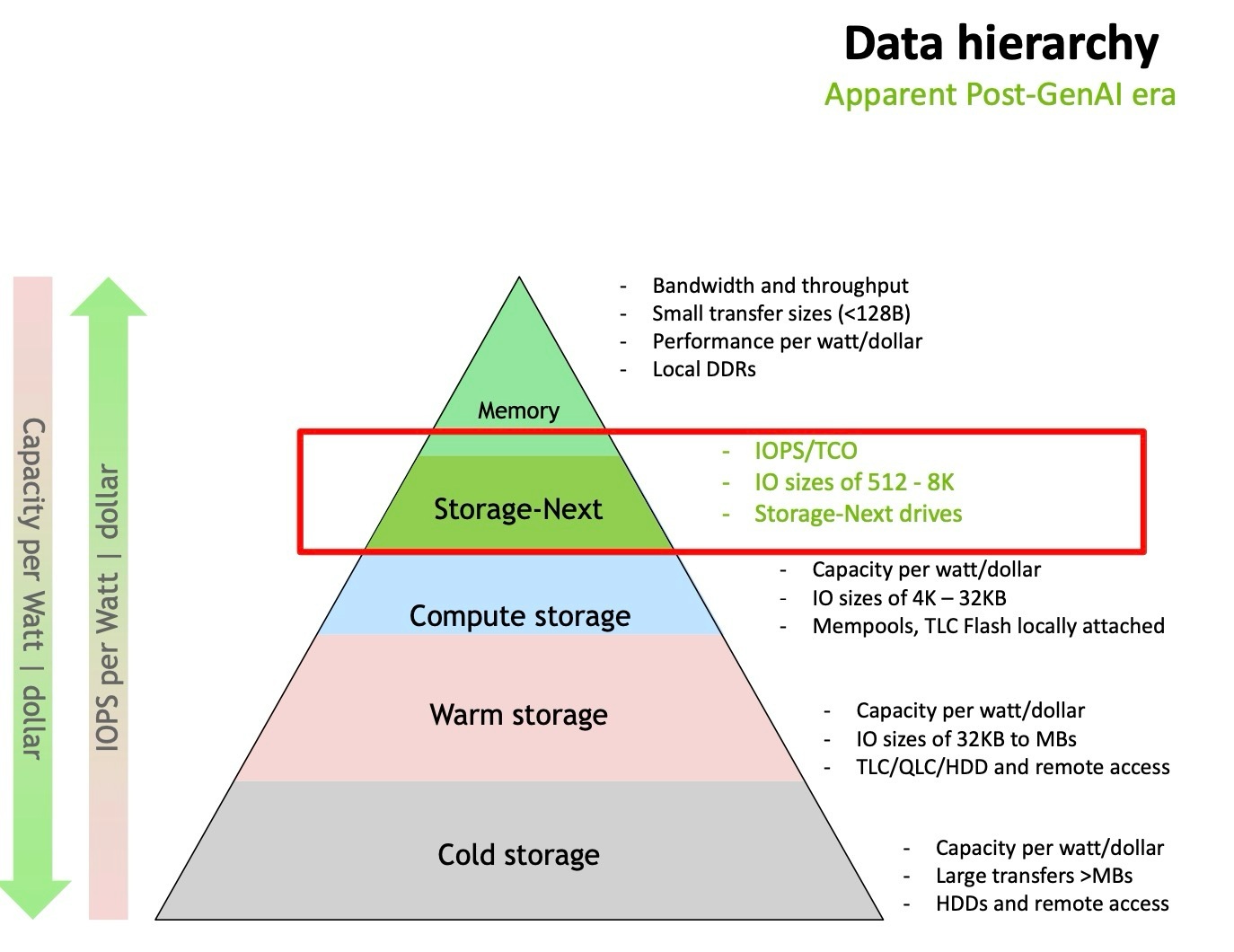

機會 4:高 IOPS SSD 潛在需求可關注

2026 年 NAND 成長有利因素之四,在於 高 IOPS SSD 潛在需求將逐漸浮現。參考 NVIDIA Storage Next 計畫相關文件,目前以 CPU 為核心的軟硬體架構有以下瓶頸,導致其不適合未來 AI 時代工作負載:

CPU 平行處理能力低,無法同時處理大量 in-flight requests

單一 worker 要處理的資料量極大,DRAM 的高成本難以負荷

SSD 在小 size data 時存取效能差

上面三個瓶頸互相關聯,只解決其中一個還是會其他兩個瓶頸限制。例如:隨著 2027 主流走向 PCIe7,16 lane 下單向頻寬將上升至 256 GB/s,考量以下情況:

存取 8KB data,SSD 的 IOPS 需要 256 GB/s / 8KB = 32M 才能塞滿 PCIe7 頻寬

存取 4KB data,SSD 的 IOPS 需要 256 GB/s / 4KB = 64M 才能塞滿 PCIe7 頻寬

在 AI 需要存取大量 64B~8KB 小 size data 的工作型態下,目前主流 TLC SSD IOPS 僅 3~5M 明顯不足,只有 SSD IOPS 上升 8~16 倍,才能完全利用 PCIe7 頻寬,並進而充分利用 GPU 算力。如果 SSD 低 IOPS 瓶頸沒解決,就算升級成 PCIe7 或以 GPU 取代 CPU,也只是浪費 PCIe7 的高頻寬和 GPU 的高平行算力。

基於以上,NVIDIA 的 Storage Next 計畫目標,是重新建立以 GPU 為中心的軟體和硬體架構,並以此解決前面三個瓶頸

用 GPU 取代 CPU,不僅是運算中心,也是系統控制中心

用 SSD 作為 DRAM 的補充,降低 DRAM 高成本壓力

引入低延遲、高 IOPS SSD,提高 64B~8KB 這類小 size 資料存取效率

在 Storage Next 計畫推動下,低延遲 / 高 IOPS 的 SSD 需求因應而生。鎧俠與 NVIDIA 已合作展開高 IOPS SSD 開發,目前已知的改良方向為:

相較於目前 SSD 主流採用單位容量較大、但延遲較高的 TLC、QLC 技術,高 IOPS SSD 將採用單位容量較小、但延遲明顯較低 的 SLC 技術

重新設計晶片佈線,增加 word line 和 bit line 密度、縮短兩者走線長度,進而降低存取延遲

經由以上調整,SSD IOPS 有望上升至 10M,為目前 TLC SSD 的 4~5 倍;延遲有望降至 5~10μs,僅為傳統 SSD 的 1/20~1/10!值得注意的是,在相同容量下 SLC 所需耗用 NAND wafer 量為 TLC 的 3 倍、QLC 的 4 倍,這意味著:導入低延遲 / 高 IOPS SSD,將比傳統 SSD 顯著消耗更多 NAND 供給,這對 NAND 產業供需將是潛在正面因素。NVIDIA 目前已和鎧俠與海力士合作開發高 IOPS SSD,其中鎧俠高 IOPS SSD 將率先於 2026 下半年推出,高 IOPS SSD 對 NAND 供給緊縮效益值得後續持續關注。

2026 年 NAND 潛在風險盤點

儘管明年 NAND 產業具備多項結構性利多機會,但仍有少數風險個人認為仍需留意。

風險 1:DRAM 短缺反向壓抑消費性 NAND 需求

隨著 Hyperscaler 於上季開始積極擴大對 DRAM 採購,三星、海力士、美光將產能優先供應雲端大客戶,明顯擠壓到手機、PC、家電等消費性 DRAM 供給量,導致消費性 DRAM 價格大漲且出現結構性短缺,這將壓抑手機、PC、消費性電子後續潛在需求:

目前 DRAM 價格暴漲一倍以上,手機、PC、消費電子業者難以吸收成本,勢必會通過漲價將成本轉嫁於客戶。然而消費性市場對價格高度敏感,價格上調恐導致實際銷量下滑

DRAM 若過於短缺,也可能導致部分消費性電子裝置無法順利組裝出貨,進一步導致下游手機、PC 短期出貨量下滑。

但不同於 DRAM 僅約 4 成產值來自於消費性市場,NAND 目前仍有 6~7 成產值來自於手機、PC 需求,因此消費性需求下滑對 NAND 負面影響將高於 DRAM,拖累整體 NAND 成長力道遜於 DRAM。

此外,儘管 Hyperscaler 們對於企業級 SSD 採購需求強勁,但不同 NAND 原廠受益幅度並不一致。本次採購需求來的又猛又急,對於企業級 SSD 市占率較高的業者,能即時承接訂單、放大營收成長;但部分在企業級 SSD 市占率較低的業者,例如:Sandisk,在本次需求爆發可能是首度切入特定 Hyperscaler 採購鏈,其產品仍需通過特定 Hyperscaler 認證才能正式供貨。考量認證時間至少需 2 季以上,在此過渡期將面臨企業級 SSD 尚未能大量出貨,短期卻先受消費性 NAND 需求放緩之害,使其 NAND 營收短期成長表現不如同業。

綜合而言,NAND 整體產業雖受惠企業級 SSD 需求強勁仍將成長,但消費性 NAND 需求承壓與企業級 SSD 認證時程差異,將使得不同 NAND 原廠受惠幅度並不一致,消費性業務比重較高的業者成長估計將落後同業。

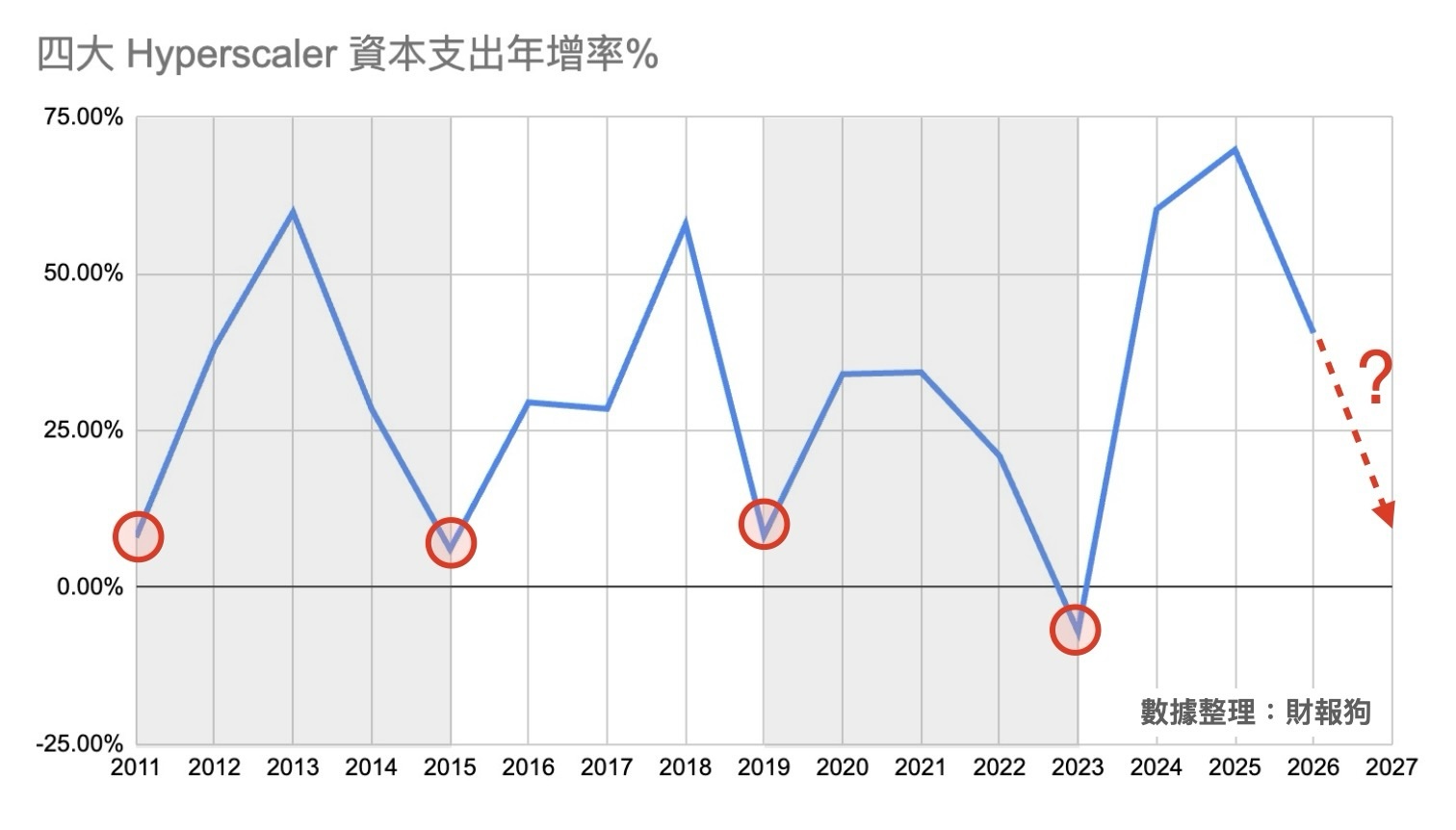

風險 2:留意 Hyperscaler 資本支出成長週期進入下半場

Hyperscaler 擴大對 AI 建設投資,為 NAND 2026 需求成長最大趨力,因此 Hyperscaler 資本支出成長能延續多久,將左右本次 NAND 景氣上升週期的續航力。回顧過去 16 年全球前四大 Hyperscaler - 亞馬遜、Google、微軟、Meta 資本支出走勢,可觀察到有約四年一循環的規律現象。若以最新一輪資本支出成長週期自 2024 年起算,隨著時序推進至 2026 年下半年至 2027 年,本輪投資循環將逐步邁入下半場,屆時資本支出成長斜率放緩機率可能增加。

歷史循環並非必然重演,AI 所帶來的創新動能亦可能使本輪投資週期拉長,然而在連續三年成長率高達 40~70% 的高速擴張下,即便 2027 年資本支出仍維持成長,其增速放緩的可能性並不低。一旦資本支出增速放緩,雖不代表 NAND 需求立即反轉,但可能意味著本輪 NAND 上升週期將邁入尾段,而非加速段。基於以上,個人認為 2026 年下半年可持續留意 Hyperscaler 資本支出成長是否出現降溫跡象。

相關產業鏈上公司後續展望

最後我們嘗試從以上觀點,推估相關產業鏈上公司未來營運走向。

NAND 原廠:三星、SK 海力士、美光 NAND 業務成長或將強於同業

在供給成長有限,但需求大幅擴張情況下,NAND 2026 年將持續處於供不應求狀態,主要原廠 - 三星、SK 海力士、美光、鎧俠、Sandisk 的 NAND 業務都有望明顯成長。

然而,考量 DRAM 短缺可能壓抑手機、PC 終端需求,進而連帶影響消費性 NAND 出貨,企業級 SSD 佔營收比重較高的 NAND 原廠將具備相對較佳的成長韌性。觀察五大 NAND 原廠於 2025 年前三季的企業級 SSD 表現如下:

三星:2025 前三季企業級 SSD 市占率 38.6%,佔 NAND 營收比重約 40%

SK 海力士:2025 前三季企業級 SSD 市占率 26.7%,佔 NAND 營收比重約 48%

美光:2025 前三季企業級 SSD 市占率 16.3%,佔 NAND 營收比重約 42%

鎧俠:2025 前三季企業級 SSD 市占率 14.2%,佔 NAND 營收比重約 33%

Sandisk:2025 前三季企業級 SSD 市占率 4.2%,佔 NAND 營收比重約 11.5%

可發現 Sandisk、鎧俠在企業級 SSD 佔營收比重較低、消費性 NAND 業務比較高,受 DRAM 短缺負面影響可能性估計也將高於對手。基於以上,個人預期企業級 SSD 佔比較高的三星、SK 海力士與美光,2026 年 NAND 業務成長有望強於鎧俠、Sandisk。

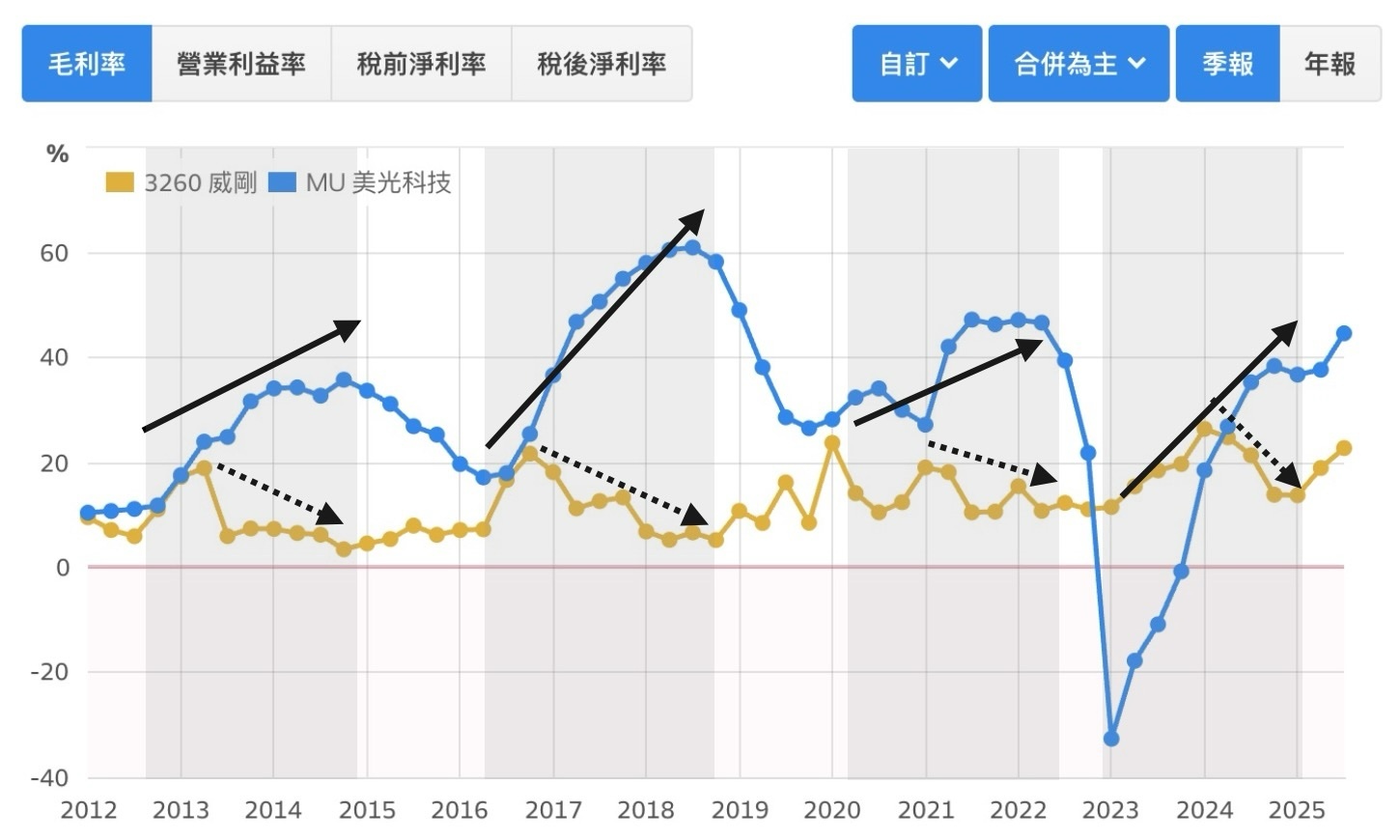

記憶體模組:報價帶動進貨成本同步上漲,留意毛利率於 2026年中後縮減

Hyperscaler 自 25Q3 起加速記憶體採購力道,有效抵銷消費性需求旺季不旺的不利影響,使得 25Q4~26Q1 記憶體報價有望維持 +25~30% 以上漲勢。在報價持續大漲帶動下,模組業者 - 威剛、創見、宇瞻、宜鼎營運成長有望持續至 2026Q1~Q2,優於個人先前對 2025 年底~2026 年初可能轉弱的保守預期。

然而考量記憶體模組業者本質偏向貿易業型態,利潤主要來自低價進貨、高價出售的價差操作,在記憶體報價持續上漲的過程中,其獲利循環通常呈現以下三階段特徵:

在報價上漲初期,由於模組業者多半存有低價庫存,能以上漲後的高價出售低成本產品,毛利率與獲利提升幅度最大

報價持續上漲階段,低價庫存逐步消化殆盡,必須以較高價格補貨,成本墊高後毛利率與獲利成長幅度開始趨緩

報價反轉或停滯階段:在高成本庫存尚未完全去化下,一旦報價停止上漲甚至回落,毛利率與獲利將快速下滑

根據以上說明可發現:報價上漲初期記憶體模組業者獲利成長最高;但隨著報價上漲進入中期後,在進貨成本逐漸墊高下,獲利空間將開始被壓縮而成長趨緩,如此現象在過去 14 年四次記憶體循環上升週期中反覆出現:

2013 年初~2014 年底:原廠美光毛利率持續攀升,模組廠威剛卻於 2013 下半年率先下滑

2016 年中~2018 年底:原廠美光毛利率持續攀升,模組廠威剛卻於 2017 年初率先下滑

2020 年初~2022 年中:原廠美光毛利率持續攀升,模組廠威剛卻於 2021 下半年率先下滑

2023 年初~2024 年底:原廠美光毛利率持續攀升,模組廠威剛卻於 2024 下半年率先下滑

考量本波記憶體報價自 2025Q2 起重新反彈,並將一路大漲至 2026Q1,意味著 2026Q2~年中後模組廠的平均進貨成本將明顯墊高;但歷經四個季度的出貨後,帳上低價庫存水位可能已大幅降低,這使得模組業者毛利率可能面臨縮減風險,重演過往循環走勢。基於以上,個人更看好 2026 年記憶體原廠營運有望持續攀升,但記憶體模組廠則需留意 2026Q2~年中後毛利率逐步下滑風險。

半導體前段設備:NAND 資本支出將集中於製程升級,有利科林研發、應用材料、東京威力科創

NAND Flash 原廠擴產重心正由過往產線規模擴充,轉向透過製程升級推動單位晶片容量提升,以滿足數據中心對高密度儲存的需求。而單顆 SSD 容量提升仰賴 NAND 堆疊層數持續增加,當堆疊層數推進至 200~300 層以上時,製程必須引入新的材料與製程設備:

隨著堆疊層數進入 300 層以上,傳統常溫蝕刻在超過 10 µm 深孔洞形成容易導致缺陷,必須開始導入極低溫蝕刻 (Cryogenic Etching),主要業者為科林研發和東京威力科創

Wordline 材料由鎢改為鉬降低電阻率,對 ALD 沈積設備需求將上升,ALD 主要業者為 ASMI、東京威力科創、科林研發和應用材料;蝕刻步驟則由濕式轉向乾式蝕刻和 ALE,乾蝕刻設備者主要業者為科林研發、東京威力科創和應用材料

孔洞填充材料必須由傳統 SiO₂ 轉向使用新材料 Carbon 替代,將帶動既有沈積與蝕刻機台升級,主要業者科林研發、東京威力科創和應用材料亦有機會受惠

以上來看,NAND 製程升級下沈積與蝕刻設備將是主要受惠者,個人維持近期觀點:

在 NAND 業者 2026 年資本支出將集中於製程升級下,個人預期蝕刻與沈積設備巨頭:科林研發、應用材料、東京威力科創將受惠。

HDD 產業:HAMR 製程升級導入仍需時間,2026 持續供不應求

如前所述,Hyperscaler 業者不只在意總儲存容量增加,更在意單位空間儲存容量提升,在此趨勢下,HDD 業者同樣選擇不擴充產線規模,而是透過製程升級推動單位面積 bit 容量提升,以因應數據中心對高容量儲存的需求。

但 HDD 產業目前正值十年一次的重大技術轉型期 - 由 PMR (垂直磁化記錄) 轉向 HAMR (熱輔助磁記錄),由於 HAMR 在碟片材料、磁頭結構與製程條件上,皆與舊世代 PMR 存在顯著差異,產線需進行大幅改造,導致整體產能爬坡時程明顯拉長。在 HDD 業者不擴充產線、且製程推進速度受制於 HAMR 轉換期的雙重限制下,2026 年大容量 HDD 高機率將持續處於供給偏緊狀態。

基於此,個人持續看好 HDD 業者 - 希捷 (STX)、威騰 (WDC) 業績受惠供不應求,維持近期以來觀點:

HAMR 雖有望帶動每台 HDD 容量顯著提升,進而拉近供需差距,但考量最快也要等到 26 下半年量產才能加速,估計 2026 HDD 產業仍將供不應求。