HDD 產業追蹤:製程升級導入仍需時間,2026 持續供不應求

前言

機械式硬碟 HDD 巨頭 - 希捷 (STX)、威騰 (WDC) 於近期公布了最新一季營運報告,本文將整理法說會釋出的關鍵訊息,並追蹤 HDD 產業後續展望。內容涉及的產業與公司包含:

AI 影音需求醞釀爆發,2026 年需求成長率將強於預期

回顧 2025 前三季,HDD 業者不僅營收成長強勁,毛利也來到近十年新高

威騰:2025 前三季累計營收較去年同期成長 +29.3%,HDD 部門毛利為近十年新高

希捷:2025 前三季累計營收較去年同期成長 +26.7%,毛利為近十年新高

隨著消費性需求逐步被 SSD 取代,雲端冷資料儲存需求持續攀升,數據中心佔 HDD 需求量已經接近九成;在 AI 需求帶動整體數據中心基礎建設升級加速下,HDD 需求量亦隨之受惠。

然而展望 2026 年,HDD 業者對於需求成長幅度明顯上修,訂單能見度也明顯拉長:

威騰預期 26 年位元需求量成長幅度將上修至 +23% 以上,高於原先預期平均約 +20% 成長幅度;訂單能見度亦由 26 上半年拉長至 27 年初

希捷同樣預期 26 年位元需求量成長將在 mid-20%,訂單能見度亦由 26 年初拉長至 26 年底至 27 年初

短短一季內,HDD 主要業者對於未來 4~6 季需求展望大幅上調,主要受惠於 AI 推理需求短期急升下,Hyperscaler 加速擴大採購。值得注意的是,不同於過往 HDD 需求主要來自於非 AI 數據成長,或是 4~5 年一次循環的雲端伺服器汰舊換新升級潮,25Q3 採購需求急升更多地來自於 AI 生成影音需求擴大:

William Mosley - 希捷 CEO

AI-generated videos promise to further fuel demand growth. There are already numerous text-to-video tools that democratize creativity by letting anyone generate professional quality videos from text, images or sketches. We see this trend already taking hold. For example, Google reports over 275 million videos were generated on its Bio platform within the first 5 months. With a 1-minute AI video being up to 20,000 times larger than a 1,000 word text file, the data storage implications are clear. The rapid adoption and growing capability of these tools are already having a positive impact on the demand for storage.

人工智慧生成的影片有望進一步推動需求成長。目前已有許多文字轉視頻工具,讓任何人都可以透過文字、圖像或草圖生成專業品質的視頻,從而使創造力民主化。我們看到這一趨勢已經形成。例如,Google報告稱,在前 5 個月內,其 Bio 平台上產生了超過 2.75 億個影片。1 分鐘的 AI 影片比 1,000 字的文字檔案大 20,000 倍,資料儲存的影響顯而易見。這些工具的快速採用和不斷增長的功能已經對儲存需求產生了積極影響。

隨著雲端巨頭開始擴展 AI 生成影音服務,進而提前加速對大容量儲存硬體投資,HDD 位元需求量 2026 年有望擴大至 25% 以上。

HAMR 製程升級導入仍需時間,2026 持續供不應求

數據中心需求強勁導致 HDD 供不應求加劇下,希捷與威騰對於硬碟出貨量產能卻仍堅持不擴產,如此行為似乎有違常理。為何 HDD 兩巨頭不願加速擴產追求更高的成長機會呢?個人推測原因如下:

希捷與威騰合計 HDD 市占率近 8 成已是高度寡佔,為了維持長期獲利穩定,避免過往陷入景氣谷底時虧損窘境,兩家業者可能有默契的共同降低投資競爭,犧牲短期銷量成長,換取長期價格與利潤率維持高檔。

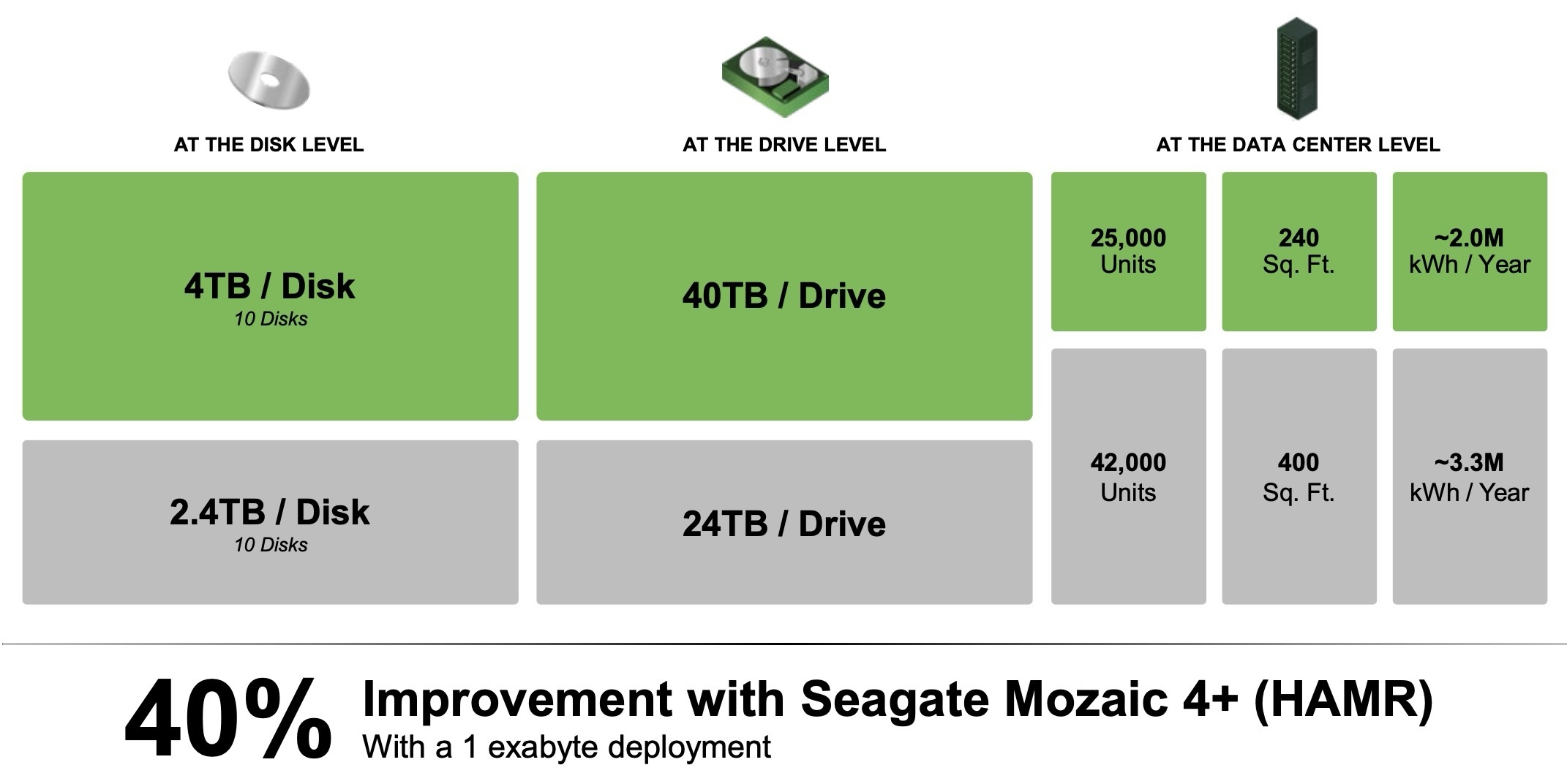

基於機房空間節省與能耗效率提升,數據中心業者不僅追求儲存總容量擴大,更在意單位容量上升。參考希捷數據,隨著每台 HDD 容量從 24TB 上升至 40TB,1EB 容量儲存需求所需的 HDD 數量將由 4.2 萬顆降低至 2.5 顆,使得機房佔據面積由 400 降至 240 平方英尺減少 40%,對應每年能耗從 3.3M kWh 降至 2M kWh 減少 40%。隨著 HDD 需求由消費應用轉向數據中心,下游需求更偏重於追求單位硬碟容量提升,導致 HDD 業者擴產方式由過往的增加 HDD 顆數產能轉為升級每台硬碟容量。

希捷與威騰堅持不擴產轉以製程升級推動單位容量上升,但最新一代技術 HAMR (熱輔助磁記錄) 供應加速卻可能要等到 2026 下半年,原因在於:

參考希捷說法,HAMR 與舊世代技術 PMR 差異甚大,導致生產線升級需要大幅改動,導致 HAMR 製程推出時間拉長,因此公司預計至 2026 下半年 HAMR 佔整體位元出貨量才能上升至 50% 以上

參考威騰說法,由於數據中心供貨需要較長認證時間,因此多半需要 2~3 季度才能完成資格審查和產能提升;如果是 HAMR 新技術導入,認證時間可能會再拉長。因此威騰估計 HAMR 新製程要 2027 年初才有望加速

HAMR 雖有望帶動每台 HDD 容量顯著提升,進而拉近供需差距,但考量最快也要等到 26 下半年量產才能加速,估計 2026 HDD 產業仍將供不應求。

HDD 單位容量價格優勢仍明顯,SSD 未來 5 年難取代冷資料儲存主流地位

在大容量 HDD 供不應求下,數據中心業者開始轉向採購大容量企業級 SSD 替代,部分市場法人因此推測 HDD 需求可能自 2026 年起被 SSD 加速取代,這是否會削弱 HDD 2026 年後需求成長動能呢? 個人認為不會,原因在於:

目前 HDD 主要應用於雲端 Nearline 儲存,也就是讀寫頻率極低的「冷資料」。這類應用不重視存取速度,而以成本效益為優先考量。目前 HDD 單位容量價格仍僅約 SSD 1/4~1/3,具有明顯價格優勢下,採用 SSD 並不符合成本考量。

AI 推理推動 RAG 數據庫需求快速擴張,但其中只有約 30~40% 的資料(如向量索引、熱文檔片段)需高速存取;其餘 60~70% 為低頻讀寫的冷資料,仍以 HDD 儲存為最具成本效益的方案。因此 AI 推理崛起不僅利多企業級 SSD,同時也推升 HDD 冷資料儲存需求。

如果是包含影音的多模態 AI 推理,冷資料將更常以大容量影音檔案為主體,其資料體積遠高於文字資料,將更加推升 HDD 儲存需求。

綜合以上,個人認為 Nearline 儲存短期轉向採購企業 SDD 僅為暫時,未來 5 年仍難取代 HDD 冷資料儲存主流地位。

後續展望

最後我們嘗試推估相關供應鏈上公司後續營運表現。

NAND Flash:受惠大容量 HDD 短缺,26 上半年企業級 SSD 短期替代需求將抵銷消費性需求疲軟

在大容量 HDD 短缺下,數據中心業者開始轉向採購大容量 QLC 企業級 SSD 作為替代,亦帶動 NAND Flash 需求短期同樣大幅提升。考量 HDD 供應加速提升最快也要等到 2026 下半年,這將使得大容量企業級 SSD 替代 HDD 需求至少持續至 26 上半年,有望抵銷消費性需求下滑,使得 NAND Flash 2026 上半年淡季不淡,強於個人先前預期。

但考量短期企業級 SSD 需求大增主因來自於大容量 HDD 短缺,一旦 HDD 重回供需平衡,短期 SSD 替代 HDD 需求估計將減速。隨著 2026 下半年~2027 上半年採用 HAMR 技術的大容量 HDD 量產,HDD 短缺是否紓解進而重新削弱 2027 年企業級 SSD 需求,值得持續追蹤。

半導體前段設備:NAND 資本支出將集中於製程升級,有利科林研發、應用材料、東京威力科創

關稅提前拉貨與旺季備貨進入尾聲後,消費性 NAND 需求預料將在 25 年底~26 上半年走弱,整體 NAND Flash 需求將更偏重數據中心儲存應用。

根據前述分析,數據中心業者為提升機房空間利用率與能耗效率,不僅追求總體儲存容量擴張,更重視單顆 SSD 的容量上升。這將導致 NAND Flash 原廠 2026 年擴產策略也從產線規模擴充轉為提升單位晶片容量,此趨勢與 HDD 業者聚焦單碟容量升級的方向一致。

而 SSD 容量提升仰賴 NAND 堆疊層數增加,堆疊層數提升將使製程中蝕刻與沈積步驟顯著增加,進而推升相關設備的需求。在 NAND 業者 2026 年資本支出將集中於製程升級下,個人預期蝕刻與沈積設備巨頭:科林研發、應用材料、東京威力科創將受惠。