下面為 7/26 上線的 Podcast 38 集節目:ASML 最新季報解析的文字版整理:

半導體設備五巨頭之一:ASML 在 7/21 公布了最新一季營運報告。今天我們要來檢視報告中釋出的相關訊息。不過我們為何要關注 ASML 的營運狀況呢?我認為有幾個原因值得台股投資人關注 ASML:

首先,曝光機是半導體製程的關鍵設備,曝光機設備多寡代表著台積電、三星等業者的產能高低。透過追蹤曝光機龍頭 ASML 的業績與訂單狀況,有助於我們掌握台積電、三星、聯電等業者的擴產狀況。因此如果是關心台積電、聯電等半導體標的的投資人,也應該關注 ASML 營運狀況。

其次,台灣部分半導體設備族群的業務來自於曝光機零組件製造與代工,透過追蹤 ASML 的業績與訂單狀況,可以作為這些業者未來業績好壞的前瞻。因此如果是關心半導體設備產業投資人,更應該關注 ASML 營運狀況。

ASML 21Q2 營運表現回顧

回顧 ASML Q2 損益表現:本季營收 40 億歐元,僅達到上季財測區間的下緣。其中關鍵的設備收入僅 29.5 億,略低於上季財測目標 30 億歐元,這使得 Q2 營收較上季衰退 -7.9%,其中主要的設備收入較上季衰退 -5.8%。

ASML Q2 損益低於 Q1,實際營收又略低於財測,是否需要擔心未來營運轉為疲軟呢?

驗收測試流程改變影響會計營收認列,實際出貨仍維持高檔

營收略低於預期,根據 ASML 官方說法是受到交貨流程改變導致所影響。過往交貨流程是先完成設備驗收測試 → 最後交貨到客戶,並認列營收 → 工廠進行安裝

但近幾季由於客戶希望可以加快產能建制,要求 ASML 改變交貨流程為先交貨到客戶工廠進行安裝 → 後續完成驗收測試 → 最後才認列營收

營收認列流程改變,導致 ASML 設備實際交貨量雖然與上季差不多,但部分已交貨設備 - 包含兩台高單價的 EUV - 未完成驗收測試,因此還無法於本季認列為會計營收。雖然本季無法認列,但其實只是遞延至 Q3 列認而已;而且客戶會要求改變交貨流程,這更顯示下游擴產需求非常強烈,才會等不及的要求 ASML 先交貨後驗收。綜合以上來看,第二季營運並不需要特別擔心。

在手訂單大幅增加,下半年需求無虞

展望 ASML 21 年下半年表現會是如何呢?我們看到 ASML 給的下半年財務預測非常樂觀:Q3 營收預估 52~54 億歐元,季成長 30~35% 之間,將來到歷史新高;公司將全年營收成長預測由 30% 上調為 35%,等於下半年營收成長預估由 19% 上調為 27%!

公司的樂觀其來有自。根據 Q2 報告揭露,最新在手訂單金額來到歷史新高的 83 億歐元,較上季大增了 35 億歐元,其中光 EUV 訂單金額就比上季多了 26 億歐元!ASML 認為訂單強勁高於預期,主要是因為所有市場需求都十分強勁。

公司看到不只先進製程的邏輯 IC 終端需求強勁,成熟製程邏輯 IC 終端需求也較年初預估旺盛,促使邏輯 IC 晶圓製造客戶擴產添購設備需求加速。而原本一直萎靡的 DRAM 設備需求也較年初預估旺盛,不過這很大一部分來自於 DRAM 業者為了 1 alpha 以後製程預先採購,1 alpha 以後製程節點產能放量估計會是 2022~2023 年。

不過這樣的結果個人並不意外。從剛發布 Q2 季報的台積電、三星數據來看,上半年資本支出都來到歷史新高,因此 ASML 在手訂單金額大增是符合預期。考量台積電、三星、Intel 上半年資本支出僅佔其全年預算一半,另外一半預算金額將使 ASML Q4 甚至 22 上半年業績都維持高檔。

由 ASML 看相關產業鏈上公司下半年展望

最後我們嘗試從 ASML 的最新財測,推估其他相關產業鏈上公司下半年營運表現。

中游同業:應用材料、科磊客戶類型與 ASML 雷同,下半年展望可期待

美股的半導體設備巨頭中,應用材料(AMAT)與科磊(KLAC)和 ASML 一樣,都是以邏輯 IC 晶圓製造業者為大宗。由 ASML 最新釋出下半年展望來看,邏輯 IC 與 DRAM 客戶擴產與設備採購力道仍強,因此我們可以類推:應用材料與科磊下半年業績展望應該高機率同樣亮眼。

上游:與巨頭配合的台股設備零組件/代工族群,下半年營收展望可期待,唯獨成本上漲是不確定因素

台灣有不少業者為 ASML、應用材料的供應/協力商,例如:

- 帆宣(6196):帆宣主要替 ASML 的 DUV/EUV 模組代工製造,ASML 為公司的第二大客戶,營收佔比約 8.5%。

- 家登(3680):公司在 EUV 光罩盒的市占率 8~9 成,佔整體營收超過 5 成

- 京鼎(3413):半導體設備零組件和組裝廠,營收 7~8 成都來自應用材料 ,是亞洲少數通過應用材料認證的供應商

- 翔名(8091):半導體設備零組件代工廠,營收 7~8 成都來自應用材料

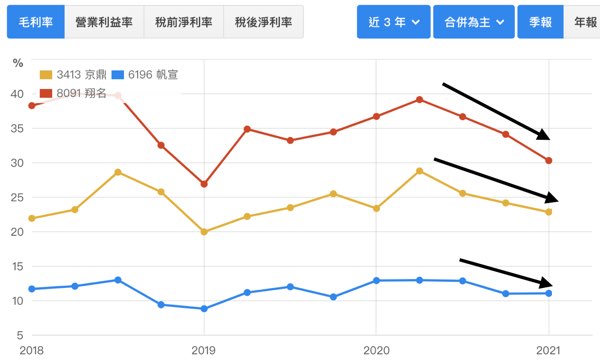

只要 ASML、應用材料等客戶下半年展望亮眼,上面提到的上游台股供應鏈業者接單自然受惠。不過與客戶不同的是:ASML、應用材料等巨頭上半年毛利率持續維持高水準,但台灣的半導體設備零組件/代工供應鏈毛利率卻明顯不佳,導致獲利表現不如客戶亮眼。兩者差異估計來自:上半年原料成本明顯上漲,但台灣供應鏈業者出貨給客戶的價格並未反應。

因此個人認為,相較於營收接單,毛利率更是台灣設備零組件/代工族群下半年追綜重點,投資人應該關心鋁,不鏽鋼,塑膠,鈦材等設備原料價格是否下滑,以及台股設備公司何時可以把成本反應給客戶報價。台灣設備零組件/代工族群近期即將公告 Q2 季報,毛利率是否回升將將是這些公司的觀察重點。

下游:DRAM 業者新產能於下半年加速釋放,需注意 Q4 年底 DRAM 供需狀況

從 ASML 本季揭露的資訊可發現:記憶體客戶擴產腳步明顯加速中。首先 ASML Q2 記憶體在手訂單金額翻倍,大幅增加了 12.6 億,是近五年來訂單增額最大的一季。其次,ASML 預期記憶體營收全年來到 47 億歐元,年成長率由 50% 上調至 60%。這代表下半年來自記憶體客戶的營收將大幅成長 113%;就算扣除 DRAM 業者投資於 EUV 的 10 億歐元,來自記憶體客戶的設備收入仍將較 2020 年增加 27%。以上顯示記憶體自下半年、尤其裝機後 Q4 開始產能將加速擴張。

但從需求端來看,伺服器、高階手機需求到了年底以及明年初是否仍強勁有不確定性。首先 Intel 新款伺服器 Ice lake 採用率可能到 Q4 來到高原,伺服器需求於年低可能轉弱;其次 iPhone 12 為歷史最熱銷款式,iPhone 13 為小改款,熱銷期能否延續至 22Q1 有不確定性,最後 22 上半年將進入手機、PC 淡季,需求通常會季節性下滑。

綜合以上,考量 Q4 產能有較明顯釋放,但伺服器、高階手機需求到了年底是否仍強勁有不確定性,個人認為需注意 Q4 DRAM 供需狀況

總結

今天我們和大家聊了對 ASML 最新季報的觀點,最後我們幫大家整理一下重點:

- ASML 21Q2 在手訂單大幅增加,下半年需求無虞

- ASML 下半年成長不只來自邏輯 IC 先進製程設備需求,公司預期記憶體設備需求也將大幅成長。

- 由於 ASML 的競爭同業:應用材料(AMAT)、科磊(KLAC)的客戶類型與 ASML 雷同,估計下半年成長展望也不錯

- 與巨頭配合的台股設備零組件/代工族群,例如帆宣(6196)、京鼎(3413),下半年營收展望雖可受惠客戶成長,唯獨成本上漲是不確定因素,因特別注意這些公司的毛利率是否持續負向。

- 由 ASML 揭露的客戶狀況來看,DRAM 業者新產能於下半年加速釋放,需注意 Q4 DRAM 供需狀況是否轉差。

最後想查看 ASML 最新財務數據,可以到財報狗站內查看喔:https://statementdog.com/analysis/ASML

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱