從POS產業機會和競爭、振樺電和飛捷兩者營運策略的差異,在前面的文章都已試著討論比較。這篇我們為振樺電的探討做個總結:振樺電(8114)的財務體質狀況好壞、公司價值評估高低,還有經營階層治理和飛捷相比表現如何呢?

文章的分析順序如下:

1. 振樺電(8114) 體質安全性探討

2. 振樺電(8114) 經營階層觀察

3. 振樺電(8114) 公司評價

1. 振樺電(8114) 體質安全性探討

由於振樺電替子公司背書的金額達257百萬元,和母公司負債相比高達37%,如果子公司的償債能力不佳,會對母公司財務結構造成壓力。因此下面我們以合併財務數據為主要觀察對象。

(1) 負債比率觀察

綜觀八年來合併負債比率約在34%以下,以絕對數字數值來看偏低。

(圖表來源:財報狗)

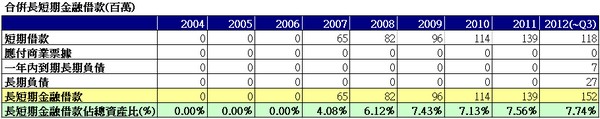

進一步觀察付息的長短期金融負債(短期借款 + 應付商業本票 + 一年內到期長期負債 + 長期負債),振樺電長短期金融負債金額偏低,佔總資產在8%以下,實質附息借款比例很低。

(圖表來源:振樺電年報,財報狗整理)

八年來利息保障倍數在108倍以上,非常穩健。

(圖表來源:財報狗)

所以整體長時間來看,振樺電財務結構是很保守的,借款和利息壓力極低。但財務結構在近期走勢上,無論負債比、或是長短期金融借款比率,08年後都較過去上升不少,主要有兩個原因:

a. 短期借款上升;b. 淨值2008年後縮減

淨值的增減,和經營階層資金運用決策有關,我們留在經營階層再做探討;短期借款的增加,則和營運周轉需求有關,我們直接來瞭解一下:振樺電為何有須靠短期借款支應週轉的需求。

(2) 短期週轉能力

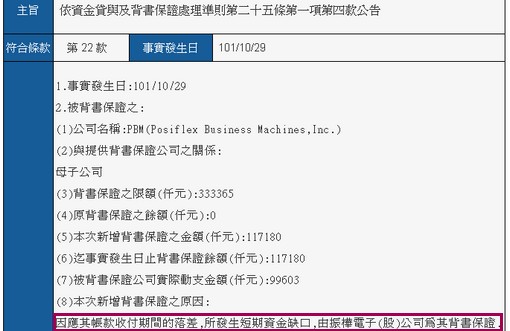

查詢振樺電的合併短期借款紀錄,主要來自美國子公司PBM、德國子公司PG,兩者借款都是由母公司背書保證。子公司突然借款用途是幹麻呢?對照過去資金貸與及背書保證相關公告,主要是支應在國外當地的交易資金需求。

(圖表來源:公開資訊觀測站重大訊息)

振樺電這些子公司資金規模不大,隨著營運成長交易金額擴大,在短期上就較容易產生資金缺口。這幾年來振樺電以下方式因應海外子公司資金缺口:

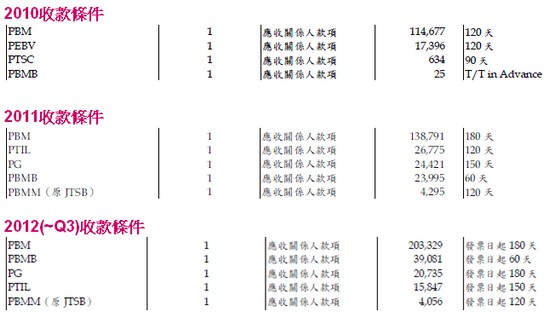

a. 放寬對子公司收款天數

在前一篇我們提過:為了業績成長而增加的資金周轉需求,振樺電2011後對海外子公司收帳的天數拉長,使應收帳款收現天數上升

(圖表來源:振樺電年報,財報狗整理)

b. 增加子公司短期借款

振樺電不對子公司增資,反而是透過母公司背書方式,讓子公司取得較低利率的借款。

因應海外業務需求,放款天數拉長 + 短期借款上升是否造成短期周轉壓力呢?目前來看完全不成問題。首先觀察振樺電的合併流速動比,就算07年後短期借款增加,兩者都高達170%%以上,靜態週轉上可以算是理想數字。

(圖表來源:財報狗)

再以更嚴苛的現金對流動負債來看:振樺電的流動資產組成現金佔約40~50%,且光以現金幾乎就足以償還全部流動負債:

(圖表來源:振樺電財務報告書,財報狗整理)

再考量較同業為低的應收帳款天數、穩定的存貨週轉天數,短期借款對於對於週轉造成的壓力很低。

短期借款是支應國外子公司業務需求而生。以振樺電本身現金規模佔負債超過9成來看,週轉、償債目前不成問題。重點反而是:透過母公司支應背書、放寬收款天數下,今明兩年海外子公司業務、營業現金流入能否順利成長回收。如果未來營收不能如預期成長,借款和應收帳款收現天數卻不斷增加,那可就真的得注意了。

(3) 轉投資是否透明

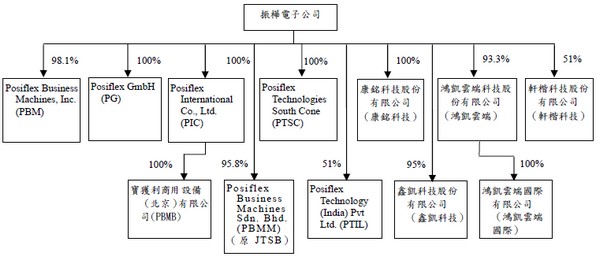

振樺電的長期轉投資金額並不高,佔總資產的比例約在10%~11%。轉投資結構如下:

(圖表來源:振樺電年報)

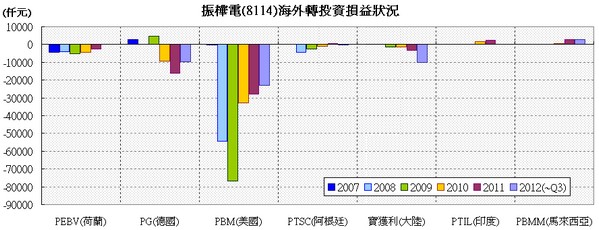

過去轉投資主要是因應海外業務發展而設立。觀察這部分近年轉投資損益狀況,可以發現大部分(尤其歐美)都呈現虧損狀態:

(圖表來源:振樺電財務報告書,財報狗整理)

再交叉比對母公司和合併報表可發現:母公司毛利率較合併低,但母公司的營業利益率卻較合併為高。這表示合併報表的營業費用,有高比例是集中在海外子公司上。因此子公司在策略上應屬於行銷、業務分部,核心生產研發仍在母公司上;財務上則是費用中心,大部分獲利仍是歸於母公司認列。

(圖表來源:財報狗)

另外近期台灣也投資了四間子公司:康銘科技、鑫凱科技、鴻凱雲端和軒楷,主要負責軟體、CRM平台、雲端技術研發,是振樺電基於軟硬垂直整合的策略併購,目前仍處於小虧狀態。

以上轉投資都是POS相關技術研發、或是海外業務的延伸,且大部分持股超過五成具有控制權,會定期以合併報表公開業績,轉投資還算透明。

體質安全性總結:

體質安全性仍處於穩健狀態:財務結構上,振樺電長短期金融負債比例極低;轉投資上為本業POS延伸且透明;雖因海外發展增加了短期借款、放寬收款天數,但因為現金比例高而短期周轉能力極佳。未來需注意海外營收和營業現金流能否順利成長

2. 經營階層觀察

(1) 經營階層持股狀況

振樺電的董監持股比例21.25%,其中董事長陳茂松、總經理和董事陳茂強、董事兼副總陳茂榮為創辦兄弟,三人持股(含透過台新信託專戶持股)就高達13.57%,顯示為家族型企業。通常家族型企業在公司治理上的缺點,就是董事會和管理階層相同,難以透過董事會有效發揮監督制衡效果。簡單而言比較偏向人治,陳氏兄弟說了才算。

不過好在整體董監和陳氏兄弟持股不算低,因此和股東在利益上較為一致,代理風險較董監持股過低分散的公司低。

(2) 董堅酬勞佔獲利比例

由於2008年後開始實施員工分紅費用化,我們以08年後董監酬勞作為觀察較有代表性。觀察2008~2011年董監酬勞:

(圖表來源:振樺電年報,財報狗整理)

董監酬勞佔稅後淨利比較高算是小型公司特色之ㄧ。4年來振樺電董監酬勞佔稅後淨利比在6~8%之間,以個人標準並不算低(相較飛捷只有2~3%);如果再包含總經理、副總酬勞,更高達10%左右。

在董監酬金比例不低的情況下,我們得轉為觀察:公司的盈餘績效和董監酬金高低是否有正相關性。振樺電酬金比例不算低但走勢穩定,尤其2008年金融海嘯時業績不佳時,總經理、副總酬金也能隨之調整下滑,不至於像某些公司過於圖利經營階層,業績下滑時仍享受高額薪資酬金。

(3) 整體資金運用決策觀察

觀察經營階層為股東創造獲利的績效,最好的指標莫過於ROE的觀察:振樺電八年來在沒有對外增資下,ROE持續在20%高標準以上,公司在長期資金利用效率上表現不錯。

(圖表來源:財報狗)

但我們可以很明顯發現到:2006年後ROE開始快速下滑。最大的原因為07年金融海嘯爆發,使得振樺電訂單大宗:歐美區域表現不佳所致。因此06年後,振樺電在盈餘資金應用開始改變:

a. 現金股利發放率拉高

振樺電06年前常配不少股票股利,現金股利發放率在50%以下,淨值膨脹快速。06年後業績成長放緩,在沒有擴張成長計畫的情況下,公司開始提高股利發放至80%左右附近的水準,將資金分配股東自行應用,也讓淨值不至於膨脹太快。這部份的轉變個人持正向看待。

(圖表來源:財報狗)

b. 庫藏股實施

前面討論負債比率時,有提到2008年後淨值出現縮減現象,這箇中原因乃是2008年振樺電實施兩次庫藏股所致。振樺電於2008年3月買回1000張股票,平均成本每股73.707元,到去年3月才註銷;2008年4月再買回982張股票,平均成本每股82.498元,到去年4月以50元價格轉讓給員工。但員工認股價50元遠低於當初買回的成本,因此仍然導致保留盈餘、資本公積被沖消,淨值實質減少33398元。

以個人眼光來看,這兩次庫藏股實施的時機是有加強空間的:

1. 以後來2008~2011年的每股盈餘平均4.6元、每股淨值17元上下,兩次庫藏股買進成本偏高。

2. 公司ROE、ROA資金報酬率高,如果資金不拿去買庫藏股留在公司內,估計資金應用報酬率最低也有10%;比較買進股價73~82元的振樺電股票到現在報酬率,資金留在公司內部應用報酬率應該更好。

3. 庫藏股實施時,公司業績並未有好轉跡象,營收盈餘真正落底在2009年Q1,相差了一年。

(圖表來源:財報狗)

當然以上的部分原因屬於後見之明,經營階層也無法預料到08年景氣會衰退的如此嚴重。

(4) 對於短期金融投機的態度

金融市場的波動難以預料,如果經營階層喜好將股東資金投入短期金融市場,不只有違轉注本業的原則,而且還可能讓資金背負不必要風險。而振樺電(8114)近八年除了因避險會少量買賣遠期外匯合約外,整體短期金融投資部位很低。公司忠於本業經營,這是很好的現象。

總結對經營階層的觀察:

振樺電屬於家族型企業,管理階層的監督制衡上先天較為薄弱,好在董監持股比例不低,和股東利益仍為一致;雖然本業營運能力不錯,但幾次財務資金決策不佳,投資人應多注意公司往後重大決策。

3. 振樺電(8114) 企業價值評估

好公司也要買在合理或偏低價位才能穩定獲利。在此我們不評論買賣時機或價位,僅列出多個股價評價數值給您做參考:

振樺電(8114)本益比河流圖:

目前12月營收已公佈,Q4營收554073仟元,可以根據Q4營收自行估計全年EPS,計算出目前本益比在對照下圖,就可以知道目前本益比相對過去的水準高低囉

振樺電(8114))現金殖利率走勢圖:

振樺電(8114)股利折現圖:

(圖表來源:財報狗)

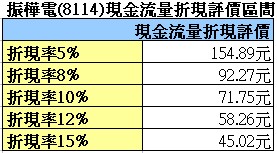

振樺電(8114)自由現金流量折現評價:

在此我們使用三階現金流量折現估算。

1. 自由現金流量初值:近五年非合併自由現金流量平均為260813.2千元

2. 成長階段設定:5年,公司2010年開始穩健擴張,海外佈局也逐漸完成,我們保守設定此階段成長率10%

3. 穩定階段設定:5年,此階段邁入穩定期,成長率約跟產業或GDP成長率差不多,我們設定成長率5%

4. 成熟階段設定:持續經營,此階段邁入成熟期,我們設定此階段成長率0%

以上面參數和不同的折現率做計算,我們計算出振樺店的自由現金流量報酬區間:

(圖表來源:財報狗自行計算整理)

最後我們總結以上觀察:

振樺電(8114)體質安全分析

(1) 振樺電長短期金融負債比例低,財務結構穩定

(2) 海外轉投資在定位上屬於業務和費用中心,並固定會在合併報表揭露

(3) 高比例現金使短期週轉能力極佳。

(4) 需注意在母公司支應背書、放寬收款天數下,今明兩年海外子公司業務、營業現金流入能否順利成長回收

振樺電(8114) 經營階層觀察

(1) 家族型企業,管理階層的監督制衡上先天較為薄弱,但董監持股比例高於20%,和股東利益較一致

(2) 董監酬勞佔稅後淨利比近年來低於6~8%,雖不算低但走勢穩定,經營階層會視業績適時調整酬金。

(3) 短期金融投資部位低,公司資金應用專注本業

(4) 雖然本業營運能力不錯,但幾次庫藏股決策瑕疵不小,投資人應多注意公司往後重大決策。

P.S.:

文章中財務圖表取自:

http://statementdog.com/analysis/tpe/,免費註冊即可使用眾多功能,快去試試看吧~

其他相關文章:

飛捷(6206) – 台灣最大POS製造商 [產業]

振樺電(8114) – 賓士級POS品牌廠 [獲利]

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱