有別於靠題材亂飆的新藥生技股,葡萄王的股價可是有基本面支撐的。時間拉長點看,從2008年底至今,葡萄王營收不斷成長,更重要的是代表本業獲利能力的「營業利益率」也不斷上升,故葡萄王的股價能從2008年底的15.15元大漲至今(2012/10/15)的68.3元,漲幅超過3倍!。

閱讀更多

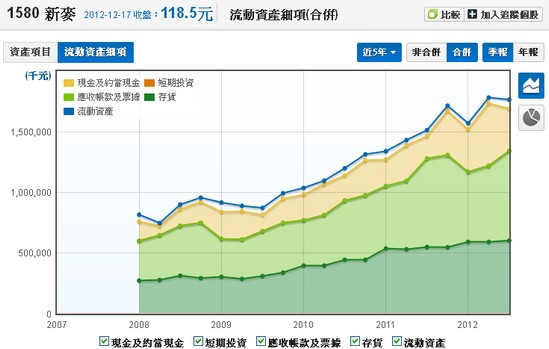

資產負債表帳上的流動資產多寡,不僅用來判斷是否足以支應短期營運和借款償還,其組成比例拿來和收入交互觀察,更是我們判斷公司營運週轉是否順暢,公司盈餘虛實好壞的重點。但過去財報狗只有流動資產項目而沒有其組成細節,這次更新我們一口氣把1400多支個股的非合併/合併流動資產細項都加了進去,幫助您更深入瞭解公司流動資產組成的好與壞。下面就讓我們來介紹一下這次的新數據更新吧!

淨利率則是多考慮業外損益的影響,即淨利(營業利益加上業外損益)相對於營收的比率。我們可以發現,營益率與淨利率的差距,就是業外損益。業外損益的項目多且複雜,但可簡單分類成「一次性」與「持續性」兩種業外損益。以下我們整理出三個重點給大家參考:

1. 當公司出現鉅額一次性業外收益導致EPS飆升,且股價也跟著飆漲時,可考慮先獲利了結,等待股價拉回後再行佈局。

2. 當公司出現鉅額一次性業外損失導致EPS不如預期時,若股價跟著回檔整理,可考慮買進。

3. 若公司的業外收益長期表現穩定,則可初步認定其為較具持續性的長期投資收益,此時應觀察其年報來了解各被投資公司的長期營運狀況。

在個股比較功能推出後,雖然很多朋友喜愛,但也對功能的不齊全感到可惜:

"為什麼只能比較非合併季報數據呢?能不能也可以比較不同公司的合併報表、年度數據呢?"

沒錯,今天的更新正是將個股比較功能大幅增強!現在您可以在個股比較功能上達成:

1. 按一下改成比較季度/年度數據

2. 按一下改成比較合併/非合併報表

3. 調整數據比較的涵蓋時間

4. 增加更多財務數據比較選項

下面就讓我們介紹以上功能如何使用。

今天我們為您帶來新的使用介面增強:全新報表數據控制列。現在您可以直接在頁面上達成:

1. 調整數據涵蓋時間

2. 按一下切換合併/非合併報表

3. 按一下切換季報/年報

下面就讓我們介紹以上功能如何使用。

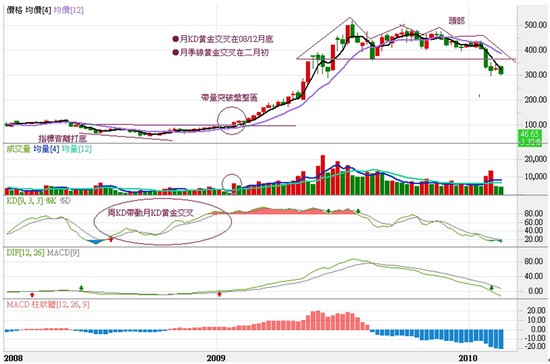

我們整理一下新麥(1580)近期季報和營收的觀察:

1. 第三季所得稅提高為一次性問題,未來可能迴轉;對於長期營運觀察應該踢除;

2. 業績Q4比Q3高只是季節性因素;改以YOY觀察,短期營收穫利雖成長,但成長動能趨勢逐漸下滑

3. 新麥目前股價和價值間的安全邊際還不夠誘人

在本篇文章中,筆者將試著尋找台灣股市與三種景氣領先相關指標之間是否有脈絡可循,這三種指標分別是景氣領先指標月增率、年增率和6個月平滑化年變動率。本文將討論三個重點,分別是總體經濟的分析方法、如何搭配投資策略使用與領先指標的分析方式,最後融合為一套可以適用於台灣股市的投資策略”全面性邏輯分析”,並附上一個完整案例服用。

新麥(1580)長期財務結構和償債能力觀察

新麥的財務結構穩定,且償債能力和投資資金支應能力大幅轉強。

新麥(1580) 轉投資是否透明

1. 新麥的子公司都是基於和本業-麵包烘培設備考量而投資,並沒有多角化的情況

2. 新麥子公司的股權至少持有50%具有控制權,依法需以合併報表揭露其財務細節狀況,對於投資人而言透明度提高

新麥(1580)短期週轉能力觀察

新麥母公司短期借款是否持續增加須注意,但對子公司借款背書金額已超過自身借款,我們以合併報表觀察母子公司營運狀況,流動資產變現性能力增加,短期金融借款比例下滑,整體集團短期週轉能力八年來為上升。

新麥(1580)經營階層觀察

經營階層持股比例高,和股東利益一致。持續專注於本業成長,資金運用決策算合理且效率極高,讓股東權益價值近年來持續提升。

新麥(1580)的營運和整體獲利表現

1. 由於大陸、亞洲等新興市場發展,新麥合併營收八年複合成長率高達18%;

2. 營收成長相對於整體資產使用效率亦佳,總資產週轉率八年來由1.11次成長為1.45次,在銷貨營運上表現優秀。

3. ROE、ROA和自由現金流持續攀升,新麥整體資金獲利報酬率十分優秀。

新麥(1580)成本和費用控管狀況

1. 新麥的毛利受鎳、不銹鋼等原物料價格波動值得注意,但鎳目前仍供過於求,而新麥近來大陸佔新麥營收比重持續提升,近期毛利率保守來看應能維持在目前水準上下。

2. 受大陸勞工薪資上升影響,用人費用佔成本費用比例攀升

3. 由於大陸稅制改變影響,2010合併所得稅率應該視為非常態,並以2007、2008和2011年的稅率作考量較有參考性

新麥(1580)盈餘品質探討

1. 新麥的應收帳款水位和回收變現能力正常,大批呆帳發生風險偏低。

2. 新麥的存貨去化能力和過去相比提升,目前的存貨水位帶來跌價損失的風險並不高。

3. 雖然合併營業現金流因存貨和應收帳款增加,近幾年低於稅後淨利,需注意應收帳款和存貨的週轉。

新麥(1580)在中國成長機會和風險

中國內需成長機會:

1. 中國十二五政策有利內需和新麥

2. 中國第三次嬰兒潮將進入消費年紀

中國內需風險:

1. 人民的在房價、社會福利...等的隱性稅負高,使得儲蓄率居高不下

2. 內需消費對GDP貢獻比例逐年減少,尚無法支撐中國經濟成長

3. 歐美景氣偏弱,使得大陸賴以成長的製造業出口低迷,對於人民收入和消費造成影響

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱