下面為 9/27 上線的 Podcast 59 集節目:台股微控制器 MCU 廠商介紹的文字版整理。

有些聽眾反應:美股台股提款機單元對於美股公司分析比較詳細,但台股公司的介紹往往簡單帶過而已,可不可對於台股公司有更多著墨呢?今天這集作為微控制器 MCU 介紹的番外篇,我們將和你分享台股 MCU 族群營運特點與成長性,讓你更了解美股 MCU 巨頭與台股公司之間的差異。

台灣 MCU 廠著墨於消費性市場,競爭力低於歐美日巨頭

台股上市的 MCU 公司有十多家,但營收規模多半低於 10 億台幣的小型公司,在全球市占率不到 0.3%。而其中規模超過 50 億台幣、且 MCU 佔營收比重較高的代表性公司有三家:

新唐 4919

公司前身為華邦電的邏輯 IC 部門,2008 年分割獨立,目前華邦電持股仍超過 5 成,屬於華新集團一員。目前市值約 18.5 億美元/520 億台幣,MCU 的營收規模在 80 億台幣以上,為台灣規模最大的 MCU 廠,但全球市占率僅約 1.5~2%。

公司 MCU 的終端市場以消費性市場為主,電腦、消費電子合佔 75%,車用、工業僅佔約 25%。新唐擁有一座 6 吋晶圓廠,為台灣 MCU 廠中唯一的 IDM 公司,也是台灣工控市場比重較高的 MCU 公司

盛群 6202

盛群前身為聯電的部門之一,於 1998 年才自聯電分割獨立,聯電如今仍是公司最大股東,可算是泛聯家軍一員。目前市值約 9.5 億美元/258 億台幣,MCU 營收規模約 40 億台幣,為台灣規模第二大的 MCU 廠,但全球市占率不到 1%,在 IC 產業屬於微型小公司。

公司 MCU 營收佔整體營收近八成,其中的 85% 又來自消費性電子市場,而家電為最大的客戶群來源。公司為單純 IC 設計公司,並無自己的晶圓廠。但由於和聯電關係密切,公司主要配合代工廠就是聯電,相較於其他公司更容易取得聯電的代工產能支援。

松翰 5471

公司市值約 5.5 億美元/152 億台幣,MCU 營收規模約 16~23 億台幣,佔整體營收約 45%,為台灣規模第三大的 MCU 廠,但全球市占率不到 1%,在 IC 產業也是微型小公司。松翰 MCU 營收來源幾乎都來自消費性市場,包含網路攝影機、USB、耳溫計、小家電的應用。和台灣大部分 MCU 公司一樣,松翰為單純 IC 設計公司,並無自己的晶圓廠 。

其他台股 MCU 公司還有:九齊 6494、紘康 6457、笙泉 3122 ... 等,但因為營收規模長期小於 15 億台幣,這裡就不再一一列舉介紹。觀察台灣 MCU 族群,和我們之前提到的歐美日 MCU 巨頭有三大差異:

台廠主要市場以低階消費性電子,產品進入門檻較低

台灣業者幾乎主要的市場都是消費性電子產品。消費性電子特性為生命週期短,不追求可靠性,標準化設計就可以滿足需求,因此進入門檻遠較歐美日擅長的車用、工業市場低。

台廠主要營運方式為無晶圓模式,資金進入門檻較低

除了新唐外,台股 MCU 公司都是無晶圓廠的 IC 設計公司,但歐美日巨頭都是擁有自己晶圓廠的 IDM 公司。消費性產品也由於不追求可靠性,相關晶片業者的生產產線、原料並不需要像車用元件一樣經過嚴格認證,這使得台股 MCU 族群的生產環節採用委外代工即可,不需要自行投資設備和廠房,但這也導致資金進入門檻低,新進者更容易進入市場與既有業者競爭。

台廠規模遠低於歐美日巨頭,難以透過併購取得成長

觀察 2015 年以來 MCU 市場發展,歐美廠商併購非常積極,例如:瑞薩先後併購了 Intersil、 IDT、Dialog;NXP 於 2015 年併購 Freescale 後於車用市場成為龍頭;Microchip 於 2016 年併購 Atmel 後擠入 MCU 前五大;英飛凌也於 2019 年併購賽普拉斯,成為車用 MCU 第三大。同期間比較來看,台股業者除了新唐則幾乎沒有併購案,因此在營收成長性遠不如歐美日巨頭。

以上特性使得消費性 MCU 市場競爭較車用、工業市場激烈,車用、工業 MCU 的前五大市占率高達 80~90%,但消費性 MCU 前五大市占率僅 60%,且有緩慢下滑的趨勢。因此和我們前面提到的歐美日巨頭相比,台灣 MCU 廠商遭遇削價競爭的壓力較大,規模偏低下又不具成本或資金優勢,個人認為並非長期投資的首選。

台灣 MCU 廠短期營運風險高於美股巨頭

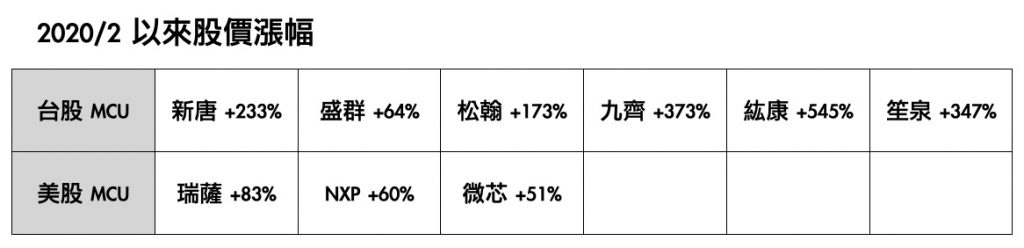

雖然競爭力不如歐美日巨頭,但台灣 MCU 族群從去年疫情爆發以來不僅營運大幅成長,股價漲幅也明顯高於前者。

究其原因,並非台股 MCU 族群在產品競爭力或是新市場有所突破,而是先前提到歐美日巨頭產能因此天災人禍受損,造成整體產業明顯供不應求,MCU 晶片單價暴漲 1000~1500%,使得相關廠商營運因而受惠。如此景氣繁榮好時光會持續到何時呢?個人認為消費性 MCU 最快年底供不應求就會逐漸舒緩,台股 MCU 族群的營運將較歐美日巨頭提前轉弱。

NB、家電需求降溫,消費性 MCU 將隨受影響

家電、電腦為台灣 MCU 廠商營收主要來源之一,例如盛群 32% 營收來自家電應用,新唐的 MCU 營收約五成需求來自筆電、電腦相關應用,因此電腦、家電需求的好壞,對台股 MCU 族群營運有不小的影響。然而近期已經有更多的跡象顯示:無論是 NB 或家電,從今年第四季起需求將開始降溫。

例如參考 MLCC 龍頭 Murata 7 月底法人說明會的觀點,雖然電腦、家電相關營收在上半年大幅成長,但公司估計兩者成長性自第四季起將明顯下滑,電腦相關營收和去年同期相比預估轉為衰退 -4%,家電相關營收成長率則收窄至只剩 5%,這顯示 2022 年這兩類市場轉為去庫存的風險將上升。

而參考研調機構 TrendForce 九月報告摘要,已看到 Chromebook 需求急速下滑,消費級筆電需求也趨緩。TrendForce 認為隨著歐美疫苗施打率漸趨普及,遠距辦公與教學需求轉為疲弱,第四季整體筆電生產總量將出現衰退。

隨著筆電、家電需求自今年第四季開始降溫,估計消費性 MCU 需求自 Q4 也將走緩,22 年上半年轉為衰退機率上升。

成本上漲吃掉消費電子業者毛利,台股 MCU 廠向客戶漲價難度提升

在景氣復甦帶動下,銅、鋁、電子組件、物流費用持續攀升,也開始對低價、低毛利的消費電子廠商利潤產生擠壓。以相對低價的小家電為例,相關廠商上半年營收雖明顯成長,但成本上升導致毛利不增反減。例如:

- 艾美特上半年營收成長 +15%,毛利卻衰退 -22%

- 小熊電器上半年營收下滑 -4.89%,毛利大幅衰退 -50%

- 新寶股份上半年營收增長 +31.69%,毛利衰退 -34%

- 愛仕達則在上半年營收增長 +38.63%,毛利虧損幅度卻擴大

這些消費性電子下游作為消費級 MCU 主要的客戶群之一,獲利成長卻開始趨緩甚至衰退,這將導致台股 MCU 廠商向下游漲價反應成本的難度高於上半年。

晶圓廠第四季代工價再度上漲,將擠壓台股 MCU 廠商毛利率

上游的代工廠台積電、聯電、力積電第四季卻仍將調漲代工價格,台積電的成熟製程估計會有雙位數調漲。面對下游消費性市場需求開始減弱,這可能使得消費級 MCU 廠商無法完全將上漲的代工成本完成轉嫁給客戶,進而毛利被擠壓,獲利成長自第四季起進一步趨緩的可能性提升。

綜合以上觀點,個人估計台股 MCU 廠的營運將提前歐美日巨頭率先於年底趨緩。不過從歷史來看,台股消費級 MCU 廠商營運大約領先歐美日巨頭兩季,一旦台股 MCU 廠營運走緩,歐美日巨頭成長降溫之日也不遠了。

台灣 MCU 廠長期競爭壓力高於美股巨頭

改從長期觀點來看,由於台廠主要著墨於進入門檻較低的消費級產品,因此受到中國廠商的競爭壓力遠高於歐美日巨頭。而在中國半導體自主化的政策下,中國對台廠的競爭壓力有與日俱增之勢。

中美摩擦升溫,加速中國 MCU 市場國產化

隨著中美摩擦升級,美國對中國半導體業祭出一連串的限制政策,使得中國官方和民間對於 IC 晶片國產化的呼聲不斷;加上今年以來歐美日 MCU 巨頭大缺貨,也讓更多本土下游業者願意嘗試導入中國國產 MCU。以上背景環境都加速了中國 MCU 國產替代需求,更多中國業者與資金投入到競爭門檻較低的消費級 MCU 市場。

不同於歐美日 MCU 巨頭主要著墨於車用、工業市場,台灣業者一向以消費性市場為主,因此後者將遭遇更多來自中國的競爭壓力。

中國新稅法補助,使得中國 IC 廠商更具成本優勢

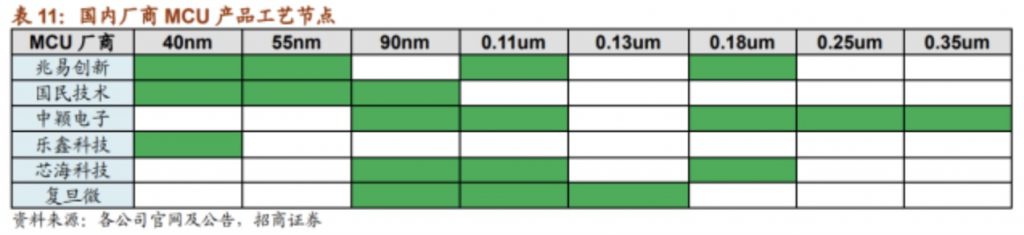

為了刺激國內半導體業發展,中國財政部於去年 12 月 17 日宣布稅法新政策:

- 製程 130nm 以下且經營 10 年以上的生產企業或項目,近兩年免徵所得稅,隨後三年按照 25% 稅率減半徵收企業所得稅

- 製程 65nm 以下且經營 15 年以上的生產企業或項目,近五年年免徵所得稅,隨後五年年按照 25% 稅率減半徵收企業所得稅

由於中國不少廠商的 MCU 製程在 40~110nm 之間,因此也將適用於上面稅法補貼範圍內,這使得中國廠商在未來 5~10 年更具成本與價格競爭優勢,不利於同樣在消費性市場的競爭的台股 MCU 廠。

綜合以上來看,無論在短期或長期角度,個人認為台灣 MCU 廠商接下來的營運將較美股巨頭遭遇更多逆風。

總結

今天我們簡單介紹了台股 MCU 廠商與美股巨頭之間的差異,最後整理一下重點:

- 台股 MCU 廠產品以消費性為主,競爭力低於歐美日巨頭

- 隨著 PC、NB、家電需求轉弱,台股 MCU 廠的營運將較歐美日巨頭率先於年底趨緩

- 長期角度來看,台股 MCU 廠受到中國廠商的競爭壓力遠高於歐美日巨頭

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱