下面為 9/15 上線的 Podcast 56 集節目:微控制器 MCU 美股巨頭介紹的文字版整理。

前一集我們簡單介紹了 MCU 產業概況,但還沒說明車用 MCU 為何今年史無前例的大缺貨。事實上 MCU 缺貨的起因,與我們要接下來介紹的美股 MCU 巨頭關係密不可分!想了解美股中有哪些 MCU 巨頭值得關注、MCU 何時不再缺貨的朋友,不要錯過今天內容。

車用、工業 MCU 巨頭都在歐美日

觀察 MCU 產業不同終端市場的競爭狀況,我們可以發現兩種截然不同競爭樣貌

汽車、工業 MCU 進入門檻高,市占率集中於前五大業者

汽車、工業市場合計約佔整體 MCU 產值 6 成,進入門檻高,主要原因在於:

- 對長時間運作、寬溫、高壓等可靠性要求高,製程難度高於消費性產品

- 少量客製化生產模式,仰賴自行掌握晶圓製造、封裝環節,廠商建廠資金門檻高

- 認證時間長達 1~3 年,轉換至其他廠商的成本很高,導致客戶一旦採用特定廠商產品後,不太會隨意變更供應商,因此廠商對客戶有轉換成本優勢。

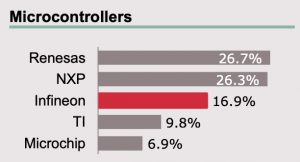

由於競爭門檻高,使得汽車、工業 MCU 市場合計前五大業者市占率高達 80%,為高度寡佔狀態;若單看門檻更高汽車市場,前五大市占率更高達 87%,光前三大的瑞薩電子、恩智浦、英飛凌就佔 70%。

消費性產品價格競爭激烈,台灣、中國廠商比重不低

消費性市場約佔整體 MCU 產值 3 成,競爭門檻較車用、工業市場低。主要原因在於產品生命週期短,因此價格重要性高於品質可靠度,在製造工藝要求也較低。為了降低成本,消費級 MCU 的製造與封裝環節多半採取委外代工,不需自行花錢建造晶圓廠,使得消費級 MCU 廠商的資金門檻低。

由於競爭門檻較低,競爭廠商眾多,前五大廠商市占率約 63%,明顯低於車用和工業市場。而追求低價的特性,使得一向擅長低成本競爭的台灣、中國廠商皆有一席之地。例如中國小家電用的 MCU,台股的盛群、松翰、義隆電都具備高市占率。

MCU 的長期追蹤首選:歐、美、日汽車與工業 MCU 巨頭

以 MCU 應用的終端市場來看,汽車與工業市場規模、競爭門檻都高於消費性市場,因此若要在 MCU 產業中挑選長期投資標的,個人會重視下面條件:

- 汽車與工業市場佔營收比重高

- 公司具備一定規模與資金優勢,可以持續投入製程、封裝投資與併購

綜合以上條件,下面是我們篩選出來有在美股上市的汽車與工業功率巨頭:

瑞薩電子 Renesas

日本公司但有在美國 OTC 上市,代號 RNECY,目前市值約 224 億美元。以產品來看 MCU 佔整體營收近 5 成;以終端市場來看,車用佔營收約 50%,工業電信 IoT 佔 50% 。目前為全球 MCU 龍頭,也是車用 MCU 龍頭。

恩智浦 NXP

荷蘭公司在美國 NASDAQ 上市,代號 NXPI,目前市值約 560 億美元。以產品來看 MCU 佔整體營收 34%;以終端市場來看,車用佔整體營收約 44%,工業佔 21%,電信約 20% 。目前為全球 MCU 老二,也是車用 MCU 老二。

英飛凌 Infineon

德國企業但有在美國 OTC 上市,代號為 IFNNY,目前市值約 515 億美元。以產品來看 MCU 佔整體營收 25%;以終端市場來看,汽車與工業相關產品佔本身營收約 70%。`併購 Cypress 後成為 MCU 老三,本身也是功率半導體龍頭、車用半導體龍頭。

意法半導體 STMicroelectronics

歐洲企業但有在美國紐約交易所上市,代號為 STM,目前市值 332 億美元。以產品來看 MCU 佔整體營收 25%;以終端市場來看,個人估計汽車與工業佔公司營收有超過 6 成。為 MCU 老四,也是車用半導體老五。

由於 MCU 只佔德州儀器營收 12%,對德州儀器營運影響力小,因此個人沒有將德州儀器納入 MCU 廠商觀察名單。觀察上面車用與工業的功率半導體巨頭,我們發現都是歐、日公司,台、韓、中公司卻榜上無名,為何如此呢?

這是因為全球主要的汽車、機械、軍工業巨頭都集中於歐、美、日,為當地上游供應鏈提供了良好的市場發展機會,導致歐、美、日在車用、工業產品發展較早,累積的經驗優勢與客戶關係明顯較強。以個人觀點,歐美日功率巨頭在車用工業市場仍將維持 8~10 年以上優勢,台灣、中國業者仍需時間累積實力才能趕上突破。

MCU 巨頭在美股,領先指標在台股

上面列出來的 MCU 巨頭都在歐美,該如何追蹤他們的營運變化呢?有趣的是,我們可以用台股的部分公司作為領先觀察指標

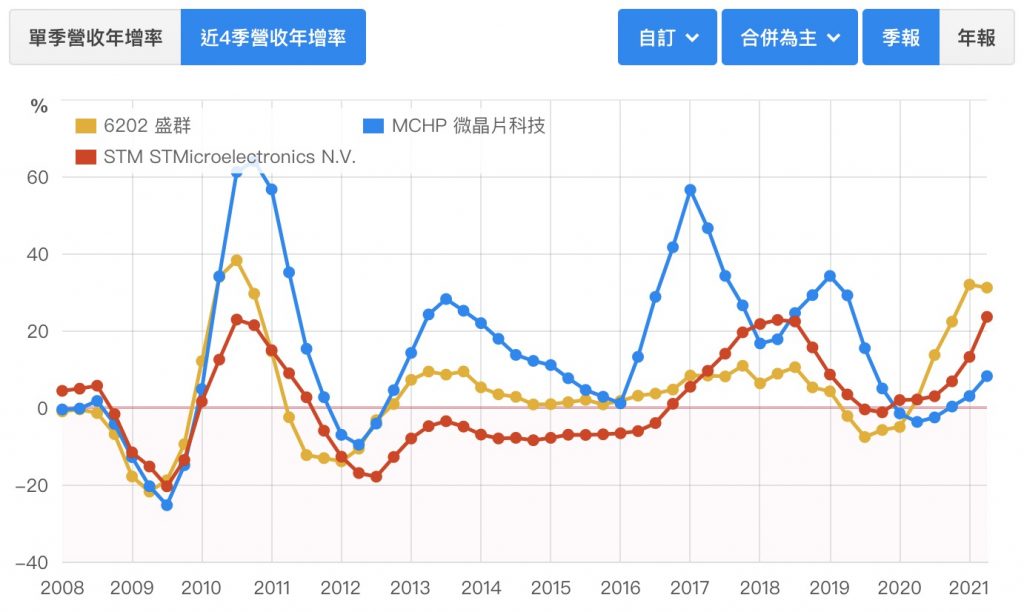

台股消費性功率廠商營運,領先車用工業 MCU 巨頭

消費性比重高的同業 - 例如盛群 (6202)、松翰 5471,營收年增率走勢領先車用、工業比重高的 MCU 巨頭。為何會有這種現象?因為景氣復甦時,低價的消費性電子需求通常會率先回升,屬於耐久財的高單價汽車與工業設備需求會較晚回升。由於台股大多數的 MCU 業者消費性營收比重較高,根據上面邏輯,營運會領先歐美的車用、工業 MCU 巨頭`

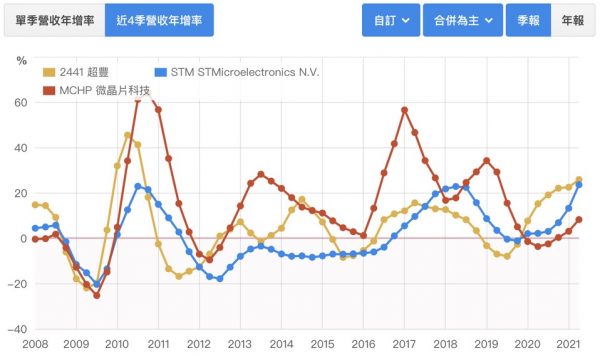

台股打線封裝業者營運, 領先車用工業 MCU 巨頭

MCU 主要採用傳統打線封裝, 而歐、美、日巨頭委外封裝的長期配合對象自然是台灣封裝業者,因此兩者營運具有連動性。不僅如此,像日月光、超豐這些打線封裝業者的營收年增率走勢,領先於車用、工業 MCU 巨頭。這主要的原因也是因為台灣封裝業者亦有不小營收比重來自消費性市場,因此營運會領先以車用、工業市場為主的歐美日巨頭

2021 年 MCU 大缺貨關鍵:巨頭工廠災難不斷

介紹完美股中的車用 MCU 巨頭後 ,我們回頭再來了解今年為何大缺貨就容易的多。這次 MCU 缺貨程度、漲價幅度比前兩次循環還大,但在上集我們提過:電動車需求崛起並不是缺貨的主因,到底本次瘋狂缺貨與之前有何不同?以個人角度來看,巨頭們工廠災難不斷才是造成 MCU 大缺貨的主因。

供給問題 1:台積電將車用產能分配給其他非車用需求

首先起因在於:疫情爆發後,車用業者於向台積電大幅取消訂單,導致台積電將閒置產能安排給其他客戶。只是車用業者沒能料到需求去的快,回來的也快,偏偏此時台積電的產能已經被別人要走。台積電佔全球車用 MCU 產出估計約 10%,影響不可謂小,因此我們也才會看到德國、美國透過「政府干預」要求讓這些車用訂單可以插隊重新生產。

供給問題 2:天災人禍不斷,衝擊正常供給量

第二大原因在於今年天災人禍不斷,直接迫使車用 MCU 停產。先是 2 月中美國德洲奧斯汀因為暴雪導致斷電,使得位於當地的恩智浦、英飛凌車用 MCU 產能中斷生產,直到四個月後才恢復到正常產出水準。3 月底瑞薩位於日本那珂的工廠大火,導致 20% 產能停產,直到四個月後才恢復到正常產出水準。

而 6 月起馬來西亞因疫情復發再次封城,全球前六大車用 MCU 大廠於當地都設有封測廠,MCU 封裝與測試產能又因此下滑。

供給問題 3:車用 MCU 供應商集中度過高

供給不足第三原因在於:車用 MCU 銷量 70% 來自於前三大廠商 - 瑞薩、恩智浦、英飛凌,而且其生產估計 85% 為自行生產。無巧不成書,這三大廠商的工廠都遭遇天災人禍,因此缺貨問題就更加被放大。

供給問題 4:車用晶片認證時間長,無法隨意增加供應或委外生產

也許有讀者會感到疑惑:既然這三家供貨不足,那就找別人啊,MCU 廠商不是幾百幾千家嗎?可惜的是,尋找替代廠商無法解決短期供應問題,這也是供給不足第四原因:車用晶片認證時間長,無法短期隨意增加供應商。

汽車對可靠度要求非常嚴苛,所有生產環節、產線、甚至原料來源都需經過縝密認證才可生產,認證期長達 1~3 年。就算供應短缺,車商也不會冒著產品有瑕疵的風險貿然縮短認證時間,否則後續產品出現人身安全問題,對車廠造成的損失更難評估。

供給問題 5:車用 MCU 插隊生產,排擠其他 MCU 產能

MCU 大廠優先將產能分配給車用產品,代工的台積電也讓車用 MCU 訂單插隊,其他類型 MCU 產能也自然就被暫時排擠減少,導致所有 MCU 都呈現供不應求,價格紛紛大漲。

MCU 何時不再缺貨?

近期 MCU 瘋狂缺貨潮到底何時能結束呢?解鈴還需繫鈴人,既然車用 MCU 缺貨起因來自巨頭們的自有產能降低,那等到巨頭們的產能恢復至原來水準,「不缺貨」的曙光自然就不遠了。

首先台積電產能從今年第二季起已經重新讓車用 MCU 訂單插隊。不僅如此,台積電還將車用 MCU 產量提升至比 2019 的水準再高三成,因此代工廠供給不足問題已經解決。

其次恩智浦、英飛凌在最新電話會議中都提到,2 月中停產的德洲奧斯汀廠於 6 月底時產出都已恢復至正常水準。恩智浦甚至表示 6 月底的產出已超越暴雪前的產量,且公司正持續增加更多的產能支應。瑞薩在最新電話會議中表示,受損的那珂 12 寸晶圓廠在 7/21 時產量已回到火災前的 90%;8 月初產出已經比火災前穩態產能高 30%,比火災前的最大產能還要再高約 10~20%,且公司正持續增加更多的產能支應。

綜合以上巨頭們揭露的訊息來看,受損的晶圓廠產能約在四個月後都已恢復,且產出與產能甚至都高於之前水準。不過要注意的是,缺貨問題不會現在就解除,因為恩智浦、英飛凌、瑞薩在車用 MCU 市占率高達 7 成,三者的晶圓產能受損了長達四個月,對車用 MCU 供給量衝擊實在相當大,還必須把過去損失的四個月產出額外彌補回來,才能真正舒緩缺貨問題,這還需要好一段時間。

不過考量幾間大廠產出與產能已經高出之前水平,代工龍頭台積電車用 MCU 產量也比 2019 的水準再高三成,個人認為先前損失的車用 MCU 產能有機會在 2022 年年中前彌補回來,整體 MCU 在明年上半年有機會不再缺貨。考量 MCU 族群因產品供不應求,推升今年股價紛紛來到歷史新高,投資人要注意明年上半年營運成長性可能開始走緩的風險。

結論

今天我們和大家介紹了美股中的 MCU 巨頭,也聊了不少 MCU 投資細節,最後我們幫大家簡單整理一下今天重點

- 汽車與工業 MCU 巨頭,為產業中長期追蹤首選

- 台股消費性 MCU 業者營運,可作為觀察車用、工業 MCU 巨頭的領先觀察指標

- 台股 IC 封裝業者營運,可作為觀察車用、工業 MCU 巨頭業績的領先觀察指標

- 巨頭們受損的產能已經恢復,MCU 有機會在 2022 年上半年結束前不再缺貨,投資人要注意明年上半年營運成長走緩的潛在風險。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱