下面為 9/13 上線的 Podcast 55 集節目:微控制器 MCU產業介紹的文字版整理。

我們今天要來聊的是微控制器 MCU 產業、在美股上市的歐美日 MCU 巨頭們。車用 MCU 自今年第一季傳出缺貨後,陷入瘋狂的搶貨潮,成為全球關注焦點,其瘋狂搶購程度連特斯拉創辦人馬斯克 (Elon Musk)也不得不在推特上抱怨:一堆企業囤 MCU 跟囤衛生紙沒兩樣。

MCU 到底是什麼?為何影響力這麼大?今天我們就來聊聊 MCU 產業的過往與未來。

什麼是微控制器 MCU?

什麼是微控制器 MCU (Micro Control Unit) ?MCU 可算是 CPU 的小老弟,和 CPU 一樣是處理器的一種,但是兩者的性能與應用場景卻大不相同。

CPU 主要功能是協助軟體運算更加快速,例如讓瀏覽網頁更快、讓剪輯影片更快、讓文書處理更快,因此 CPU 特別適用於手機、電腦、伺服器等看重軟體運算效能的裝置。CPU 為了追求更快運算效能,因此一定會採用最先進的晶圓代工製程,導致價格也高達數千到數萬元。

MCU 的主要功能是運行簡單的軟體,以控制硬體行為。MCU 廣泛的應用在家用電器、汽車、工業機械等設備,這些裝置都不需要很高的運算能力。試想一下家裡的冷氣,需要的只是「太熱時自動降溫、太冷時停止降溫」的簡單邏輯判斷,不必像電腦一樣處理上網、剪片、文書處理等需要大量運算的多種任務,因此冷氣只需要採用低價、低運算能力的 MCU 即可。MCU 在性能並不追求運算效能,而是穩定性、可靠性、低耗能,因此在晶圓製造上選擇採用穩定但便宜的成熟製程,單價頂多個位數到數十元而已

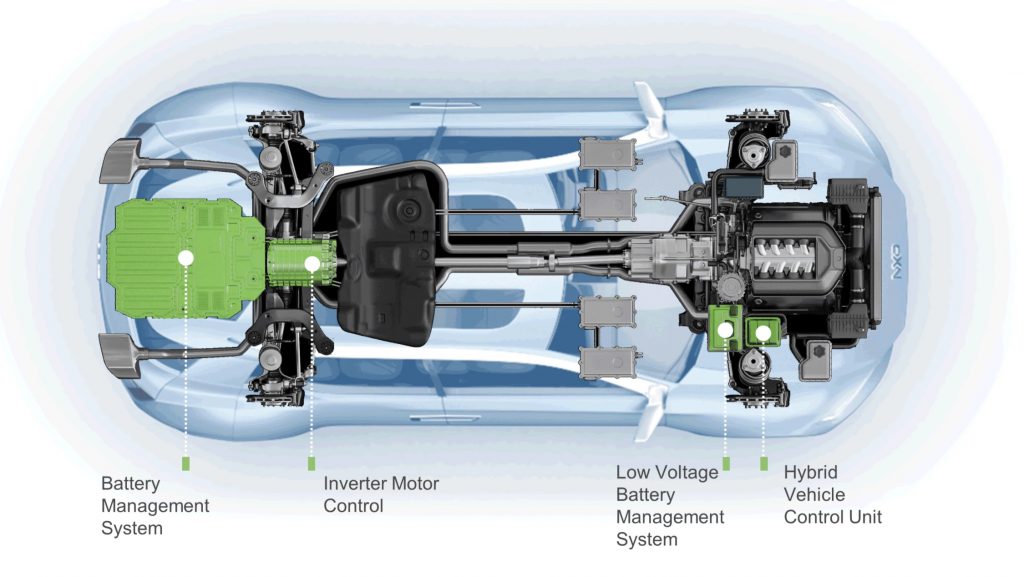

但,價格便宜並不代表不重要。以一台傳統的燃油汽車為例,MCU 已廣泛運用在關鍵的動力傳動、底盤控制、安全系統控制上,至少需要搭載 50 顆以上 MCU,少了一顆就無法正常運作,車廠也就不能交貨出售,因此 MCU 自然成為汽車製造的關鍵零組件。

微控制器 MCU 產業特點

從產業的角度來看,MCU 去年(2020)產值約 175 億美元,不到 CPU 的四成,算是中小產業。產業內的巨頭,與我們先前介紹的功率半導體大廠多有重疊

- 瑞薩半導體 RNECY:MCU 龍頭,全球類比 IC 第十大公司,市值 228 億美元

- 恩智浦 NXPI:MCU 老二,全球類比 IC 第六大公司,市值 560 億美元

- 英飛凌 IFNNY:MCU 老三,全球類比 IC 第三大公司,整個半導體排名第十,市值 571 億美元

- 意法半導體 STM:MCU 老四,全球類比 IC 第五大公司,市值 406 億美元

- 微晶片科技 MCHP:MCU 老五,全球類比 IC 第九大公司,市值 430 億美元

- 德州儀器 TXN:MCU 老六,全球類比 IC 龍頭,整個半導體排名第九,市值 1753 億美元

不僅主要的大公司重疊,MCU 終端市場比重也和功率半導體產業雷同。MCU 近七 成市場集中於汽車、工業、航太、軍事等非消費性電子應用,其中車用佔比 35% ,高居第一大。不同終端市場追求的特性不同,因此競爭門檻也就不同,市場內的 MCU 廠商分布也隨之不同。

消費性市場追求低價,汽車工業市場追求高可靠性

我們可以把 MCU 的終端市場分為「消費性」、「非消費性」兩塊,台股中的 MCU 廠商主要著墨於消費性市場,而歐美日大廠主要著墨於汽車與工業市場。這兩塊市場對於產品看重的要點非常不同:

- 消費性市場少樣多量,追求規模;汽車工業市場多樣少量,偏向客製化

- 消費性市場生命週期約 3~5 年;汽車工業市場使用壽命高達 10~20 年

- 消費性市場追求低價,可靠性要求低;汽車工業市場看重高可靠性、穩定性

- 消費性產品認證時間 1~2 季;汽車工業產品認證時間長達 1~3 年

因為以上特性不同,使得消費性市場進入門檻較低,台灣、中國競爭廠商高達數百家,價格競爭激烈;汽車、工業市場進入門檻高,價格較高,市佔率 8 成集中於歐美日前五大巨頭手中。

消費性 MCU 多為委外代工製造,汽車工業市場自製比重偏高

消費性 MCU 單一款生產量較大,對於使用生命與可靠性要求低,在價格壓力與成本的考量,廠商本身只負責 IC 設計環節,製造、封裝、測試幾乎都採委外製造。台股的 MCU 廠商盛群、松翰都是 IC 設計廠商,本身並不擁有晶圓製造廠。

工業與汽車應用高客製化,各家廠商對可靠性、穩定性的參數要求不同,這使得相關業者必須同時掌握設計、製造、封裝環節,才有辦法滿足數千數萬家客戶不同的 MCU 性能要求。因此業者較高比重採取 IDM(整合元件製造廠經營模式),設計、製造、封測一把抓。前面提到,歐、美、日巨頭都擁有自己晶圓製造、封裝、測試工廠,其中汽車、工業用產品約 8 成自行生產。

以上現象導致車用、工業 MCU 市場在資金門檻上高於消費性市場,因此競爭者也少於消費性市場。

MCU 不是高成長產業

雖然 MCU 產業許多特點和功率半導體類似,不過兩者還是有不同之處。

MCU 委外比重較功率半導體高

首先,委外製造比重上,個人估計 MCU 整體委外比重約 4~5 成,而功率半導體僅約 3 成。兩者差異原因之一在於:MCU 屬於數位 IC,有豐富的 EDA 輔助工具可協助開發,降低了設計門檻。功率半導體為類比應用,設計上 EDA 輔助工具少,更仰賴設計與製程人員累積的經驗,因此更難委外。

另一個原因則是:部分車用 MCU 邏輯運算要求較高,已開始採用 28nm 以下製程,這些製程研發成本高,但既有廠商投資不足,因此會將部分製造委外給台積電。於是在車用市場中,MCU 委外比重也較功率半導體比重高,大約 15%~20% 委外,且委外主要集中於台積電。

車用 MCU 成長性明顯低於功率半導體

和功率半導體一樣,MCU 主要成長動能也是來自於汽車與工業市場,因此有些媒體也將今年車用 MCU 大缺貨原因歸咎於電動車崛起,認為電動車熱潮帶動用量大幅成長。但事實上電動車對於目前車用 MCU 需求量成長刺激極為有限。

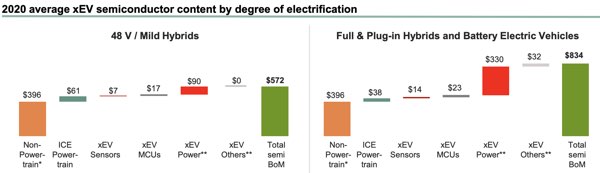

我們首先參考車用晶片龍頭英飛凌的數據:相較於傳統燃油車,輕度混合動力車單輛搭載的 MCU 價值約提升 18%,功率元件價值卻提升高達 1 倍;如果是純電動車,單輛搭載的 MCU 價值約提升 25%,而搭載的功率元件價值卻提升高達 5 倍。考慮電動車要完全取代燃油車,至少還需 20 年以上;就算完全取代了,MCU 總共搭載價值也才提升 18%~25%。

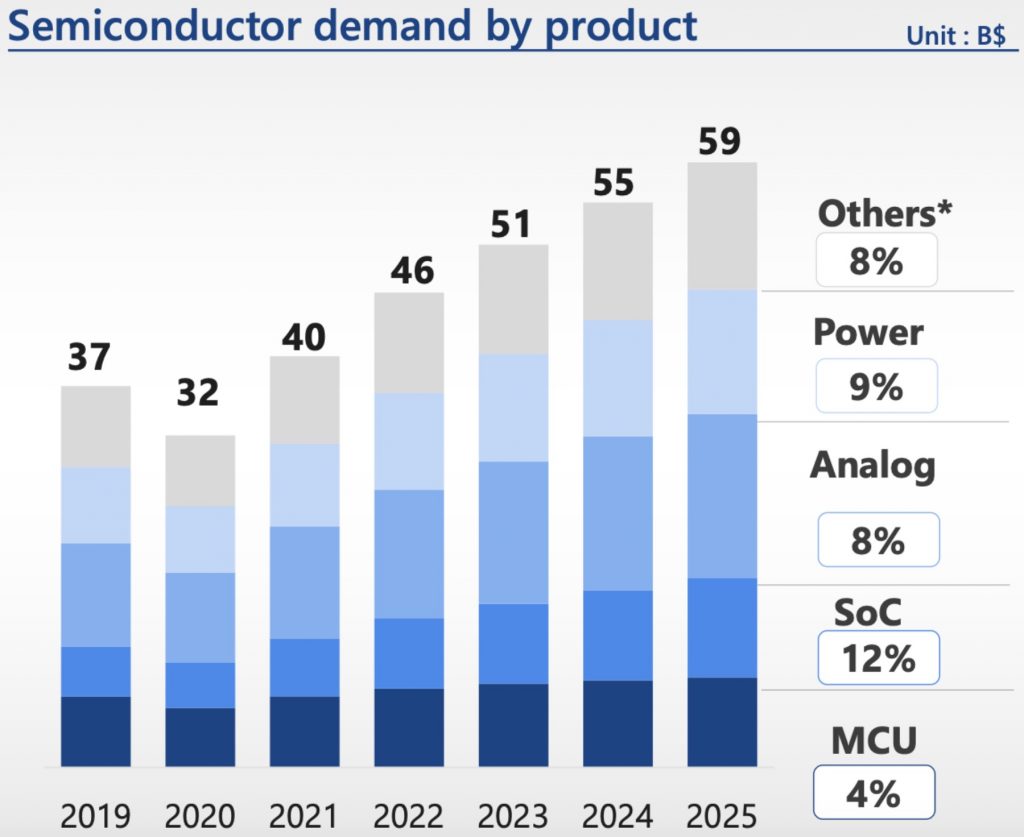

我們參考研究機構其他對車用半導體的預估:其中車用 MCU 預估複合成長率僅 4~7%,低於車用功率半導體複合成長率 9~11%,與上面的觀點有一致性。故車用 MCU 未來十年的複合成長率估計僅個位數而已,只能算是緩慢成長產業,成長性低於我們先前介紹的車用功率半導體。如果我們再考慮目前電動車佔整體新車銷售比重僅約 16%,這使得電動車成長對於 2021 年整體車用 MCU 搭載量額外提升助益僅約 1~1.5%,如此增幅實在不可能導致歷史性大缺貨。

綜合以上,雖然車用、工業 MCU 進入門檻高,但其成長性低於功率半導體。對於產業未來 5~10 年的發展,個人認為還是應該將 MCU 視為緩慢成長產業,不要因為今年的大缺貨而將其誤認為高成長產業。

總結

今天我們簡單介紹的微控制器 MCU 產業,最後我們為今天的內容作個總結

- MCU 是處理器的一種,主要功能是透過運行簡單的軟體以控制硬體行為

- MCU 以汽車和工業市場佔比較高

- 汽車與工業用 MCU 看重高可靠性與穩定性,不追求運算效能

- 汽車與工業用 MCU 市場在競爭門檻上高於消費性市場

- 汽車與工業用 MCU 成長性高於消費級 MCU

- 車用 MCU 成長性明顯低於功率半導體,屬於緩慢成長產業,不要因為今年的大缺貨而將其誤認為高成長產業。

如果電動車不是 MCU 缺貨的原因,到底缺貨的關鍵是什麼呢?MCU 相關廠商眾多,美股、台股中哪些標的值得我們持續追蹤?這些話題我們就留到下集再和大家分享。

有興趣也可以到下面查看 MCU 大廠財務表現:

恩智浦 NXPI

意法半導體 STM

微晶片科技 MCHP

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱