學生時期分析財務報表時,總是很在意"量化"的數據呈現,那時正著迷在各種財務比率和企業評價的模型之中。等到在股市有了些投資經驗,才發現競爭優勢、利基等的"質化"特徵,才是常保公司財務數據亮眼的真正源頭。

因此分析企業時,尋找質化特性雖然比量化數據難以捉摸,卻往往是找出股海珍珠的關鍵所在。好在不用自己摸索,彼得林區已經在書中把自己長年經驗分享給我們~

如何尋找十壘安打?(漲10倍的飆股)

彼得林區在談如何挑選投資標的時,總是這樣建議:

"最適合尋找十壘安打的地方,就是從住家附近開始"

在其身為基金經理人生涯中,好幾支漲了數倍以上的飆股,都是在生活不經意之處發現的。

例如大漲六倍L'eggs公司,就是林區的太太常上雜貨店購買絲襪而發現的;又或者大漲數倍的Taco Bell墨西哥捲(最後被可口可樂併購),是林區出差外買食物時發現的;還有Dunkin' Donuts甜甜圈是是林區常喝咖啡的地方...,這種日常生活中常見,你用"雙眼"就可以發現其生意火熱的地方,反而是許多人忽略的好標的。

那我有沒有這樣錯過了投資機會呢?開在我家旁邊的寶雅(5904)我就錯過了。以前在台南求學時,寶雅就是我常去逛的生活百貨。這家藥妝百貨連鎖不只大又寬敞,除了藥妝還賣各種零食、五金、雜貨,所以不管是愛美的小姐,還是買生活用品的大叔,這裡真是一應俱全,賣場裡總有許多人潮。反倒是旁邊的屈臣氏顧客寥寥無幾,上次經過居然關門大吉。我這時才驚覺:oh,寶雅這麼強!

更讓我驚訝的是:原來寶雅有上市但我卻都不知道,現在看看股價已不便宜,金融海嘯最佳買點已錯過,看來又得再等一陣子囉...。

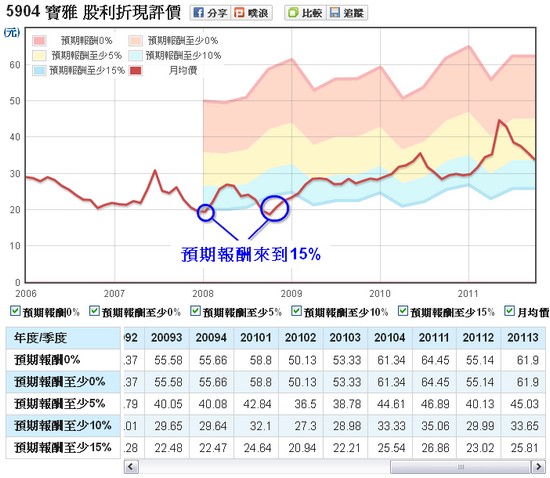

寶雅(5904)月均價 v.s 近4季EPS走勢

寶雅(5904)股利折現走勢:

(在金融海嘯低點買進,還原除權除息後持有到今天也有2倍報酬!是支不錯的2壘安打啊~)

另外一個常被人們忽略的選股技巧,彼得林區稱他為"雙重優勢"。自個兒工作上的專業知識,不只可以幫助你在職場上有競爭力,更能幫助您在投資上有亮眼表現,這真是一劍雙鵰的好處!如果您在台塑四寶上班,那您對塑化、石油產業的資訊就比一般人、甚至法人還要瞭解;如果您在中鋼、鋼鐵業上班,那你肯定比一般人瞭解目前鋼鐵的供需狀況,甚至比一般人更早發現:中鋼有中碳、中聯資、中宇等會超賺錢的子公司。

由你自身的最瞭解的出發,這正是巴菲特說的:你並不需要成為一個通曉每一家或者許多家公司的專家。你只需要能夠評估在你能力圈範圍之內的幾家公司就足夠了。能力圈範圍的大小並不重要,清楚自己的能力圈邊界才是至關重要的。

好公司的13項特質

如果要我舉出這本書最精采之處,這猶如常識般的13 項特質真是全書精華!快來看看個性古怪的林區看重哪些質化特徵呢:

1. 聽起來很無聊,或者荒唐可笑者更佳。

2. 從事無聊的生意。

3. 從事讓人搖頭的生意。

4. 搖言紛起的股票:涉及有毒廢棄物或黑手黨。

5. 因為某些因素而受到壓抑的股票。

6. 法人機構未持股,分析師沒追蹤。

以上6點都在強調同一件事:冷門、不受人注意的公司產業,往往是發掘十壘安打(十倍飆股)的好地方!

過去20~30年來台灣電子產業的蓬勃發展,使得電子科技類股成為了台股的主流,更是媒體鎂光燈關注的焦點。一窩風追逐主流產業的熱門股的結果,通常讓股價早已反映合理價值(甚至常常是過熱);反而許多冷門但優秀的公司乏人問津,連法人機構都興趣缺缺,股價低於應有價值的機率大增,這真是散戶們的大好機會!

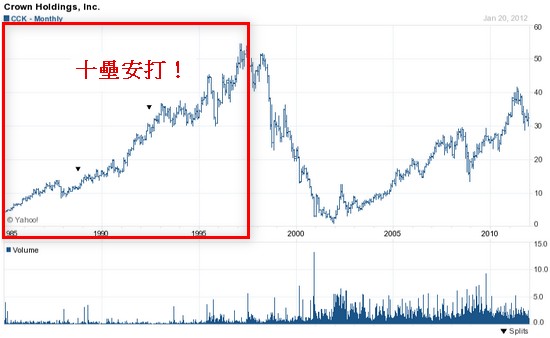

想想看:和IC-design、System-On-Chip這些高科技相比,瓶蓋和罐頭生產是多麼無趣的生意呢?但美國的Crown, Cork, and Seal(瓶蓋、瓶塞與封口)獲利和股價可一點都不無聊。以彼得林區所處的1980年代來看,其股價漲幅可不只是十壘安打啊!

Crown, Cork, and Seal的股價走勢圖:

台灣剛好也有間專門做PET瓶身、瓶蓋的企業:宏全(9939),這間公司也不簡單,不只台灣市佔最高,大陸市佔第三,客戶包含了可口可樂、百事可樂、統一等知名飲料大廠!看看宏全的業績,隨著2007年在大陸的轉投資轉虧為盈後,獲利一路上升。

宏全(9939)的EPS v.s 月均價走勢圖:

就算你和我一樣生性謹慎,在2008~2009年初、金融海嘯後約35~40元才陸續進場,含股利最高也能有140%~170%獲利,持有到現在也有70~100%的報酬,這也是不錯的一二壘安打啊!但如果你是近兩年中概股題材後才發現,那目前報酬可能只有10~20%,甚至還有可能是虧損...,冷門股變熱門後,股價往往就不怎麼吸引人了。

比無聊生意更棒的(更讓人抗拒的),就是做有毒廢棄物、資源回收處理的生意。光是想到有毒廢棄物的致毒成分,垃圾處理的臭氣瀰漫,就讓人不禁眉頭一皺;但彼得林區卻是如同發現黃金一般興奮!看看專做資源回收、廢棄物固化、土壤及地下水污染整治的中聯資(9930),其主要業務是將煉鋼後的有毒廢棄物、高爐石加以回收,轉化成環保的高爐水泥,在台灣獨佔中鋼的煉鋼後高爐石原料。

中聯資(9930)EPS v.s 月均價走勢圖:

如果您持有中聯資十年,還原除權除息後將有6.43倍的獲利。哇喔,這可是結實的6壘安打啊!

7. 零成長產業。

8. 大家持續購買的東西。

早期個人的偏見是:高成長公司來自高成長產業,但彼得林區觀點真是完全顛覆我的想法:

"令人感到興奮的高成長產業,除了看著股價下跌外,大概也沒有什麼刺激可言"

事實上高成長公司,和產業是不是高成長沒有必然關係。甚至越是高成長產業,因為報酬高反而吸引更多的競爭對手,利潤越來越低。而被人忽略的零成長產業,因為競爭不激烈能持續維持高獲利:

"在一個零成長、特別是無聊透頂,或者讓大家感覺不自在地產業,就不會有競爭(激烈)的問題存在。因為沒人感興趣,你就不必成天緊張兮兮的計畫如何保護市佔率"

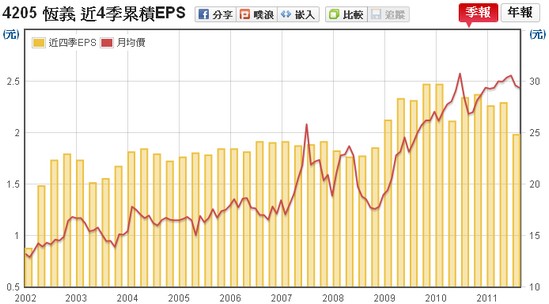

來看看作豆腐的恆義(4205)。台灣人口又不多,盒裝豆腐又那麼便宜,這種市場還能期待它有什麼高成長呢?但豆腐卻是華人喜愛的家常食物,夏天吃涼拌豆腐,冬天火鍋更要吃豆腐。就是因為競爭少、大家無論景氣好壞都會持續消費,恆義在裡面才能穩穩獲利。

恆義(4205)EPS v.s 月均價走勢圖:

如果持有十年,還原股息股利也有2.8倍的報酬,可也將近是支三壘安打!

另外一個做黃豆食用油市場也是好例子。國內黃豆食用油的市場早已飽和,領導廠商大統益(1232)的產能早已過剩。但大統益的業績卻不受金融海嘯(景氣再差也要吃油),獲利卻硬是不簡單!

大統益(1232)EPS v.s 月均價走勢圖:

如果持有十年,還原股息股利有3.27倍的報酬,這也是支結實的三壘安打啊!

9. 擁有利基優勢。

與其追尋高成長的產業,還不如追尋有持續利基優勢的公司。

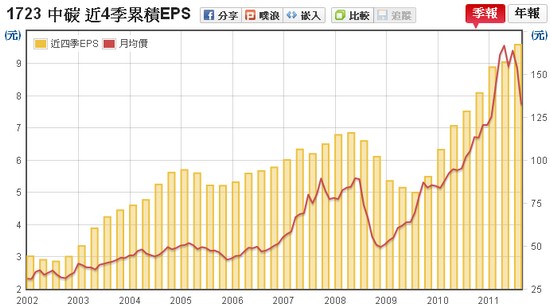

例如許多人以為是賣煤炭的中碳(1723),真正的業務是煤焦油、粗輕油和焦炭加工處理。中碳身為中鋼的子公司,最大的利基優勢就是:獨佔中鋼高爐煉鐵後的大量煤焦油、粗輕油和焦炭。使得國內沒有其他競爭對手,且享有獨特成本優勢。

中碳(1723) EPS v.s 月均價走勢圖:

10年來獲利和股價成長都讓人驚艷!持有10年有5.51倍的報酬,又是支5.5壘的安打啊~

而99年上市的崑鼎(6803),以控股公司的形式掌控四家子公司,主要業務都和焚化垃圾處理相關:

信鼎:焚化廠、廢棄物處理中心的操作營運、試運轉、維修保養,市佔率高。

暉鼎:為國內資源廢棄物中下游市場,市場佔約17%

倫鼎:廢棄物處理,目前為台中烏日廠焚化爐之BOT業主,自享有93年9月6日享有20年獨佔經營操作權。

裕鼎:主要經營大型都市垃圾焚化BOT計劃,設置於苗栗竹南鎮,一樣享有20年特許經營權。

焚化爐垃圾處理由於受政府管制,倫鼎、裕鼎身為BOT業者而享有特許經營權,因此在未來10多年都將沒有競爭對手,這正是其利基所在!

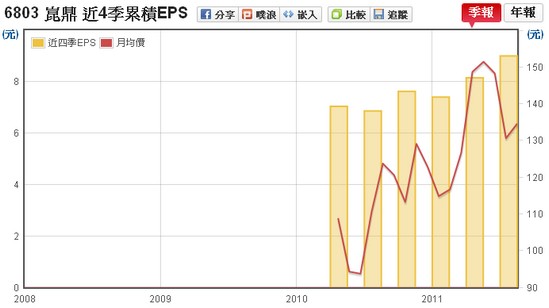

崑鼎(6803)EPS v.s 月均價走勢圖:

看來廢棄物處理產業可真多寶!但個人必須再三強調的是:崑鼎上市時間還不長,還沒有足夠時間證明其業績穩定,但值得多花點時間注意其財務表現。

10. 內部人士買進自家的股票。

經營階層買回自家股票,某種層面上代表公司內部對自身營運有信心。長期而言,內部人持有自家股票比例高,和股東的利害關係就越一致,那經營階層自然會以追求自己利益一樣,替股東追求最大利益。

雖然許多績優股和家族企業都有這樣的特色,例如台塑、中保、大統益、茂順...,但個人必須要強調的是:優秀的經營階層只是加分作用。如果所處產業競爭激烈,利潤低薄沒有利基優勢,無論經營階層持股再多,都無法改業績每下愈況的事實。

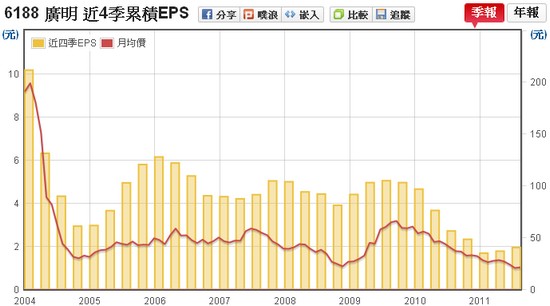

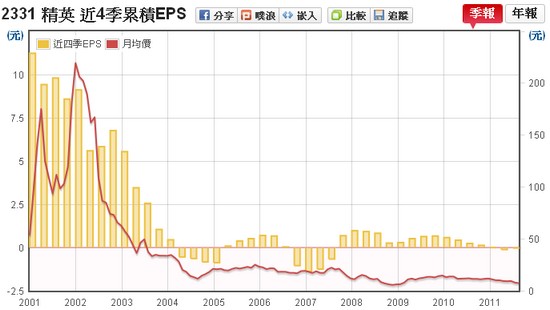

例如光碟機大廠廣明(6188)董監持股有30.92%高比例,但還是無法避免產業走向成熟期的現況。

廣明(6188) EPS v.s 月均價走勢:

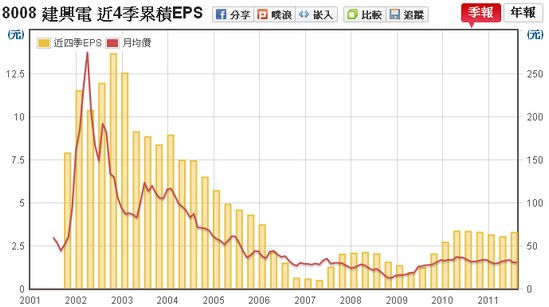

曾經是上市股王的益通(3452),董監持股持股更高達45.01%,但還是作出了巨大的錯誤轉投資策略。

益通(3452) EPS v.s 月均價走勢:

益通2008年錯誤的轉投資Adema,導致後來大幅虧損,股價由1000多元跌至現在只有12.9元。

這幾個例子給我的啟示是:

a. 高競爭的高科技產業淘汰速度快,再好的經營階層也無用

b. 高資本支出的產業和公司風險高,一個錯誤的決策都可能難已東山再起。

c. 董堅持股比例高只是經營階層的加分,不代表這家公司值得投資。

11. 企業回購自家的股票。

關於庫藏股的說明,過去這篇文章已有詳細的說明了,你可以再溫習一下:

http://statementdog.com/blog/?p=1704

庫藏股的實施要提升股東的權益,必須建立在兩個前提下:

a. 購回庫藏股的的資金沒有更好的營運投資機會

b. 公司市價購入的成本不能過高

以不合理的高價價購回庫藏股,不只不符合投資效益,甚至有為大股東股票高價出貨之嫌。另外庫藏股也只是經營階層運用資金的手段之一,並非拯救股價的萬靈丹。例如:

力晶(5346)在2011年9月20日實施庫藏股,但股價仍然持續下滑;

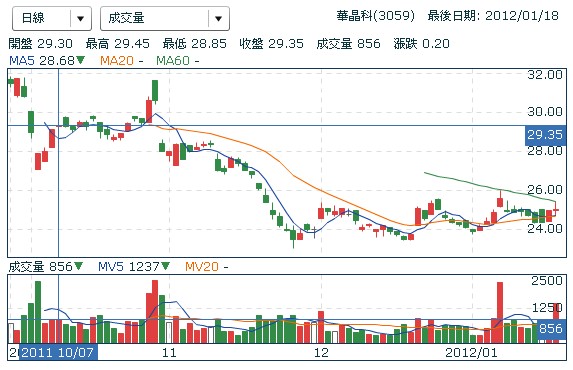

華晶科(3059)2011年10月7日實施庫藏股,但股價仍然持續下滑;

中環(2323)2011年10月11日實施庫藏股,但股價仍然持續下滑:

總結10和11點,無論是內部人買進自家股票、高董監持股比例、或是買回庫藏股,這都是對經營階層在資金運用合理性的觀察而已。但尋找好的投資標的,最重要仍是競爭優勢和業績的觀察,好的經營階層只有加分作用。就像彼得林區說的:

"任何白痴都能經營的事業,正是完美公司的特徵之ㄧ,也是我夢想中的股票。"

其他彼得林區列出的好公司特質還有:

12. 分拆公司。

13. 科技的使用者。

你得避開的股票

1. 熱門產業中的最熱門股票

熱門、高成長的產業的確很吸引人,飛快成長的整體產值的確叫人興奮,但人們卻忽略另外一項可怕的事實:競爭廠商數目可能成長的更快!

"...在熱門產業中的每項產品,都有一千位麻省理工學院的高材生埋首研究,看是否能在台灣用更低的成本進行製造,只要有一家電腦公司推出最先進的文字處理器,就會有其他十家競爭廠商投入一億美元進行研發,然後在未來八個月內推出更好的產品..."

這正是熱門產業難已避免的悲歌。產業的進步淘汰飛快,文明正快速向前的同時,但你的投資獲利和現金卻在向後倒退,沒有什麼比這更讓人感傷的了。

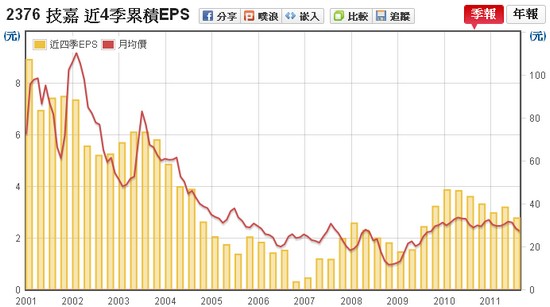

熱門股一路由PC換到筆電,現在筆電似乎又交手給智慧型手機。PC相關產業已凋零,智慧型手機、平板正開始崛起,那在中間的筆電相關產業呢?恩...值得注意囉。

2. 避開多慘化經營

當一家開始朝不相關領域多角化經營時,要嘛就是錢太多亂花(像微軟就是),要嘛就是本業已開始沒落,只好另求生路。無論是上面哪一種,都是拿股東的錢去賭一把,成功當然上天堂,但多數卻是讓股東的資金住了套房....。

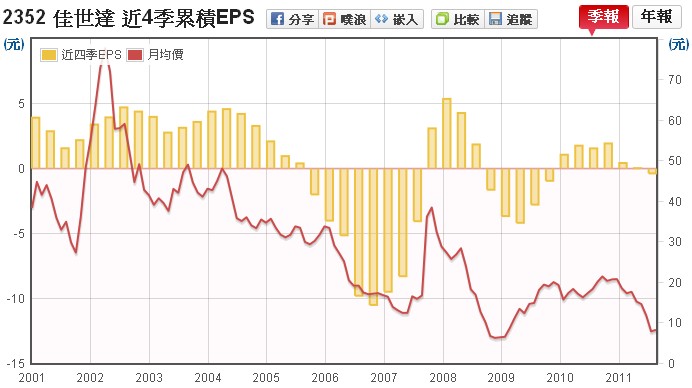

例如佳世達(前身為明碁)就是不斷多角化的公司。從電腦周邊、光碟機CD-R、CD-ROM,再跨到手機買下西門子失敗,近來又走向液晶螢幕、液晶電視、投影機、還有數位相機,連小筆電、電子書都有出過。但其獲利倒是逐漸走向多慘化:

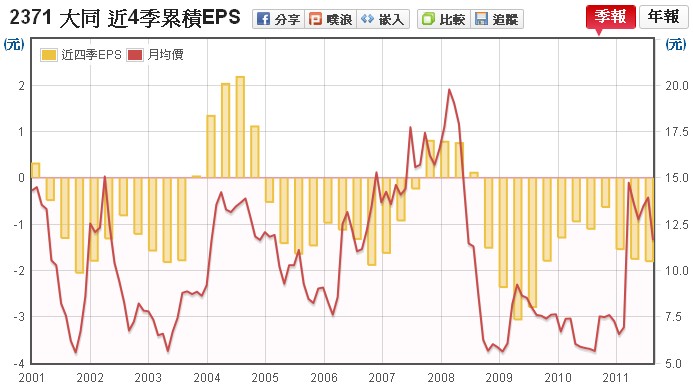

大同(2371)的多角化程度也相當驚人,涵蓋重電、家電、電子、通信、化工、機械、自動化設備、資訊、光電、半導體、映像管,真是目不暇給,但獲利又是如何呢?

恩...看來只有大同電鍋永存人心。

3. 小心中間供應商

有些公司因為接到知名大廠的訂單,營收突然暴增而成為市場寵兒,但事實上這些公司某種程度上風險很高。其風險來自於:

a. 大客戶的議價能力強,往往利用大量訂單來壓低成本,使得供應商多花一倍產能卻只能多賺少許利潤。

b. 營收過於集中在單一大客戶,誰知道客戶哪天會不會突然投靠其他廠商,或經營不善而突然抽單?

這種仰人鼻息的公司很少是好的長期投資標的。

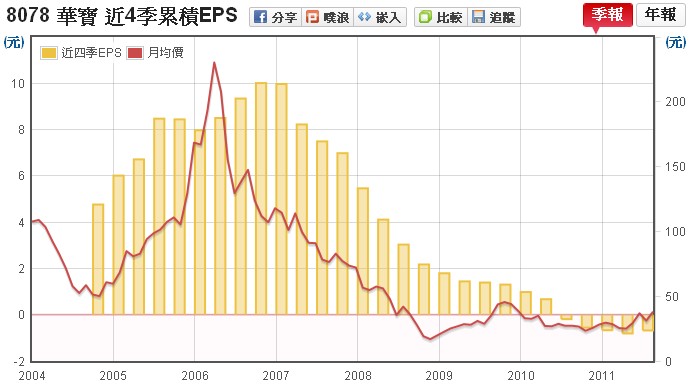

以代工摩托羅拉手機的知名製造商華寶(8078),就是血淋淋的見證。摩托羅拉之前一直為華寶的主要客戶,靠著早年其大量的訂單,華寶的營收穫利都快速成長,2008年時已佔華寶營收近九成!但隨著Moto市佔率下滑,公司的業績也只能跟著快速衰退:

真可說是成也摩托羅拉,敗也摩托羅拉。最近華寶又因為接到Nokia大單股價狂升,但Nokia會不會早向摩托羅拉後路,歷史重新上演呢?投資人最好盯緊業績變化...。

近來因蘋果的iPhone、iPad熱賣,使得相關供應鏈獲利也跟著水漲船高。其中許多公司的營收高比例來自蘋果訂單,例如玉晶光有80%營收來自蘋果,鴻準在NB,手機,平板的客戶都是Apple...,當蘋果火紅時當然一飛衝天,但蘋果產品能一直熱賣(更何況賈伯斯已歸天)?再看看之前揭露的蘋果供應鏈利潤集中度調查,台灣的廠商只能吃到0.5%的超低利潤,

真是印證了彼得林區的觀察,投資人可得小心再小心,敢上船也要懂得如何下船啊!

其他該避開的公司特徵一一列在其下,不再贅述:

4. 當心"未來"的什麼 (什麼號稱未來的宏達電,小聯發科...)

5. 小心口耳相傳的股票

6. 小心名稱花俏的公司 (F開頭的啊,還有改過名字的都要小心)

以上13項好公司特質 + 該避開的6項公司特質,是我認為書中探討企業質化特徵最精采的論述,也讓我能透過彼得林區的眼光,找出許多美妙的台股投資標的(或是錯過扼脕不已...)。這些原則寫在1989年,現在20年後看卻依然字字鏗響,有如針砭,怎能叫人不喜愛這本書呢?過年閒閒的話,不如來看本好書吧~

(文章中財務數據圖表來自:http://statementdog.com/analysis/tpe/)

博客來連結

其他相關文章:

[閱讀心得] 彼得林區選股戰略-1

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱