下面為 02/07 上線的 Podcast 92 集節目: L 21Q4 季報解析的文字版整理。

半導體設備五巨頭之一:科林研發在 1/26 公布了最新一季營運報告。今天我們要來檢視報告中釋出的相關訊息。部分聽眾或許對這間公司感到陌生,我們先簡單介紹一下科林研發的背景:

- 公司在美股 Nasdaq 上市,代號為 LRCX

- 科林研發主要的業務為蝕刻、薄膜沉積設備製造與銷售,在半導體設備產業市占率約 17%,排名第三,僅次於應用材料、愛司摩爾

- 科林研發在晶圓製造用的蝕刻設備為龍頭,市占率超過五成;在薄膜沉積設備市占率約 12% 排名第二

- 科林研發目前市值約 782 億美元,美股排名第 150,放在台股則僅次於台積電

綜合以上可知,科林研發是世界級公司,尤其在半導體設備產業地位舉足輕重。那我們為何要關注科林研發的營運狀況呢?了解科林研發營運狀態,對於台股投資人有什麼幫助嗎?

- 科林研發主要的業務為蝕刻、薄膜沉積設備製造與銷售,兩者皆為半導體製程的重要設備,因此我們可以從科林研發的業績了解半導體產業產能擴張狀況。如果是關心台積電、聯發科、聯電等半導體相關公司的投資人,也應該關注科林研發的營運狀況。

- 科林研發營收中記憶體設備比重最高,因此科林研發的營運對於記憶體產業擴產狀況具有代表性。如果是關心 NAND、DRAM、或是記憶體模組標的的投資人,更應該關注科林研發的營運狀況。

科林研發 21Q4 營運表現回顧

回顧科林研發 Q4 營運表現:

- 本季營收 42 億美元,較上季衰退 -1.81%,表現不如公司原先成長預期

- 毛利率 46.8%、營業利益率 32%,大致上符合公司上季財測

- Non-gaap EPS 8.56 元,較上季成長 +2%,接近財測區間中位數,符合公司預期

物流和供應鏈問題擴大,設備收入季衰退幅度高於預期

對於本季營收表現不如原先財測預期,公司表示需求依然強勁,問題是在於季底前兩週部分供應商提供的組件交貨延遲高於預期,導致出貨遞延,影響金額超過 2 億美元。此觀點與 ASML 不謀而合,一方面應驗了 ASML 出貨不順說法並非空穴來風,也顯示供應鏈與物流瓶頸為整體產業普遍面臨到問題,並非單一公司特別狀況。

NAND 設備營收明顯下滑,帶動記憶體業務轉為衰退

科林研發約 6 成營收來自記憶體設備,因此我們首先關心公司記憶體業務表現。在先前的季報解析中,我們提到擔心 NAND 業務會在下半年來到本次循環高點,由公司本季揭露的數據來看:NAND 營收較上季衰退幅度擴大至 -27%,和去年同期相比衰退 -18.5%,衰退幅度明顯高於公司預期,也證實了我們先前擔憂。

由於 NAND 設備營收衰退幅度擴大,抵銷了 DRAM 設備出貨成長,公司整體記憶體設備業較上季衰退了 -15%,結束了連續八季成長擴張。

供應鏈緊缺加劇,上半年營運將低於預期

展望下一季 Q1 營運:

- Q1 營收 39.5~45.5 億美元,中位數 42.5 億與上季持平

- Non-gaap 毛利率 44~48%,將較上一季下滑 0.8~2.8 個百分點

- Non-gaap EPS 6.7~8.2 美元,將較上一季衰退 -3.9 ~ -21.5%

在下游客戶調高擴產支出預算、需求持續強勁的背景下,公司給的財務預測卻是盈餘將轉為衰退,結束九季的連續成長。

供應鏈緊缺加劇,使得成本上升幅度高於營收成長

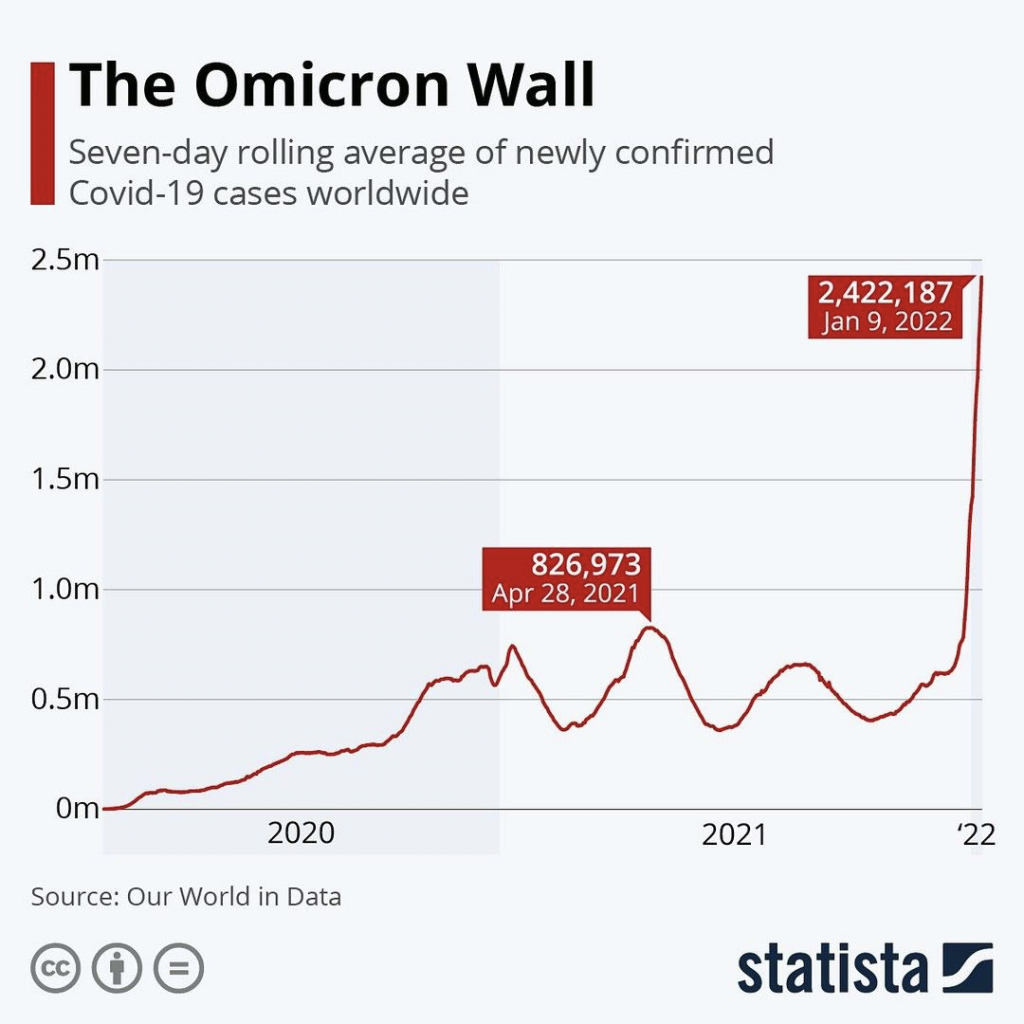

對於第一季業績無法持續成長,科林研發將問題歸結於供應鏈瓶頸短期再度加劇。Omicron 病毒的肆虐,使得上游供應商的勞動力出現短缺,這導致年初時多家供應商供貨都開始出現延遲,比去年底的狀況更為嚴重。

公司估計:供貨延遲不僅影響約 5 億美元設備營收無法在本季認列,也使得組件、物流成本持續提高,導致公司毛利率將明顯降到 45% 為 10 季以來最低水準,使得盈餘預期平均將較上季衰退 -12.7%。

供應鏈問題預期逐季紓解,出貨將遞延至下半年

不過和 ASML 的觀點相同,科林研發一樣認為供應鏈的問題將逐季改善,遞延出貨營收將在後續季度認列。因此公司預估 Q1 將是全年業績低點,下半年營收將明顯高於上半年;再配合馬來西亞新廠稼動率攀升,下半年毛利率預期也將優於上半年。

記憶體擴產需求趨緩,維持科林研發 22 年營收成長個位數幅度預期

隨著時間進入 22 年,公司對於自身全年展望又是如何呢?和我們先前預期成長明顯放緩的預期是否有不同呢?

公司預期今年記憶體業務表現將不如邏輯製程業務,符合我們前兩季預期

在前兩季季報解析,我們一再提到記憶體設備需求將在 22 年明顯放緩,成長表現不如先進邏輯製程設備市場。在本次法說會中,公司也較明確的表示 22 年記憶體設備支出佔整體半導體設備支出比重將不如以往歷史水準,暗示著今年記憶體業務成長將不如過往:

I do think, when I look at growth in '22, that you're going to see that the highest level of growth in foundry logic. That's just what's going on. I think that's pretty well understood. And you're right in your observation, I think, inherent in your question is, historically, we've been somewhat less represented there, I guess, in terms of share of spend as compared to memory.

公司對今年記憶體設備支出表現不如歷史過往說法,再次驗證了我們去年下半年擔憂。

公司預期備品銷售業務成長將逐漸放緩

除了設備收入,公司另一塊營收來源為既有客戶設備維護、備品銷售收入,佔整體業績比重約 2~3 成。在經歷連續兩年超過三成的成長表現後,公司認為客戶對備品存貨建立將趨於謹慎,對自身此塊業務預期成長也將放緩

Over time, and I don't know when that would be because I think people are going to be a little bit cautious for quite some time about supply issues as we're talking about. Eventually, they will draw those inventories back to probably more efficient numbers, and that would cause some mitigation in the spare parts business part of CSBG.

綜合以上,公司對於自身的記憶體設備收入、備品銷售收入的成長都預期將趨緩,與我們先前觀點不謀而合,因此我們仍然維持對科林研發 22 年業績成長降為中高個位數的觀點。

由科林研發看整體產業展望

最後我們嘗試從前面對科林研發的觀點,推估相關產業鏈上其他公司未來營運表現。

中游同業:估計 ASML、應用材料全年營運成長優於科林研發

檢視 ASML 與科林研發季報法說會內容後,個人認為供應鏈短缺問題為整體產業現象,預期應用材料、科磊上半年營運也將因此有較明顯回落。但考量 Omicron 疫情在致死率、重症率並不嚴重,對供應鏈負面影響將不若前兩年,因此也估計下半年整體設備產業將受惠遞延需求而加速回升。

檢視 ASML 與科林研發季報法說會內容後,也再度加強了個人原先觀點:先進邏輯製程設備需求仍將有雙位數成長,記憶體設備需求成長則將明顯趨緩。我們維持原先預期:ASML 全年營運成長最高,其次為應用材料,記憶體設備比重最高的科林研發成長性不如同業。

下游客戶:DRAM 下半年供需優於 NAND,DRAM 族群營運將優於 NAND 族群

記憶體擴產減緩,我們預期下半年起至明年記憶體供給增加幅度將下滑。但進一步拆解不同記憶體設備成長展望,個人認為 DRAM 供給增加幅度趨緩較 NAND flash 更為明顯

- 參考 SEMI 協會 1/12 最新晶圓廠資本支出預測報告,預期 DRAM 業者資本支出下滑,NAND 支出仍將成長

- 美光 22 年資本支出規劃,預期 DRAM 資本支出將較 21 年減少

兩者擴產幅度差異預期在下半年開始浮現,使得 DRAM 下半年供需表現將優於 NAND。因此我們認為 DRAM 晶片業者:美光、南亞科全年營運表現,將優於 NAND 業者如威騰電子。

今天我們和大家聊了對 LRCX 最新季報的觀點。如果對於我們的美股系列有任何問題,也歡迎留言和我們詢問,想查看 LRCX 最新財務數據,可以到財報狗站內查看喔:https://statementdog.com/analysis/LRCX

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱