下面為 10/6 上線的 Podcast 61 集節目:美光 (MU) 最新會計季度 21Q4 表現解析的文字版整理。

記憶體巨頭美光 (MU) 在 9/28 公布了最新一季營運報告。今天我們就來檢視報告中釋出的相關訊息,了解記憶體和消費電子產業後續展望

美光會計季度 21Q4 營運表現回顧

美光本季營收與獲利略高於市場預期,首先營收來到 82.7 億美元,較上季成長 +11.5%,符合公司自身預期;Non GAAP 毛利率 48%,位於公司財測的上緣;Non GAAP EPS 2.44 元,略高於公司財測的上緣,也高於市場預期。整體來看,個人覺得表現中規中矩,營收和毛利符合市場預期,沒有太多驚喜。

從產品類別來看,本季 DRAM 成長表現高於 NAND,這主要是因為 DRAM 產品平均單價漲幅要高於 NAND,也使得 DRAM 佔整體營收比重進一步攀升至 74%。不過值得注意的是,無論 DRAM 或 NAND 的價格漲幅都較上季明顯趨緩。

改由終端應用來看,美光本季大部分市場依然維持不錯的成長表現,工業與車用營收甚至再度創新高;唯獨公司的行動市場營收較上季衰退 -5%,拉低了整體平均成長表現,這也證實我們上一季對於下半年手機需求的擔憂。

美光會計季度 22Q1 展望

展望下一季營運,美光給的財務預測明顯不佳,證實了我們上一季對記憶體年底前轉為去庫存的擔憂。公司預估未來一季營收 74.5~78.5 億美元,無論營收、DRAM 出貨量、NAND 預期出貨量都將轉為下滑,季衰退幅度 -5%~-10%;毛利率將較上一季持平,無法再進一步上升;Non GAAP EPS 預估每股 2~2.22 美元,季衰退幅度 -9%~-17%。

PC 市場將轉為去庫存,為營運轉弱的公司表面說法

對於接下來一季營收下滑,美光經營階層主要論述都歸咎於短期 PC/NB 廠商受限短料限制而暫時對記憶體需求降低,但對於其他市場需求依然樂觀。我們雖認同 PC/NB 市場疲軟會影響公司營運,但不認為其為公司營運下滑的主要風險。

美光的營收 74% 來自 DRAM,以獲利來看則是接近 9 成來自 DRAM,因此 DRAM 供需變化對美光營運影響最大。然而以終端應用來看,PC/NB 佔 DRAM 整體產值比重不到 15%,影響力遠不如產值合計佔 74% 的伺服器、手機用 DRAM 市場。如果伺服器、手機需求真如公司所說的這麼強勁,理論上伺服器、手機需求成長將足以彌補 PC/NB 需求下滑。

伺服器市場年底前去庫存壓力漸增,更值得投資人注意

因此就個人觀點而言,公司短期營運真正最大風險並非 PC/NB 市場走弱,而是比重更大的伺服器需求可能走緩。在上一季解析,我們曾提到 Intel 新款伺服器 Ice lake 採用率可能到 Q4 來到高原,伺服器需求於年低可能轉弱,如今有更多跡象證實我們的擔憂。

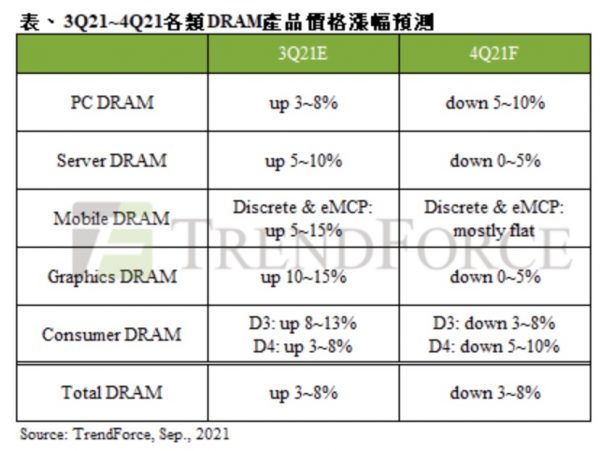

參考 TrendForce 9 月研調摘要,目前北美及中國雲端服務商的庫存水位已達 8 週以上,部分業者甚至來到 10 週,這已超過正常水位。另外 TrendForce 也觀察到第三季伺服器 DRAM 合約價議價時間拉長至 8 月初才底定,這顯示下游已不輕易接收上游的漲價,使得雙方議價時間拉長。綜合以上來看,伺服器 DRAM 合約價第四季不一上漲,甚至 TrendForce 認為第四季價格將翻轉下跌,預估跌幅為 0~-5%。

Android 手機短期展望依然不佳,預估美光行動市場營收將疲軟

美光短期營運風險之二來自手機市場持續疲軟。在上一季解析,我們曾提到中高階手機需求到了年底是否仍強勁有不確定性,如今也有更多數據證實我們的擔憂。

首先參考中國作為手機最大市場,但 6~8 月手機銷量合計較 3~5 月或去年同期低,顯示終端買氣進入下半年旺季並未明顯提升;其次參考研調機構 IDC 8 月底報告,預期今年手機出貨量年成長僅剩 7.4%,主要是受 Android 陣營買氣低迷導致。由於上半年是雙位數成長,這份預估也暗示著下半年手機出貨量不如去年;參考 TrendForce 9 月研調摘要,同樣也預期第四季手蹟業者採購動能將放緩,以優先去化庫存為主, mobile DRAM 位元需求將再進一步衰退。

伺服器業務與手機應用兩者佔美光營收比重最高,一旦未來 1~2 季伺服器和行動 DRAM 需求轉為去庫存狀態,對美光營運負面影響將更甚於 PC/NB,因此美光的投資人更應該關注伺服器和手機市場的供需變化。

美光會計 22 年度 (21/9~22/8) 展望

將展望放遠至 22 年,美光認為明年營收仍將成長,但成長率會較今年明顯趨緩。公司預期:DRAM 22 年位元出貨成長率約 15~19%,低於今年 20~23%;NAND 22 年位元出貨成長率約 30%,低於今年 37~39%。公司也預期所有終端市場需求仍強,且將隨著 IC 短料問題趨緩 PC 需求仍將較 21 年成長。不過個人對於美光以上部分觀點並不贊同。

美光對 PC/NB 需求預期過於樂觀

美光對於明年 PC 需求較市場預期樂觀,預期銷量將較 21 年持平或成長。公司預期隨著解封商業活動與辦公室辦公需求將回歸,帶動商用 PC 需求成長,抵消消費與教育用 PC 需求下滑。因此美光認為近期銷量下滑主因並非需求疲軟,而是 PMIC 等短料缺貨限制 PC 出貨,一旦明年缺貨問題逐季減輕,PC 出貨量將重新回升。

公司觀點並不合理,有些過於樂觀。首先由過往來看,商用 PC 出貨量一直都低於消費與教育 PC;二是解封雖然會帶動商用 PC 需求成長,但也會加速消費 PC 需求下滑,兩者自然抵銷;三是 PC/NB 的汰換期多在 3 年以上,20~21 年為消費性 PC 銷量高峰,使得 22 年消費性 PC 汰換需求將更低於以往。

綜合以上,個人認為 PC 市場疲軟原因來自實質需求下滑,而非公司所說的零組件短缺導致。因此對於明年 PC 市場合理的預期應該是衰退,而非成長。

伺服器市場也將進入去庫存階段,22 年回升關鍵在於伺服器而非 PC

美光將短期營運下滑歸咎於 PC 零組件短缺所導致,並預期 22 年第二季零組件短缺問題將逐漸紓解,此時公司營運將重回成長軌道。但參考個人前面的分析,伺服器與手機下游需求進入去庫存狀態,才是美光真正的短期營運風險。因此要判斷美光營運乃至於 DRAM 市場何時回升,伺服器與手機供需狀況才是關鍵。

首先參考 Intel 官方產品 roadmap,下一代伺服器用 CPU 平台 Eagle Stream 預計於 2022 年第二季開始進入量產階段;AMD 第一款採用 5nm 製程的伺服器 CPU 平台 Genoa 也預計在 2022 上半年推出。由於兩者的新平台都是首款支援 DRAM 最新 DDR5 規格,傳輸速度更快,有機會刺激雲端業者導入帶動下一波伺服器 DRAM 採購需求。

觀察手機 DRAM 需求狀況,由於中國手機業者自 21 年第二季開始轉為去庫存,估計至明年第一季可能進入尾聲。隨著中系手機品牌新機型設計將於年底將逐步推出,mobile DRAM 需求最快有機會於明年第二季轉為回補庫存。

綜合以上來看,無論伺服器或 mobile DRAM 需求或許都有機會於明年中走出短期谷底,2022 下半年展望並不悲觀。

由美光看相關產業鏈上公司下半年展望

最後我們嘗試從美光的最新財測,推估其他相關產業鏈上公司下半年營運表現

台股記憶體模組業者營收已下滑,預期將持續至 22 年第二季

相較於美光營運下一季才轉為下滑,台股的記憶體模組業者:威剛、十銓、宇瞻、創見第三季營收都已領先衰退,再次驗證台股模組廠為美光營運的領先觀察指標。

模組廠營運下滑何時結束?參考我們上面對 22 年展望分析,如果伺服器、手機去庫存真的於明年第二季進入尾聲,個人認為台股模組廠營收將於年中前率先止跌。一旦台股模組廠營收不再下滑,美光的營運復甦也就不遠了,關注美光的投資人應該密切追蹤台股模組廠月營收變化。

台股 DRAM 廠第四季營運逆風增加,不過估值已經先跟隨美光下滑

台股 DRAM 相關業者主要有南亞科、華邦電、晶豪科、力積電,產品線多為低規的 DDR2、DDR3 而非主流的高容量 DDR4;主要著墨的市場也和美光不同,以電視、機上盒、網通等小眾利基型需求為主。

展望第四季,台股 DRAM 業者營運風險也持續增加。首先電視佔利基型 DRAM 需求比重不低,其需求隨著歐美解封近期電視銷量持續下滑;二是網通佔利基型 DRAM 需求比重不低,但由於 Wifi IC 僅缺影響出貨,對於利基型 DRAM 採購也將暫緩。最後要考量低容量的 DDR4 和 DDR3 有互相替代性,隨著 DDR4 價格持續走跌,也將壓抑 DDR3 報。DDR3 現貨報價於 8 月底也開始下跌,其中 4GB DDR3 跌幅最為明顯。

綜合以上,台股 DRAM 業者於第四季營運將開始遭遇較大逆風,營收可能隨後跟著美光轉為下滑。不過就如同我們在上一季提到的,台股業者的股價有跟隨著美光波動的現象,近期已經率先下跌,第三季累積跌幅在 -17~-30% 不等。至於營運何時回升,我們一樣以模組廠月營收變化作為後續追蹤重點。

總結

今天我們和大家聊了對美光 (MU) 最新季報的觀點,最後幫大家整理一下重點:

- 美光本季營運表現符合市場預期,中規中矩沒有太多驚喜

- 未來 1~2 季伺服器和行動 DRAM 市場轉為去庫存風險上升,對美光營運負面影響將更甚於 PC/NB

- 2022 年 DRAM 市場回溫的關鍵在於伺服器市場而非 PC 市場

- 台股記憶體模組業者營收已下滑,預期將持續至 22 年第二季

- 台股 DRAM 廠第四季營運逆風增加,不過股價已經率先跟隨美光下滑

最後想查看美光最新財務數據,可以到財報狗站內查看喔:

https://statementdog.com/analysis/MU

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱