產業解析:由 AI 興起看 HDD 產業機會與風險

前言

HDD 機械式硬碟現世已 60 多年,1990~2010 年受惠 PC 與筆電熱潮,一度成為資料儲存的主要技術,卻在 2010 後遭遇 NAND 新技術替代而轉為低迷。然而在雲端與近期 AI 推理帶動下,HDD 產業又重新燃起生機。在本篇文章,我們將嘗試解析 AI 對於後續 HDD 產生影響,以及對於相關供應鏈帶來的潛在機會與風險。文章內提及公司將包含:

玻璃基板:豪雅 HOYA

靶材:光洋科 (1785)、田中貴金屬、JX Advanced Metals、Honeywell、Tosoh

懸吊彈片 Suspension:NHK Spring、TDK

VCM 音圈馬達:TDK、銘異 (3060)

音圈馬達上下板:銘鈺 (4545)

音圈馬達支架:和勤 (1586)

主軸馬達 Spindle Motor:Nidec 日本電產

HDD Controller IC:Marvell (MRVL)

Preamp IC: Broadcom、Marvell (MRVL)

沉積設備:應用材料、TEL、ULVAC

離子束沉積與蝕刻 IBD/IBE:Veeco (VECO)

i-line / KrF 設備:Canon、Nikon

顯影設備:TEL、SCREEN

HDD 原理簡介

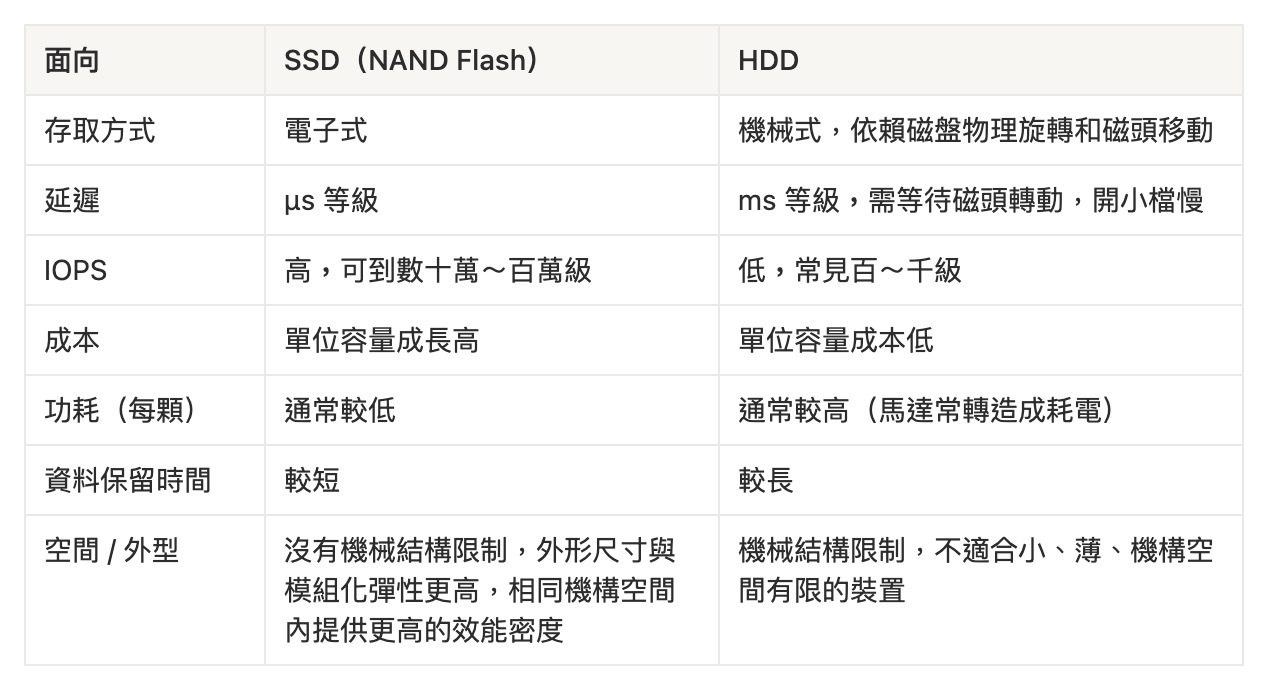

機械式硬碟 HDD (Hard Disk Drive) 用於數位資料儲存。相較於 NAND/SSD 是透過半導體電晶體儲存電荷,並用電壓高低作為位元 0/1 紀錄,HDD 則是利用磁性粒子材料不同磁化方向 (N 極和 S 極),作為位元 0/1 紀錄。

NAND / SSD 利用電荷電壓狀態來儲存位元,資料讀寫屬於純電子訊號的切換,反應時間較快;但 HDD 資料讀寫必須等待磁頭移動到在碟片上特定磁區物理位置,磁盤旋轉和磁頭移動等機械動作帶來的延遲遠高於電子訊號傳輸,因此 HDD 存取速度遠遜於 SSD。

NAND/SSD 讀寫速度具備顯著優勢 ,外形尺寸彈性也更高,隨著 NAND 單位容量成本持續下滑,過去 10 年在消費性市場對 HDD 形成明顯替代,導致 HDD 產業供需發生遽變。

需求由消費轉向雲端,HDD 產業老樹再逢春

在 NAND 技術興起下,HDD 產業需求明顯由消費儲存轉向雲端儲存。

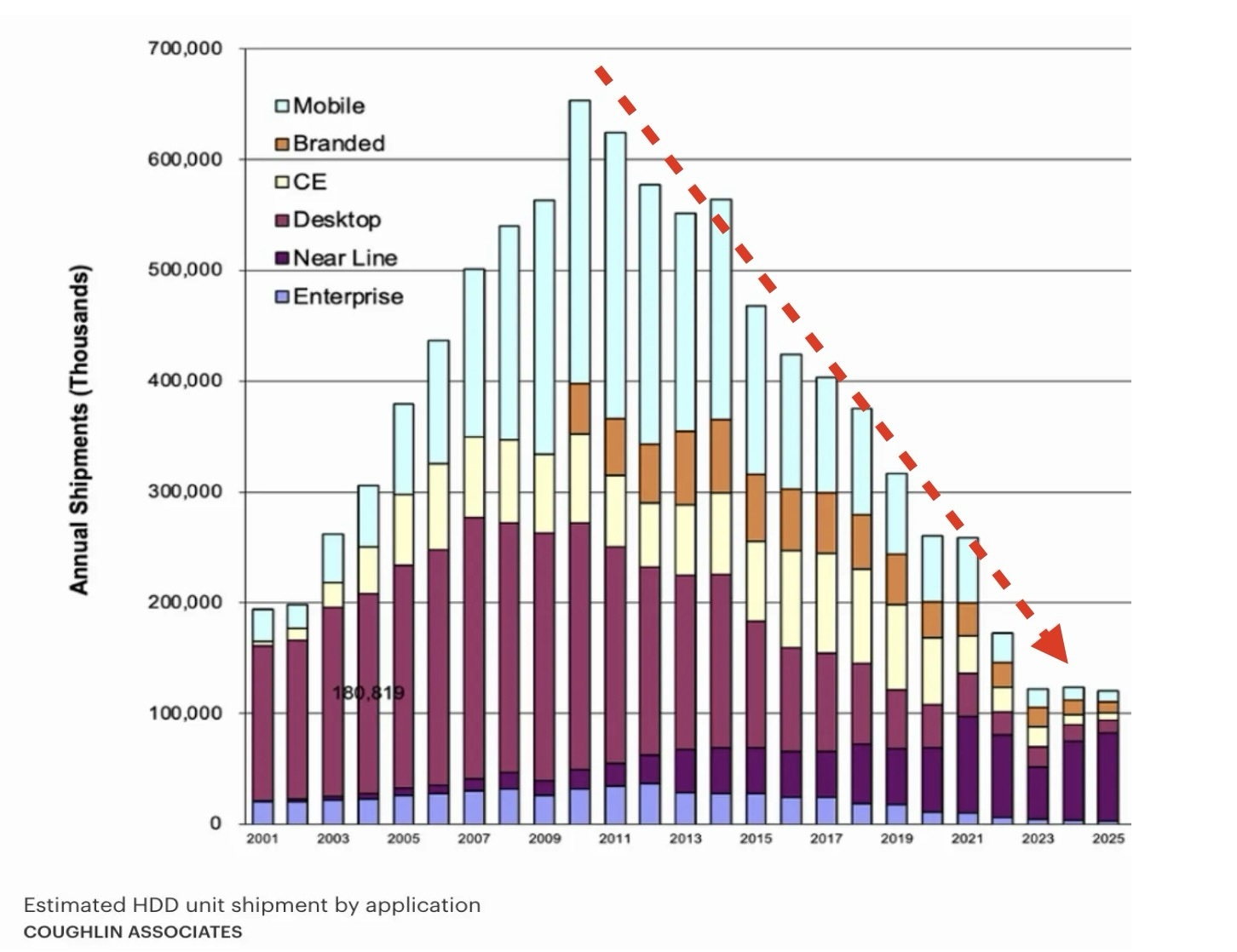

手機推動 NAND 走向消費性儲存主流, HDD 出貨量自 2011 年起加速萎縮

智慧型手機自 2009~2010 年後興起,其有限機構空間、追求低功耗、耐震需求高的需求下,HDD 難以成為主流,NAND Flash 成為行動裝置存儲首選。隨著智慧型手機出貨量於 2009~2016 高速成長下,帶動 NAND 需求同步放大,進而推動 NAND 成本加速下滑

需求帶動下刺激 NAND 資本支出、產能擴建、製程迭代速度加快,加速單位容量成本降低

NAND 出貨規模放大也讓製造固定成本得以攤提到更多位元,進一步強化單位容量成本下降

手機興起推動 NAND 單位容量成本加速下滑,加上其在讀取效能、功耗上相對 HDD 的明顯優勢,使得 HDD 在中高端電競 PC、遊戲機、和輕薄筆電市場迅速失寵,HDD 硬碟出貨量由 2010 年約 6.5 億顆暴跌至 2024 年不到 1.3 億顆,15 年來出貨量萎縮了 8 成。

雲端影音資料儲存量爆發,2020 年後大容量冷資料儲存轉為 HDD 主流

儘管 HDD 在消費性市場需求大幅萎縮,但卻在雲端市場找到全新定位。過去 15 年在雲端運算、社群媒體與串流影音服務興起下,影音、圖片、日誌成為雲端巨頭主要資料儲存量。這類資料初期為存取頻率極高熱資料 (Hot data,如剛上傳的 YouTube 影片、剛發布的 IG 限動),但隨著時間推移,九成以上很快就變成存取頻率極低的冷資料 (Cold data,例如一年前的臉書照片、冷門的個人上傳影片) 。冷資料具有以下明顯特徵:

容量極大:九成以上影音、圖片存取頻率低

持續膨脹:雖然存取頻率低但不能隨意刪除,例如 Youtube、臉書這類平台不能隨意刪除用戶上傳資訊,企業法規要求日誌或交易紀錄需保留多年以備稽核

尚可的存取速度:雖然存取頻率低,但當使用者有需求仍必須在數秒內回應

冷資料儲存不追求極快的存取速度,但由於容量大且持續膨脹,導致儲存成本上升壓力與日俱增。考量 HDD 存取速度雖不如 SSD,但單位容量成本僅 SSD 的 1/4,因此成為了雲端業者儲存冷資料的首選。隨著消費性市場持續被 NAND 替代,而雲端冷資料儲存需求快速成長下,自 2020 年後雲端市場成為了 HDD 產業主要需求來源。

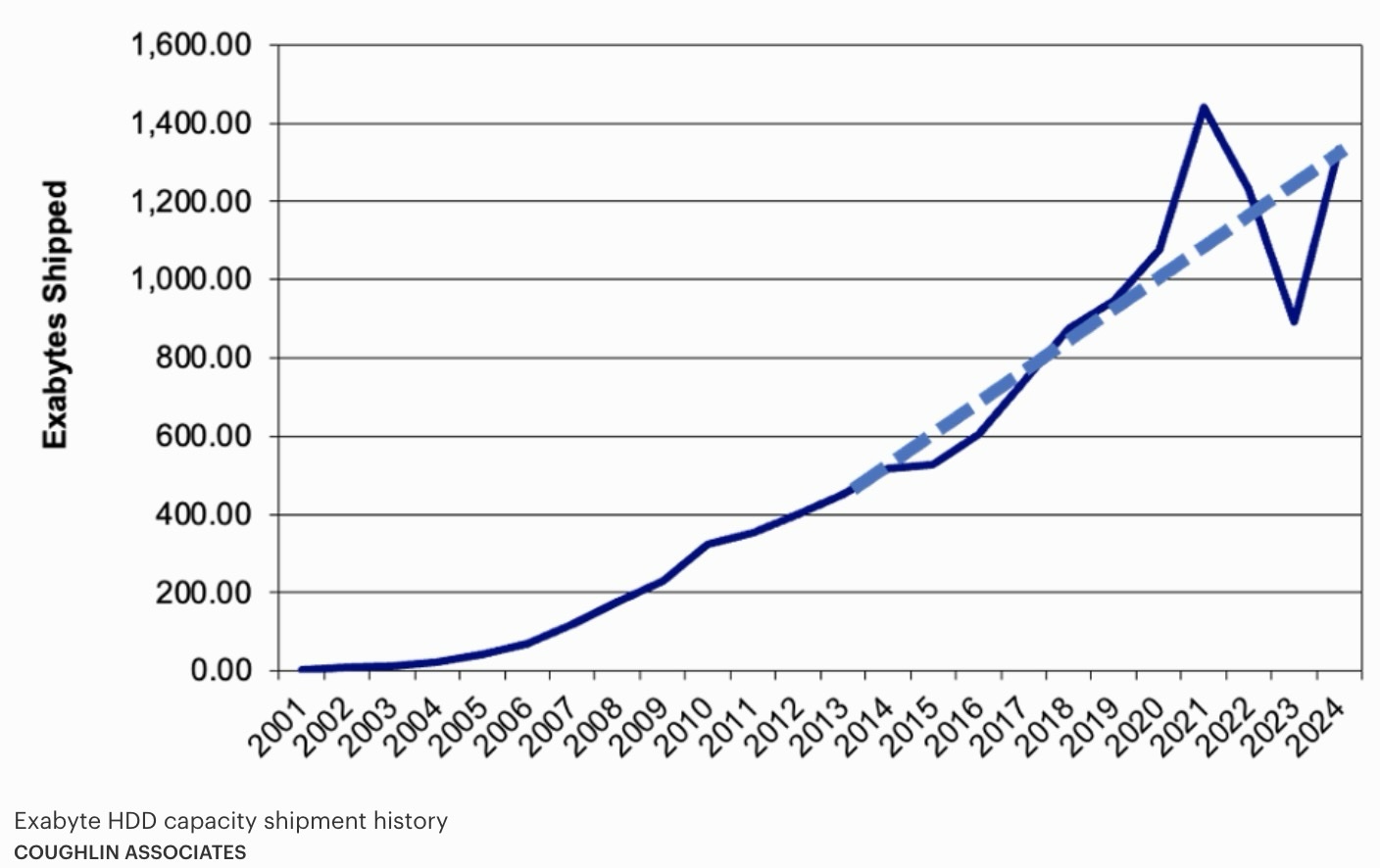

在雲端需求成為 HDD 主力下,HDD 產業也由過往追求 units 出貨規模,轉向追求單顆 HDD 容量提升。相較於採用低容量 HDD,雲端巨頭更偏好採購少量但極高容量 HDD 儲存冷資料,這是因為單顆 HDD 容量越大,佔據的機櫃數與機房空間越小,耗電量和冷卻成本也越小,雲端巨頭維運成本更為降低。這也導致 HDD 以單顆為單位出貨量 (units shipment) 來看似乎持續萎靡,但改以總容量位元出貨量 (bits shipment) 其實仍持續呈現穩定攀升。

AI 推理有望加速資料量持續膨脹,大容量冷資料儲存需求有增無減

展望 2026~2030,AI 興起有望加速冷資料持續膨脹。短期 AI 有利 HDD 需求因素之一,來自 AI 推理服務加速導入 RAG (Retrieval-Augmented Generation,檢索增強生成) 架構,將推升冷資料儲存量。

RAG 是一種結合了檢索 (Retrieval) 和生成 (Generation) 兩種技術的 AI 架構。在用戶提問輸入大型語言模型 (LLM) 前,系統會先通過 RAG 資料庫比對找到相關外部權威資訊,再將用戶提問 + 外部權威資訊一併餵給 AI 模型生成答案。此作法可有效降低 AI 幻覺問題,提升 AI 回答問題精準性和正確性,因此已成為主流 AI 推理服務的標準架構。RAG 有利於 HDD 需求原因在於:

RAG 資料庫儲存的外部參考資料越來越多、內容越來越大,儲存需求也將隨之增加

RAG 資料庫也會暫存用戶上傳檔案、程式碼,用戶上傳資料愈多儲存需求也將隨之增加

AI 推理需求成長將推動 RAG 數據庫建置需求快速擴張,但其中只有約 30~40% 的資料(如向量索引、熱文檔片段)需高速存取;其餘 60~70% 為低頻讀寫的冷資料。因此 AI 推理崛起不僅利多企業級 SSD,同時也推升 HDD 冷資料儲存需求。

如果是包含影音類型的多模態 AI 推理,冷資料將更常以大容量影音檔案為主體,其資料體積遠高於文字資料,使得冷資料佔 RAG 資料庫比重更高,將更加推升 HDD 儲存需求。

AI 推理與 RAG 架構帶來 HDD 儲存需求有多大呢?個人推估如下:

參考 NAND 大廠 Sandisk 近期電話會議中數據與觀點,Server 相關 NAND 位元需求成長率 2026 年預估將大增至 45%。考量過往非 AI Server NAND 位元需求成長率約 +20~25%,個人推估 2026 年 AI 推理將貢獻 Server NAND 位元需求成長率約 20~25 個百分點。

個人估計 2025 Server NAND 位元出貨量約 270 EB,可推估 AI 推理將貢獻 NAND 2026 額外 54~68EB 儲存位元需求量增加。

參考個人前面所述:AI 推理儲存中 NAND:HDD 比重分配相當於 33%:67%,因此可推估 RAG 可能貢獻 HDD 2026 年額外約 108~136 EB 位元需求量增加

考量 2025 年 HDD 位元出貨量約 1800 EB,2026 年額外約 108~136 EB 位元需求量增加相當於 6~7 個百分點額外成長,帶動 HDD 2026 年整體位元需求成長率有望由近年 +18~22% 上升至 +24~29%!

基於以上,AI 推理採用 RAG 架構將帶來額外資料儲存需求,其中 67% 冷資料儲存仍將採用 HDD,有望在未來 3~4 年每年為 HDD 位元需求量帶來約 5~7 個百分點成長,推動 HDD 位元出貨量年均成長率由目前的 +20% 上升至 +25% 以上。

HDD 雙巨頭寡佔格局,供給紀律有利短期供需穩定

不僅雲端與 AI 有利 HDD 產業需求端,同業競爭走向寡佔也有利於 HDD 供給穩定。

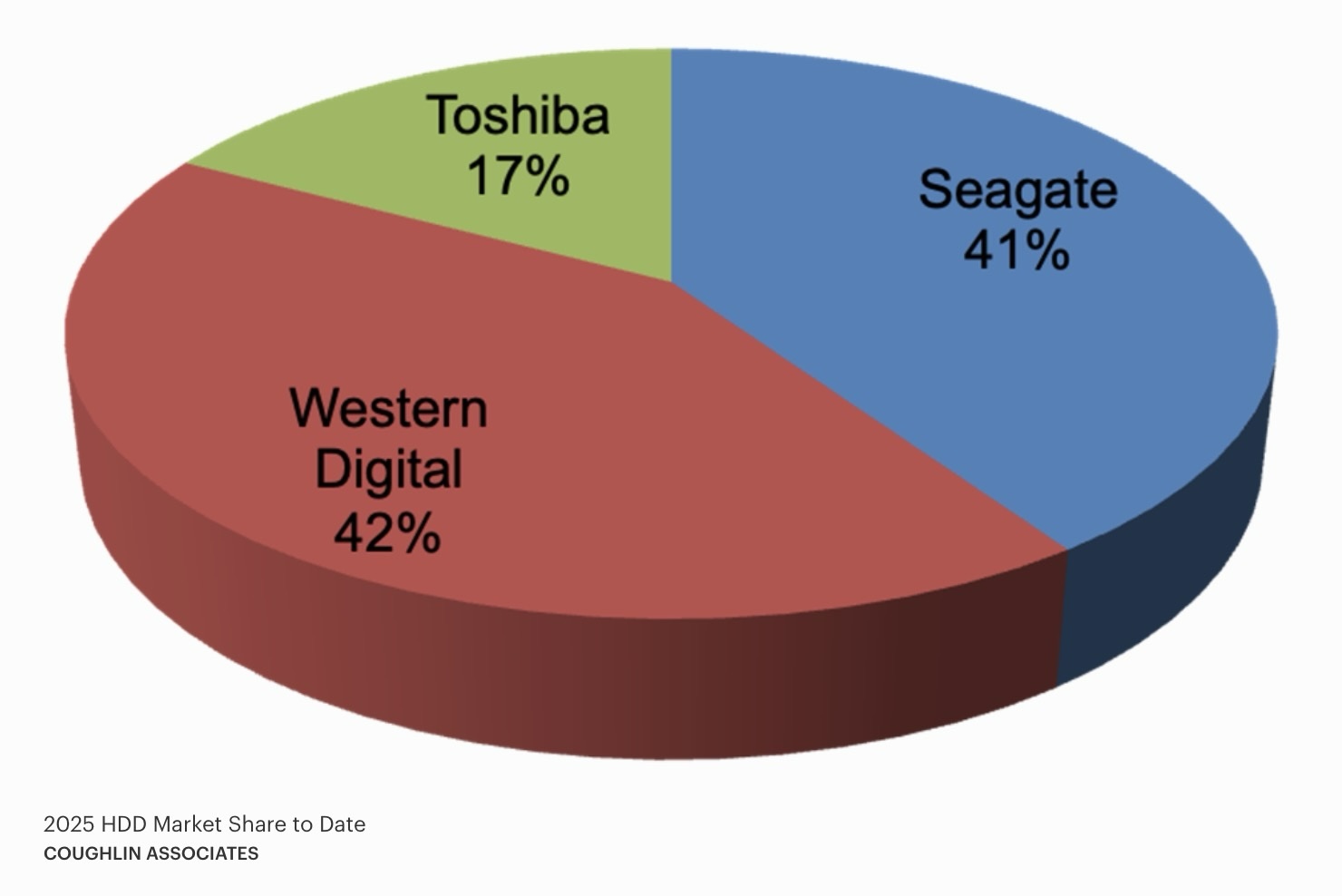

低利潤率加速同業退出或整併,二巨頭寡佔競爭格局持續穩定

HDD 早期主要需求來自消費性 PC,初期 PC 產業高成長吸引眾多業者投入 HDD 產業競爭,導致市場上活躍製造商高達十餘家。但由於 HDD 屬於差異化低的產品,同業之間競爭多以價格作為競爭手段,殺價競爭激烈下導致早期 HDD 產業利潤率偏低。

在殺價競爭、利潤率偏低的背景下,早期 HDD 產業為成本導向業者多半透過擴大規模經濟、垂直整合取得成本優勢;尤其當發生外部大型景氣衰退時,往往促發規模小或競爭力低的業者因不堪虧損而退出或尋求被整併,加速 2000~2012 年產業持續整併,逐漸走向大者衡大

2000~2001 年網際網路泡沫破滅,HDD 產業經歷了史上首次出貨量與營收雙重衰退,促使 IBM 將其 HDD 部門出售給日立 Hitachi,成立了 Hitachi GST 公司。同年昆騰 Quantum 也將其 HDD 業務出售給 Maxtor,使 Maxtor 一躍成為當時出貨量最大的業者。

然而 Maxtor 與昆騰整合效益遲遲未浮現,但產業殺價競爭激烈有增無減,在不堪併購後持續虧損下,2006 年希捷 Seagate 以約 19 億美元的全股票交易收購了 Maxtor。出貨量第一名與第三名兩大巨頭合併,使得希捷成為在桌上型 PC 市占率近 45% 的超級巨頭,奠定了其在規模經濟上的絕對優勢

隨著 2008 年金融海嘯爆發,產業整併壓再次加劇。富士通 Fujitsu 由於在主流桌上型 PC 市場缺乏競爭力,而企業級市場又面臨希捷與 Hitachi GST 夾擊,不虧虧損下於 2009 年將其 HDD 業務出售給東芝 Toshiba,市場業者縮減僅剩五大家。

三星為了擺脫 HDD 低毛利,使其能將資源集中於半導體與 NAND Flash,於 2011 年宣布將 HDD 部門賣給希捷,市場業者縮減僅剩四大家。

為了進一步擴大規模經濟優勢,2012 年威騰 Western Digital 以 43 億美元高價收購 Hitachi GST,自此希捷與威騰成為 HDD 產業規模最大、最具主導力的雙巨頭。值得注意的是,由於歐美中監管機關擔憂市場壟斷問題,強制要求 WD 必須剝離部分資產與技術轉移,扶植第三家競爭者避免壟斷風險,東芝 Toshiba 被選定為此技術轉移的受益者。這使得東芝在兩強格局下得以存活,成為較小 HDD 第三勢力。

隨著 2012 年 HDD 雙巨頭格局底定,產業間殺價競爭壓力不再,業者之間供給紀律良好,這使得 HDD 雙巨頭資本支出壓力明顯減緩,自由現金流明顯攀升。即便 2012 年後遭遇 SSD 競爭使得消費性市場份額持續流失,HDD 業者自由現金流仍高於 2010 年以前水準。(不過威騰後來併購 Sandisk 跨入 NAND 產業,導致其自由現金流再度不穩定,此為後話) 。寡佔後業者擴產克制供給穩定,成為 HDD 產業短中期偏向供不應求一大有利因素。

2023 年雲端儲存需求少見下行,加劇近期 HDD 供給緊縮

雙巨頭寡佔下 HDD 產業供給近年增速本就緩慢,而 2023 景氣衰退導致雲端儲存需求少見下行,使得業者更加緊縮產出,導致景氣於 2024 落底回升後,HDD 產業短期供不應求加劇:

希捷與威騰為了維持長期獲利穩定,避免過往陷入景氣谷底時虧損窘境,兩家業者自 2023 年有志一同縮減產能降低投資。即便目前雲端採購動能已經明顯回升,雙雄產能利用率仍未回到 2022 年以前高檔水準。

參考前面希捷 HAMR 技術路線圖討論,預計 2026~2027 年 HAMR HDD 單顆容量將上升至 40TB 以上,較目前舊式代 PMR 單顆容量增加近 +48%。這代表光是 HAMR 製程升級帶來容量提升,可能就足以滿足未來兩年雲端業者採購需求增量。這導致希捷與威騰更加不願意擴增工廠產線,使得短期供不應求態勢持續。

基於以上,HDD 雙巨頭寡佔下供給紀律良好,而短期業者保守態度又加劇供給緊縮,使得 HDD 產業 2026~2027 年供不應求態勢有望持續。

HAMR 技術支撐單位容量增速不減,HDD 成本優勢有望再戰十年

儘管雲端與 AI 有利 HDD 供需,然而在 NAND 製程推進推動價格持續下滑下,SSD 未來是否有可能也侵蝕 HDD 雲端冷資料儲存市場,重演過往消費性市場被 SSD 取代的悲劇呢?

HDD 單位容量價格優勢仍明顯,SSD 未來 3~4 年難取代冷資料儲存主流地位

個人認為未來五年 HDD 冷資料儲存主流地位仍難被取代,關鍵原因在於:目前 HDD 主要應用於雲端 Nearline 儲存,也就是讀寫頻率極低的「冷資料」。這類應用不重視存取速度,而以成本效益為優先考量。比較短期 HDD 與 SSD 單位容量價格:

HDD:25Q3 單位容量價格約 13~14 美元/TB

TLC SSD:25Q4 單位容量價格約 65~95 美元/TB

QLC SSD:25Q4 單位容量價格約 55~80 美元/TB

可發現 HDD 單位容量價格僅大容量 SSD 的 1/4~1/6,在 HDD 明顯價格優勢下,未來 3~4 年採用 SSD 並不符合雲端巨頭成本考量。

HAMR 技術加速單顆硬碟容量成長,確保 HDD 成本優勢有望再戰十年

展望更久遠的未來,HDD 能否持續維持相對 SSD 的價格優勢,關鍵在於其製程技術能否持續推動單顆 HDD 容量高速成長,進而推動每位元容量成本穩定下滑。而 HDD 下一代技術 HAMR (Heat-Assisted Magnetic Recording, 熱輔助磁記錄) 於 2024 年開始商用化,將有望推動 HDD 成本優勢可持續十年。

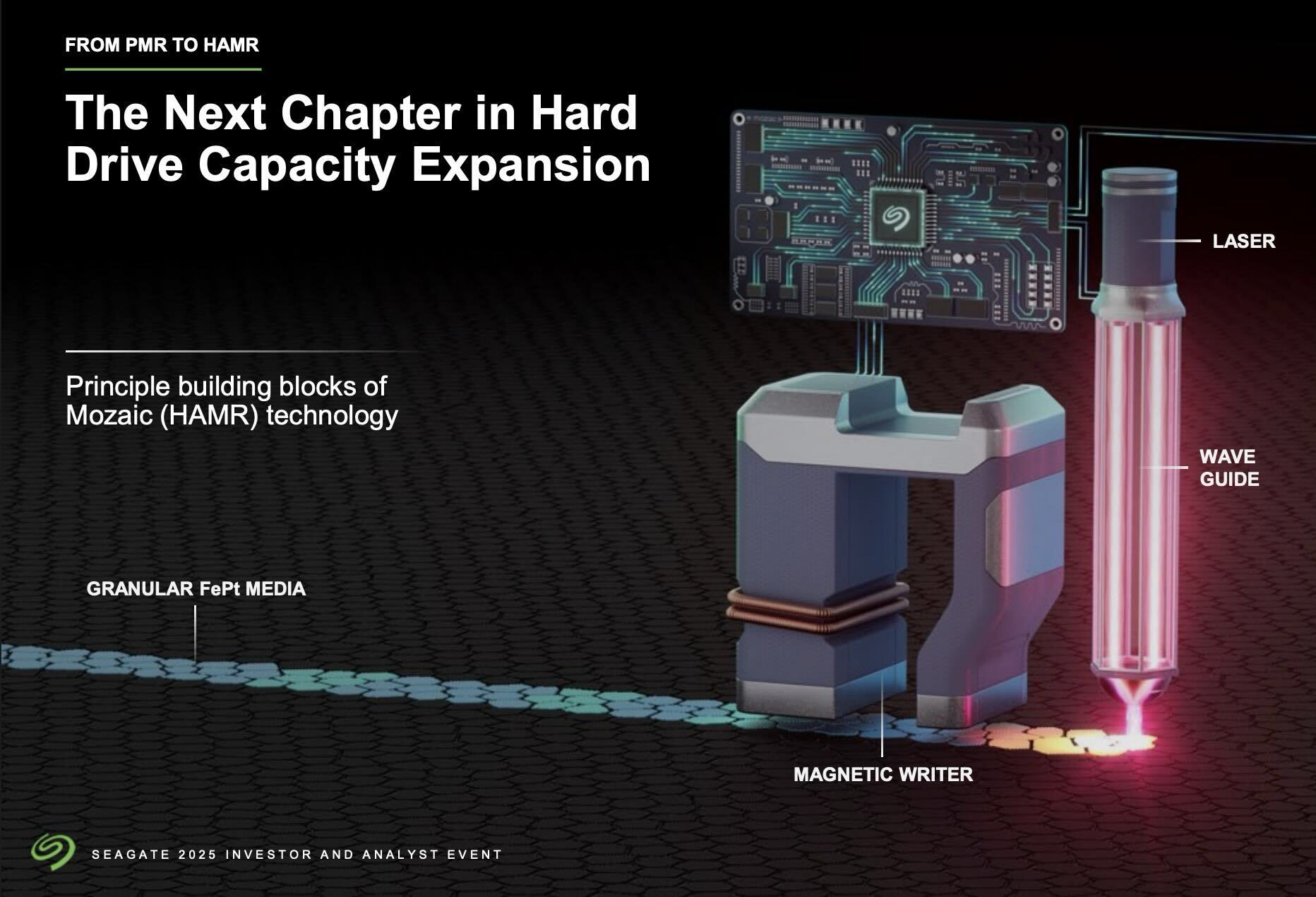

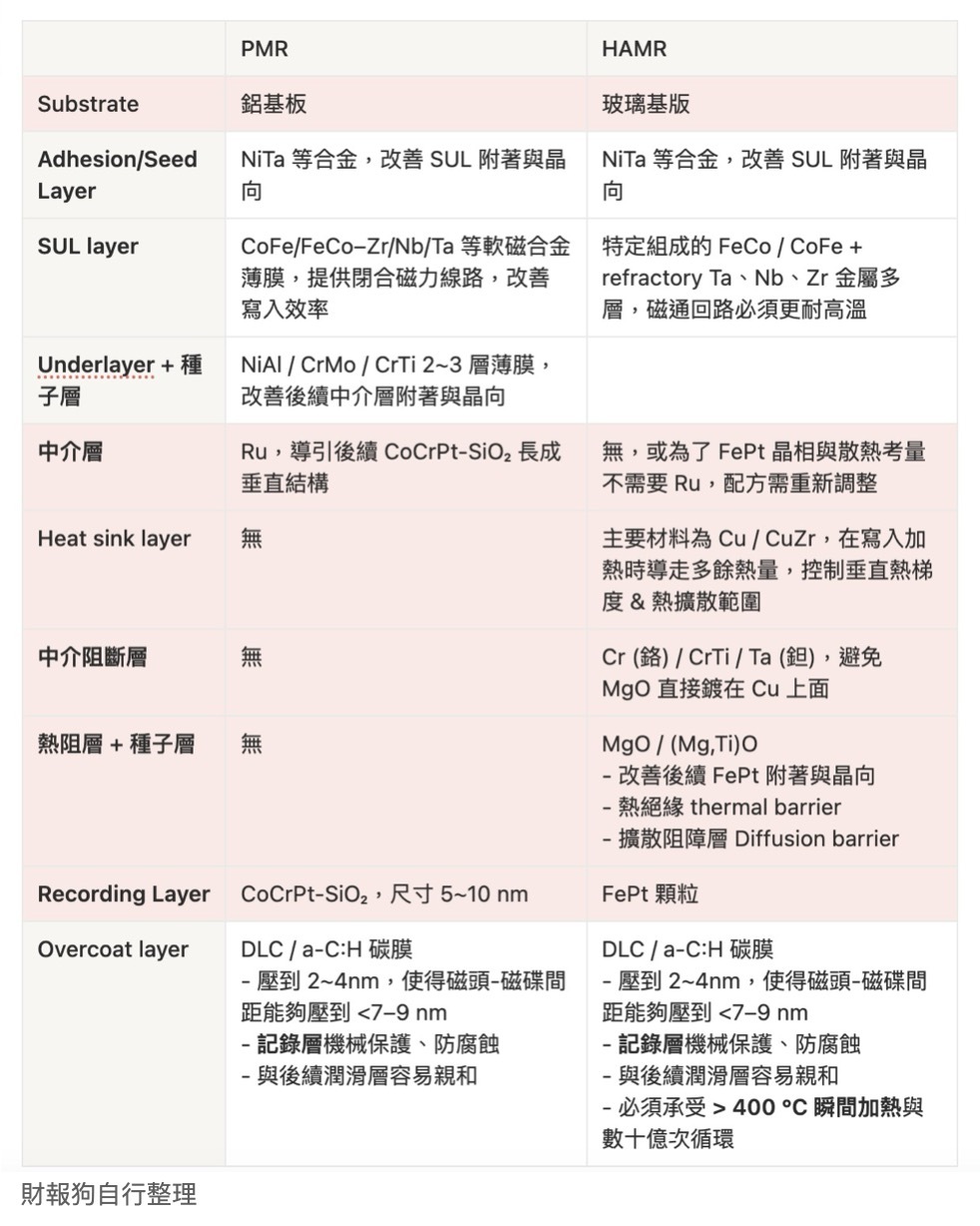

相較於目前主流技術 PMR 遭遇容量提升瓶頸,HAMR 同時在磁片材料與讀寫磁頭進行技術創新:

HDD 硬碟容量與磁碟片上磁性材料顆粒 (grain) 密度高度相關,磁性材料顆粒密度越高,可用來存儲位元的磁區就約多,HDD 單顆硬碟容量就越大。PMR 採用的磁性材料為鈷鉻鉑合金 (CoCrPt),在歷經 15~20 年技術發展下,磁片上的 CoCrPt 顆粒密度難以再提升,使得 PMR 硬碟容量再提升遭遇瓶頸。HAMR 改為採用鐵鉑合金 (FePt) 進一步縮小磁性顆粒,使得碟片上的磁性材料顆粒密度能夠再度提升,進而延續 HDD 容量得以再度成長

然而鐵鉑合金 (FePt) 問題在於保磁力 (coercivity) 極大,傳統讀寫磁頭難以改變其磁力方向。因此 HAMR 在磁頭導入雷射組件,在寫入時利用雷射在奈秒級的時間內將磁區加熱至約 600°C,暫時降低鐵鉑合金的保磁力,使磁頭能輕易寫入數據;寫入後則迅速冷卻,確保磁性狀態穩定數據不流失。

參考 HDD 巨頭希捷的技術路線圖,其最新採用 HAMR 的產品系列 Mozaic 預計將在 2024~2033 年推出四代更新,推動單顆 HDD 容量大幅攀升:

Mozaic 3:2024 年推出商用,單片磁碟容量 3TB,採用 10~11 片容量可達 30~33TB,較最新 PMR 硬碟容量提升約 +18.5%

Mozaic 4:2025 年推出商用,單片磁碟容量 4TB,採用 9~11 片容量可達 36~44TB,較最新 PMR 硬碟容量提升約 +33~63%

Mozaic 5:2028 年推出商用,單片磁碟容量 5TB,採用 10~11 片容量可達 50~55TB,較最新 PMR 硬碟容量提升約 +85~104%

Mozaic 5+:2024 年研發達成,估計 2029 年推出,單片磁碟容量 6.5TB,採用 10~11 片容量可達 65~71TB,較最新 PMR 硬碟容量提升約 +141~165%

Mozaic 10:預計 2028 年研發達成,2032 年推出,單片磁碟容量 10TB,採用 8~10 片容量可達 80~100TB,較最新 PMR 硬碟容量提升約 +196~270%

另一巨頭威騰也預計其 HAMR 硬碟將於 2027 年初開始出貨給雲端客戶。在 HDD 巨頭加速導入 HAMR 技術下,HDD 未來 10 年單顆容量有望再成長 2~3 倍,使得在相同價格下 HDD 單位容量成本得以持續下滑,確保 HDD 成本優勢有望再續十年。

HDD 供應鏈機會與風險

根據前面需求、供給、技術演進改變,我們試著探討對於 HDD 供應鏈所帶來潛在機會與風險。

成長來自容量提升而非出貨顆數,供應鏈非雨露均霑

由於 HDD 採用機械式原理運轉,因此其機械零組件較 SSD 繁多,以下列出部分重要組件與供應鏈業者:

-

磁碟片 (Platter / Media):關鍵組件,佔材料成本 25%

作為儲存位元的主要媒介,磁碟片是在基板上濺鍍多層金屬與磁性材料薄膜而形成。因此其供應商可分為基板、沉積靶材、與設備三類

鋁基版:PMR 製程採用,主要業者希捷、威騰多為自製

玻璃基板:HAMR 製程採用,豪雅 HOYA 一家獨佔

靶材:光洋科 (HDD 靶材龍頭)、JX Advanced Metals、Honeywell、Tosoh

Sputtering 濺鍍設備:Intevac (最大,但被希捷收購)、Canon ANELVA、ULVAC

-

讀寫磁頭 Heads:關鍵組件,佔成本 25~30%

由於磁碟片正反面都可被讀寫,因此一片磁片需要兩個讀寫磁頭,目前主流 HDD 多為 18~20 個磁頭。磁頭為磁性/光電元件,其製程與半導體晶片無異,只是底層不採用矽晶圓而是 AlTiC 陶瓷基板,因此製作難度是所有組件中最高。由於製程與半導體類似包含多道曝光、顯影、蝕刻、沉積、CMP 等工序,因此供應商可分為製造業者與設備業者

製造業者:希捷、威騰多為自製,TDK 主要供應東芝

PVD / CVD 沉積設備:應用材料、TEL、ULVAC

乾式蝕刻設備:應用材料、Lam、TEL

離子束沉積蝕刻 IBD/IBE:Veeco

i-line / KrF 設備:Canon、Nikon

顯影設備:TEL、SCREEN

-

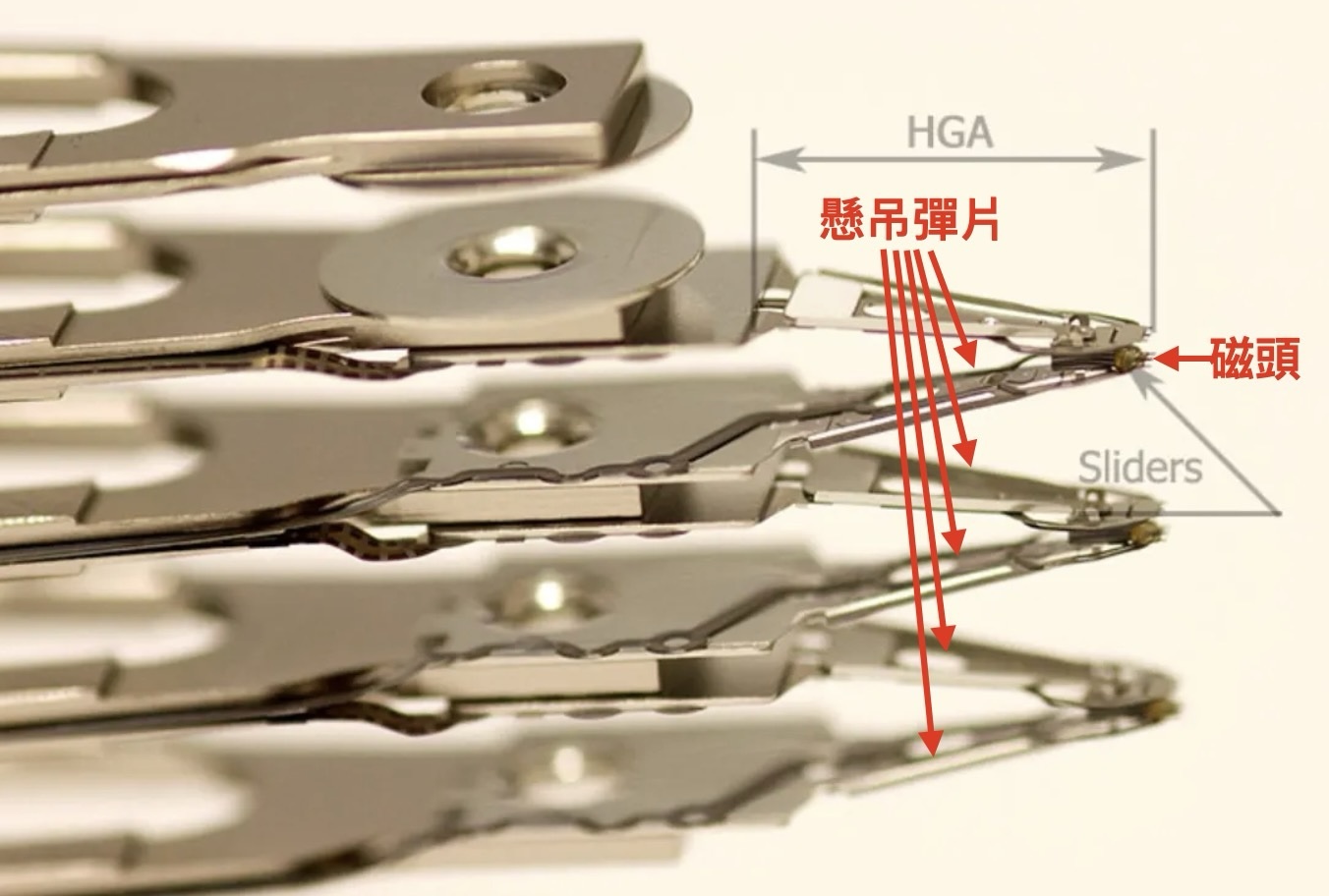

懸吊彈片 Suspension:

磁頭會焊接在懸吊臂前端,並懸浮在磁碟片上進行讀寫,磁頭與磁片間隙通常只有幾奈米而已,因此懸吊彈片彈性與穩定性會影響磁頭讀寫時的精準度。目前主要業者為 NHK Spring、TDK,Suncall 退出此市場。

主軸馬達 Spindle Motor:磁碟片上特定磁區讀寫,部分仰賴主軸馬達驅動磁碟片旋轉定位。主要業者為 Nidec 日本電產一家獨大

VCM 音圈馬達:磁碟片上特定磁區讀寫,另一部分則仰賴 VCM 音圈馬達帶動磁頭移動定位。主要業者為 TDK、銘異

HDD Controller IC:硬碟的主控處理器,功能包含 Read/Write Channel、firmware & servo 演算法運算、SATA / SAS 介面控制、Cache 控制、ECC / PRML / LDPC 解碼器,還有部分電源管理。目前主要由 Marvell 一家獨大

Preamp IC:先將磁頭傳來的微小電訊放大,再傳遞給 HDD Controller 進行後續運算處理。主要業者為 Broadcom、Marvell

雷射二極體晶片:只有 HAMR 製程採用,目前主要供應者為 Sony。不過考量希捷目前已將其整合在磁頭製程中,未來主要業者不一定會外購

儘管在雲端與 AI 推理需求刺激下,未來 3 年 HDD 有望成長,但成長主要來自位元出貨量,年複合成長率高達 +25%,但硬碟顆數則估計不會有明顯增加。如同個人前面所提及:在雲端需求成為 HDD 主力下,雲端巨頭更偏好採購少量但極高容量 HDD 儲存冷資料,這導致 HDD 產業由早期追求 units 出貨規模,轉向追求單顆 HDD 容量提升。

在這樣背景下,HDD 需求成長對於供應鏈並非雨露均霑,只有與容量提升、製程升級高相關的零組件和設備,才能真正享受到雲端與 AI 推理成長機會。後續個人嘗試前面的角度,評估不同 HDD 組件未來成長機會與風險。

HDD 原廠:充分受惠 HAMR 製程升級,成長受惠幅度最大

HDD 雙巨頭寡佔下,原廠不僅在成品規格與單價上具備主導權,考量希捷和威騰在關鍵磁碟片與磁頭組件幾乎自製,因此成本與採購也將具備高度控制力。在短期供不應求背景下,希捷和威騰在價格與關鍵組件成本將有較高議價力,估計 2026 年營收與毛利率將雙雙攀升,帶動獲利明顯增加。

原廠作為 HAMR 製程升級的主導者,其和雲端客戶進行銷售是以位元需求量進行溝通,而非硬碟顆數。因此 HAMR 製程升級將帶動單顆 HDD 容量在未來 3 年快速成長,HDD 原廠 - 希捷和威騰估計將是最大受惠者

磁碟片靶材:HAMR 製程升級關鍵材料,成長受惠機會高

HAMR 製程能夠提升磁碟單片容量關鍵,在於材料由 CoCrPt 由 FePt,因此作為材料源頭的靶材將能受惠於 HAMR 製程導入。靶材能夠受惠原因在於:

由於 HAMR 磁片必須承受 600°C 瞬間加溫,沉積薄膜中必須額外增加散熱層 heat sink layer、熱阻層、以及兩者之間的阻斷層,沉積層數至少增加 2~3 層,採用的非貴金屬薄膜材料也對應增加,薄膜材料來源的靶材需求量自然也增加。

為了滿足雲端與 AI 對於單顆大容量硬碟持續追求,HDD 中碟片數估計將維持在 10 片的高密度,使得靶材不致於因為碟片數下滑而需求減少

HDD 靶材供應商包含:光洋科、田中貴金屬、JX Advanced Metals、Honeywell … 等。其中光洋科為全球 HDD 靶材龍頭,HDD 業務佔其 VAS 營收 (只算來料加工、排除貴金屬交易收入) 高達 4 成以上。參考光洋科近期法說會觀點,導入 HAMR 將帶動非貴金屬靶材需求上升,估計隨著客戶加速 HAMR 升級,光洋科業務有望受惠於更多材料種類的靶材需求量增加。

玻璃碟片基材:HAMR 製程升級關鍵材料,豪雅 HOYA 一家獨享

HAMR 在寫入時會利用雷射將磁區加熱至約 600°C,傳統的鋁基板無法耐受如此高溫,因此 HAMR 必須轉為採用玻璃基板,這為相關業者帶來成長機會:

目前筆電用 2.5 吋 HDD 已全部採用玻璃基板,但雲端用的大容量 3.5 吋 Nearline HDD 估計只有約 10~15% 採用玻璃基板。隨著希捷和威騰加速導入 HAMR,將帶動玻璃基板在 3.5 吋 HDD 滲透率上升,玻璃基板需求將因此受惠成長

3.5 吋用的玻璃基板面積大約是 2.5 吋基板的 2 倍,對玻璃基板用量消耗更多

筆電用 2.5 吋 HDD 磁碟片數量只有 1~2 片,但大容量 3.5 吋 Nearline HDD 碟片數估計將維持在 10 片的高密度,隨著 HAMR 加速導入玻璃基板消耗量將明顯增加

由於 HAMR 用玻璃基板必須承受 600°C 高溫,熱耐受度要求高於筆電用 2.5 吋 HDD 玻璃基板,製程要求與難度上升下,HAMR 用玻璃基板單價也將上升

目前全球 HDD 用玻璃基板由豪雅 HOYA 一家獨占,個人估計 HDD 玻璃基板業務規模可能僅 2.8 億美元,佔其營收僅約 5~6%。但隨著雲端用 3.5 吋大容量 HAMR HDD 轉向採用玻璃基板、碟片數用量為 2.5 吋 5 倍以上、面積用量為 2.5 吋 2 倍、單價較 2.5 吋高 … 四大因素疊加下,個人預期 5~8 年 HDD 玻璃基板業務有望升至 9~10 億美元以上,佔豪雅 HOYA 營收比重將顯著增加!

懸吊彈片:HAMR 帶動規格提升,將受惠單價上升而成長

雖然 HAMR 升級不會讓懸吊彈片 Suspension 用量增加,但個人估計相關業者還是能受惠 HAMR 導入推動單價成長

HAMR 需要在磁頭上整合雷射元件來瞬間加熱碟片。這要求懸吊彈片材料必須具備極高熱穩定性,這將推動懸吊彈片規格升級與單價上漲

HAMR 導入 FePt 新材料後軌道更窄、儲存位元的磁區更小,這對懸吊彈片機械彈性與振動控制要求更高,這將推動懸吊彈片規格升級與單價上漲

為了滿足雲端與 AI 對於單顆大容量硬碟持續追求,HDD 中碟片數估計將維持在 10 片的高密度,因此磁頭與懸吊彈片數估計也將維持在 20 個,不致於碟片容量上升而用量減少,參考 NHK Spring 觀點甚至有望逐年增加

(圖片來源:https://hddscan.com/doc/HDD_from_inside.html)

全球 HDD 懸吊彈片 Suspension 生產先前集中 NHK Spring、TDK,Suncall 三家,但隨著 Suncall 於 2024 年宣布退出 HDD 業務,此塊市場目前形成 NHK Spring、TDK 雙巨頭寡佔,兩者議價能力更加提升。隨著 HDD Suspension 供應減少,短期需求在 AI 帶動下卻明顯上升,HDD Suspension 目前已邁入供不應求狀態;疊加 HAMR 導入有望逐步帶動規格升級,HDD Suspension 業者未來 3~5 年有望受惠成長。

相較於 TDK 業務種類繁雜,個人預期 NHK Spring 更能享受 HDD Suspension 成長機會。NHK Spring 的 HDD 業務目前雖僅佔整體營收約 14%,但高利潤率使得 HDD 業務佔營業利益比重高達 5 成。然而在供不應求下 NHK Spring 近期已啟動擴產,前期投入成本將導致 2025 ~ 2026 年營業利益將陷入衰退;但後續隨著產能開出,且 2027 年後 HAMR 佔整體 HDD 比重將開始明顯攀升,個人認為 NHK Spring 27~29 年仍有成長機會,值得持續追蹤。

其餘組件:2027 年前將受限 HDD 顆數停滯,成長需待 2028~2029 年後

參考個人前面所述,受惠 AI 推動,HDD 位元需求量年增率有望升至 +25%,這意味著 2026~2028 年 HDD 位元需求量將較目前增加約 95%。但參考希捷技術路線圖:

Mozaic 4:2025 年推出商用,單片磁碟容量 4TB,採用 11 片容量可達 44TB,將較目前硬碟平均容量提升約 +83%

Mozaic 5:2028 年推出商用,單片磁碟容量 5TB,採用 11 片容量可達 55TB,較最新 PMR 硬碟容量提升約 +129%

考量希捷預期 2026 下半年 HAMR 佔出貨量就會超過 5 成,威騰預計 2027 年開始加速 HAMR 出貨,這意味著光靠 HAMR 拉高單顆硬碟容量,就有機會滿足需求量成長。因此個人估計在 2028 年以前,HDD 原廠將專注於 HAMR 製程推進提升容量,不會輕易啟動產線產量擴產,這將使得 HDD 位元出貨量雖持續成長,但出貨顆數卻持續停滯。

若以上觀點為真,出貨量或單價只與 HDD 顆數正相關、和 HDD 容量無關的組件,2026~2027 年成長將因此有限。這類零組件估計有:

主軸馬達 Spindle Motor,主要業者為 Nidec 日本電產

VCM 音圈馬達,主要業者為 TDK、銘異

音圈馬達上下板,主要業者包含銘鈺

音圈馬達支架,相關業者包含和勤

硬碟上蓋,相關業者包含銘異

硬碟基座

HDD Controller IC:主要業者為 Marvell

Preamp IC,主要業者為 Renesas、TDK

然而參考希捷的技術路線圖,2029 年之後 HAMR 製程升級將開始放緩,2029~2032 之間將會是製程上的小改善,要等到 2032 年才能推出單顆磁碟高達 100TB 的 Mozaic 10。如果 2029~2032 年間 HDD 位元需求量年複合成長率依然是 +25% 沒有放緩,這時光靠製程升級將不足以支應供需缺口,估計 HDD 原廠啟動擴產機率將大增,與出貨顆數正相關的零組件才有機會明顯受惠。

綜合以上,個人預期與出貨顆數正相關的零組件,2028 年前成長機會相對受限。不過以上為保守角度,如果後續 AI 帶來資料量每年成長率明顯超過 +25%,HDD 原廠仍有可能提前擴產。