信邦與貿聯可說是連接器中的資優生,由於長期發利基產業(如工業、醫療、汽車、綠能),兩家公司的獲利能力都相當穩定,其中貿聯更因打入特斯拉供應鏈而飆漲了五倍!這兩家公司的長期獲利能力、安全性、成長性各是如何?跟著我們來瞭解吧!

Outline:

1.供應鏈與相關公司簡介:

2.產業營收分析

3.產業成本分析

4.產業費用分析

5.產業獲利能力分析

6.產業資產負債表分析:

7.產業經營效率分析

8.產業現金流量表分析

9.短期成長性分析

10.結論

1.供應鏈與相關公司簡介:

(1)利基連接器供應鏈:

今天看的兩家公司信邦與貿聯,都是做連接器與連接線材的公司。兩家公司的發展情況相當類似,都是從標準型產品(3C產品)做起,爾後慢慢切入利基型產品(工業、醫療、綠能、汽車),現在利基型產品都已超過營收的一半。

利基連接器供應鏈,參考自信邦、貿聯等連接器產業年報。

(2)利基連接器公司簡介:

信邦:

信邦成立於1989年,初期主要業務為製造連接線材並銷售,不久後開始代理日係為主的連接器,之後與緯創合資併購太康與旭竑後踏入了連器接製造的業務。現在除了連接器與連接線材均有製造外,產品應用更是橫跨PC、工業控制(半導體、條碼機、資料擷取)、綠能(太陽能、風能)、汽車(倒車雷達、車載多媒體)、醫療(核磁共振、斷層掃瞄)等。

F-貿聯:

貿聯國際1996年在台灣成立,隔年於美國成立分公司就近服務Dell、Intel等客戶,而貿聯控股(也就是現在的F-貿聯主體)則是在2000成立。貿聯與信邦一樣擁有廣泛的產品線,而最為人熟知的是打入電動車特斯拉的電池束供應鏈,股價從最低點不到30元飆漲至最高點194元,前後只花不到兩年的時間。

(3)產品組合:

信邦、貿聯2013產品分類。資料來源:年報、研究員推估。

信邦與貿聯都有出連接器與連接線材,不過信邦較為平均,連接器佔45%,連接線材55%;貿聯則是以各式線材(連接線組、電子線、電源線、線材等)為主,連接器只佔不到5%。此外,信邦與貿聯還有一個差別,就是貿聯的產品都是自製的,而信邦的連接器產品中有70~80%都是代理別家產品(Hirose, NDK, 佳邦, 艾為),也就是說,信邦的營收約有三成是代理產品。

信邦、貿聯2013產業分類。資料來源:研究員自行推估。

再來看產業分類。比起其它連接器廠商都是在發現3C產業連接器已漸漸賺不到錢才急欲切入利基產業(如前幾篇分析的凡甲、宏致、信音、矽碼等),信邦與貿聯則是早早就展開佈局了。信邦目前在標準產品(PC)佔營收已降至不到五成,工業控制(半導體、條碼機、資料擷取)、綠能(太陽能、風能)、汽車(倒車雷達、車載多媒體)、醫療(核磁共振、斷層掃瞄)等利基產品的比重不斷增加,而貿聯的標準品(PC與消費性)也是降至不到五成,汽車則因特斯拉出貨量高速成長,今年已可挑戰30%。

由於貿聯與信邦的利基產品已超過營收一半,未來若再遇到金融海嘯時,獲利的衰退應不至於像其它廠商那般劇烈了。

2.產業營收分析

(1)總營收分析:

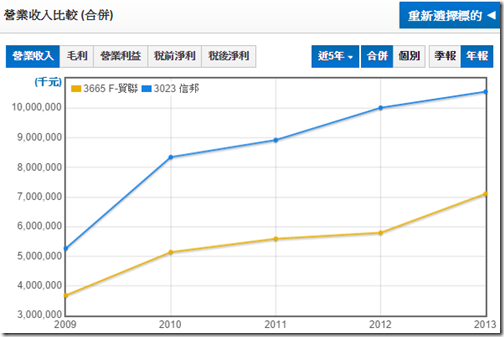

長線來看,信邦與貿聯的營收成長性都相當不錯,2009年後每年的營收都是成長,其中信邦的2009~2013年複合成長率為19%,貿聯為18%,表現都相當不錯。不過要注意的是2009是受到金融海嘯影響,基期異常的低,若算2008~2013年的複合成長率,信邦就只剩3.9%,而貿聯則因2011年才上市故無2008以前資料。

簡單來說,只要經濟不大幅衰退,信邦與貿聯的成長性都能維持的不錯,但若碰到景氣大幅衰退,那他們也難逃衰退的命運。不過前面提過,利基產品已佔兩家公司營收超過一半,未來在碰到景氣大幅衰退時表現應不至於太慘烈。

(2)區域營收分析:

信邦、貿聯的區域營收比重。資料來源:年報。

信邦的出貨以亞洲為主,主要是出中國與台灣,而美洲、歐洲等地合計也不到營收的20%;而貿聯雖然也是亞洲佔比最高,但美洲與歐洲客戶合計也是佔營收接近一半。貿聯歐美的比重逐漸是高,主要就是Tesla、Polaris等客戶近年來營收大幅成長之故。

3.產業成本分析

(1)產品製程:

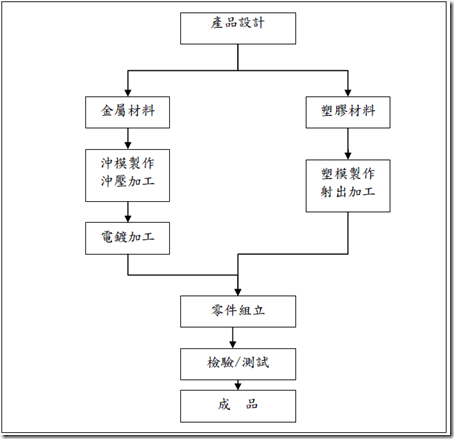

有關連接器的製程,我們在連接器產業循禮一文中有介紹到,有興趣可前往參考,這裡附上製程圖給大家參考。

連接器製程:

利基連接器製程。資料來源:矽瑪年報。

有關連接線材產業的製程,可參考下圖:

利基連接器製程。資料來源:F-貿聯年報。

(2)產業主要原料:

連接器的原料相當廣,主要包括PVC、銅、錫、電鍍材料、磁環、螺斯等,種類相當分散。至於線束部分,則是以銅為主。

(3)產業毛利率走勢:

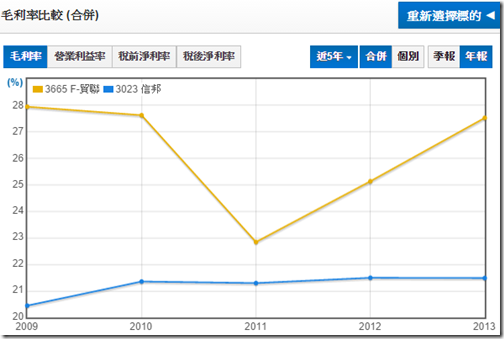

首先可以發現,從平均值來看貿聯的毛利率高出信邦約5%,我們推測除了與產品組合、訂價策略可能有關外,主因應是信邦約30%的營收是來自於低毛利的代理產品。

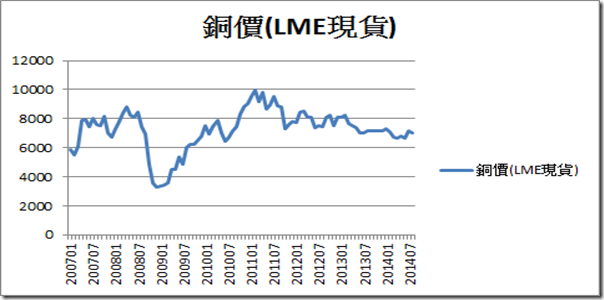

再來看毛利率走勢,信邦的毛利率相當穩定,2010~2013年都維持在21~22%間,但貿聯的毛利率則是波動較大。會有這樣的結果,除了可能與客戶的鎖價策略有關外,主因還是在產品組合。貿聯營收95%來自於連接線材,線材的銅佔總成本超過一半,故貿聯的毛利率與銅價連動甚巨。近幾年是銅價空頭,所以貿聯的毛利率呈上漲的態勢(當然也與產品組合改善有關),但若未來銅價反轉向上,貿聯的毛利率也會有較大的壓力。

LME銅現貨價格。資料來源:LME。

那為何信邦的毛利率與銅價關聯不大呢?因為信邦的連接器佔營收近50%,而連接器的材料分佈較廣,再加上連接器又是以代理為主,收取固定的毛利所致,故較不同銅價影響。不過就算如此,還是會覺得挺神奇的。

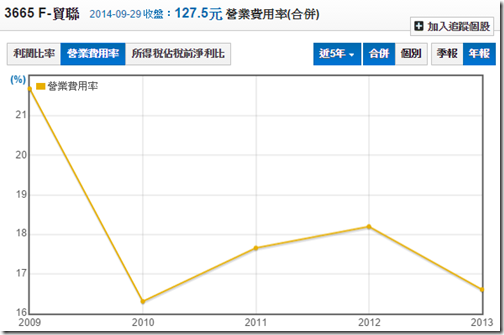

4.產業費用分析

費用率即費用佔總營收的比重。信邦由於2009年營收較低,故費用率顯得較高,2011年後費用率就大致維持在14.5~15%間,相當穩定。也就是說,信邦的營收雖有持續成長,但費用也是穩定提升,由其是研發費用率(研發費用佔營收比重)從2009的2.6%提升至2013的3.3%。雖然費用率沒有降下來帶動獲利成長,但由於持續投入研發,可支持未來的營收成長性。

貿聯的情況與信邦十分相似,2011年後費用率大致維持在16~18%間(高於信邦,應與營收規模有關),研發費用率也從2009年的1.4%上升至2013年的2.2%。研發費用的持續投入,確保了未來幾年的成長動能。

相對於其它狀況差的連接器公司,不斷的樽節費用支出來避免虧損,而信邦與貿聯則是不斷加強研發費用來確保成長。

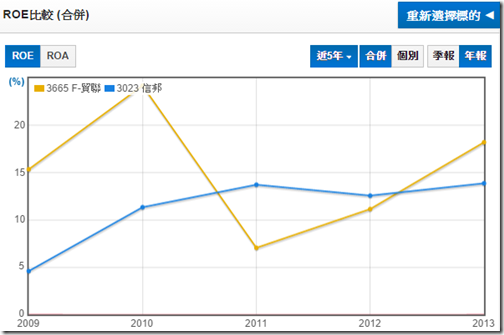

5.產業獲利能力分析

信邦的ROE與它的毛利率一樣,相當穩定2010年後就維持在10~15%之間,雖說不上優秀,但也算是不錯了;貿聯的ROE走勢也就如同它的毛利率般波動,2009~2010維持在15%以上,2011受銅價上漲而衰退到7%,2012年後又緩步上升,五年平均來看也是維持在10~15%之間。

總括來看,兩家的長期獲利能力都算不錯,而信邦的穩定性又比貿聯再高出一些。

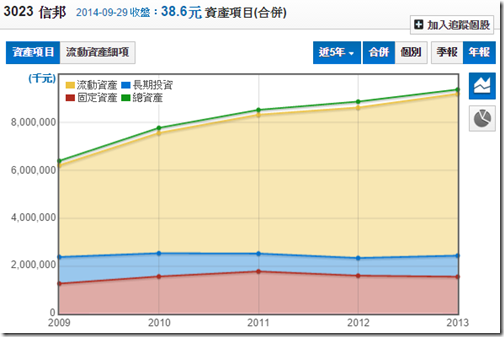

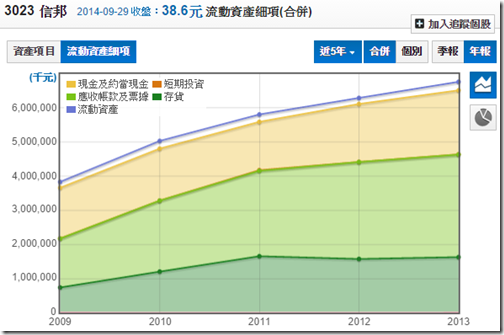

6.產業資產負債表分析:

(1)信邦:

信邦近幾年持續獲利,也持續投資固定資產,但固定資產在2011年見高峰後,2012~2013就開始往下,雖然代表未來折舊成本壓力減輕,但也代表未來成長性相對受限。由於固定資產未再成長,故流動資產近幾年則是持續大幅增加。來看一下細項:

從流動資產走勢圖可以發現,現金、應收帳款、存貨都是呈現向上增加的趨勢。由於信邦的營收持續成長,此為正常現項,至於存貨、應收帳款會不會增加的太快,下面會進一步分析。

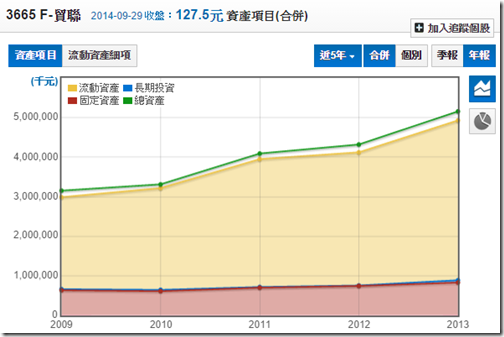

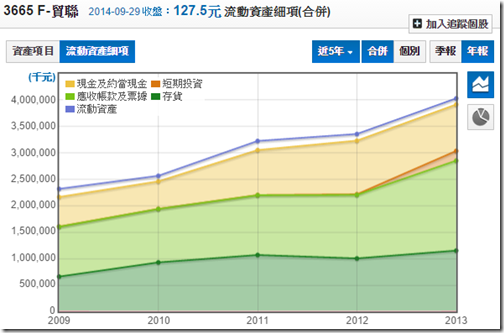

(2)F-貿聯:

相對於信邦,貿聯近幾年固定資產依舊持續增加,甚至2014~2014有更大規模的擴產計畫。由於擴產較為積極,可能代表貿聯的客戶發展狀況較為明朗,成長性較為明確。

從流動資產走勢圖來看,也是現金、應收帳款、存貨都呈現同步增加的態勢。

7.產業經營效率分析

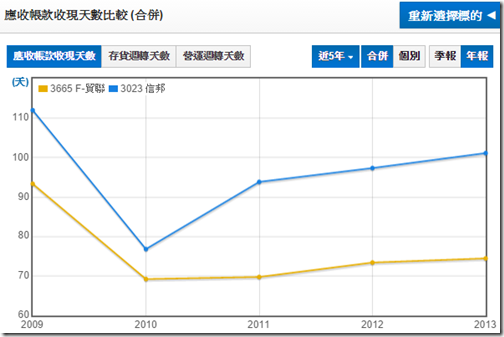

(1)應收帳款天數:

若不看海嘯的2009年,2010~2013年兩家公司的應收帳款天數呈現上升的趨勢,其中又以信邦的應收帳款天數上升較劇。從絕對值來看,信邦也是高於貿聯。

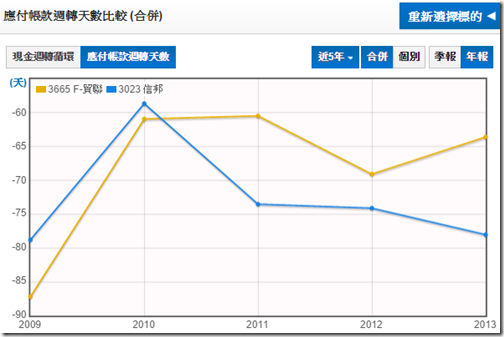

(2)應付帳款天數

若不看海嘯的2009年,2010~2013年兩家公司的應付帳款天數呈現下降的趨勢,其中又以貿聯的表現較好,還款天數從不到60天下降至約80天。還款天數拉長,代表公司就有較多現金可週轉運用。

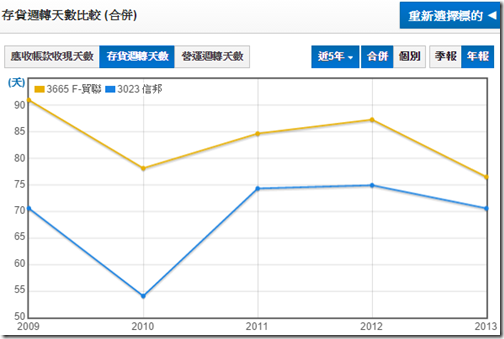

(3)存貨週轉天數分析:

從走勢來看,兩家公司的存貨週轉天數相當類似,不過從絕對值來看信邦表現較佳,長期平均約在70天左右,貿聯則是在80~85天。

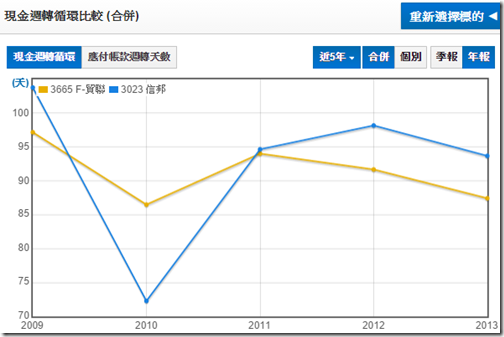

(4)現金週轉循環天數:

現金週轉循環天數其實就是應收帳款收現天數 + 存貨週轉天數 – 應付帳款週轉天數,代表公司的整體經營效率。從長期平均值來看,兩家公司都是在85~95天左右,不過貿聯表稍好一點,穩定性也是比信邦高。

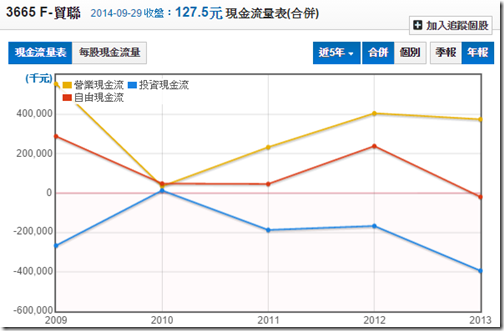

8.產業現金流量表分析

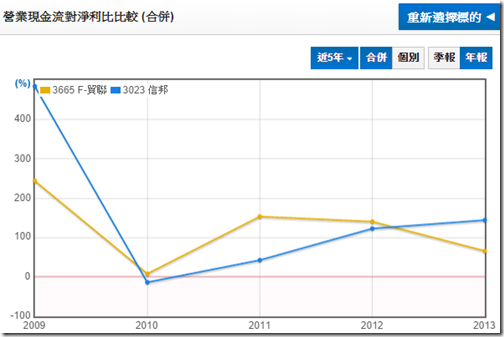

(1)營業現金流對淨利比:

信邦與貿聯的營業現金流對淨利比長期來說都算表現不錯,平均值都在100%上現,只有在2010年特別差一些。為什麼呢?原來那年信邦、貿聯的營收大幅上升,存貨與應收帳款也同步拉升,導致短期營業現金流狀況轉差,但只是短期現象。

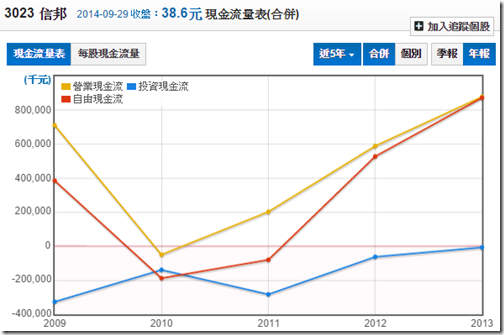

(2)自由現金流:

信邦:

由於沒有過多的投資需求,信邦的投資現金流出長期下降,導致自由現金流入長期上升,除了營業現金流特別差的2010年外,其它幾年自由現金流也都是正的,代表公司安全性佳。

F-貿聯:

貿聯的投資現金流出在2012年前保持平穩,故自由現金流在2012年前都保持正值,但由於客戶發展積極,貿聯在2013~2015年有高度資本支出計畫,導致2013年起投資現金流出將大幅增加,除了2013年自由現金流已轉負外,預計2014~2015自由現金流也是負的機率較大。在此情況下,公司現金需求浮現,今年7月已展開新一輪的現金增資。

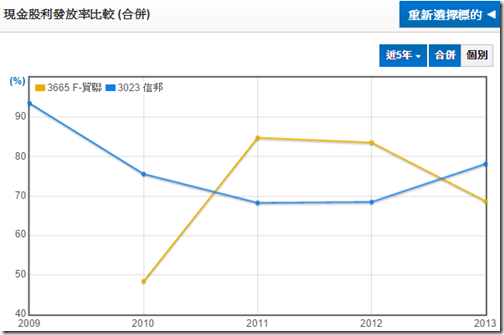

再來看現金股利發放率。信邦的現金股利發放率表現較為平穩,長期維持在70%上下,而貿聯雖然平均也在70%左右,但變動較大。話說回來,貿聯雖然明知今年有增資需求,但還是大方的發了不少現金股利,這恐怕已是現在台股的常態了。

9.短期成長性分析

從近3月營收年增率(短期營收年增率)來看,貿聯的高點在今年1月,之後就緩慢往下;信邦的高點則是在4月,之後也是呈現下降的趨勢。不過從近幾個月數值來看,兩家公司都有止穩的跡象,未來會如何發展可持續留意。

貿聯由於有「特斯拉概念股」題材,較具想像空間,本益比最高時接近25倍,但其實特斯拉也只佔貿聯營收5~10%,現在已下修至16~17倍左右;信邦則是長期維持在10~12倍左右,不像貿聯變動得這麼劇烈。

10.結論

從獲利來看,兩家公司表現得都算不錯,但信邦的穩定度較高;從安全性來看,也是信邦的現金流量較為穩健,也較沒有增資需求;就成長性來看,由於貿聯擴廠相當積極,故長期成長性可能比信邦好一些;評價來看,信邦的本益比則是比貿聯低不少。

P.S.

1. 以上圖表數據來源:財報狗網站

2. 文中公司單純就財務數據討論,並無推介建議,內容僅供參考,其觀點完全主觀,且不保證觀點正確無誤,資料如有未盡完善,恕不負責。讀者不可以此文內容作為投資操作依據。所有資訊不應視為投資建議,讀者需自行思考判斷,決定自己的投資行為與承受投資風險。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱