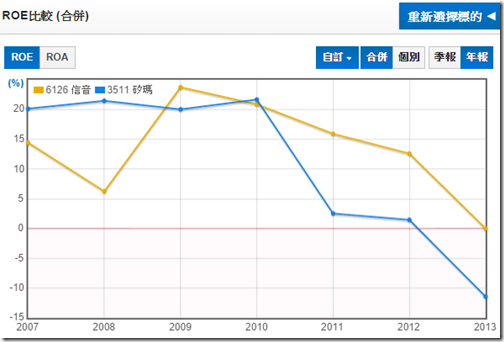

信音與矽瑪在2010年前獲利可說是相當穩定,ROE維持在15~20%左右,股價都曾站上80元。然而近幾年股價隨著獲利大幅衰退,到今年上半年兩家公司都是呈虧損狀況。發生了什麼事?兩家公司未來還有機會重返榮耀嗎?關鍵在哪呢?

Outline:

1.供應鏈與相關公司簡介:

2.產業營收分析

3.產業成本分析

4.產業費用分析

5.產業獲利能力分析

6.產業資產負債表分析:

7.產業經營效率分析

8.產業現金流量表分析

9.短期成長性分析

10.結論

1.供應鏈與相關公司簡介:

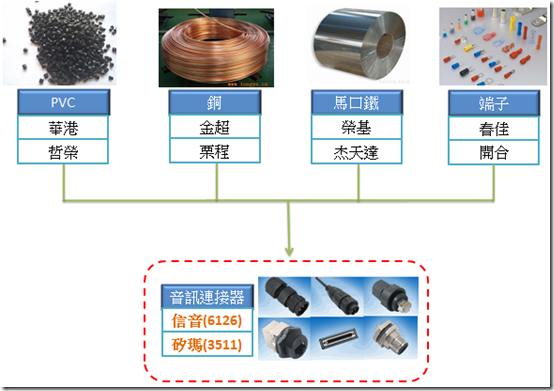

(1)語音連接器供應鏈:

今天看的兩家公司信音與矽瑪,主力產品都是語音連接器,主要應用在NB、手機、平板、TV、STB等,另外還有做一些高頻連接器如HDMI、USB3.0、RJ45等等。製造連接器的原料主要有PVC(塑膠部分)、銅(線材、接口部分)、馬口鐵(電鍍用)、端子等,供應鏈如下圖所示。

語音連接器供應鏈,參考自信音、矽瑪等連接器產業年報。

(2)語音連接器公司簡介:

信音:

信音成立於1976年,為台灣老牌連接器公司之一,初始生產電腦相關連接器,後來慢慢踏入手機、機上盒、太陽能電池組裝等領域。信音目前的主力產品在音頻連接器(Audio-Jack)、電源連接器(DC-Jack),在全球NB市場的Audio-Jack、DC-Jack的市佔率超在50%左右,市佔率全球第一。

矽瑪:

矽瑪成立於2003年。初始即專注在音訊連接器的生產,大客戶有RIM、韓系兩家、HTC等。矽瑪除了和信音有競爭關系外,本身也有幫信音代工。和信音相比,矽瑪的規模小很多,客戶集中度高,故容易受到單一客戶銷售狀況影響。

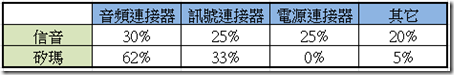

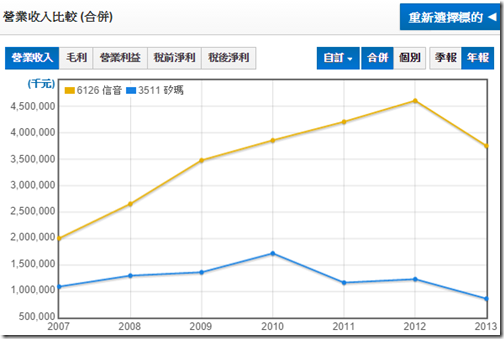

(3)產品組合:

信音、矽瑪產品分類。資料來源:年報、研究員推估。

先從產品分類來看。信音與矽瑪都是以音頻(Audio)連接器為主,訊號連接器(HDMI、USB、RJ45)為輔,另外信音還有出不少電源連接器,在NB的電源連接器(DC-Jack)市佔仍為全球第一。

信音、矽瑪產業分類。資料來源:研究員自行推估。

再來看產業分類。信音目前還是出NB相關的連接器為主,主要就是語音連接器(Audio-Jack)與電源連接器(DC-Jack),如前所述,信音在這兩個產線的市佔率都在50%左右領先全球,唯這兩個產線的營收與毛利貢獻都呈現下滑趨勢,故信音也在積極開發其它產線。

矽瑪原本手機的語音連接器產品佔營收比重約60%,可惜的是「大哥」出了點狀況,大客戶RIM、HTC市佔率相繼大幅滑落,只好在拓展其它產線,除了NB、Tablet外,還有電視、消費性電子等,目前各產線營收已較為平均。

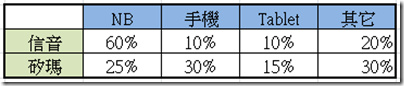

2.產業營收分析

(1)總營收分析:

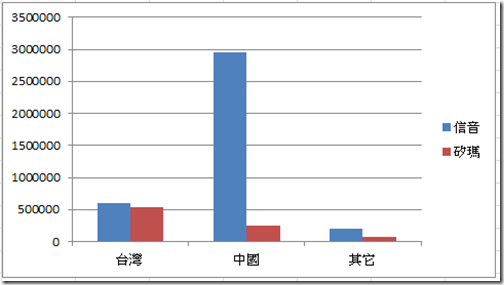

信音與矽瑪的合併營收在2007年只差不到一倍,但信音2007年後連續五年營收大幅增加,矽瑪則小幅成長三年後從2011年起出現衰退走勢。2013年時信音的營收已是矽瑪的4倍以上了。

信音在2012年以前還可以維持成長趨勢,主因在NB的DC-Jack和Audio-Jack的市佔率都維持著上升趨勢,不過在2013年因掉單導致市佔率大幅滑落,營收也衰退了近兩成。不過就算如此,信音2007~2013年營收複合成長率還是有11%,表現不錯。

信音的市佔率走勢。資料來源:信音年報。

矽瑪2010年前營收60%左右是手機音訊連接器,不過客戶集中度高,RIM就佔了其中的1/3, KSD也佔了1/3(韓系通路,出貨給三星、LG),而RIM在2011年後市佔率大幅滑落,矽瑪營收跟著衰退,雖然2012年下半年打入HTC ButterFly供應鏈而止跌回升,唯ButterFly隨即出現缺料問題,而HTC下一款New One雖然也是跟矽瑪拿貨,唯銷售也是差強人意,加上此款手機的Audio-Jack無防水功能價格與毛利率偏低,但營收貢獻不大,故2013營收繼續探底。從2007~2013,矽瑪的營收衰退21%。

(2)區域營收分析:

信音、矽瑪的區域營收比重。資料來源:年報。

信音出貨主要集中在中國,台灣佔比只有10%左右,而矽瑪則是以台灣為主,中國為輔。雖然信音的台灣佔比只有10%,但台灣營收卻比矽瑪還高,兩者規模可見一斑。

3.產業成本分析

(1)產品製程:

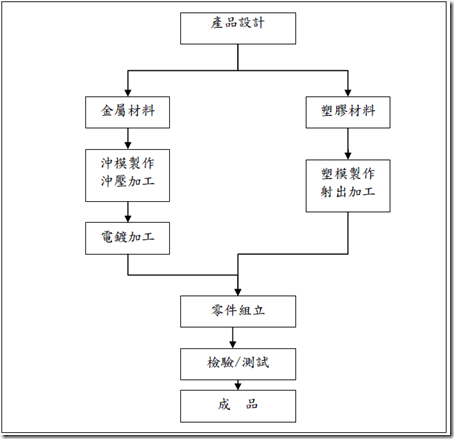

有關連接器的製程,我們在連接器產業循禮一文中有介紹到,有興趣可前往參考,這裡附上製程圖給大家參考。

連接器製程:

音訊連接器製程。資料來源:矽瑪年報。

(2)產業主要原料:

連接器的原料相當廣,主要包括PVC、銅、錫、電鍍材料、磁環、螺斯等,種類相當分散。至於線束部分,則是以銅為主。

(3)產業毛利率走勢:

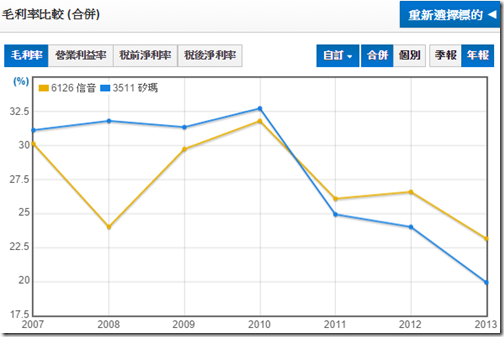

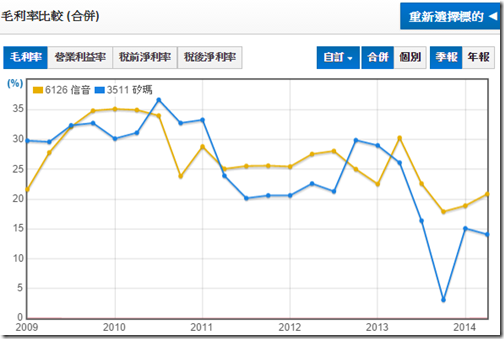

信音與矽瑪在2007~2010時毛利率有時隨原物料-銅波動(信音較明顯),不過還算穩定,但2011年後毛利率就雙雙快速滑落。

信音2011~2012時營收還在成長,但由於NB已邁向成熟產業,對手殺價競爭,信音為了維持高市佔而跟進,進而影響到毛利率,不過到2013年時市佔率就真的開始下滑,毛利率跟著營收大幅衰退。

矽瑪2011年後因大客戶RIM市佔持續下滑,新客戶HTC狀況也不如預期,在營收持續衰退的情況下,毛利率自然跟著滑落。

4.產業費用分析

費用率即費用佔總營收的比重。信音在2007~2012年期間,營收雖然持續成長,但費用也幾乎同步成長,故費用率維持在17%上下,不過2013年營收衰退20%,但費用只降低不到3%,費用率自然大幅上升。故營收還是影響信音未來費用率的關鍵。

矽瑪情況與信音雷同,在2007~2010營收成長期費用率維持在18%左右,但2011營收開始衰退後,費用率開始大幅上升。

以這兩家公司的狀況,若要改善費用率,樽節支出不是長久之計,還是要想辦法開發新產品,讓營收重返成長軌道,這也是近幾年兩家公司努力的方向。

5.產業獲利能力分析

兩家公司在2010年前獲利表現算相當不錯,ROE多在20%上下,但2011年後都因產業競爭過於激烈而出現衰退走勢,2013年信音已在損平邊緣,而矽瑪甚至陷入虧損。看到這裡,大家應該會覺得這兩家公司和我們之前提的宏致VS凡甲的狀況很像,原本都是穩定賺錢的公司,但由於NB產業成熟而陷入過度競爭的窘境。以這四家公司來看,未來要想重回穩定賺錢的行列,與其期待NB、手機產業重返榮耀,不如期待他們能否成功切入利基型市場。

6.產業資產負債表分析:

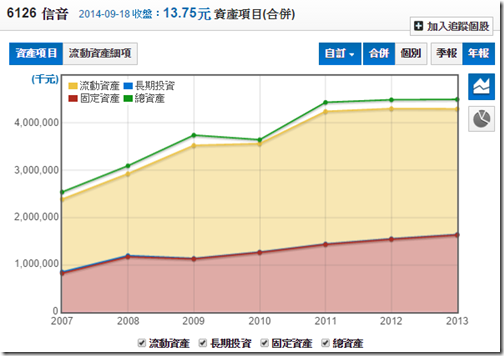

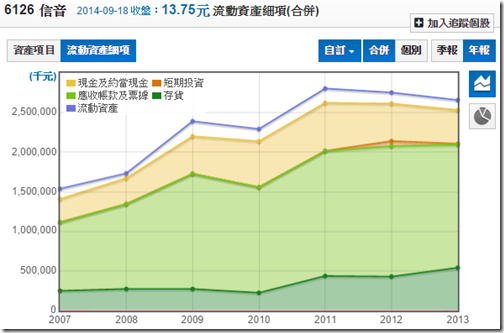

(1)信音:

信音這幾年在營收增加的同時,不斷擴廠增加資本支出,導致固定資產持續膨脹,而流動資產近兩年反而呈現下滑的情況。

從流動資產走勢圖可以發現,近兩年應收帳款小幅減少,存貨小幅增加,而現金也是呈現減少的情況,需留意未來發展。

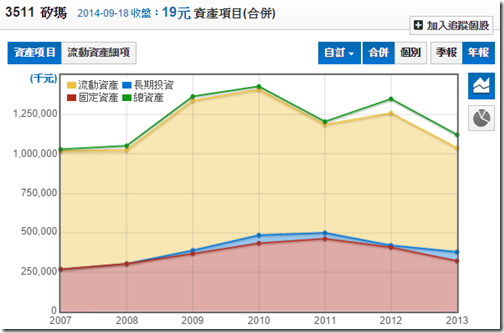

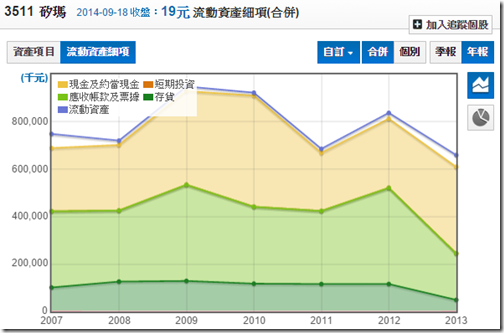

(2)矽瑪:

矽瑪的固定資產在2012後就開始下滑了,故近期的折舊壓力減低,而流動資產則是呈現緩慢下滑的狀態。

從流動資產走勢圖來看,近年的應收帳款與存貨都在下滑,而現金部位則上升,安全性較佳。

7.產業經營效率分析

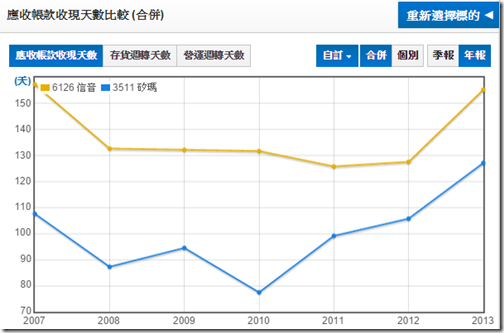

(1)應收帳款天數:

從趨勢上來看,兩家公司的應收帳款天數都呈微福上升的格局;從絕對值來看,矽瑪的應收帳款天數比信音的少一個月,表現較佳。

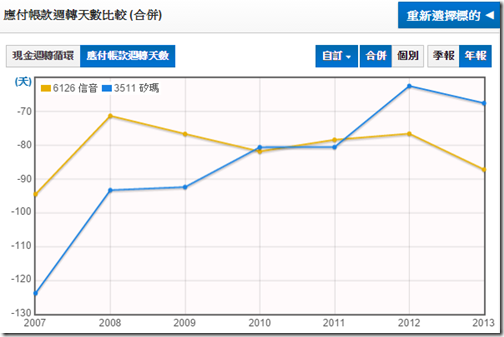

(2)應付帳款天數

信音的應付帳款天數維持在80天左右,算是相當穩定,而矽瑪的應付帳款天數不斷縮減,代表還款條件變差,2012年後應付帳款天數已小於信音。

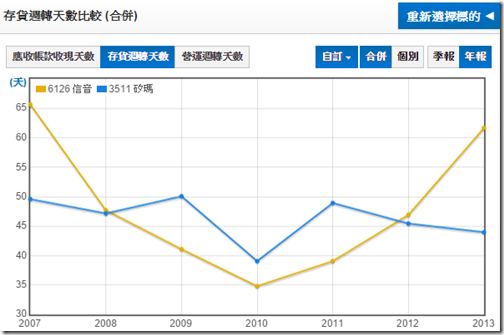

(3)存貨週轉天數分析:

矽瑪的存貨週轉天數較為穩定,長期維持在45~50天之間;而信音的存貨週轉天數則是出現了V型反轉,在2010年時表現最佳,2011年後存貨週轉天數連續上升,需留意未來發展。

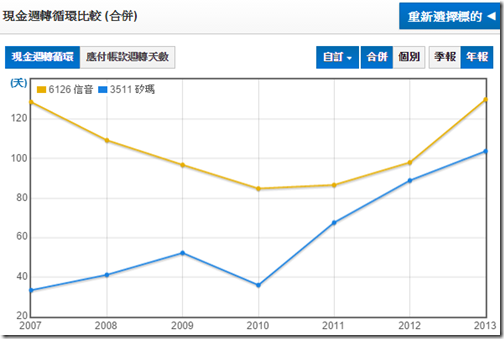

(4)現金週轉循環天數:

現金週轉循環天數其實就是應收帳款收現天數 + 存貨週轉天數 – 應付帳款週轉天數,代表公司的整體經營效率。信音長期來看維持在100天上下,但近兩年大幅上升需留意;矽瑪則是從33天上升至104天,表現較差。

8.產業現金流量表分析

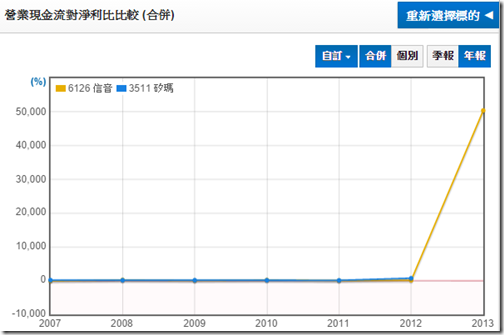

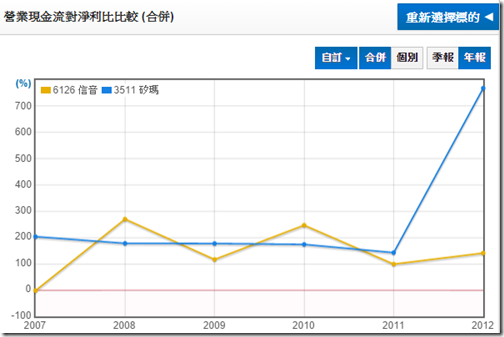

(1)營業現金流對淨利比:

由於信音2013年稅後淨利過低,導致此數值失真,故我們把2013年去掉後再看一次!

這樣就清楚多了!兩家公司的營業現金流對稅後淨利比多半都在100%以上,看來沒問題。

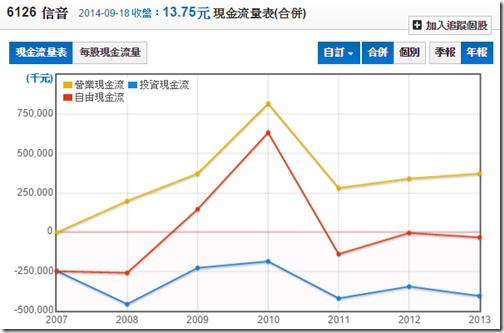

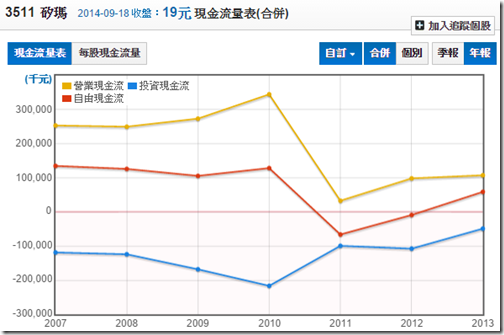

(2)自由現金流:

信音:

信音雖然有長期充配的營業現金流入,但由於每年的投資現金流出多在3~4億元上下,導致長期自由現金流並不穩定,七年中只有2009~2010兩年是正的。

矽瑪:

相對起來,矽瑪的自由現與流就表現較好,2007~2010都是正的,2011年獲利衰退後,也同步放緩投資現金流出。總結來看,自由現金流七年有五年是正的,兩年是負的,而這兩年的自由現金流出也是在1億以內。

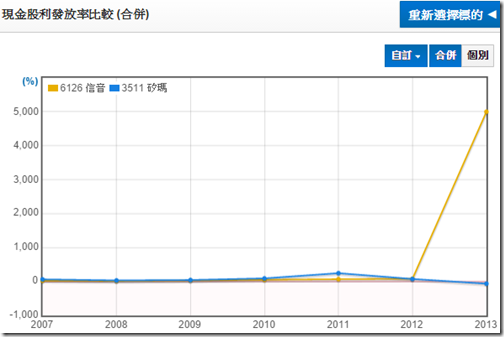

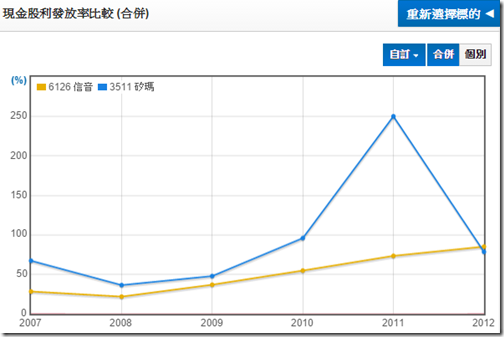

再來看現金股利發放率。信音2013年同樣有失真的問題,所以我們先把2013年去掉。

2007~2009年兩公司雖賺不少錢,但由於擴展較積極,但現金股利發放率多在50%以下。2010年後雖然賺的較少,但在縮減資本支出後,反而提高了現金股利發放率。

9.短期成長性分析

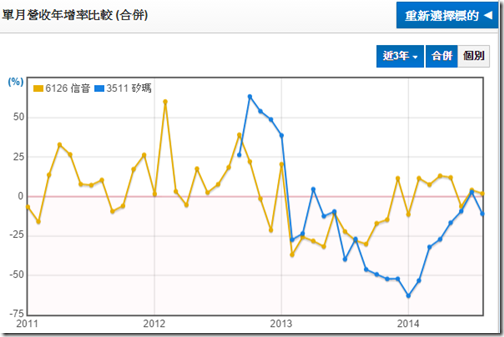

從短期營收成長性來看,信音近一年表現較持平,多在0%上下,而矽瑪則是從衰退超過50%拉起至0%上下。

比起營收成長性,毛利率的走勢恐怕更為關鍵。兩家公司的毛利率從2010年長線衰退至今,雖然今年前兩季已較去年第四季回升一些,,但兩家公司上半年仍處於虧損的狀態,未來還需觀察。

10.結論

兩家公司在2010年以前都算是穩定獲利的公司,2011年後信音因NB產業邁入成熟出現衰退走勢,矽瑪則因兩大客戶RIM、HTC的市佔下滑而跟著衰退。長期來看,我們認為NB、手機產業的成長性已不再,且標準化程度高,未來要再靠這兩個產業重返昔日榮耀並不容易,兩家公司也明白這件事,並積極擴張其它高差異化、高毛利的產線,但目前看來尚未顯現在財報上。未來如何?投資人應持續觀察兩家公司未來財報發展。

P.S.

1. 以上圖表數據來源:財報狗網站

2. 文中公司單純就財務數據討論,並無推介建議,內容僅供參考,其觀點完全主觀,且不保證觀點正確無誤,資料如有未盡完善,恕不負責。讀者不可以此文內容作為投資操作依據。所有資訊不應視為投資建議,讀者需自行思考判斷,決定自己的投資行為與承受投資風險。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱