宏致與凡甲是連接器公司中NB佔比較高的公司,NB相關連接器佔總營收都超過50%,故近幾年兩家公司受到NB產業衰退而出現獲利不斷下滑的窘境。兩家公司未來能否擺脫產業困境,重返成長軌道?

Outline:

1.供應鏈與相關公司簡介:

2.產業營收分析

3.產業成本分析

4.產業費用分析

5.產業獲利能力分析

6.產業資產負債表分析:

7.產業經營效率分析

8.產業現金流量表分析

9.短期成長性分析

10.結論

1.供應鏈與相關公司簡介:

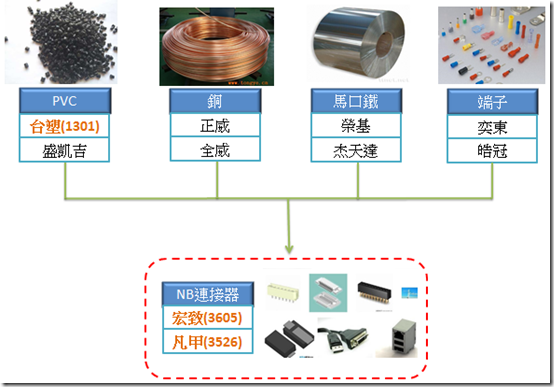

(1)NB連接器供應鏈:

今天看的兩家公司宏致與凡甲,主力產品都是NB相關的連接器,另外還有做少量消費產品、車用、工業用、醫療用、高頻高壓等連接器。製造連接器的原料主要有PVC(塑膠部分)、銅(線材、接口部分)、馬口鐵(電鍍用)、端子等,供應鏈如下圖所示。

NB連接器供應鏈,參考自宏致、凡甲等連接器產業年報。

(2)NB連接器公司簡介:

宏致:

宏致成立於1996年,一開始專注在NB相關連接器的開發,並以內構件的連接器為主,主要的客戶是台灣的電子代工巨獸,廣達、緯創、英業達、仁寶、和碩等。除了NB連接器外,宏致還有做數位相機、投影機、面板、印表機等消費性產品連接器。

凡甲:

凡甲成立於1998年,和宏致一樣初期專注在NB相關連接器的開發,不過相對於宏致以內構件的連接器為主,凡甲則是以週邊I/O連接器為主,像是光碟機、硬碟、RJ45、電池、HDMI、USB等。客戶部分則是與宏致雷同,另外三星、LG也是凡甲的客戶。

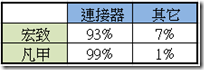

(3)產品組合:

前一篇瀚荃VS鴻碩都的文章是過,連接器廠商一般可分為有做連接器與線束相關產品,像瀚荃是做連接器為主,鴻碩則是做線束為主。今天介紹的兩家公司宏致與凡甲,都是做連接器為主。

宏致、凡甲產品組合。資料來源:年報、研究員推估。

再來看產業比重,宏致與凡甲的NB相關連接器都佔總營收超過一半,宏致是做內構件連接器為主,而凡甲則是做NB週邊連接器(光碟機、硬碟、RJ45、電池、HDMI、USB)為主。其它產品部分,宏致2013年做得還不錯,在較高毛利的車用、遊戲機用、手機用等可以說是大有斬獲,而凡甲則是佈局在網通、工業電腦、伺服器、電動車等產業。

宏致、凡甲產業比重。資料來源:研究員自行推估。

2.產業營收分析

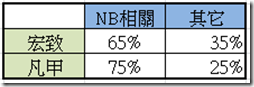

(1)總營收分析:

先看大趨勢,宏致營收近幾年雖走緩,但七年複合成長率還是有4.5%表現尚可,而凡甲則是表現不佳,七年來呈現衰退趨勢。從走勢來看,凡甲在2011年起就開始出現明顯的衰退,而宏致則是在2012年起也跟著出現衰退。

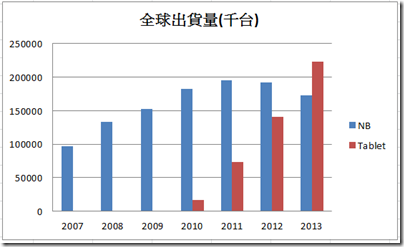

為什麼會有這種現象呢?當然是與產業發展有關。iPad自2010年推出後,即帶領平板快速成長,蠶食鯨吞了NB的市佔,2013年出貨量甚至超越了NB。由於宏致、凡甲主要都是做NB相關連接器,加上就算有搶下一些平板訂單,平板的連接器使用量又比NB少很多,才會導致兩家公司這幾年出現了營收衰退的走勢。

全球NB、Tablet出貨量。資料來源:MIC。

(2)區域營收分析:

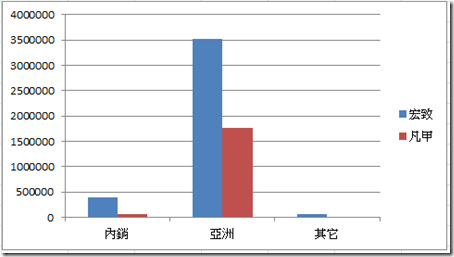

宏致、凡甲的區域營收比重。資料來源:年報。

宏致與凡甲都都是以出貨亞洲為主,推測90%以上都是出中國,而宏致還有做一些內銷市場與歐美市場。

3.產業成本分析

(1)產品製程:

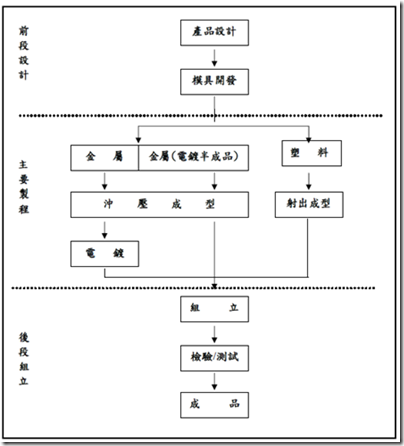

有關連接器的製程,我們在連接器產業循禮一文中有介紹到,有興趣可前往參考,這裡附上製程圖給大家參考。

連接器製程:

連接器製程。資料來源:凡甲年報。

(2)產業主要原料:

連接器的原料相當廣,主要包括PVC、銅、錫、電鍍材料、磁環、螺斯等,種類相當分散。至於線束部分,則是以銅為主。

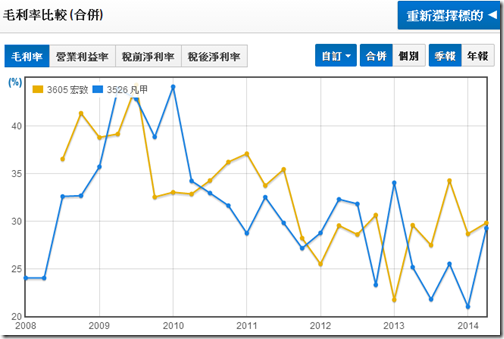

(3)產業毛利率走勢:

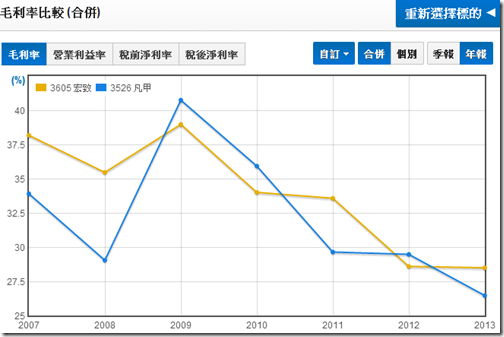

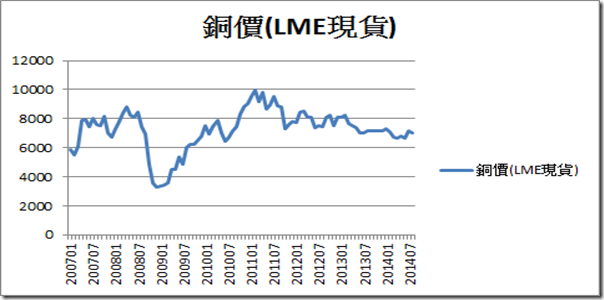

可以發現,宏致與凡甲的的毛利率在2007~2010年多半維持在35%上下,但波動幅度大。為何如此呢?一般來說,連接器的成本結構中,約有一半以上是原料,而原料中銅又佔了一半以上,故銅是影響產業毛利率最關鍵的因素。參考下圖的銅價走勢,可以發現在2007~2010時兩家公司的毛利率走勢多與銅價呈反相關系。

LME銅現貨價格。資料來源:LME。

不過,2011年後雖然銅價出現空頭走勢,但宏致與凡甲的毛利率還是持續下探,這雖然與近幾年美元維持弱勢有關,但主因還是在NB產業出現衰退,相關連接器廠商出現嚴重殺價競爭導致。

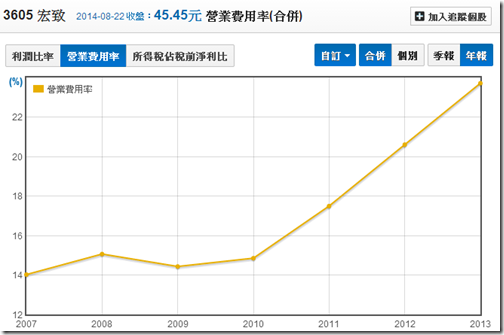

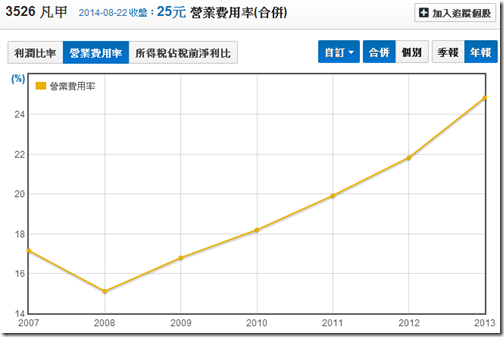

4.產業費用分析

費用率即費用佔總營收的比重。兩家公司的費用率從2010年前後都出了快速上升的趨勢,這其實不是因為他們的費用快速上升,而是因為營收成長動能趨緩,凡甲甚至出現了營收衰退的狀況。

以這兩家公司的狀況,若要改善費用率,樽節支出不是長久之計,還是要想辦法開發新產品,讓營收重返成長軌道,這也是近幾年兩家公司努力的方向。

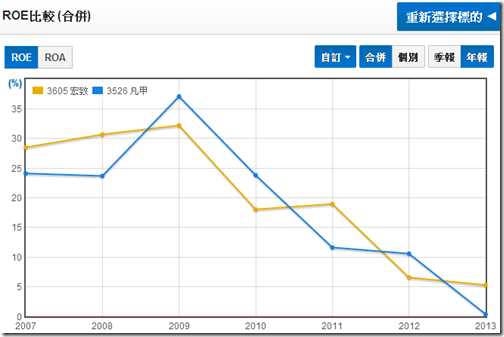

5.產業獲利能力分析

可以發現,兩家公司在2009年前獲利表現都相當出色,ROE都在30%左右。很多人會納悶,為何在2008~2009年產業一片愁雲慘霧時,它們可以保持高獲利呢?原因很簡單,因為在2008~2009年時NB還是高速成長的產業。2010年平板出現後,導致NB出現了成長趨緩甚至是衰退的走勢,也讓宏致與凡甲的營收衰退、毛利率下降、費用率上升,故最終的獲利只能用慘不忍賭來形容。

6.產業資產負債表分析:

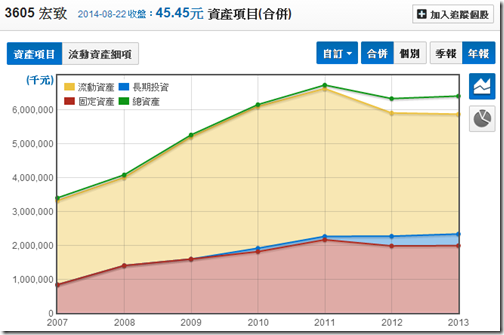

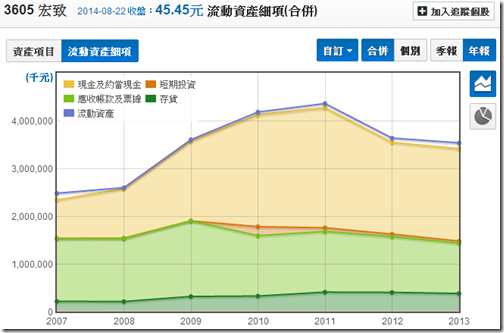

(1)宏致:

宏致在2007~2011時獲利表現不差,流動資產與固定資產同步成長,但2012年後獲利快速衰退,連帶使公司投資偏向保守,固定資產也沒有再增加。

從流動資產走勢圖可以發現,2011年觸頂後,現金成長告一段落,而存貨、應收帳款等也都控制的不錯,整體看來無明顯問題。

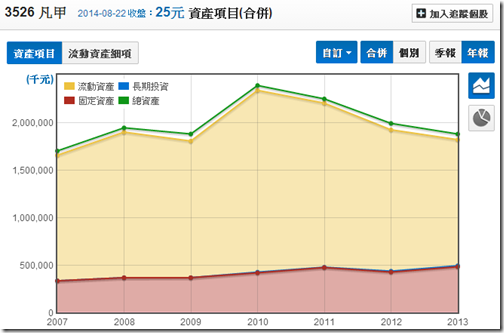

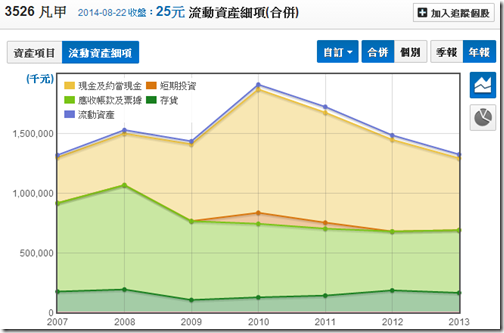

(2)凡甲:

凡甲資產負債表的走勢看來與宏致相當相似,而固定資產、現金、應收帳款、存貨等看來都沒太大問題,故不再贅述。

7.產業經營效率分析

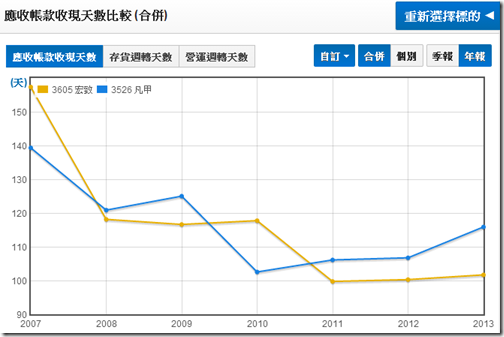

(1)應收帳款天數:

宏致的應收帳款天數表現不錯,2011年前呈穩定下降趨勢,2012年業績轉差後則呈現持平;凡甲的應收帳款天數在2010年前也是呈下降趨勢,2011年業績轉差後,應收帳款天數也跟著上升。從絕對值來看,兩家公司在的應收帳款天數多半維持在3~4個月。

總體來看,無論是趨勢或天數,宏致都表現的比凡甲好一些。

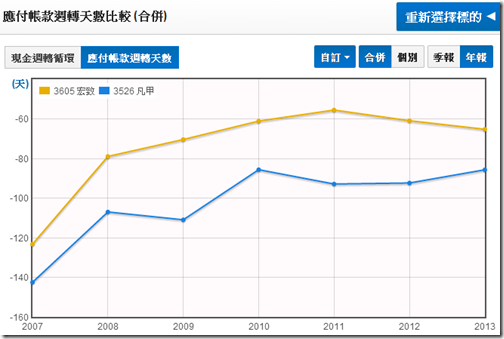

(2)應付帳款天數

兩家公司的應付帳款天數在2010年前都呈現縮減的趨勢,代表欠供應商錢的時間縮短,會壓縮到現金流;以絕對值來看,宏致的應付帳款天數都比凡甲少個20天左右。

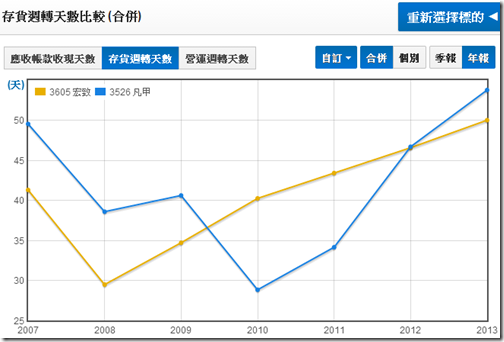

(3)存貨週轉天數分析:

從趨勢來看,宏致的存貨週轉天數在2009年後即持續上升,而凡甲則是在2007~2010都呈現下滑趨勢,到2011年後才開始上升;不過以最新的絕對值來看,凡甲的存貨週轉天數要比宏致來的高。

簡單來說,兩家公司的存貨週轉表現均不佳。

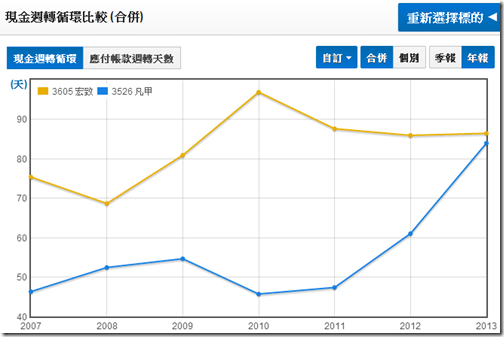

(4)現金週轉循環天數:

現金週轉循環天數其實就是應收帳款收現天數 + 存貨週轉天數 – 應付帳款週轉天數,代表公司的整體經營效率。宏致的現金週轉循環天數於2010年見頂後,即維持在80~90天;凡甲在2011年表現不錯,都維持在50天上下,但2012~2013大幅上升,已和宏致相去不遠。

8.產業現金流量表分析

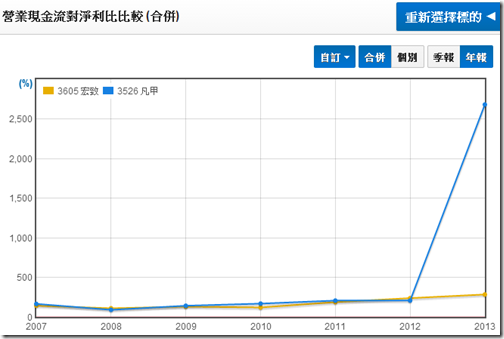

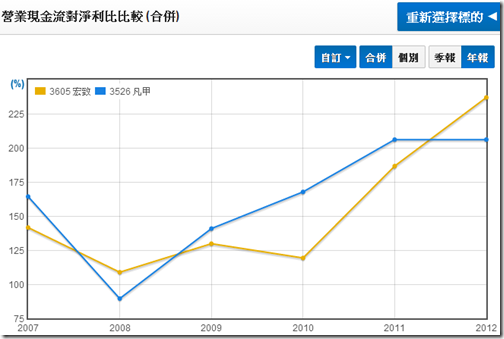

(1)營業現金流對淨利比:

由於凡甲2013年稅後淨利過低,導致此數值失真,故我們把2013年去掉後再看一次!

這樣就清楚多了!兩家公司的營業現金流對稅後淨利比長期都在100%以上,且呈上升的趨勢,看來沒問題。

(2)自由現金流:

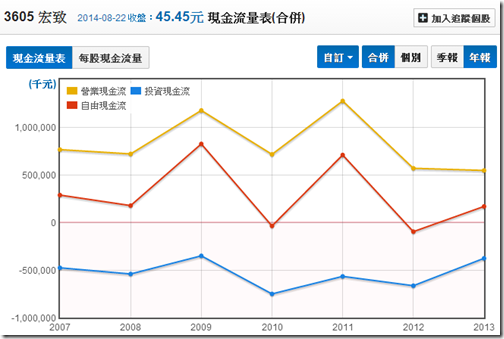

宏致:

宏致每年的營業現金流入多維持在5~10億間,而投資現金流出則多在5~7億間,故自由現金流量雖忽大忽小,但長期來看還算穩定。

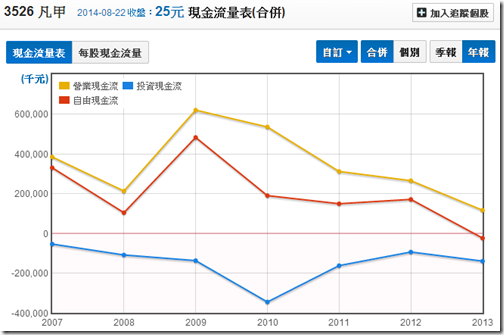

凡甲:

凡甲現金流量在2009年前沒啥問題,但2010年後因獲利轉差導致營業現金流快速下降,不過公司也相應減少資本支出,故自由現金流量只有在2013年小於0,故問題也不大。

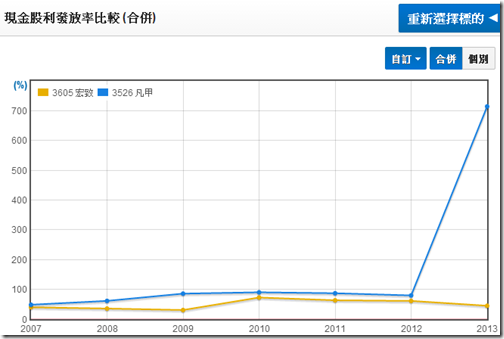

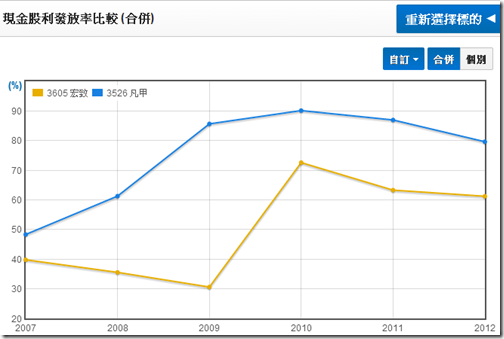

再來看現金股利發放率。凡甲2013年同樣有失真的問題,所以我們先把2013年去掉。

長期來看,由於宏致的投資較為積極,故現金股利發放率多半維持在50%左右,而凡甲則是有高達80%左右的水準。

9.短期成長性分析

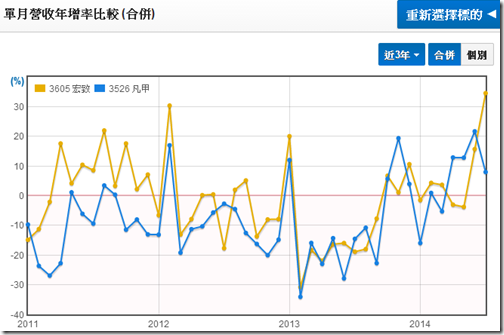

在前面的獲利分析時,我們發現從長線的角度來看,宏致與凡甲不管在營收、毛利率、費用率都在往負向走;但其實以短期的角度來看,兩家公司都出現了一些轉機。

宏致:

首先看宏致,宏致的營收年增率在2013年二月落底後就一路往上走,到最新的2014年7月時已超過30%。宏致的營運出現轉機,除了與在Ultrabook搶回一些市佔有關外,主要還是在新產品如車用、遊戲機、手機的各方面均有斬獲,由於這些產品的毛利率較高,也讓宏致的毛利率觸底回升,連帶獲利在2013年第二季轉虧為盈後持續上升。不過2014第二季EPS高達1.48塊,是因為業外處份同致股票之故。

凡甲:

再來看凡甲,其實凡甲的營收年增率與宏致一樣都是從2013年2月後開始一路往上,但差別是宏致的毛利率在2013年第二季後開始往上,而凡甲的毛利率還是在往下走,原因是凡甲的產品組合還是以低毛利的NB為主。

凡甲由於東莞廠不具規模效益已決定關廠,2013年第四季起開始認列虧損,也是凡甲獲利繼續下降的原因。不過2014第二季起認列虧損的金額已不多,也在連虧三季後順利轉虧為盈。但未來能否持續改善,還是要看新產品的研發和出貨狀況能否順利。

10.結論

經以上分析,我們認為兩家公司的狀況相當類似,在安全性來看都沒太大問題,獲利性因NB衰退而跟著出現長線衰退。不過由於宏致與凡甲都持續往非NB產品進攻,短期獲利都出現了上升的情形。至於未來能否持續改善,除了要看新產品開發與出貨進度是否順利外,也要祈禱NB不要再繼續衰退了。

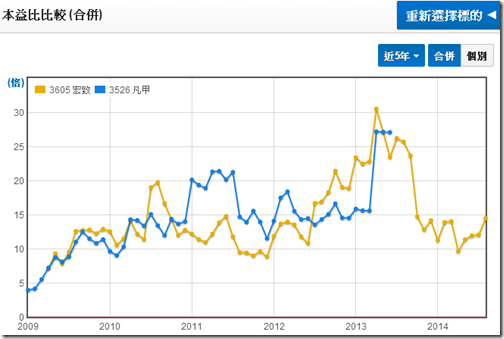

最後補上本益比,宏致目前本益比已上升至15倍,而凡甲則因近四季累積虧損而無法計算。

P.S.

1. 以上圖表數據來源:財報狗網站

2. 文中公司單純就財務數據討論,並無推介建議,內容僅供參考,其觀點完全主觀,且不保證觀點正確無誤,資料如有未盡完善,恕不負責。讀者不可以此文內容作為投資操作依據。所有資訊不應視為投資建議,讀者需自行思考判斷,決定自己的投資行為與承受投資風險。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱