前面文章我們已稍微瞭解F-紅木(8426)產業概況:全球精品產業已邁入成熟緩慢產業了。這是否代表F-紅木的成長性將因此受到壓抑?獲利報酬率是否會因此受影響?還是紅木的市場發展有不一樣表現呢?針對以上問題,我們針在這篇對F-紅木本身的獲利表現做更多探討~

我們將由以下面向探討F-紅木(8426)的獲利狀況:

1. F-紅木(8426)業績和成長表現

2. F-紅木(8426)成本和費用控管狀況

3. F-紅木(8426)盈餘品質探討

4. F-紅木(8426)綜合獲利報酬表現

1. 紅木業績和成長表現

[產品組合]

首先觀察紅木產品組合有三:

(1) 室內裝潢(包含傢俱製作)

營收大宗,佔歷年整體營收8~9成,主要要是承接國際精品品牌case。因此又可細分成:

a. 新專案:

客戶新展店的專案,新專案的收入總價較高,施工時間較久,約3季完工。由於聖誕節、春節等節日集中在年底,使得Q4為國內外大眾的消費旺季,因此精品多集中在下半年展店以迎接假期消費潮,新專案的營收完工認列也多集中於下半年,形成上半年淡季,下半年旺季的規律現象。

b. 重新翻修:

客戶既有店面翻修,施工時間較短1~2季完工。雖然總價較低,但為規律性收入。翻修的頻率和精品店所在地點有關,一般是5~7年翻修一次,如果是一級地段則3年就會翻一次。

(2) 一般工程施作

由於因為一般工程施作非紅木強項,故不主動承接,比重較低約10%。因一般工程施作要至現場施工,而若承接星、馬以外一般工程施作專案,考量成本效益,需外包予當地承包商,品質較難掌控,所一般工程施作過去以承作新加坡及馬來西亞當地專案為主,營收規模無法大到如同室內裝潢產品一般的接單生產,並運送到全球各地國際精品客戶。

(3) 門面裝潢

提供精品名牌店面之室外幕牆裝潢工程。考量海外申請建築證明及聘請當地工人安裝室外幕牆裝潢等法令問題,所以紅木過去只承接新加坡及馬來西亞當地專案,較少承接星馬以外之海外專案。受限於產品地域範圍較小,導致營收金額及佔營收比重只有3~7%

圖:F-紅木(8426)各產品營收累積走勢

(圖表來源: 紅木年報,財報狗整理)

綜合以上分析,鎖定精品名牌客戶的室內裝潢是紅木營收主力,其他兩類由於接單受限於星馬當地,無法像室內裝潢產品可全球接單成長,因此分析紅木成長性,繫於精品客戶市場裝潢接單好壞。

[營收區域分佈]

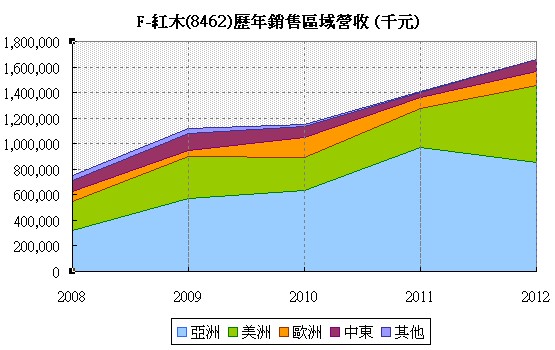

觀察各區域營收分佈,F-紅木為亞洲公司,亞洲自然為其營收比重最高區域,歷年佔50~60%;第二大營收來源則為美國,歷年佔比在約在20~30%,兩者就合佔紅木約80~90%營收佔比。其中要特別說明的是,2012年前亞洲區營收部份幾乎沒有中國的比重。在中國經營裝潢業需有政府任可的證照才可營業,紅木直到去年才拿到證照許可。

圖:F-紅木(8426)歷年各銷售區域營收,注意:2008~2009年數據為擬制數據

(圖表來源: 紅木年報,財報狗整理)

在前面產業分析文章提到:精品業近年來已開始走入緩慢成長型產業,尤其歐洲成長減緩最明顯。但2000年後,新興市場和亞洲成為了精品業者主要擴點區域,紅木營收主要集中於亞洲和美國等較高成長區域,因此成長表現較整體產業為佳,營收近三年複合成長率達19.87%。

但分析2010~2012三年營收,有兩個現象值得我們注意:

1. 2012營收成長快速放緩

檢視紅木2012年以來營收年增率走勢,可以明顯發現成長力道減緩趨勢。

(圖表來源:財報狗 )

2. 亞洲營收2012年首度衰退,比重下滑

美國2012營收較2011成長快一倍,比重由21.86上升為36.3%;亞洲2012營收較2011卻衰退11.9%,比重由68.5下滑為51.4%。以兩區域年增率走勢作筆對,也可發現成長性有亞州消美洲漲的現象。

(圖表來源: 紅木年報,財報狗整理)

綜合以上兩點來看,是否代表2012營收放緩和亞洲衰退有直接相關?是否亞洲市場成長潛力已到極限?

個人認為兩者的可能性皆偏低。

首先以紅木2013接單來看,由於2012年剛取得中國執照可以營業,馬上就開始接到Hermes、Burbery中國展店大專案,並於今年出貨。在中國滲透率低、過去佔營收比重小之下,今年中國營收佔比估計將大幅拉高至總營收的2~3成。在中國市場滲透率偏低下,F-紅木應該在亞洲和中國還有成長潛力,再加上東南亞是未來精品產業成長性最佳區域,個人並不看淡紅木在亞洲的成長動能。

那整體營收和亞洲銷售減緩的原因到底為何?

個人認為:既有產能限制下,產能已趨飽和問題較大,無法支應快速增加的接單,因此只能挑單接應。

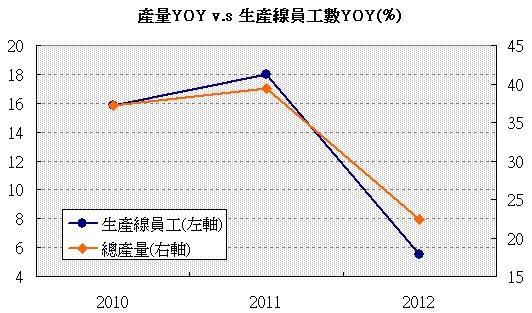

以研報和對公司訪談資料,公司透露出這幾年產能為滿載狀態,生產線人力為主要的產能限制。公司近年增加的人力主要在切割、噴漆及CNC...等較高難度操作的技工。這些人員需要的是有經驗熟練的師傅,只能靠時間和傳承讓技術熟練,無法迅速增加。我們觀察生產員工人數,也可發現2012年招工數相較過去減緩,人力增加降到5%,產量YOY也同步放緩。

(圖表來源: 紅木年報,財報狗整理)

由於產能有限,加上近期美國市場復甦,如Tiffiny等精品業者在美國展店速度加快,F-紅木只能將較多的產能優先給予美國客戶,才會有營收在美國上升、在亞洲下滑現象。也就是說,「產能」是目前F-紅木營收成長的最主要限制。

基於以上的觀察,個人對紅木未來業績觀點如下:

1. 美國、東南亞、中國帶來成長潛力不俗

雖然整體產業成長放緩,但近期美國經濟復甦成長不弱,東南亞 + 美國將是精品產業2013~2015的成長亮點,以F-紅木營運基地和主要營運區域剛好在此兩區,正好受惠。

反而過去高成長的中國精品業擴點有減緩趨勢,須保守看待。但好在紅木此區去年剛拿到營業執照,營收比重和滲透率低,而今年即有Hermes、Burbery三個大建案,以金額來看將佔全年2~3成,因此F-紅木受中國市場成長減緩的影響相對較小。

2. 產能對成長限制影響大

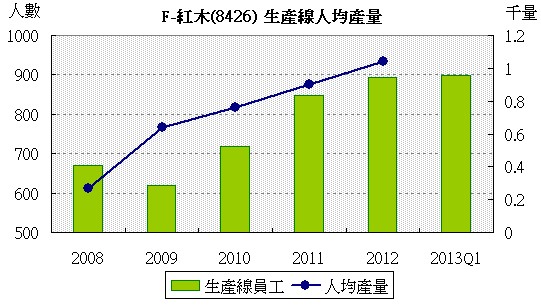

產能能否順利擴大,個人認為是F-紅木未來能否成長的重要關鍵。面對前面提到的人力產能限制,紅木短期採取策略是生產線兩班制。所謂的兩班制就是兩批人輪流上班,讓原本工廠生產時間由12小時增加到約16~24小時,但人工費用卻相對上升有限。

馬來西亞最長工時是12小時,超過的加班費用以原來工資的加倍計算。因此與其付加班費,F-紅木選擇直接僱用兩批人力不同時段生產,費用還比付加班費划算許多。而紅木最終目標是三批人力,達到8:8:8小時全天無間斷生產。紅木2012年下半年開始實施兩班制紓解產能狀況,故我們可以看到雖然人數增加放緩,但產量藉由每人平均產量數值增加而提升。

(圖表來源: 紅木年報,財報狗整理)

兩班制理論上產能應該要增加兩倍,但實際來看目前只增加約25%不到,瓶頸仍是在CNC、噴漆等較高難度操作的人力上。這部分操作取決於時間上學習曲線和經驗傳承,因此短時間產能和營收難有爆發性成長。

至於長期產能擴張政策,F-紅木有買地擴廠的計畫尚未落實。一是卡在馬來西亞生產基地旁就有塊工業用地,但此為政府用地須和政府周旋打通才得以使用。二是公司目前財務結構來看資金不足以支應擴廠(財務結構將在下篇討論),個人預期F-紅木未來會有增資借款需求,近一步稀釋F-紅木未來的成長。個人對紅木的短期成長性保守看待。

2. 紅木成本和費用控管狀況

雖然原物料的波動影響紅木成本,但紅木是接案裝橫,價格是Case by case非統一價。公司抓一定毛利後向客戶開價簽合約,由於受到下遊客戶偏向長期配合、客製化、在意品質非價格導向的產業特性(可參考前篇產業介紹),F-紅木可把原物料成本上漲反映轉嫁於下游。

而裝潢期間的原物料波動自然由紅木承受(約兩季),但新接專案價格依然重新談反應最新成本,因此個人認原物料波動對毛利率偏向短暫因素。拉長三年來看,紅木的毛利率維持30%以上的水準,數值呈現緩步增加,估計隨規模增加帶來一定的成本效益。

(圖表來源:財報狗 )

雖然毛利率維持穩定,但營業費用佔營收比率三年來卻由16%上升到19%,使得營業利益率反而呈現下滑狀態。這主要是因為公司基於在各市場當地接單的考量,於是在2011~2012成立了五家子公司(台灣、上海、倫敦、香港、馬來西亞),一般職員、經理人數(非生產線)由108人快速增加到239人,造成人事費用上升。以訪談側面瞭解:公司短期市場佈點完成,未來幾年將沒有再增加子公司計畫,因此預期管理相關人事費用將逐漸穩定。

(圖表來源: 紅木年報,財報狗整理)

總結以上成本費用觀察,由於短期子公司不再擴點,利潤比率個人預期將維持平穩。甚至營收規模成長下,營業利益率還有可能呈現緩步上升。

3. 紅木盈餘品質和周轉探討

觀察紅木應收帳款和存貨的去化:隨著營運規模增加,近三年來,兩者去化能力雙雙下滑,使得營運週轉天數五年來由87.07上升至119.79天;其中以應收帳款周轉天數上升最多,由60.43增至81.29天。以上現象表現在營業現金流量,呈現的是獲利升高,營業現金流卻停滯不前的狀態。營業現金流對淨利比下滑。

(圖表來源: 紅木年報,財報狗整理)

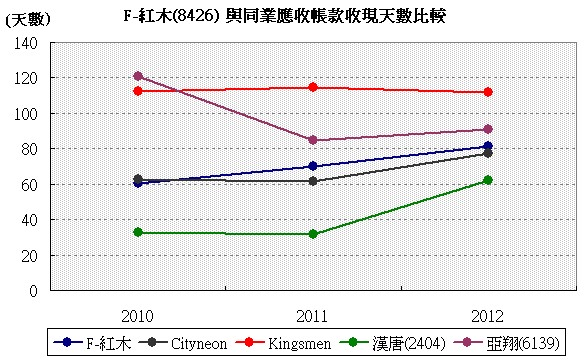

由於以應收帳款周轉天數上升幅度最大,得詳加探究應收帳款是否有無法回收惡化的風險。首先我們和同業做比較,瞭解紅木的應收帳款收現天數是否正常。

在國外同業中,我們挑選亞洲競爭廠商Kingsmen和Cityneon;而國內上市櫃公司並無精品裝潢相關,因此我們改為選擇與紅木集團經營模式、業務性質及採用會計政策較為相近工程業者做比較:

漢唐 - 半導體、光電廠房整廠、無塵室、控制、機電、特殊製程系統建造、

亞翔 - 機電系統整合工程、生化無菌室、電子業無塵室及相關機電製程管線之設計及建造

由上面比較圖可以發現:和同業Kingsmen、Cityneon比較,紅木的應收帳款收現天數近三年介於兩者間,數值與Cityneon接近;而五家一起比較下,F-紅木也在中間並未偏高,因此紅木的應收帳款收現天數雖上升,但數值屬於正常,並非離譜。

再來我們觀察紅木的客戶群集中度:LV集團為公司最大客戶,隨著營運規模擴大,去年佔比已下滑至2成以下,其次為Hermes集團,佔比略低約10%,其餘應低於10%。隨著客戶群趨於分散,應收帳款過於集中單一客戶、產生大額呆帳風險不高。

圖:F-紅木客戶群歷年佔營收比重

(圖表來源: 紅木法說會簡報)

最後觀察近期八季表現,應收帳款金額下滑,週轉天數下滑,取而代之是新的Case帶來的在建工程淨額上升,以此來看應收帳款的去化尚稱順暢。

(圖表來源: 紅木法說會簡報)

4. 紅木綜合獲利報酬表現

最後以ROE、ROA做整合觀察:近三年ROE數值在22%以上,ROA數值在14%以上,以平均報酬率數值來看相當優秀。但以杜邦分析篩解觀察近期ROE表現,卻可發現2012下半年後,總資產週轉率數值開始微幅下滑,這正符合前面成長受產能限制趨緩現象。

(圖表來源:財報狗 )

短期而論,未來業績成長受產能限制,需要時間舒緩;長期有擴廠計畫支出,加上因為隨營運擴大帶來營運資金需求上升,猜測應該會需要外部資金支應擴張,不論增資或借款都將進一步稀釋獲利成長性。產能受限問題如何解決,將是影響獲利報酬率和財務結構變化的重要因素。

總結以上對F-紅木獲利成長探討:

1. F-紅木(8426)業績和成長表現

(a) 美國、東南亞、中國帶來成長潛力不俗

(b) 產能對成長限制影響大,近期成長受壓抑

2. F-紅木(8426)成本和費用控管狀況

(a) 由於紅木可以把成本反映在給客戶的報價上,成本和年度毛利率可望維持穩定。

(b) 營業費用率因海外子公司增設上升,但短期內不再擴張將維持穩定。

3. F-紅木(8426)盈餘品質和周轉探討

(a) 整體周轉天數上升持續

(b) 應收帳款周轉同業相比為正常水準,客戶分散為一級知名集團,回收風險不高。

4. F-紅木(8426)綜合獲利報酬表現

(a) ROE/ROA絕對數值表現優秀

(b) 擴廠恐需向外增資,將稀釋獲利和成長性

(c) 產能受限問題如何解決,將是ROE和財務結構變化的重要因素。

這篇文章我們整理了F-紅木獲利和成長概況,也提出產能限制左右未來成長動能的看法。因應產能受限而擴廠,紅木的資金運用方向為何?如果增資或借款,對紅木的財務結構又有何影響?這些就讓我們留在下篇討論囉~

P.S.:

1. 文章中財務圖表取自:http://statementdog.com/stock-analysis.php,免費註冊即可使用眾多功能,快去試試看吧~

2. 其他相關文章: F-紅木(8426) – 只做精品名牌的裝潢公司 [產業]

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱