有些網友問我:既然股價並不便宜,為什麼挑要挑這些個股來做長期投資分析呢?我的理由有二:

1. 有持久競爭力的公司才有長期投資的價值,所以要挑就挑好公司分析,而不是挑便宜的公司。

2. 如果不先瞭解這些公司的優勢和表現,在他們股價超跌時你又怎麼敢勇於買進呢?

今天要分析的公司 - 中碳(1723)長期獲利表現高的驚人,究竟是真有特殊競爭力?還是運氣好使然?就讓我們試著研究分析看看吧~

1. 觀察所在的產業和競爭優勢

如果我們要長期投資中碳,要怎樣判斷中碳和其所在的產業是值得投資的呢?

個人對於產業會考慮兩個面向:

a. 產業需求是否簡單而持久?

b. 在產業內是否有強而持久的競爭力?

a. 產業需求是否簡單而持久?

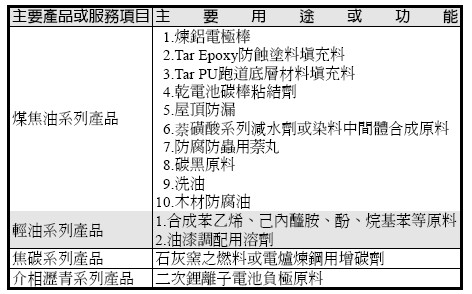

煉鋼需要用到大量的煤,為了處理中鋼煉鋼後產生的媒副產品 - 煤焦油、粗輕油和焦炭,中碳由此孕育而生。所以是中碳屬於煤化學工業產業,將煤焦油、粗輕油和焦炭經由煤化學加工,產出一系列高附加價值之產品,可作為其他工業(石化、煉鋁、橡膠)基礎原料使用。

網友skybow的補充:

順便分享一點資訊,精確地說,高爐是"煉鐵"用的,不是"煉鋼"。粗略的公式就是:煤焦+燒結鐵礦+石灰石等礦物=鐵水,而"煤焦"這個原料是需要煉製的,煉焦過程產生的副產品,就是中碳的原料。

石化、鋁、橡膠相關產品已極為普遍的用於日常生活用品上,短期內要有新材料完全取代不易,中碳作為這些產業原料的加工和供應商,業務上具有不差的普遍和持久性。

b. 在產業內是否有強而持久的競爭力?

中鋼在兩方面有很強的優勢:

1. 原料來源和成本優勢

穩定充足的原料是煤化學工業發展之重要條件。

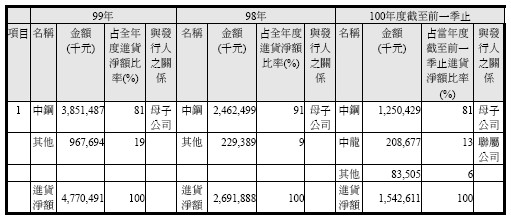

中碳身為中鋼的子公司,國內獨佔中鋼高爐煉鋼後的副產品 - 煤焦油、粗輕油和焦炭加工處理,在99年後中龍鋼鐵的高爐開工後,中碳的原料來源增加而使得產能上升:

煤焦油處理產能:16萬噸 => 22萬噸(99年報數字)

輕油處理產能:6萬噸 => 11萬噸(99年報數字)

因此在成本和原料取得上優勢非常明顯,中碳也成為國內唯一專精於煤化學產品的公司。

(99年開始中龍高爐也開始供應原料,對於中碳的產能提升幫助明顯)

2. 在國內市佔率很高

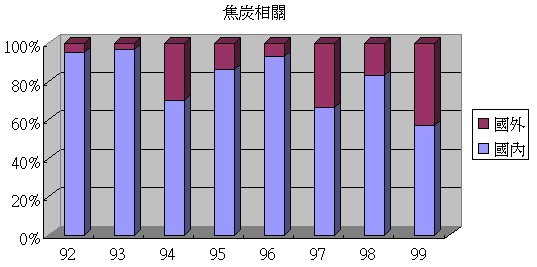

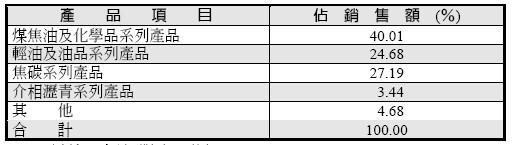

雖然中碳的產品放到國際市場的競爭力不一定強,但煤焦油相關的產品約30~40%銷於國內,雜酚油目前產量供應給股東中橡尚有不足,輕油油品、焦碳等相關產品幾乎都是內銷;再加上中碳是國內唯一煤化學產品的公司,國內市場幾乎可以全產全銷,因此在國內市場有獨佔優勢。

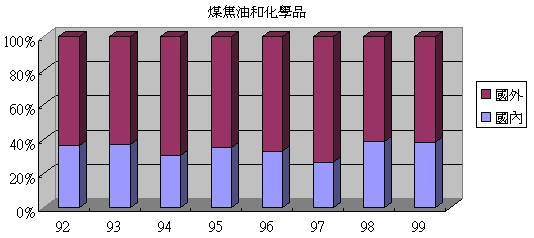

中碳焦炭相關產品國內外銷售比例:

另外值得一提的是,介相瀝青粉末是鋰電池的負極材料,在推廣環保電動車的概念下,許多人很看好中碳這部份的未來性。的確,中碳目前在此產品上的技術和競爭力強,整個亞洲只有日本可以匹敵,且明後年這部份的產能預估會拉高。但目前介相瀝青粉末佔中碳的整體獲利仍然很低,而未來的變化誰也說不準,所以這部份是否為中碳的持久優勢,個人覺得可以先保守看待。

最後中碳在國內的競爭力雖強,但還是有些弱點值得注意:

1. 因為中鋼幾乎為中碳原料的單一供應商,所以供應量會會受中鋼的產能影響而波動,當中剛因應景氣減產時(例如2008年),就會使原料供應減少進而影響業績。

2. 中碳的原料是煤煉鋼後的副產品,因此成本會和煤價有所連動;而其產品多用於石化工業,所以產品售價又隨油價波動。所以其獲利和景氣仍是有所連動而非恆常穩定。

2. 獲利是否長期優秀且穩定一致

分析公司長期獲利表現,最好的指標莫過於ROE (股東權益報酬率,或稱淨值報酬率)。

ROE = 近4季淨利總和 / 淨值

那ROE多少才算是好呢?個人這樣定義:獲利長期優秀且穩定一致 = 8年來ROE > 15% 且穩定一致。(當然你覺得10%就接受,站狗也不反對)

觀察中碳(1723)的ROE八年走勢:

中碳獲利表現非常驚人,ROE八年來都穩定在25%以上,真可說是超級獲利股,非常優秀。

3. 長期體質是否穩健

對於長期資體質是否穩健,站狗特別關心固定資產和長期投資這兩個項目,對於企業而言此兩項資產過高,都有潛在性的風險。那我們該如何衡量此兩項對於企業的體質影響呢?有兩個面向可以幫助我們觀察:

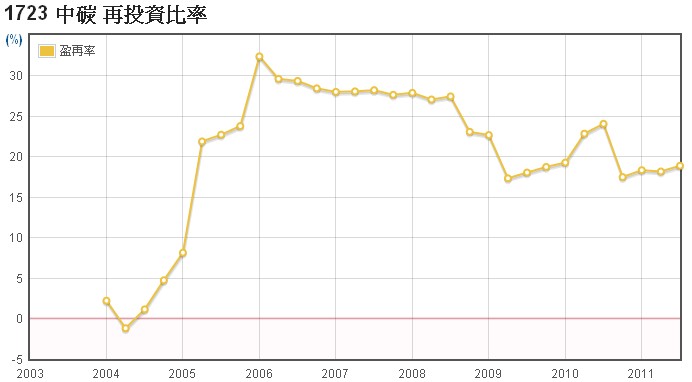

盈餘再投資率是否過高?

這是洪瑞泰先生提出的指標,盈餘再投資率是衡量:企業賺到的錢去,拿去再投資固定資產和長期投資比率。如果企業不需要花大錢或借錢投資設備,就能穩穩的獲利,這正是我們夢寐以求的企業。因此ROE越高,盈餘再投資率越低越好,是我們追求的長期穩健獲利企業特徵。

盈餘再投資率長年來持續低於35%,比對獲利持續維持高ROE,顯示中碳不需要花大錢投資就能有極優秀的獲利表現,的確是花小錢賺大錢的績優公司。

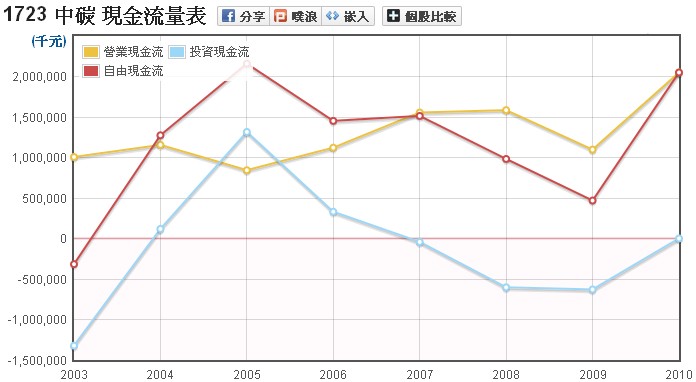

長期自由現金流是否充足?

自由現金流就是賺來的現金流入,扣掉拿去再投資現金流出後的剩餘現金。這筆現金越充裕,企業靈活運用的空間越大。不用花在固定資產和長期投資的剩餘自由現金,可以用來擴大營銷活動,配股息,甚至買為庫藏股,對企業而言都是提昇價值很好的利用。

自由現金流8年來皆是正數且金額龐大,顯示企業本身營運賺來的現金就能支應再投資成本,融資需求不高,還有剩餘的自由現金可以靈活應用,這是穩健的象徵。也代表中碳目前不用龐大的再投資就能持續獲利,這和盈餘再投資率數據表現一致

4. 經營階層是否理性

對於經營階層觀察,只有一句話:

是否幫股東謀求股東權益報酬率(ROE)最大。

我們以下面幾個面向作為觀察。

觀察董監持股比例:

如果經營階層和股東的利害關係一致,那經營階層自然會以追求自己利益一樣,替股東追求最大利益。基於這樣的想法下,董監持有企業股份比例越高,股東的利害關係越一致,我們對於經營階層的決策越能安心,

觀察中碳的董監持股比例高達35.93%%,但因為中碳的最大股東是中鋼,中鋼的經營階層歷年又是由大股東經濟部指派,官派動作明顯,接任往往有政治考量,算是國營事業的一貫瑕疵。

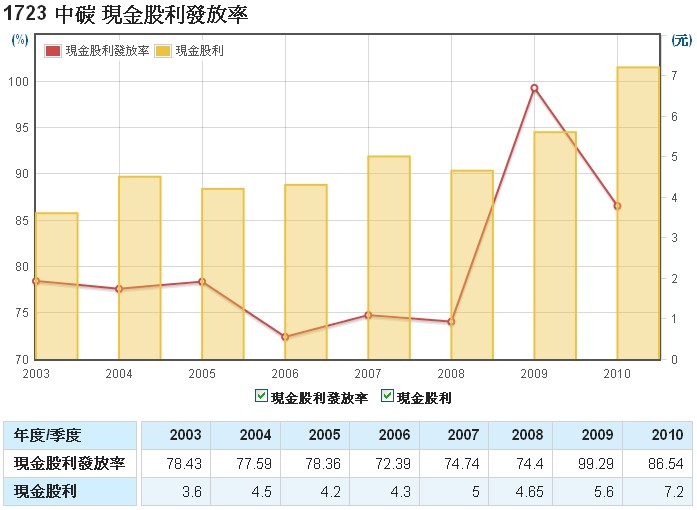

觀察現金股利發配率:

現金股利發配率衡量:公司賺一塊EPS發多少比例的現金給股東。為什麼觀察經營階層要看現金股利發配率?企業最後賺來的淨利,正是股東投資的成果,這筆錢本來就是屬於股東。如果企業不能將這筆錢做最好的應用,反而使ROE獲利表現降低,那就應該將獲利發配給股東、而不是留在公司內作再投資。因此透過ROE + 現金股利發配率的交互觀察,我們就可以瞭解經營階層在決定資本的運用時是否理性。

8年來現金股利發配率平均80%,相當高。這意味著中碳對於未來成長非常保守,擔心將股東的錢留在企業內無法在創造高ROE,因此將錢配還給股東做更好的利用;另一方面也意謂著中碳營運資金充沛,不需要將獲利留在企業內也能穩定經營,這也非常符合我們對中碳長期穩健的觀察。

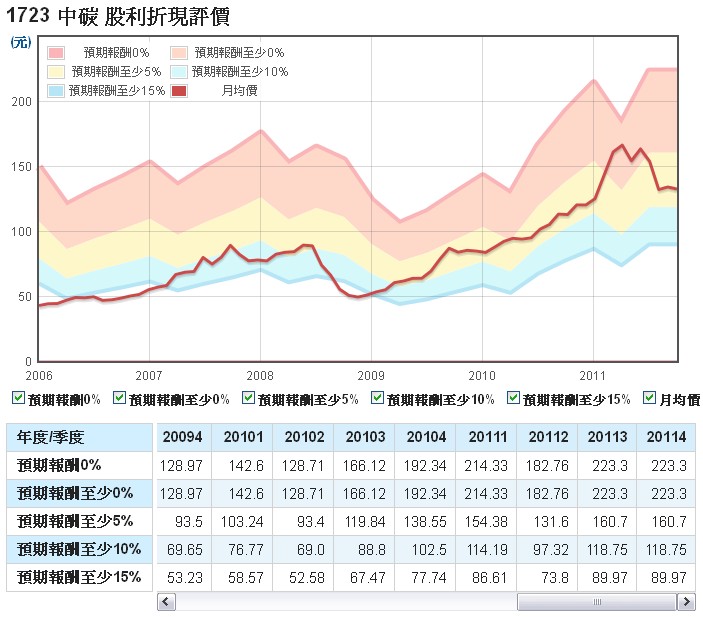

5. 中碳的評價高低

這裡我們僅列出多個中碳評價數據走勢,股價的高低風險就由您自行判斷:

a. 本益比河流圖:

b. 現金股利殖利率:

c. 股價淨值比河流圖:

最後我們整理一下中碳(1723)長期投資的觀點:

1. 煤化學工業是普遍而長久的產業,中碳在國內中有成本和市場獨佔優勢。

2. 中碳(1723)獲利隨景氣波動,但長期平均來看有25%超高水準

3. 中碳(1723)近年來固定資產和長期投資不多,長期體質穩健

4. 中碳(1723)經營階層管理算理性。

以上就是我們對中碳的長期投資分析,歡迎討論~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱