最近財報狗更新增加了兩個新指標 - 盈餘再投資率和股利折現評價。這兩個新指標對於我們在投資上有何幫助呢?事實上這兩個工具在衡量個股是否適合長期投資的判斷上,有非常大的幫助。今天就讓我們以台灣超商龍頭 - 統一超(2912)作為例子,看看這兩個工具如何幫助我們瞭解個股是否適合長期投資。

1. 觀察所在的產業和競爭優勢

如果我們要長期投資統一超,要怎樣判斷超商產業和統一超是值得投資的呢?站狗對於產業會考慮兩個面向:

a. 產業需求是否簡單而持久?

b. 在產業內是否有強而持久的競爭力?

a. 產業需求是否簡單而持久?

超商 = 日常生活用品的購買通路,就這麼簡單。

從早年的雜貨店到現在的超商,我們對生活用品需求一直存在。

想買包菸 = 超商

想買零食 = 超商

想買報紙 = 超商

繳水電費 = 超商

....

大眾對於各種生活用品需求是如此頻繁,使得超商產業的需求看來會相當長久。因此站狗個人認為:超商產業可以稱的上是需求簡單而持久的產業。(謎之音:用iphone買菸或飲料?不無可能,但我想真的要很久很久以後吧)

b. 在產業內是否有強而持久的競爭力?

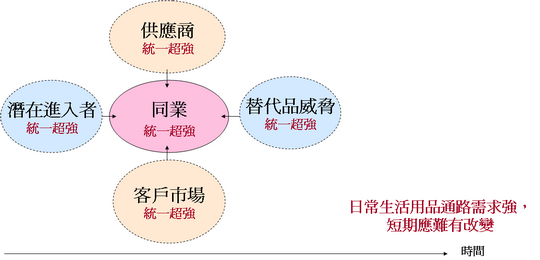

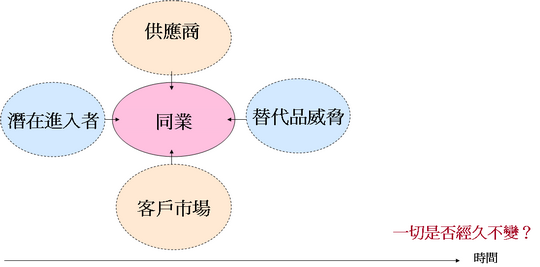

對於產業內的兢爭優勢,這裡站狗借用企管大師麥克波特的大作 - 競爭策略中提到5種對於產業競爭的重大影響力:

1. 現有競爭者

2. 市場客戶

3. 供應商

4. 潛在進入者

5. 替代品

這個分析架構簡稱為五力分析。一次要分析五種力量看來非常複雜,甚至後來許多新的學說指出其有缺陷,但對於觀察產業而言仍是非常好的開始,而且重點是做出簡單的投資判斷,而不是像學者論文般的長篇大論。

現在讓我們快速的分析統一超(2912)在這五力中的競爭狀況:

第1力:面對現有競爭者,是否有強而持久的優勢?

統一超在台灣超商市場是毫無疑問的龍頭,7-11在台灣等同於超商的代名詞。

第2力:面對市場客戶,是否有強而持久的優勢?

這種日常生活用品需求早已是我們生活的一部份,我們對方便取得生活用品需求會持久不變。就算7-11旁開有全家或是萊爾富,我們通常的第一個選擇還是走入7-11購物,這正是統一超在台灣市場的品牌魅力。

第3力:面對供應商,是否有強而持久的優勢

7-11是如此強力且廣泛的通路,吸引著眾多供應商和其合作,統一超有權利決定他要和哪家供應商合作,根本不害怕有哪家供應商不和他配合。

第4力:面對潛在進入者,是否有強而持久的優勢

想在台灣和7-11競爭?連全家超商在台灣都往以匹敵,只能說真是有勇氣。

第5力:面對替代品,是否有強而持久的優勢

會有新的通路取代超商,成為日常生活用品的新通路?想買大量便宜的會去大賣場,想買生鮮和便宜會去全聯生鮮超市,網路購物?我想買包煙和零食不會去網路上買。想一想,短時間要有取代超商的通路還真難

藉由以上簡單分析,站狗覺得統一超在台灣超商市場優勢很強。我們的分析非常直覺而簡單,甚至可說稱的上簡略。但這裡我想以凱因斯說過的一句話為回答:

"我寧願對的模模糊糊,也錯的不要清清楚楚"

長期投資追求的是穩定可預測性,如果產業地位太複雜難以理解,不能掌握風險就越高,那還不如放棄為妙。

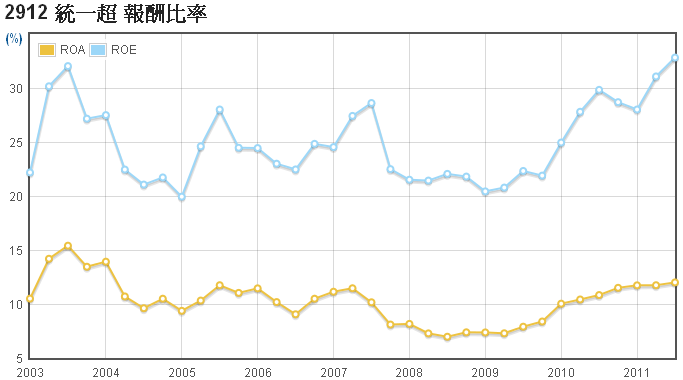

2. 獲利是否長期優秀且穩定一致

對於企業獲利的表現,長期投資追求的不只是優秀,而且穩定一致。大賺大賠的不要,越賺越少的也不要,有轉機的也不要,我們要的是穩定長久的獲利。而我們分析公司長期獲利表現,最好的指標莫過於ROE (股東權益報酬率,或稱淨值報酬率)。

ROE = 近4季淨利總和 / 淨值 (EPS = 近4季淨利總和 / 股本)

我們常常聽到獲利看EPS,為什麼在分析長期投資時,要看的反而是ROE呢?這是因為股本只是股東資金的一部份而已,在淨值中還有另外的保留盈餘和公積,這兩大部分也都是股東的錢。

淨值 = 股本 + 保留盈餘 + 資本公積

EPS只是衡量花一塊股本賺回多少淨利,而ROE才是真正拿全部股東資金 = 淨值去衡量企業賺錢的報酬率,因此ROE更能顯示公司是否有效率的運用所有股東資金。既然ROE是更好的獲利衡量標準,那ROE多少才算是好呢?我們這樣定義:獲利長期優秀且穩定一致 = 8年來ROE > 15% 且穩定一致。

觀察統一超(2912)的ROE八年走勢:

八年來就算面對金融海嘯,統一超ROE都遠在20%以上,這正反映超商這種產業需求是如此持久,也驗證統一超身為台灣超商龍頭的優勢。

3. 長期體質是否穩健

對於長期資體質是否穩健,站狗特別關心固定資產和長期投資這兩個項目,此兩項資產過高,對於企業都有潛在性的風險。(對於固定資產和長期投資陌生的朋友,請先閱讀買雞排懂固定資產和折舊、買雞排懂長期投資)

那我們該如何衡量此兩項對於企業的體質影響呢?我們以兩個指標做為觀察:

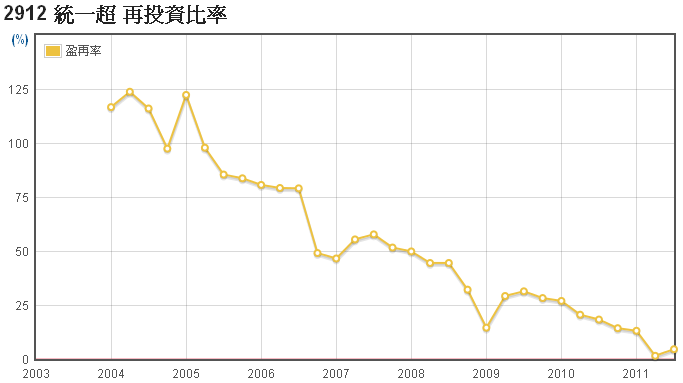

盈餘再投資率是否過高?

這是洪瑞泰先生在其書中提出的指標。盈餘再投資率是衡量:企業賺到一塊錢,拿去再投資固定資產和長期投資比率。如果企業不需要花大錢或借錢投資設備,資金需求的缺口相對降低。而且不需要大量資金就能穩穩的賺大錢,,這正是我們夢寐以求的企業。ROE越高,盈餘再投資率越低的企業,正是我們所追求的穩健獲利企業特徵。

觀察統一超(2912)的盈餘再投資率八年走勢:

盈餘再投資率長期趨勢下滑,近五年來低於80%,近幾季數值更低於25%以下,顯示統一超大量投資的資金需求大幅減少。反觀ROE卻仍然維持在20%以上的高水準,這正是花少錢賺大錢的企業象徵,very good!

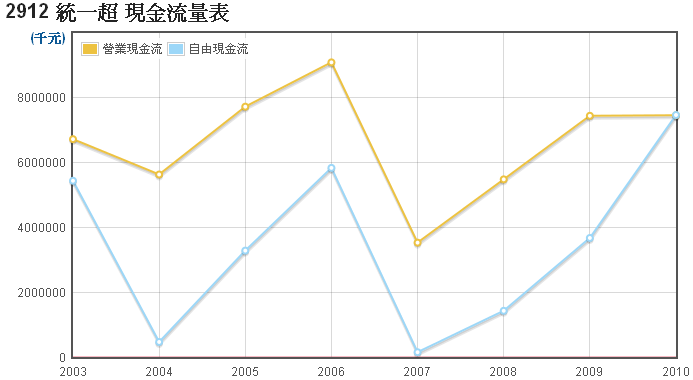

長期自由現金流是否充足?

自由現金流 = 營業現金流 - 投資現金流

自由現金流就是賺來的現金流入,扣掉拿去再投資現金流出後的剩餘現金。這筆現金越充裕,企業靈活運用的空間越大。不用花在固定資產和長期投資的剩餘自由現金,可以用來擴大營銷活動,配股息,甚至買為庫藏股,對企業而言都是提昇價值很好的利用。

觀察統一超(2912)的自由現金流八年走勢:

自由現金流八年來皆是正數,顯示企業本身營運賺來的現金就能支應再投資成本,融資需求不高,還有剩餘的自由現金可以靈活應用,這是穩健的象徵。也代表統一超不用龐大的再投資就能為高ROE的獲利水準,這和盈餘再投資率數據表現一致

4. 經營階層是否理性

對於經營階層觀察,只有一句話:

是否幫股東謀求股東權益報酬率(ROE)最大。

在此我們也以兩個簡單指標作為觀察依據:

觀察董監持股比例:

如果經營階層和股東的利害關係一致,那經營階層自然會以追求自己利益一樣,替股東追求最大利益。基於這樣的想法下,董監持有企業股份比例越高,股東的利害關係越一致,我們對於經營階層的決策越能安心,觀察統一超的董監持股,持股比例高達45.84%,我們可以確認經營階層和股東的利害關係一致。

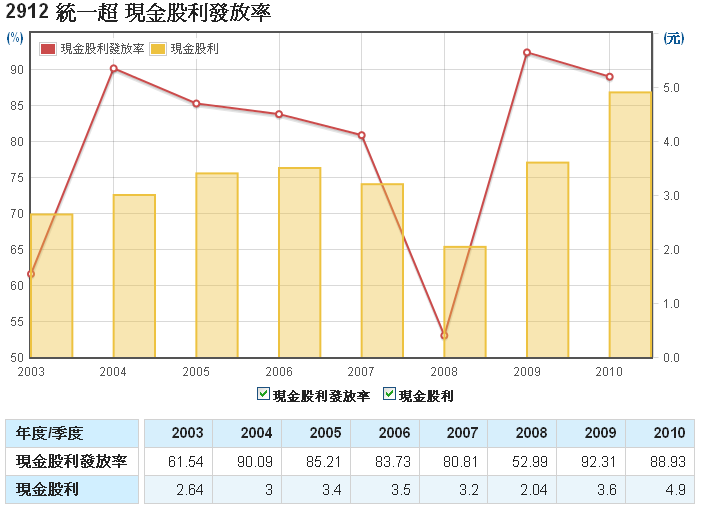

觀察現金股利發配率

現金股利發配率衡量:公司賺一塊EPS發多少比例的現金給股東。

為什麼觀察經營階層要看現金股利發配率?企業最後賺來的淨利,正是股東投資的成果,這筆錢本來就是屬於股東。如果企業不能將這筆錢做最好的應用,那應該將獲利發配給股東、而不是留在公司內作再投資。

如果公司能長期ROE能高於15%,那錢留在公司的報酬率應該比股東自己投資要好,那經營階層可以將獲利留在企業做更好的應用。反之如果沒有發展的機會,經營階層還硬把錢來在公司作投資,ROE反而越來越下滑或低於15%,報酬率反而不如將錢還給股東自行利用,那經營階層的決策就有很大的問題。因此透過ROE + 現金股利發配率的交互觀察,我們就可以瞭解經營階層在決定資本的運用時是否理性。

觀察統一超(2912)股利發派政策

8年來現金股利發配率在80%以上,相當高。這意味著統一超對於未來成長較為保守,擔心將股東的錢留在企業內無法在創造高ROE,因此將錢配還給股東做更好的利用;另一方面也意謂著統一超營運資金充沛,不需要將獲利留在企業內也能穩定經營,這也非常符合我們對統一超長期穩健的觀察。

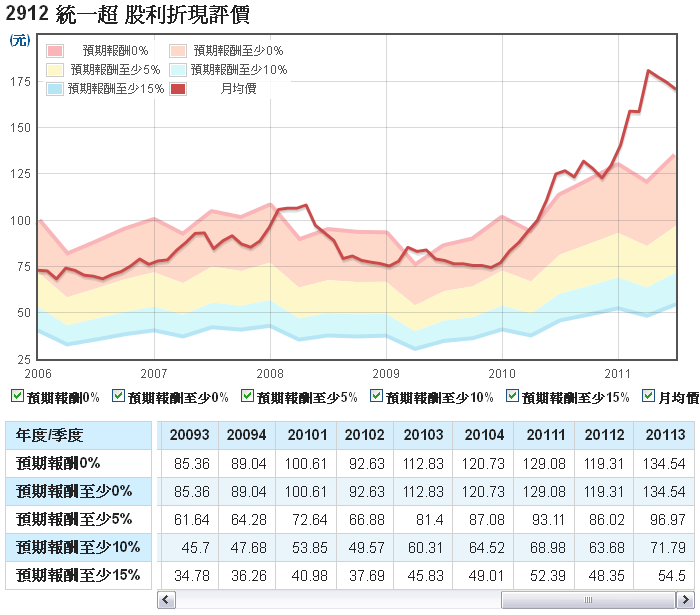

5. 買進價是否便宜

找到好產業 + 好公司只是長期獲利的一半,能夠買在絕對安心、晚上做夢都會笑的低價,才是最棒的長期投資買點。因此我們要求的低價,是至少能夠為我們長期帶來高額報酬率的低價。

最後我們整理一下統一超(2912)長期投資的觀點:

1. 超商是需求簡單持久的產業,統一超在台灣競爭優勢強。

2. 統一超(2912)長期獲利優秀且穩定一致

3. 統一超(2912)長期體質穩健

4. 統一超(2912)經營階層決策理性

以上就是我們對統一超的長期投資分析,不知道這樣您瞭解盈餘再投資率和股利折現評價的用處嗎?

現在是利用財報狗工具分析您的個股吧~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱