第二本新書:《財報狗這樣選對成長股》即將在月底推出了,有些朋友來信問:內容何時可以在博客來試閱?好問題...我們也不知道(出版社回答是快了快了...),為此我們先放上第一章部分內容,讓你搶先一睹為快:

1-5:從產業規格演進找投資機會 - 以電信業為例

前面四節提到的科技趨勢,是比較偏向一波到底的,而本節介紹的科技趨勢則是較具有週期性,就是所謂的「產業規格演進」。實際例子就像是電信產業規格演進(1G→2G→3G→4G→…),半導體演進(90奈米→65奈米→40奈米→28奈米→…)等,循著這樣的趨勢,會出現什麼投資機會嗎?本節就以電信產業規格演進為範例來說明。

全球電信規格已發展超過30年 仍不斷演進

全球電信產業在1980年代即開始發展,當時各國使用自己的規格,無法與它國互通,算是1G時代。爾後,歐洲各國成立ETSI(歐洲電信標準協會)推動統一電信標準,並於1990年推出了第一版GSM,此即為2G規範。又過幾年,ETSI再與日本、中國、韓國、北美的電信標準組織整合成3GPP組織,並於2000年推出了UMTS/WCDMA規格,即為3G規範,3GPP於2008年再推出LTE,也就是所謂的4G了。

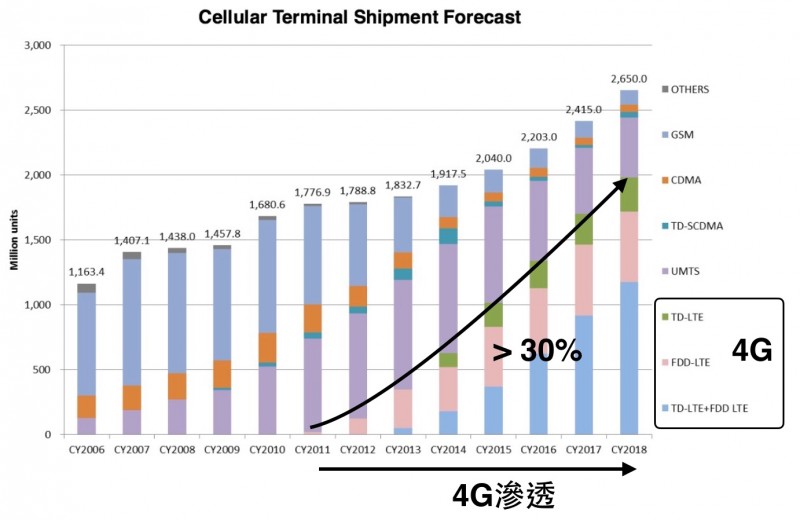

不過從全球各世代電信產品銷售量走勢可發現,從規範訂出到實際流行,通常要一段時間,像是3G第一版是在2000年完成,但滲透率大幅提升是在2009~2011年期間;4G一版在2008年完成,滲透率大幅提升預計是在2014~2016年。

全球各世代電信產品銷售量走勢圖(來源:Navian)

當全球電信產業進入規格轉換期時,會給電信產業供應鏈帶來什麼商機嗎?我們從PCB相關產業、砷化鎵功率放大器產業、被動元件產業、電信產業、檢測產業等的發展狀況,來研究看看在規格轉換時,有什麼要特別注意的事項

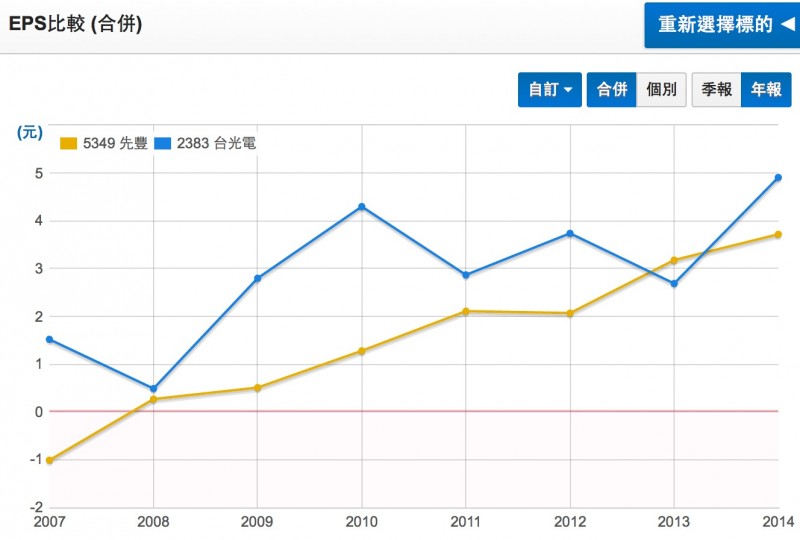

PCB相關產業:先豐(5349)、台光電(2383)

先豐是PCB製造廠,不過先豐的獲利不像一般PCB廠商一樣載浮載沉,而是在2007~2014年都呈現上升趨勢!理由很簡單,因為先豐不像一般PCB廠生產消費型PCB為主,而是專攻利基市場 - 基地台PCB與伺服器PCB,其中伺服器PCB受惠於雲端趨勢,持續往高效率、高毛利的多層板移動,成為了先豐的長期成長動能;而基地台PCB貢獻的獲利則是在2009~2011年、2013~2014年出現了顯著的成長,導致先豐在這兩段的時間獲利成長速度較快,至於為何在這兩段時間基地台PCB獲利顯著成長呢?就是因為2009~2011年是處於2G轉3G時期,轉換初期產品的毛利率會較高,而2013~2014則是處於3G轉4G時期,獲利也出現了跳躍性成長。不過由於PCB的主要出貨地區-中國的4G基地台建置已超前進度,未來要再觀察客戶是否調整庫存告一段落,或是進入5G時代,才會再出現顯著的成長。

台光電的主力產品是銅箔基板與玻纖膠片,是PCB的關鍵原料,目前已是全球前五大銅箔基板供應商,其中台光電出貨手機/平板PCB客戶占營收最高,超過60%,其它還有基地台、伺服器、車用等PCB等,像前面提到的先豐就是台光電的客戶。從台光電的獲利可發現,其波動性也與電信規格轉換有不小相關性,台光電2009~2010年獲利顯著提升,主因當時從2G轉3G,PCB板的層數提高,對高階銅箔基板的需求提升;2011~2013年台光電獲利呈現停滯狀態,但2014年後又開始大幅提升,也是因為3G轉4G,加上手機不斷薄化,對高階銅箔基板的需求也持續提升。不過從歷史資料來看,此種獲利的提升都是有週期性,未來要再大幅提升獲利,也要等到有新技術轉換時的機會較大。

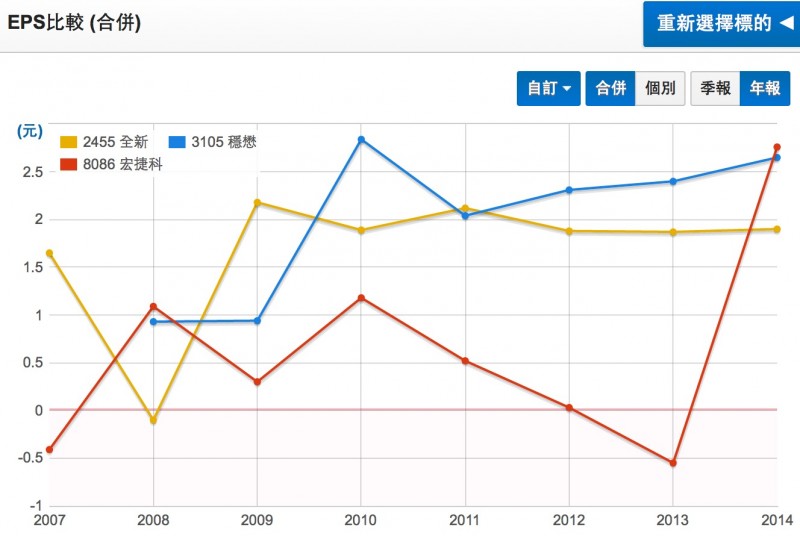

PA產業:全新(2455)、穩懋(3105)、宏捷科(8086)

全新、穩懋、宏捷科都是屬於砷化鎵功率放大器(PA)產業,PA是射頻電路中的重要元件,與傳統矽製程PA相比,砷化鎵在高頻時的雜訊較低,故砷化鎵PA的滲透率逐漸提高。以電信產業來看,2G手機一般只需1~2顆PA,3G手機則需2~3顆PA,而到4G則是需要4~5顆PA,所以進入4G時代後,對PA產業產值提升有不小幫助。

全新是砷化鎵產業最上游的磊晶廠,代工廠穩懋、宏捷科都是全新的客戶,全新目前全球市占率約在20~25%,排名第二,近年來市占率穩定,營收與獲利隨產業波動。全新在2009~2011年獲利表現較佳,也是受惠於當時2G轉3G的趨勢,而2012~2014年表現較差,主因3G矽製程PA研發有成,開始取代砷化鎵PA,不過到了4G時代後,矽製程PA又跟不上了,砷化鎵PA的市占率再度提高,故全新的獲利在2014下半年隨著4G手機起飛而顯著成長。

穩懋是位於中游的砷化鎵晶圓代工廠,占全球生產量20%,在代工市場則是高達50%的市占率,可說是砷化鎵代工產業的霸主,客戶橫跨了手機、WiFi、基地台、衛星通訊、光纖通訊等。從獲利走勢來看,若扣除2010年的業外收入影響,獲利可說是逐年提升,主因穩懋在各領域都有一些斬獲。宏捷科也是屬於砷化鎵代工廠,不過宏捷科的長期獲利表現明顯低於穩懋,波動性也相當大,主因宏捷科的客戶集中度相當高,最大客戶Skyworks占宏捷科營收超過80%!Skyworks在前幾年給宏捷科的單不多,價格也不好,所以宏捷科獲利表現差,不過2014年進入4G時代後,對砷化鎵PA的需求大增,Skyworks產能已不足,就向代工廠宏捷科擴大下單,也促成了近期宏捷科獲利與股價大幅上升的榮景。

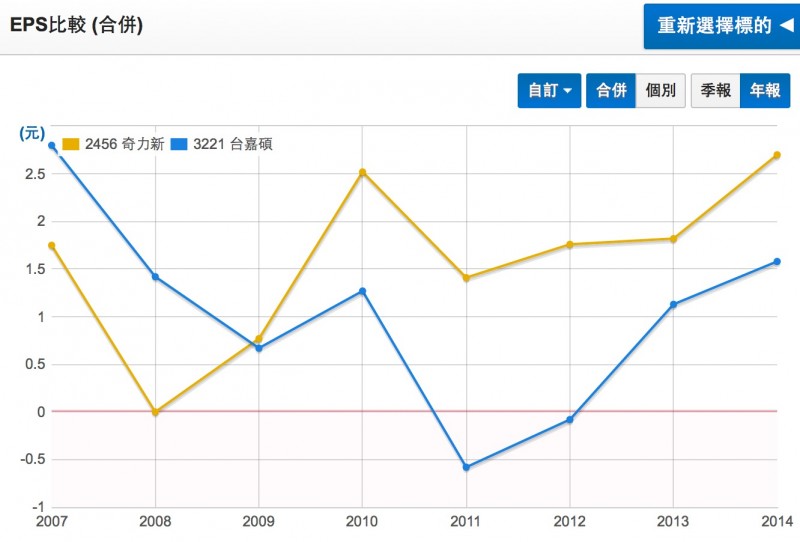

被動元件產業:奇力新(2456)、台嘉碩(3221)

奇力新是台灣最大電感製造商,但全球市占率只有5%,仍遠落後於日本大廠。從奇力新獲利走勢可發現有兩波高峰,一波是2009~2010年,主因當時從海嘯復甦後,不少小廠倒閉或關廠,電感產業供不應求導致產品價格上升,此時奇力新獲利提升與2G轉3G關聯性不大,因此時奇力新才剛切入手機電感,不過2014年這一波獲利成長就與3G轉4G有很大相關了,由於4G較3G消耗的功率高出不少,需要較有效率的電感元件,像是高效率的mini modeling choke就持續取代傳統繞線電感,一般3G手機平均15顆mini modeling choke,而4G平均需要25~30顆;此外積層印刷電感也從傳統較大顆的0402轉成較小顆的0201,0201的用量也從3G的平均10顆增至4G的平均60顆。這些增加的顆數,就成為了奇力新的短期成長動能。

台嘉碩的產品是表面聲波元件(SAW)與體波石英元件(BAW),約各占營收一半。台嘉碩的獲利走勢與奇力新可說相當類似,2010年獲利出現短暫好轉,主因也是產業短暫供不應求,不過2011年全球產能陸續開出,價格下滑很快,以致台嘉碩在2011~2012年都處於虧損狀況,而2013~2014年獲利持續改善,這部分與3G轉4G趨勢也沒什麼相關,因為台嘉碩手機產線占公司營收仍低,而是因為台嘉碩在SAW產線打入車用新客戶,量也持續增加所致。3G轉4G對SAW產業的確是正向發展,因為4G手機的頻段大幅增加,所需SAW的顆數也從3G的平均5~6顆增加至4G的平均10~12顆,不過目前台嘉碩還沒打入品牌大廠的供應鏈,未來若成成功打入,也有機會成為台嘉碩的短期成長動能。

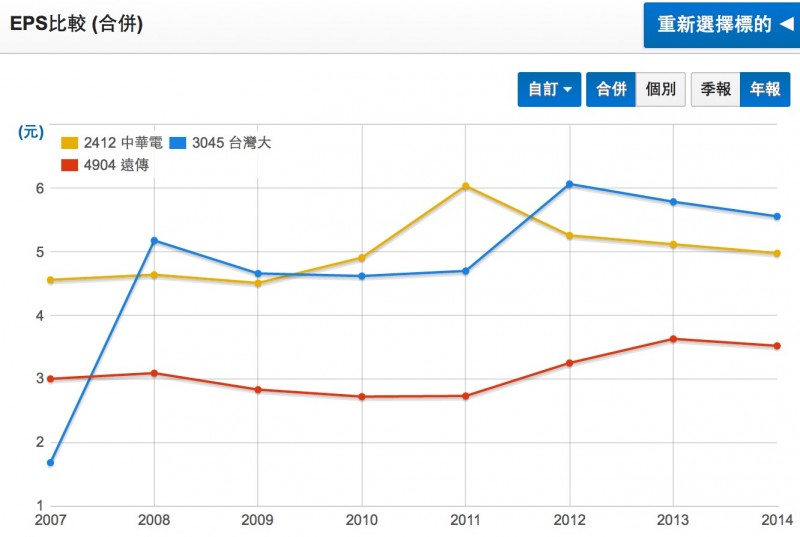

電信產業:中華電(2412)、台灣大(3045)、遠傳(4904)

講到電信規格轉換的議題,自然是不能跳過電信三雄了。從獲利走勢可發現,台灣大與遠傳的獲利都在2012年出現了顯著的成長,主要是因為此時台灣使用者大量從2G的功能型手機轉至3G的智慧型手機,而智慧型手機的ARPU(平均用戶貢獻營收)約1300~1500元,遠高於一般功能型手機的ARPU只有500~600元,對電信公司的獲利當然有顯著貢獻。不過從中華電獲利來看就看不出明顯的幫助了,因其無線業務只占營收不到40%(遠傳、台灣大超過80%),而中華電的其它業務又是呈現衰退走勢。(中華電2010 EPS大幅提高是受減資影響)

2015年可說是台灣的4G起飛年,預估4G滲透率將從年初的10%左右成長至30~40%,那麼這次遠傳、台灣大的獲利成長能否複製2012年的狀況呢?難度很高,因為3G的的ARPU已高,轉4G後再提升的幅度相當有限,再加上4G又多出了台灣之星、亞太兩家價格破壞者出現,期待電信產業獲利提升,恐怕要等到產業再出現整併後的機率較大。

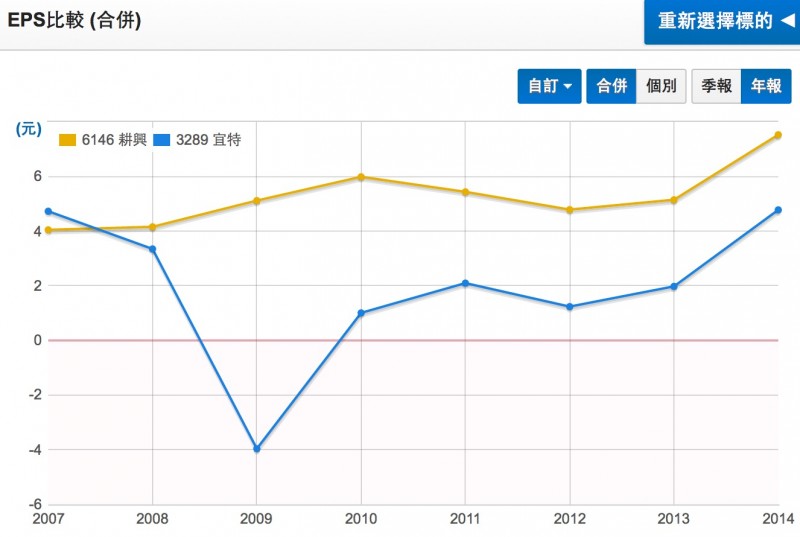

檢測產業:耕興(6146)、宜特(3289)

耕興的主要業務是電子產品的EMC(電磁相容性)、safety(安規)相關的測試,測試占公司營收80%以上,剩下的則是一些電子零件銷售。測試的產品以手機、平板為大宗,NB相關產品較小。從耕興獲利走勢可發現,2009~2010年是公司的獲利成長期,主因當時開始從2G功能型手機轉至3G智慧型手機,由於2G手機只有兩個頻道,3G手機則有4~5個頻道,需要測試的頻道較多,自然測試的單價、毛利率會較好。此後的2011~2013年耕興獲利沒什麼成長,除了與手機還沒進入4G時代外,也因NB產業銷售欠佳影響到耕興的測試收入。2014年後,4G手機滲透率開始快速提升,由於4G手機的頻道數又比3G多出了2~3個,手機的測試單價又再提高,所以2014年起耕興的獲利又開始快速增加。除此之外,NB的wifi模組也從802.11n走向802.11ac且需向下相容,故測試的數目也提高,測試費用也跟著增加。

宜特也是測試廠商,不過宜特做的是FA(故障分析:含破壞性分析、電性測試、故障點偵測等)與RA(可靠度分析:量化數據驗證產品品質的可靠性)。宜特在2009年大幅虧損,主因認列子公司的資產減損。此外,宜特的獲利趨勢與耕興雷同,2010獲利大幅回升,2011~2013年獲利表現平穩,而2014年後獲利再出現大幅提升,這個走勢也是與2G轉3G、3G轉4G的趨勢有關。此外,宜特2014~2015年有多項新產品發酵,像是HDMI測試、MA(材料分析)、車用測試等,也是近年獲利表現較好的原因。

從以上五個產業的歷史獲利走勢可發現,在每次規格轉換時,只要公司能打入新規格供應鏈,公司獲利就可出現顯著成長,但也有例外,像是電信產業從2G到3G時獲利提升,但3G到4G時就沒有。此外我們還可發現,在每個轉換期時發生的高成長性,通常只是1~2年的短暫現象,等到轉換期過後,成長性即消失,甚至會出現衰退走勢,若是把轉換期的高成長率當做長期成長率而給予公司過高的本益比評價,投資人可是會吃大虧的,切記。

(以上內容收錄於:財報狗這樣選對成長股 章節1-5)

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱