如果你已經檢視了公司的獲利能力,確認公司的獲利能力沒有問題。接下來,則是要確認公司的財務體質是真的健康,或只是虛有其表罷了。要檢視公司的財務體質,只要按照以下三步驟逐一檢視即可:

一.獲利含金量是否長期大於80~100%?

獲利含金量 = 營業現金流入/稅後淨利 * 100%

稅後淨利代表公司帳面上的獲利,而營業現金流入則是代表公司的本業活動實際帶入了多少「現金」。所以獲利含金量,即代表公司帳面上每獲利一塊,實際上到底帶來多少比例的現金?這個值只要長期大於80~100%,代表公司的獲利的含金量高,有真的帶來現金;若長期低於80~100%,則代表公司獲利含金量低,帳面上的獲利只是虛有其表罷了。我們來看正面與負面的案例:

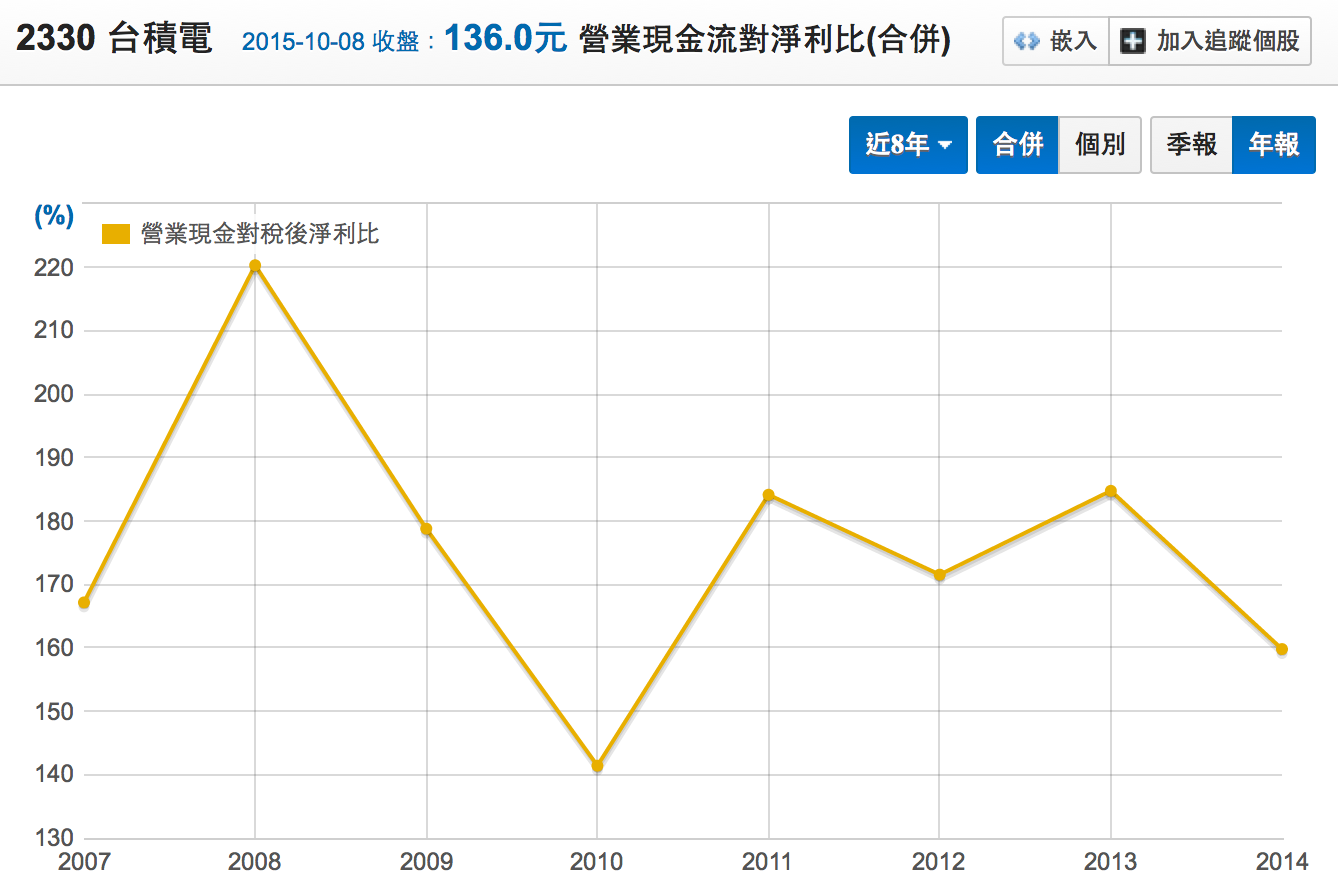

(1) 正面案例:台積電(2330)

台積電是全球晶圓代工龍頭,競爭力自然不在話下,2007~2014年ROE均維持在18%以上,獲利表現相當優秀。獲利雖然不錯,但問題是含金量高嗎?只要觀察台積電的獲利含金量即可。台積電的獲利含金量在2007~2014年,都維持在140%以上,遠高於我們設定的長期大於80~100%的水準,代表台積電獲利的含金量相當高,並沒有應收帳款、存貨等相關問題。

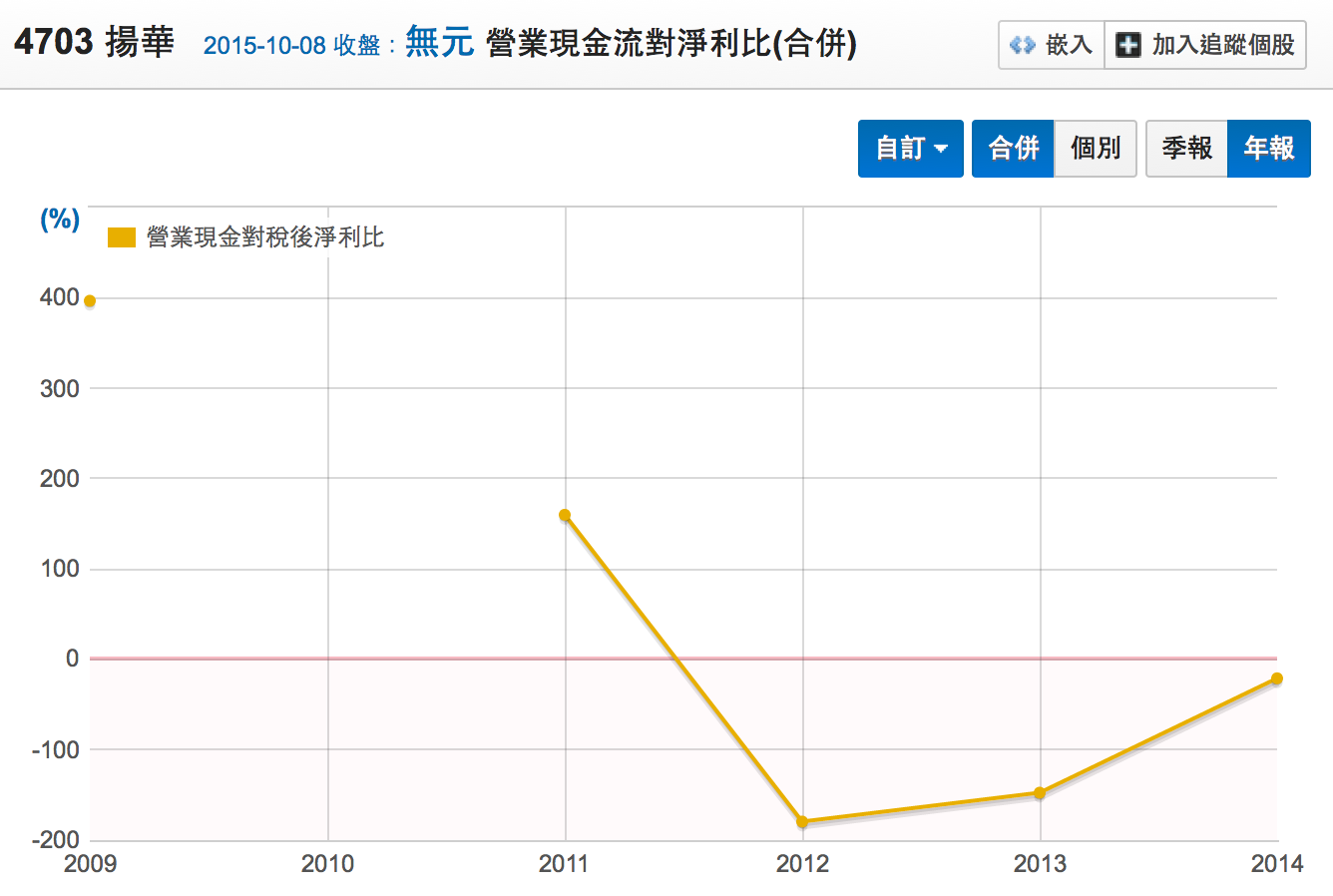

(2)負面案例:揚華(4703)

揚華在今年6/16日,因涉嫌以假交易美化財務報表,遭地檢署調查並協同調查局搜索,全案朝向違反證券交易法偵辦。消息曝光後,揚華的股價從47.6元一路崩跌至4元以下,甚至在8/19號已停止交易。此案爆發後,牽連的上市櫃公司數目如滾雪球般增加,包括宇加、佳營、百徽、駿熠電等,都被檢調懷疑配合揚華作假帳衝營收的情況。

若只觀察揚華的損益表,會覺得似乎相當不錯,2011年轉虧為盈後EPS一路飆升,2014年已達4元,股價更在2013年就創下近130元的天價,是十足的轉機股。

然而,若我們觀察揚華獲利的含金量,會得到完全不同的結論。揚華的獲利在2012年起出現大幅成長,但有趣的是,揚華在2012~2014年間,獲利含金量不但沒有達到我們要求的80~100%,甚至連續三年獲利含金量都是負的。這代表公司雖然帳上有獲利,但實際上並沒多少現金流入。

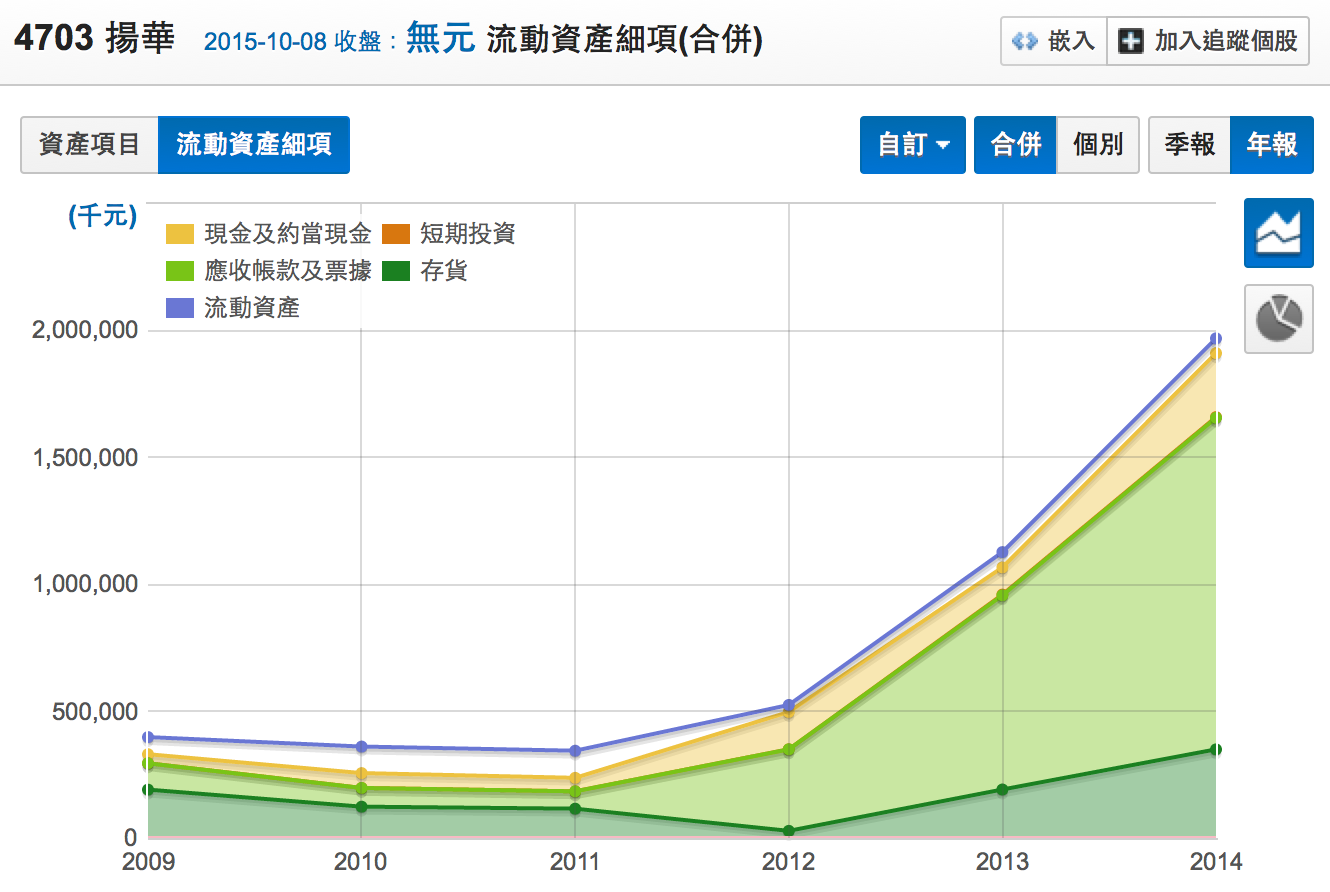

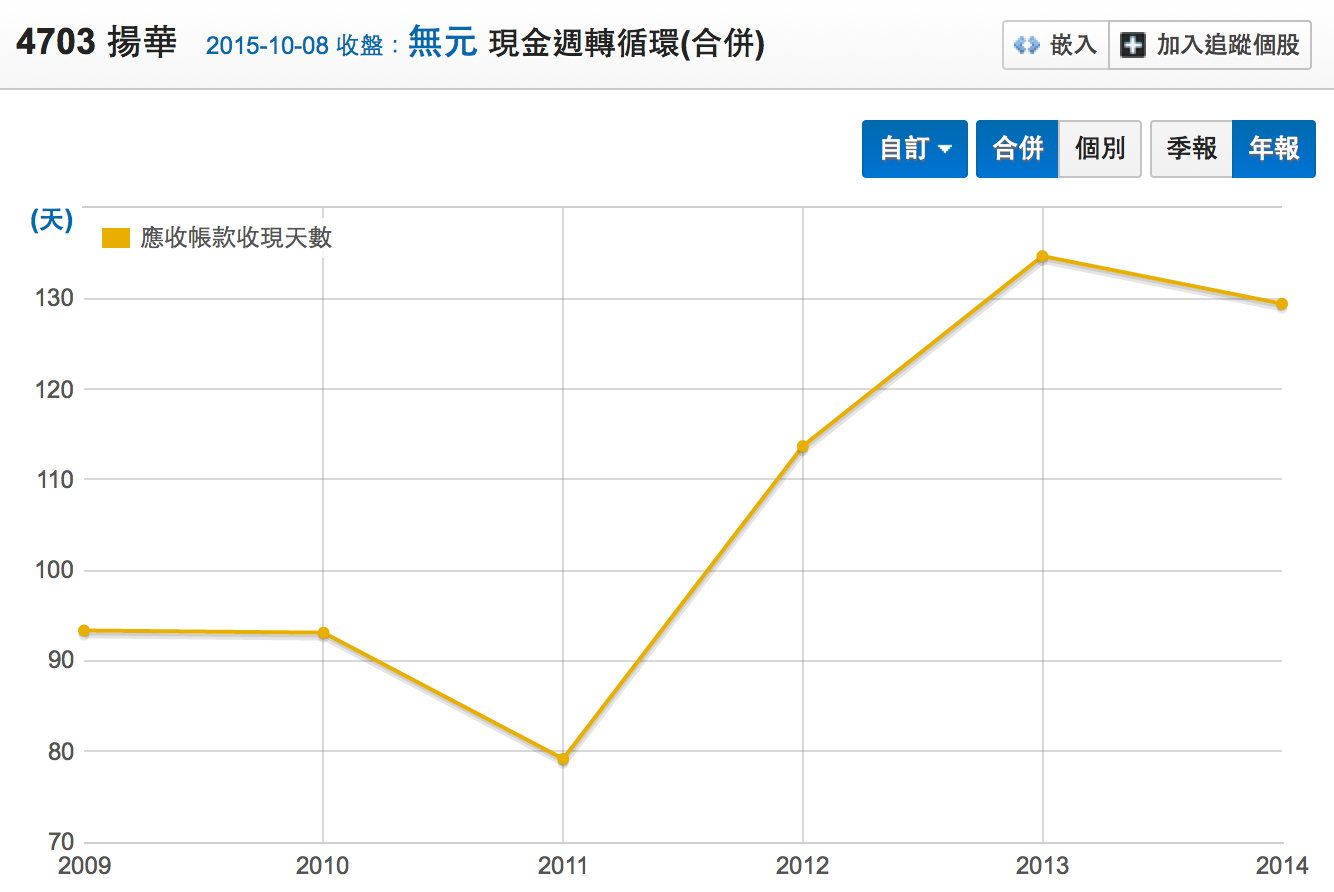

為何會有這種現象呢?看資產負債表就知道了。原來在2012~2014年這段期間,揚華的應收帳款大幅增加,2014年底的應收帳款竟是2011年底的18倍!這段期間揚華的營收雖然也是大幅增加,但這樣的應收帳款增幅是正常的嗎?只要再參考應收帳款週轉天數即可。

從應收帳款週轉天數可發現,2011年底只有不到80天,但2012~2013年持續上升,2013年底已升至130天以上,代表揚華的應收帳款上升速度是比營收上升速度還要快的。

最後我們再幫大家整理一下,先檢查公司的營業現金流量是否長期大於80~100%,若沒有,再進一步從資產負債表確認成因,若成因是應收帳款大幅膨脹,就代表公司存有作帳的風險,投資人就應避開。

二.自由現金流入是否長期大於0?

自由現金流量 = 營業現金流入 – 投資現金流出

公司的營業現金流入沒問題,算是通過第一步的檢驗,第二步則是要確認公司是否有投資過多的現象?若公司的投資現金流出大於營業現金流入,那麼公司的自由現金流量就會小於0,也就是代表公司出現過度投資現象。若公司長期自由現金流量都小於0,代表公司長期入不敷出,短期內可能不會出狀況,但未來只要營收成長動能下滑,公司的獲利就可能出現大幅衰退。我們來看正面與負面的案例:

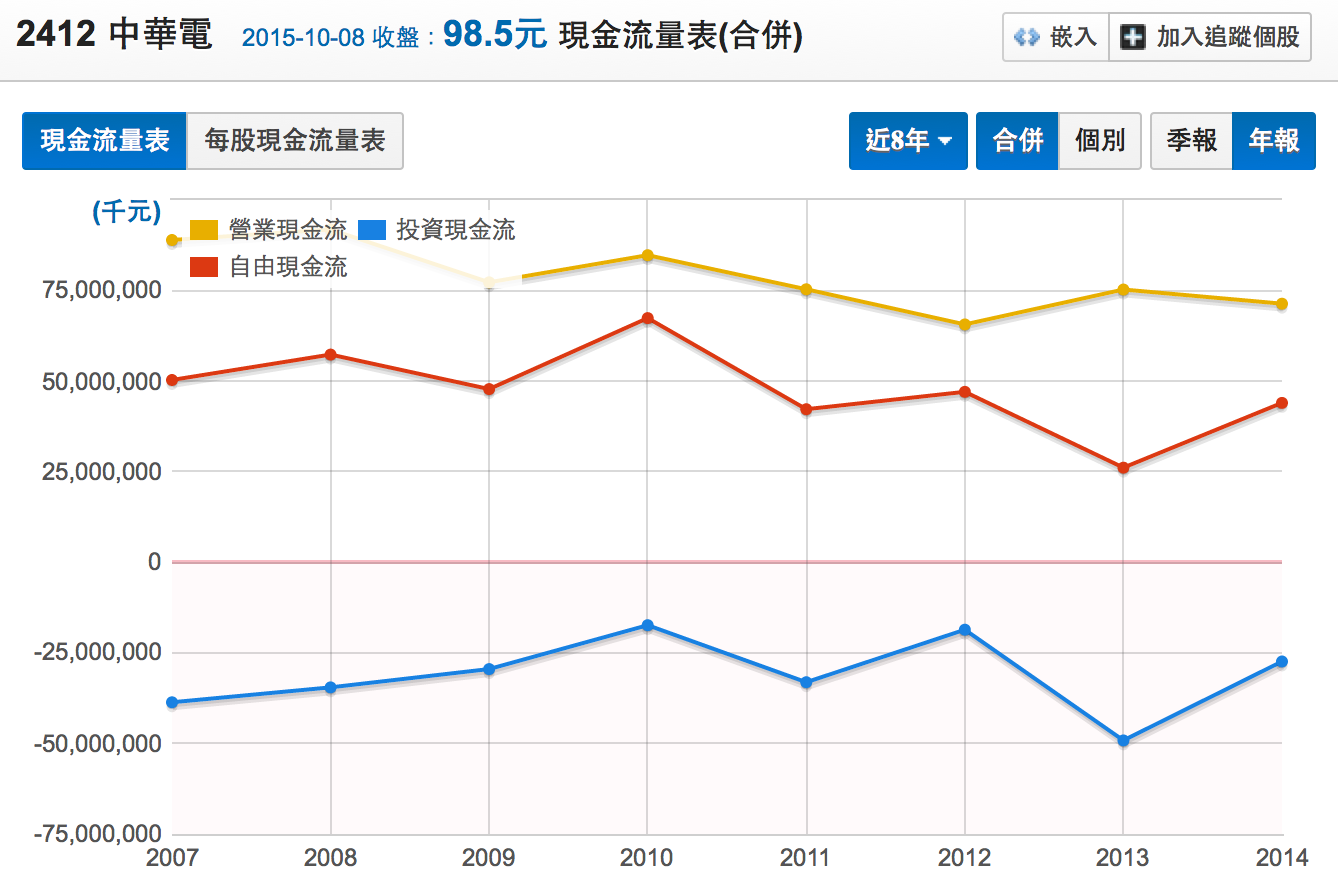

(1) 正面案例:中華電(2412)

中華電因為每年都要購買當多的電信設備,投資現金流出都不小,但因為本業收入穩定,營業現金流入都大於投資現金流出,所以自由現金流入在2007~2014年都大於0 ,代表中華電並沒有入不敷出的過度投資現象,是家經營穩健的公司。

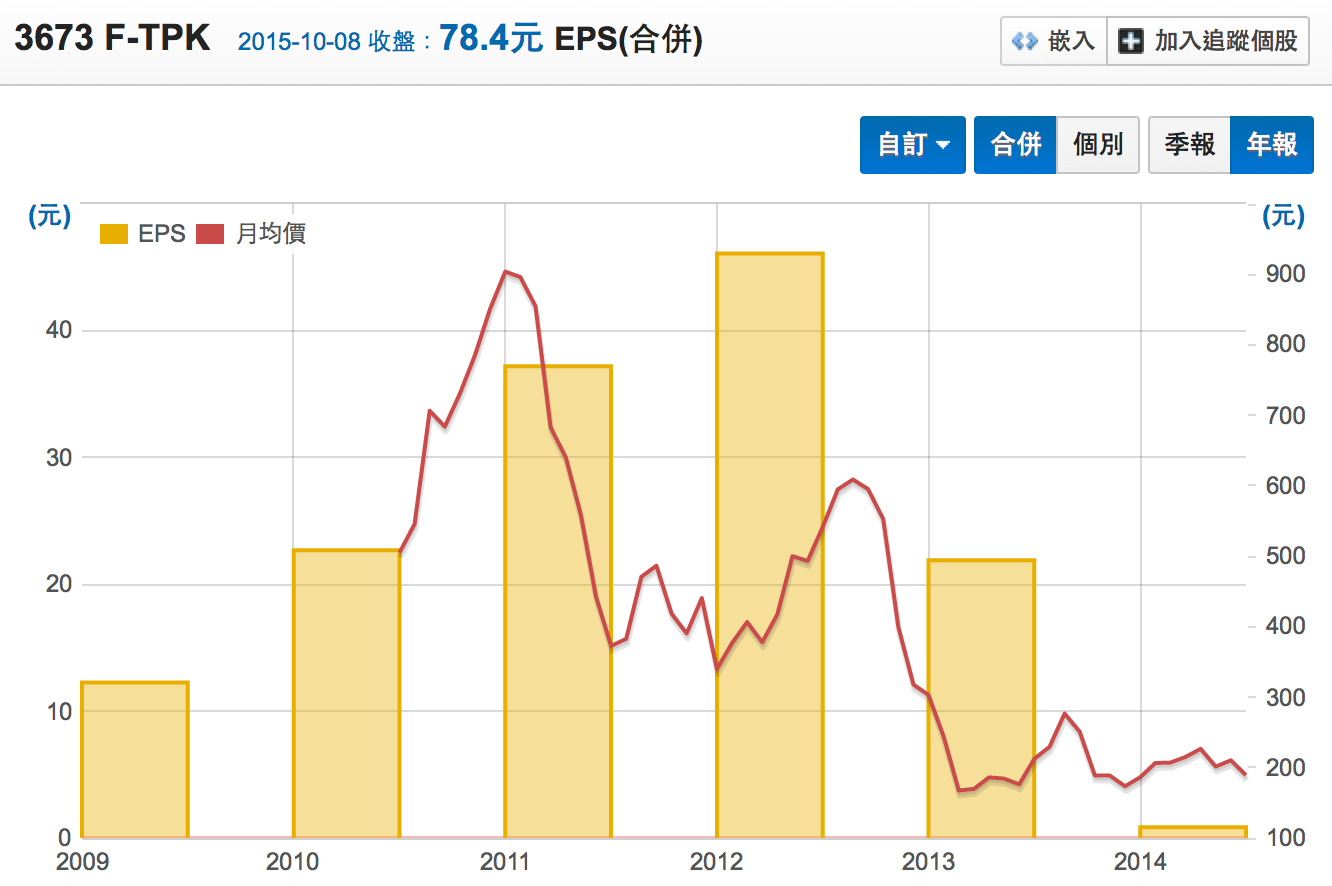

(2)負面案例:F-TPK(3673)

F-TPK是蘋果的觸控模組供應商,2009~2012年EPS持續飆漲,2012年EPS已超過40元!不過由於2013年起,F-TPK的獲利持續下滑,2014年EPS只剩不到1元,2015年上半年已連兩季虧損。F-TPK的獲利會大幅衰退,主要當然與蘋果iPhone捨棄F-TPK的G-G type觸控技術,改採in cell技術有關,但近兩年F-TPK摔這麼慘,是否與過度投資有關呢?

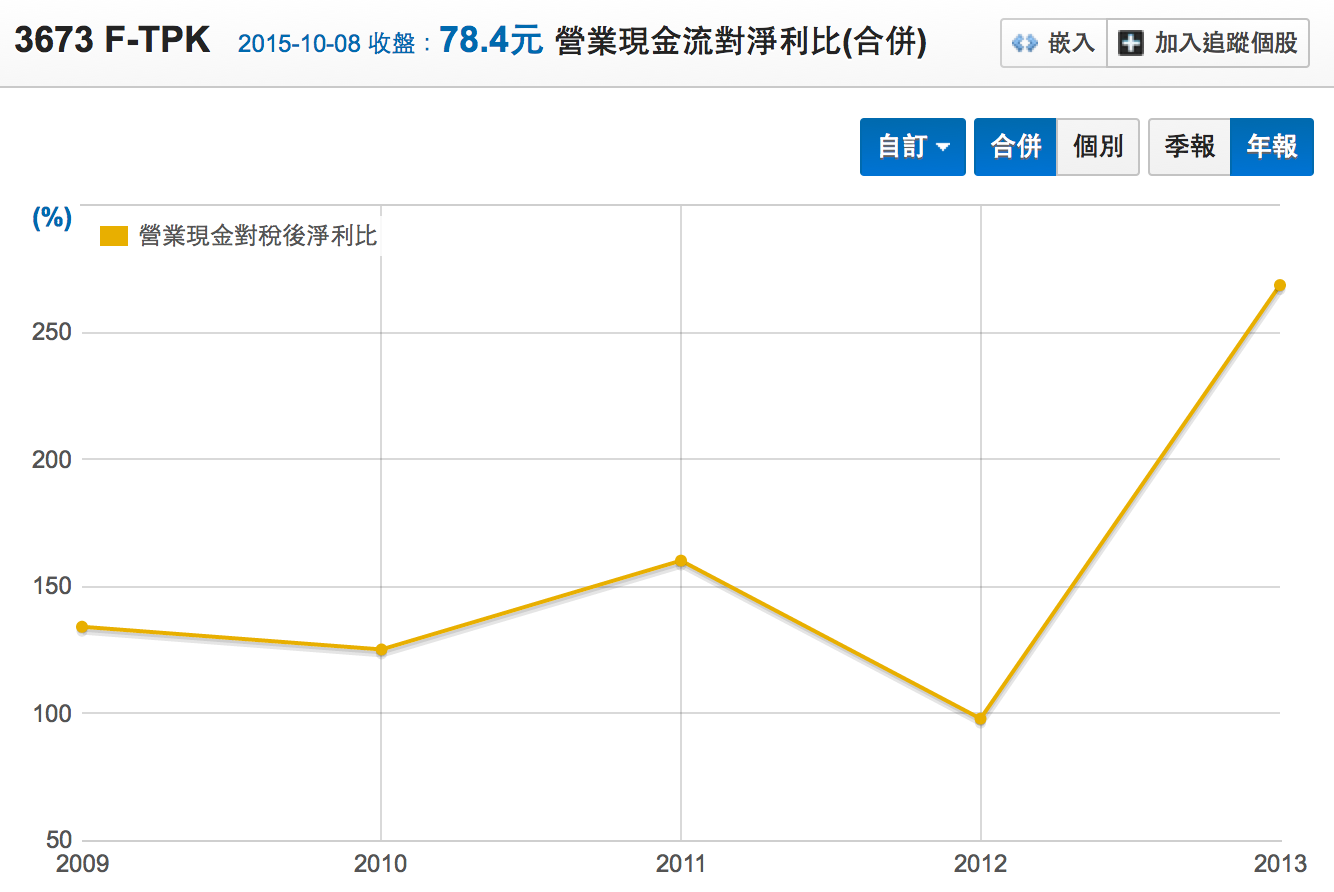

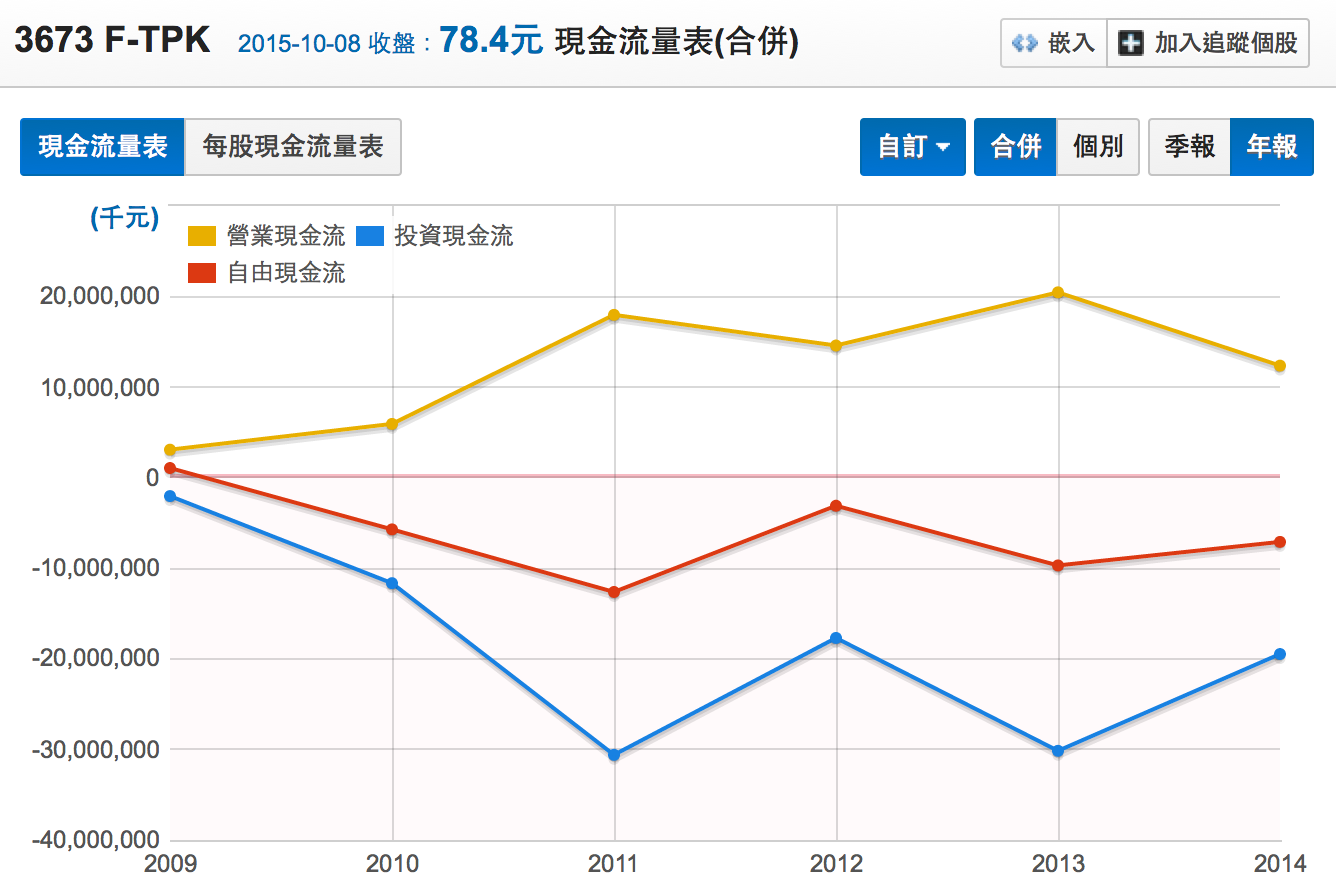

我們先檢查F-TPK的獲利含金量,發現F-TPK的獲利含金量在2009~2013年間都維持在80~100%以上,代表F-TPK並沒有像揚華一樣的應收帳款問題,不像是有假交易的狀況。

雖然F-TPK的營業現金流入沒問題,但問題是投資現金流出太大了,在2010年過後,每年的投資現金流出都大於營業現金流入,導致公司的自由現金流量每年都是負值!這種過度投資的現象,公司業績好時沒有人會注意到,一旦公司業績轉差,過度投資產生的高額折舊費用就會侵蝕掉公司的獲利,嚴重時甚至就會出現虧損了。

三.公司的長短期金融借款負債比是否大於40%?

若公司通過前兩步驟的檢驗,代表公司近期應沒有應收帳款、過度投資等問題。但若公司在更早之前可能因經營不善而虧損連連,出現了債台高築的狀況,那麼就算近幾年狀況轉好,仍可能存在著經營風險的!

要觀察公司是否有債台高築的現象,長短期金融借款負債比是比單純看負債比更好的指標,因為「負債」可能是欠供應商的錢,不代表經營風險,而「長短期金融借款」則是公司欠金融機構的錢,是要還利息的,自然代表著較高的經營風險。一般來說,若長短期金融借款大於40%,代表公司存在著較大的經營風險。我們來看看正面與負面的案例:

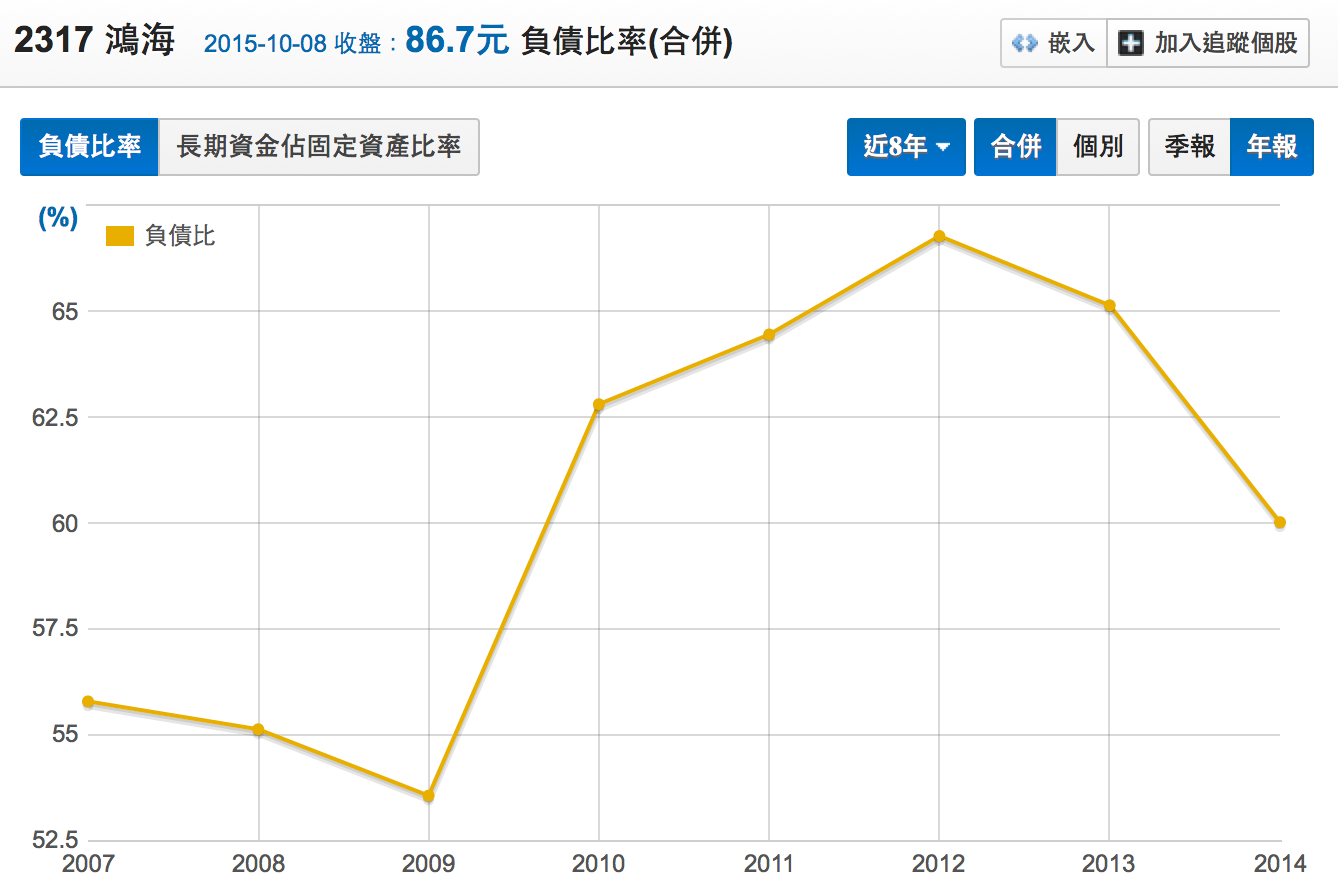

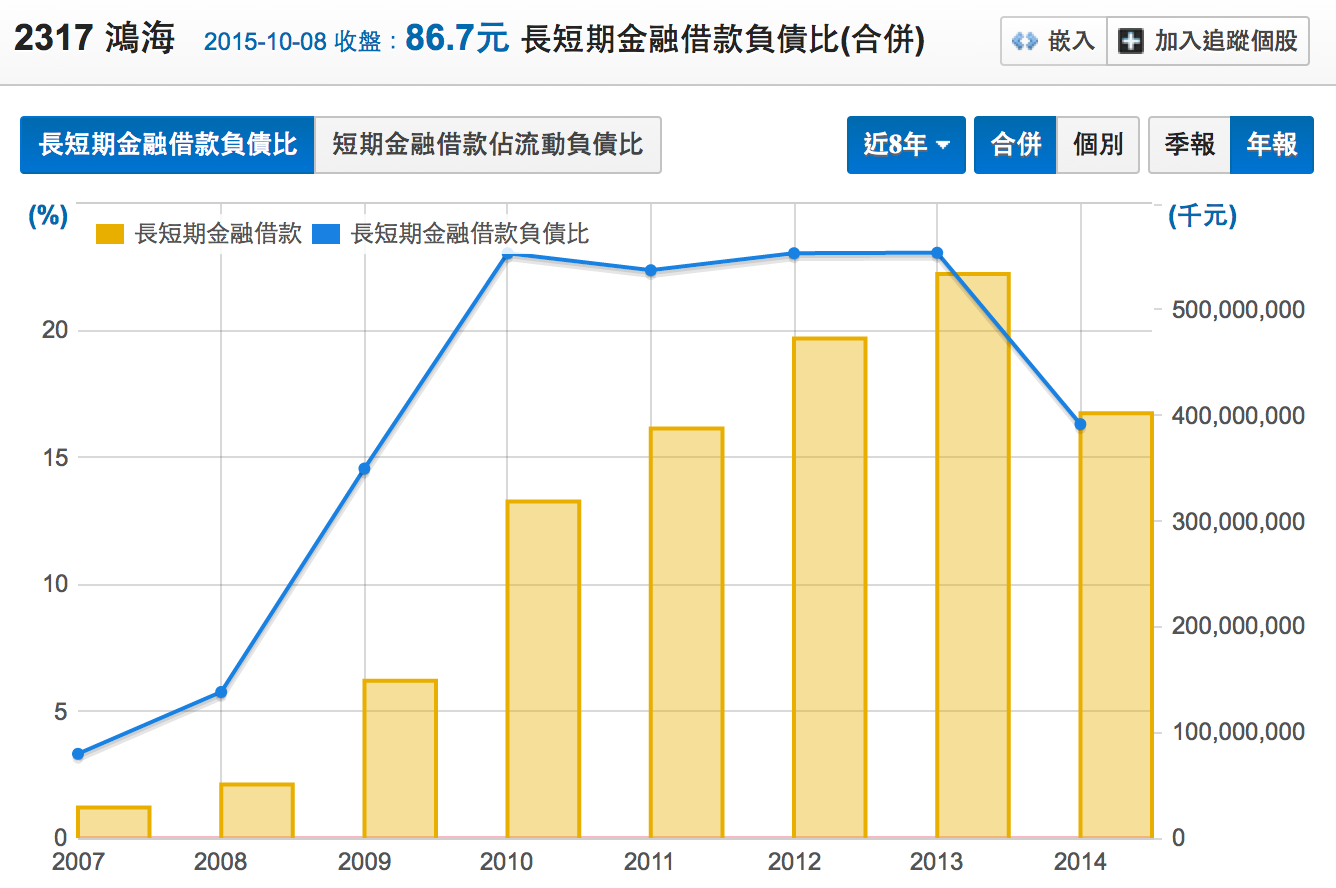

(1) 正面案例:鴻海(2317)

鴻海近年來獲利能力無庸置疑,ROE多在15%上下,若觀察獲利含金量與自由現金流量,可發現都沒什麼問題。不過若從負債比來看,2010年後都維持在60%以上,是否代表鴻海有經營風險呢?

若從長短期金融借款負債比來看,鴻海的長短期金融借款負債只占總資產不到20%,代表鴻海大部分的負債並不是欠金融機構的,而是欠供應商的負債,也就是說鴻海並不是真的需要借錢,而是利用其產業地位來拉長對供應商的應付帳款天數。

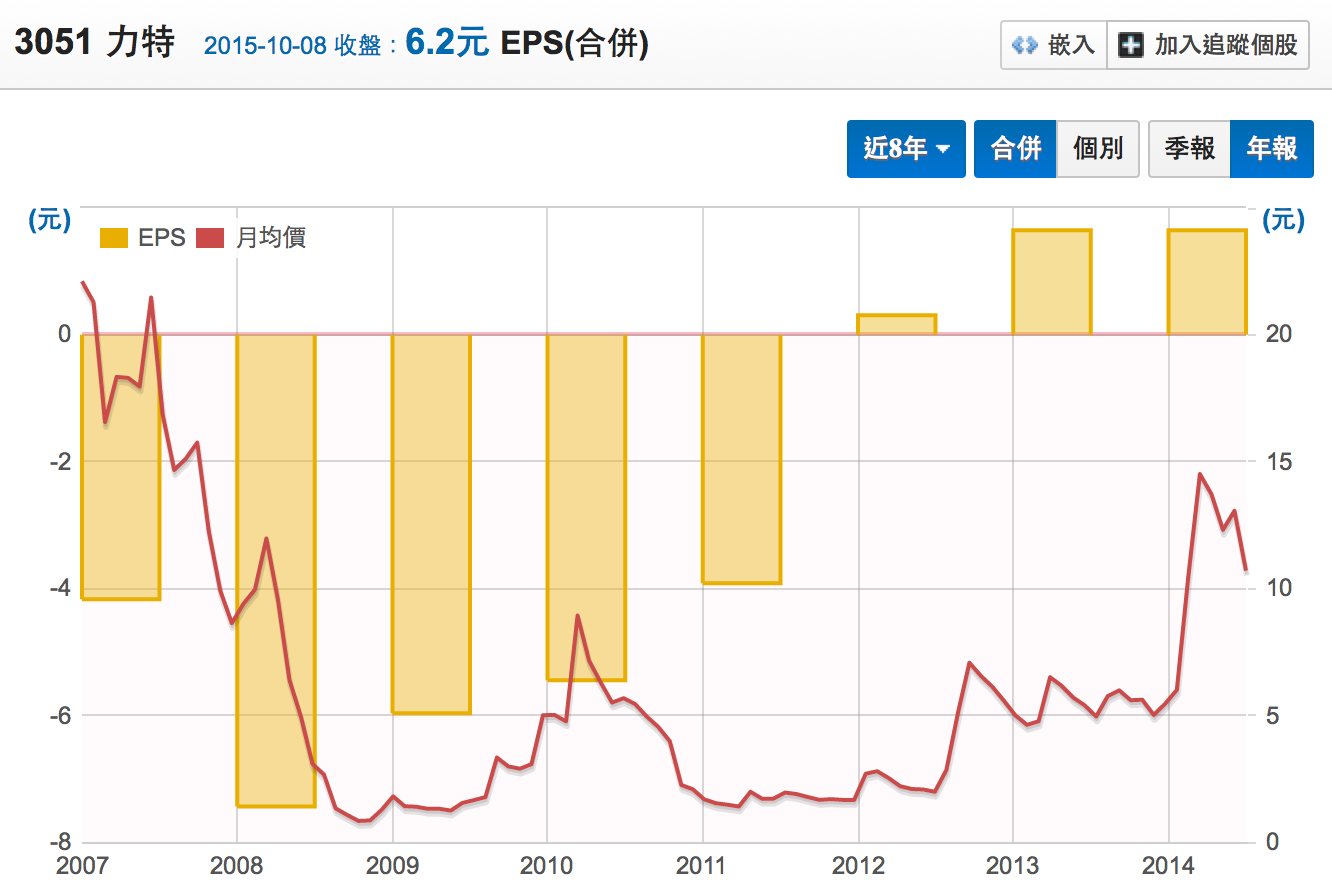

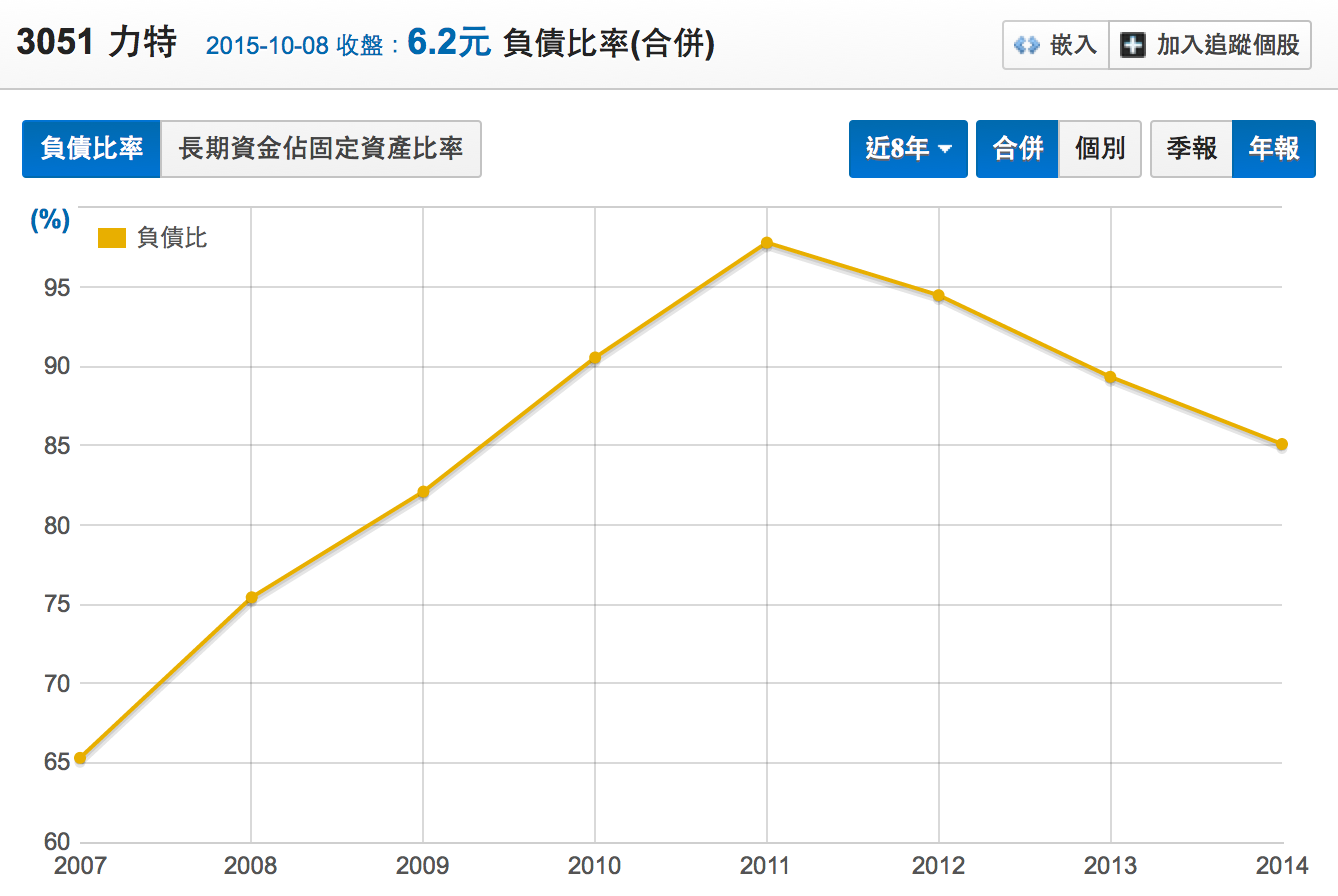

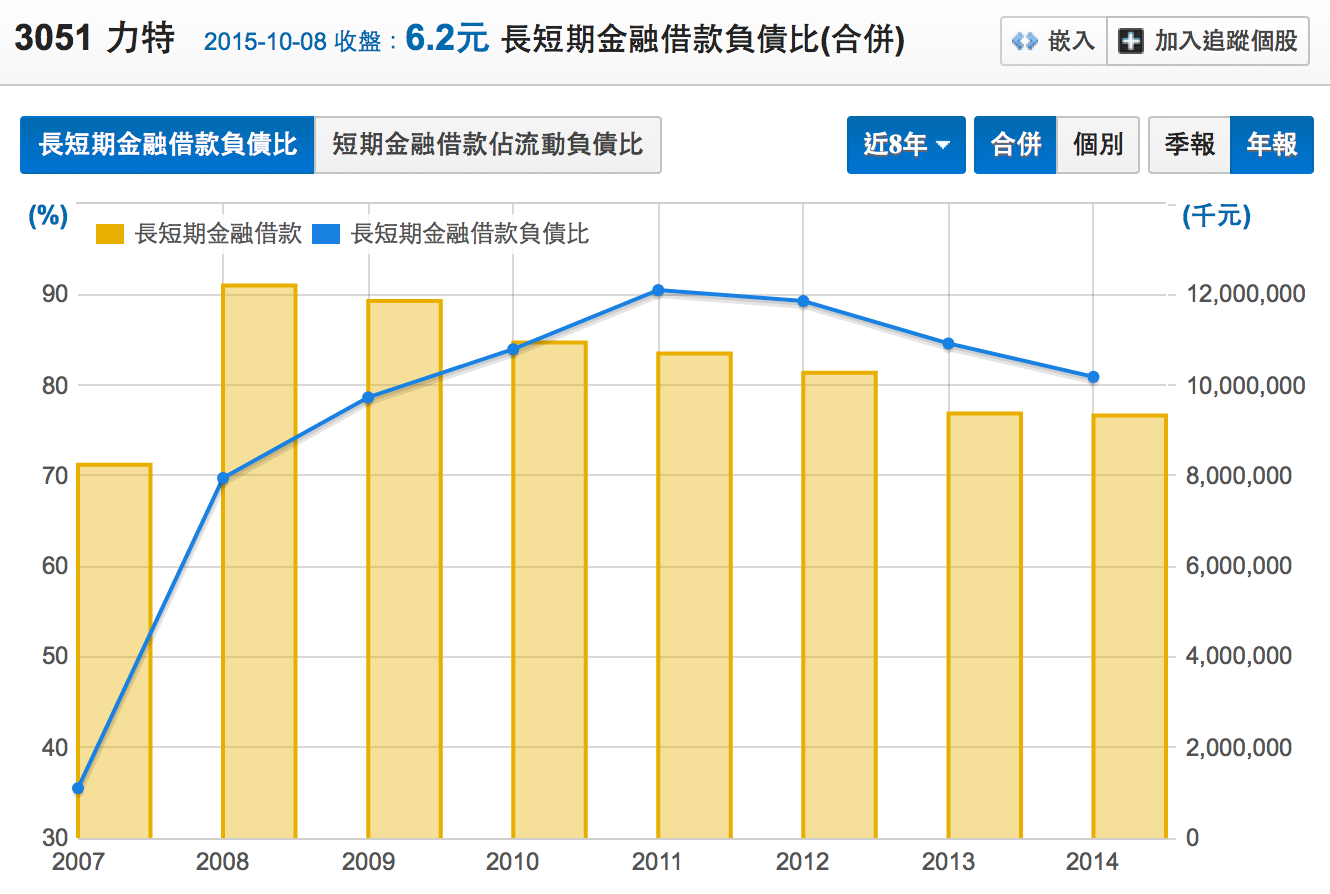

(2) 負面案例:力特(3051)

力特是偏光板製造商,2007~2011年大幅虧損,但2012年起轉虧為盈,股價也從不到2元一口氣漲破15元,也是十足的轉機股。不過2015年起,獲利又出現衰退狀況,股價也呈現了腰斬的跌幅!為何會如此呢?

若觀察力特近三年的獲利含金量與自由現金流量,可發現問題並不大,只有在2014年表現較差。那力特的負債狀況呢?力特在2007年由於持續虧損,負債比不斷攀升,2011年甚至飆破了95%!往後幾年力特轉虧為盈並償還負債,負債比也下降些,但仍高於80%。

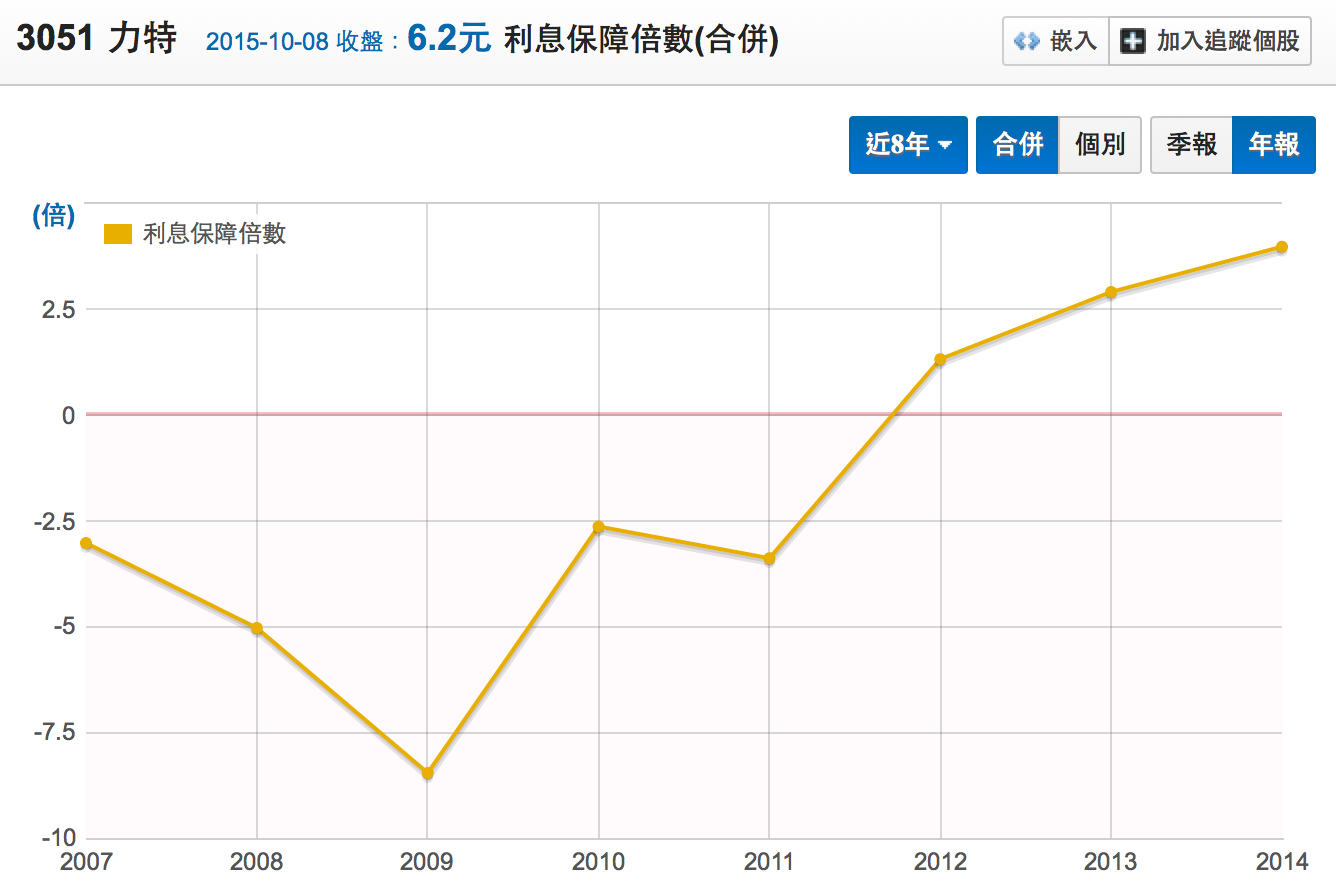

力特的負債是欠銀行的債還是欠供應商的呢?只要觀察力特的長短期金融借款負債比即可,此數值在2010年後都高於80%,代表公司所有負債幾乎都是欠金融機構的負債,是需要還利息的!這些利息費用是否對公司造成壓力?只需要觀察利息保障倍數即可。

力特在2012年轉虧為盈後,利息保障倍數開始攀升,但就算以賺的最多的2014年來看,公司整年賺的錢還不到利息的4倍!也就是說,公司的獲利只要再轉差,光是利息費用就可能讓公司喘不過氣了!

以上三步驟就是檢視公司財務體質的重要方法,投資人只要按照步驟做,就可以過濾掉財務體質不佳的公司囉!

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱