如果要讓所有投資人票選出十大最怕碰到的事情,那麼,買到「地雷股」絕對可以名列前三名。地雷股是什麼呢?就是公司看起來明明好好的,但卻突然爆發出營運危機,獲利出現大幅衰退。其實,會出狀況的公司,大部分可以從公司的存貨與應收帳款的異常來發現,至於要如何檢視呢?只要從「存貨週轉天數」與「應收帳款週轉天數」這兩個指標來判斷即可。

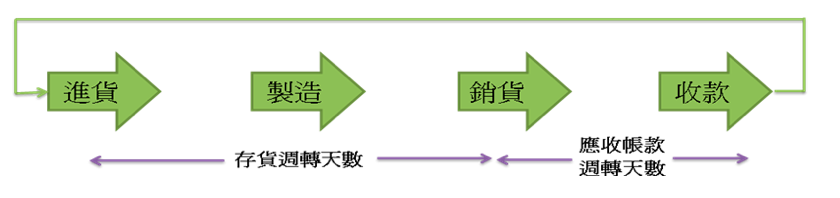

不過,在理解這兩個指標前,要先瞭解商業循環的四個步驟:

商業循環的四個步驟

一般來說,商業循環可以分成四個步驟,分別是進貨、製造、銷貨、收款等,而這四個步驟可拆成前後兩部分,前半部為存貨循環,也就是存貨進到公司,經過製造後並銷售出去的過程,這段時間稱為存貨週轉天數;後半部為應收帳款循環,也就是產品銷貨給顧客後到收款的過程,這段時間則稱為應收帳款週轉天數。接著詳細介紹這兩個指標:

存貨週轉天數的計算方式

存貨週轉天數除了顯示公司的存貨狀況外,也反應了公司的經營效率。存貨週轉天數公式如下:

存貨週轉率 = 營業成本 / 平均存貨

存貨週轉天數 = 365 / 存貨週轉率

將公司一整年的營業成本除以平均存貨,意思就是公司一年內可以賣幾次這樣的存貨量,就是所謂的存貨週轉率。而一年365天除以存貨週轉率,意思就是公司的平均存貨量要幾天才可以賣完,也就是存貨週轉天數。存貨週轉天數越高,代表存貨在待公司的時間越長,那麼出問題的可能性越大。

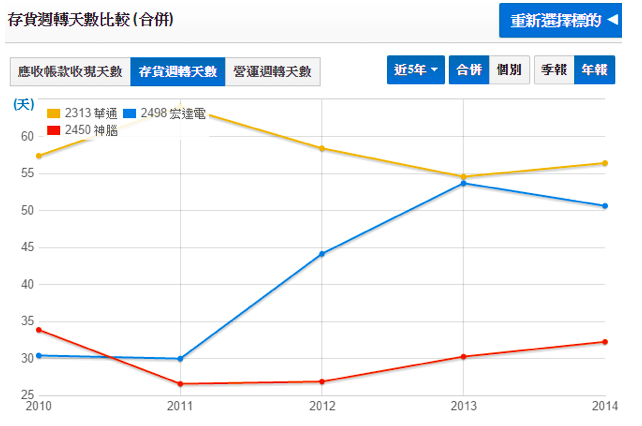

很直覺的,存貨週轉天數應該是越低越好,那要低於多少才叫好呢?其實還是要視產業而定。我們以三家手機供應鏈為例,分別是PCB廠商華通(2313)、手機製造與品牌廠宏達電(2498)、手機通路商神腦(2450)。華通所屬的PCB產業是手機產業的上游,存貨週轉天數較高,長期維持在55~65天左右;神腦是手機產業最下游的通路端,存貨週轉天數最低,長期維持在30天上下;宏達電所屬的製造與品牌位於中游,存貨週轉天數約在30~60天.介於兩者之間。

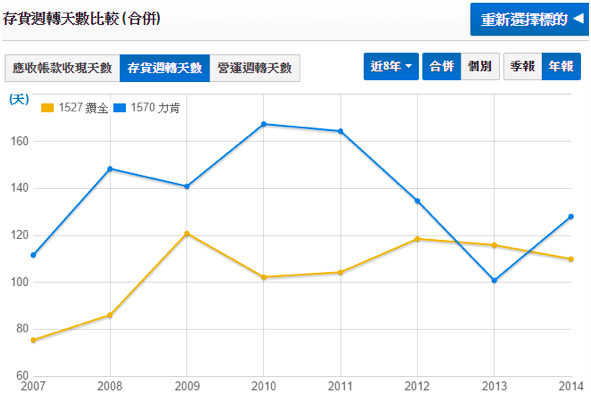

存貨週轉天數與同業比較 可看出製造業管控能力

存貨週轉天數有一個重要的用途,就是可以看出製造業的管控能力,包括存貨管控、生產線管控、業務管控等,只要公司的管控能力越好,就可以把存貨週轉天數壓低。舉例,鑽全(1527)與力肯(1570)都是氣動釘槍的製造商,但鑽全的存貨週轉天數長期維持在100~120天,但力肯則是多半維持在120~160天,顯然管控能力是鑽全技高一籌,也難怪鑽全近八年平均EPS為2.2元,而力肯卻是負1.6元。

存貨週轉天數上升 未來獲利衰退機率大

存貨週轉天數最重要的用法,不是跟別人比,而是跟自己比,只要公司的存貨週轉天數出現異常走勢,就要特別留意公司的狀況。如果存貨週轉天數連續數季上升,代表公司的存貨去化狀況不佳,除了未來營收可能快速下滑外,也可能因銷售不佳而提列大量的存貨跌價損失。

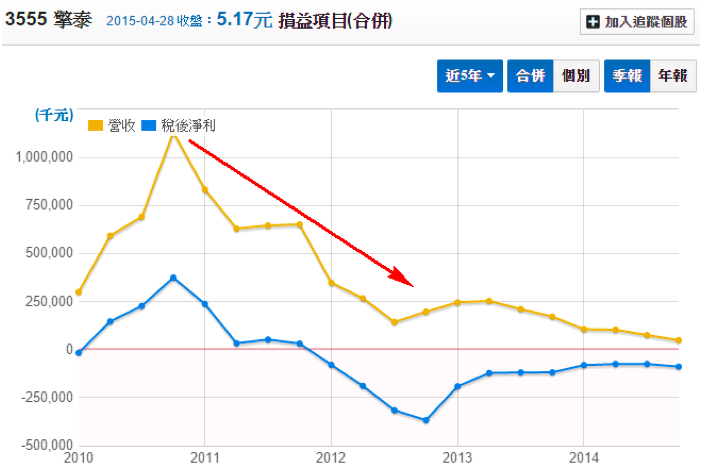

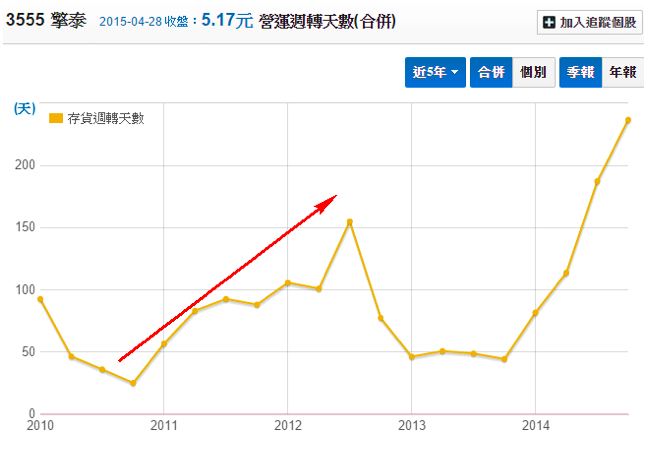

以IC設計公司擎泰(3555)為例,擎泰2011年11月以承銷價65元掛牌上市,掛牌後沒多久就衝破100元,但沒想到隨後股價一路下滑,至今竟只剩5元上下。為何會如此呢?其實擎泰從2011年第一季開始,營收與獲利即呈下滑走勢,甚至上市後的下一季(2012第一季)營收竟出現腰斬走勢,隨後營收與獲利一路下滑,股價當然也跟著不斷破底了。

其實,這是有跡可尋的,2011年第一季起營收一路下滑,但同期擎泰的存貨週轉天數卻不斷上升,在銷售不佳、存貨又不斷累積的狀況下,後來出現營收不斷衰退、提列存貨跌價損失也只是遲早的事了。

存貨週轉天數下降 未來獲利有機會爆發

存貨週轉天數上升,代表產品可能供過於求;同樣的,若存貨週轉天數下降,代表產產品可能供不應求,未來營收成長可期。

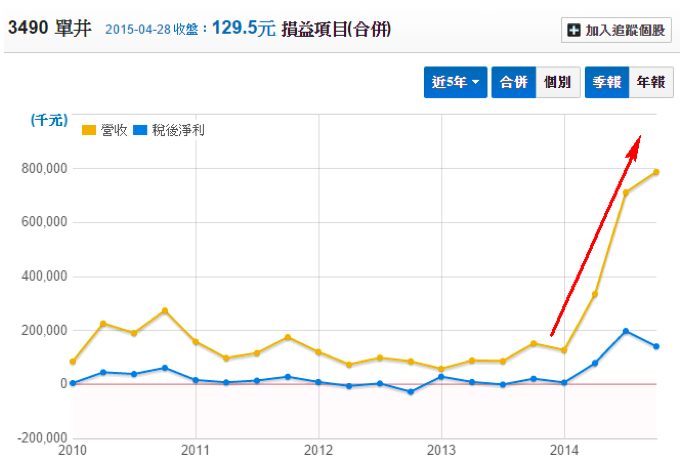

以單井(3490)為例,單井的存貨週轉天數從2013年第四季起即呈現下滑走勢,同時營收也開始上升,而在2014年第二季營收出現爆發性成長,獲利跟著飆升,股價也從2014年初的不到30元飆漲至最高點169元。

應收帳款週轉天數的計算方式

應收帳款週轉天數顯示公司的應收帳款狀況,反應的是公司的帳務管理能力。應收帳款週轉天數的公式如下:

應收帳款週轉率 = 營收 / 平均應收帳款

應收帳款週轉天數 = 365 / 應收帳款週轉率

將公司一整年的營收除以平均應收帳款,意思就是公司一年內可以收回幾次應收帳款,即所謂的應收帳款週轉率。而一年365天除以應收帳款週轉率,意思就是公司的應收帳款平均要幾天才可以收回,也就是應收帳款週轉天數。應收帳款週轉天數越高,帳收不回來的機率也就越大喔!

應收帳款週轉天數,代表公司產業地位

存貨週轉天數與同業相比,可看出公司的管控能力,而應收帳款週轉天數與同業相比,可看出公司的產品競爭力,產品較有競爭力的公司,自然較能挑選客戶,且可要求較嚴格的還款期限。

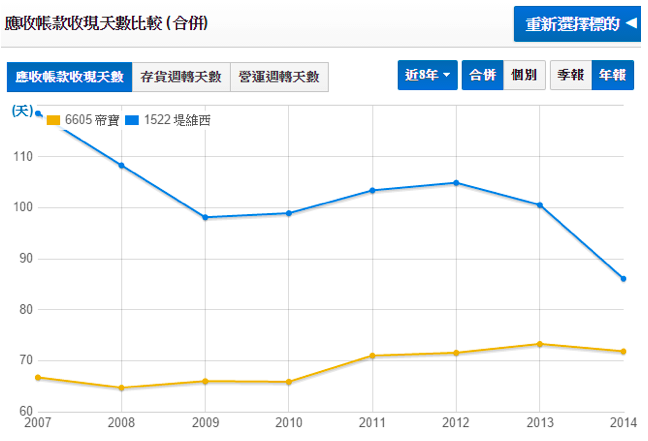

以車燈產業為例,帝寶與堤維西都是以售後服務市場為主,新車市場為輔。可發現帝寶長期以來應收帳款週轉天數都維持在60~80天之間,而堤維西則多半維持在90~110天之間,這樣的競爭力差距也反應在獲利上,帝寶的EPS多半維持在6~10元間,而堤維西則只有0~2元。

應收帳款週轉天數持續上升 恐有倒帳與做帳風險

與存貨週轉天數相同,最重要的觀察方式還是與公司自己比較,觀察公司應收帳款週轉天數的走勢。若應收帳款週轉天數上升,代表公司的應收帳款正急速增加,這些激增的應收帳款都拿得回來嗎?我們必須打個問號。

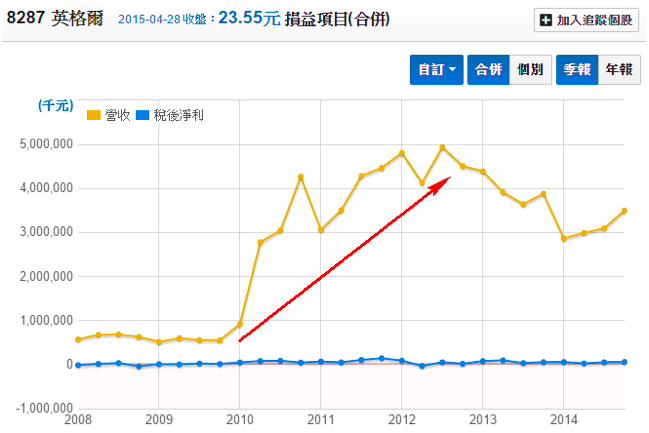

英格爾是電源供應器,營收與獲利從2010年起大幅提升,主因最大客戶的出貨量不斷增加。如圖所示:

但詭異的是,隨著營收增加,英格爾的應收帳款週轉天數也不斷暴衝,從最低點不到30天暴增至超過90天,這種情況代表公司的營收多是紙上富貴,「現金」並沒有真正進入公司。這段期間,公司的股價隨著獲利暴起暴落,股價從不到30元暴漲至超過200元,沒多久的時間又從超過200元跌至不到30元。

應收帳款天數上升的原因有很多,可能只是客戶延後還錢,也可能是公司新接的客戶還款天期較長;但除此之外,也有可能是公司與客戶聯合作假帳欺騙投資人,以在股市謀取暴利。不管哪種情形,只要應收帳款天數持續上升,公司就有被倒帳的風險,投資人應以嚴謹的角度看待。

應收帳款 重量也重質

最後提醒大家,不是說應收帳款週轉天數沒有上升,公司就沒有被倒帳的風險,若是公司應收帳款的「質」很差,也有應收帳款無法回收的風險。勝華去年9月時出現財務危機,股價從10塊左右一路崩盤至不到2元,隨後即展開下市與破產重整計畫,除了勝華的投資人叫苦連天外,供應鏈也跟著倒楣,像彩晶、嘉聯益、旭軟等,不但大筆應收帳款拿不回來,要認列大筆應收帳款損失,短時間也無法找到新客戶填補產能,獲利急速滑落,三家公司的股價都出現了超過40%的跌幅!

所以,應收帳款不能只看數字,也是要注意應收帳款的還款對象,若還款對象的財務狀況不佳,公司就有被倒帳的風險,投資人也要謹慎看待。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱