大部分的台股投資人都有聽過和大,主因和大2012年打入特斯拉供應鏈後,股價大漲超過三倍!除了題材面外,和大這幾年的獲利成長性本來就表現不差,EPS從2010年的0.61元年年上升至2014年的近3元。和大的成長會持續下去嗎?客戶、產能狀況如何?跟著我們來深入了解喔!

一.公司簡介

二.車用傳動零件產業介紹

三.和大營收分析

四.獲利率分析

五.總結

一.公司簡介

1.和大發展簡介

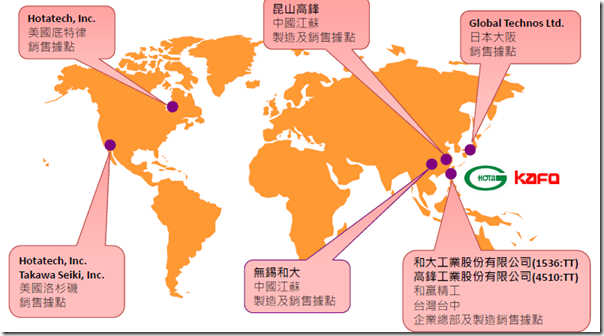

和大原名和興工業社,成立於1966年,初始生產各種機械用的齒輪、軸類等零件,往後慢慢聚焦到各種車類(機車、汽車、卡車…)的傳動元件。和大目前在美國、中國都有銷售據點,生產基地主要集中在台灣的台中大里廠與中科廠,由於產能已接近滿載,已規劃在嘉義浦美建新廠。

和大全球營運據點。資料來源:和大。

2.和大產品組合

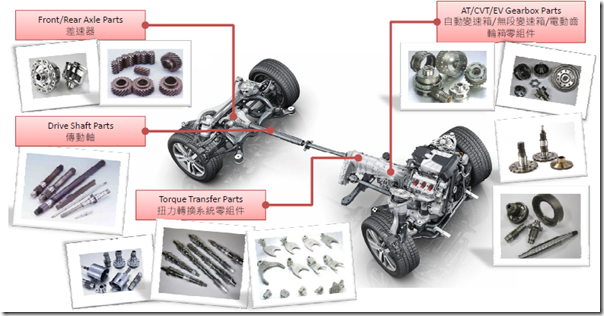

和大的產品主要就是「齒輪」與「軸類」,並專注在車類應用。大家都知道車的主體是由一堆機械零件組成,其中包括了不少齒輪與軸類零件,包括差速器、傳動軸、扭力轉換系統、各式變速箱等,可參考下圖。

和大產品示意圖。資料來源:和大。

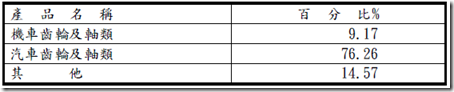

在車類產品中,又可再分為機車與汽車兩大類,由於車類產品的單價與毛利率都高於機車類,故公司不斷提高汽車類產品比重,現已接近80%。

和大產品組合。資料來源:和大年報。

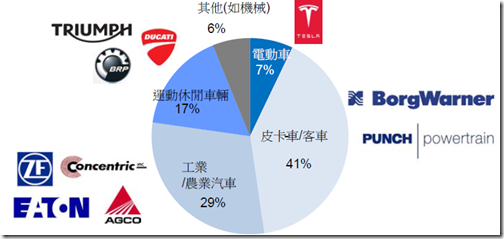

如果覺得太籠統,可再看細分類,汽車可再分成皮卡車、客車、工業用汽車、農業用汽車、電動車等,而機車主要是出運動休閒車輛,像是沙灘車、重機、水上摩托車等。

和大產品組合細分(含客戶)。資料來源:和大。

由此可以發現,和大不管是做機車還是汽車類產品,都是專注在少量多樣的特殊車種,如此才可避開大廠的競爭,維持注毛利率與競爭力。

二.車用傳動元件產業介紹

1.車用傳動元件產業與產值介紹:

車用零件一般採取傳統的衛星工廠模式,也就是整車廠把某些自己不做的模組或零組件外包給1階供應商,1階供應商接單工再把自己不做的部分外包給2階供應商,以此類推。當然,要成為越高階的供應商難度越高,獲利也會越好。

汽車供應商示意圖。資料來源:正航。

全球知名的車用傳動元件1階供應商像是BorgWarnet、Eaton、PUNCH…等,而和大的產業位置算是2階供應商,接這些1階供應商的單,不過有時也會直接接整車廠的單,像是最近火紅的電動車客戶-特斯拉就是。

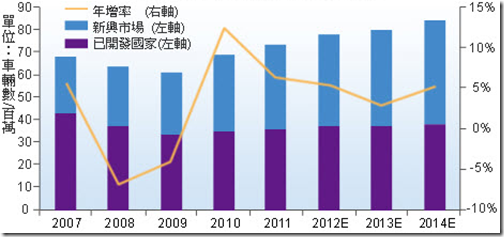

由於汽車傳動元件非大產業,並無詳細產值分析,不過由於汽車傳動元件為多是用在新車生產,故與全球新車銷售走勢有密不可分關係。從過去幾年數值來看,新車銷售在景氣緩和成長時,可維持5%上下的成長率,但若碰到景氣走緩時,新車銷售也可能陷入衰退。

全球汽車銷售量走勢圖。資料來源:Macquari。

2.全球市佔率分佈

雖無汽車傳動元件詳細的產值與市佔分佈,但可以知道的是其非寡佔產業,各大廠的市佔率均不及5%,且由於歐美大廠的生產成本逐漸提高,近年有逐漸增加外包的趨勢,和大就是受惠於此趨勢而逐漸提高市佔率。

不過需注意的是,雖然和大的市佔率在緩慢增加,但若未來又碰到金融海嘯,一階供應商由於產能大幅下降,可能會因此降低外包的比重,和大的市佔率就會受到影響。

三.和大營收分析

1.和大長期營收走勢分析

從和大過去7年營收走勢可發現,和大的營收波動相當大,2008~2009年營收幾乎腰斬,但2010年後又開始高速成長。這樣的營收走勢與我們前面提過的產業特性有關,一來因新車產業本來就是隨景氣高度波動,二來是一階傳動元件廠會隨景氣調整外包比重。

以長期走勢來看,和大2007~2013年複合營收年增率為3.8%,約與新車產業長期年增率相當,不過若單看2009~2013的景氣回升期,複合營收年增率卻高達27.6%。由此看來,景氣好壞對和大會有巨大影響,投資人需把此因素納入考量。

2.和大各區域營收走勢分析

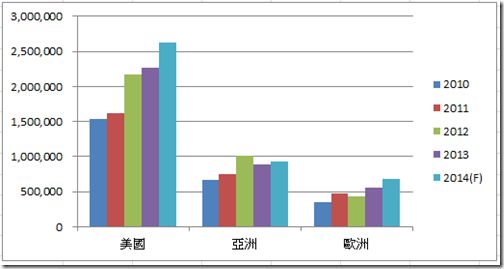

和大區域營收分佈走勢。資料來源:和大年報。

和大的銷售國家遍佈全球,而各大區域的銷售額在2010年後也是呈現長期上升趨勢。美國2010~2014銷售複合成長率為14.5%表現穩健,2014年佔總營收已達62%;歐洲銷售成長力更好,複合成長率為17.4%,但由於基期較低,2014年佔營收只有16%,成長空間大;亞洲近幾年成長較緩,複合成長率只有8.9%,2014年佔總營收約22%。

4.客戶走勢分析

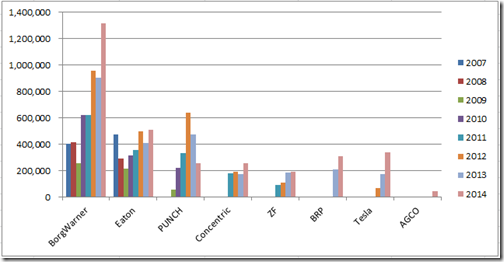

和大客戶走勢分析。資料來源:和大年報、財報狗推估。

和大的客戶相當多,而各客戶貢獻營收也多半是呈現上升趨勢。表現最好的是美國客戶BorgWarner 2007~2014複合成長率高達18%,主因BorgWarnet與和大不斷研發新產品;而德國客戶PUNCH原本成長性也是相當不錯,但2013後由於中國本土品牌車銷售不佳,影響到PUNCH的銷售額。

值得注意的是新客戶是做電動車的TESLA與農機車的AGCO,近期成長性都相當不錯,細節我們會在成長性部分在做描述。

5.產能分析

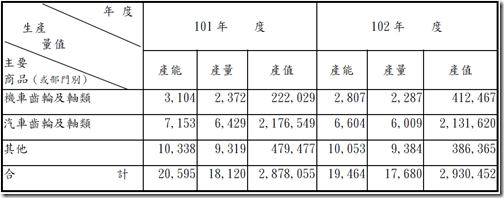

和大產能分析。資料來源:和大年報。

和大2013年機車產品的產能利用率約81%,尚有成長空間,但汽車產品產能利用率已高達91%,未來成長空間有限,不過和大的嘉義浦美新廠已在建置中,完成後可進一步擴大廠能。

6.小結

由以上分析可發現,只有全球景氣維持成長,和大應可有不錯的成長性;但若景氣邁入較嚴重衰退,和大營收恐怕也難逃衰退命運。

四.獲利率分析

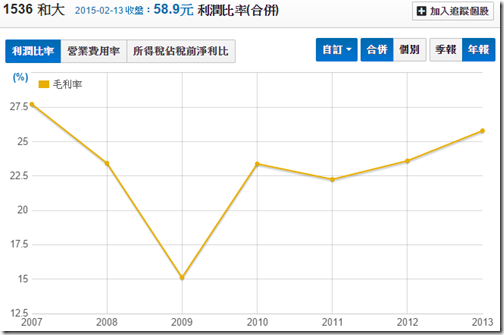

1.毛利率分析

和大除了在2008~2009因營收大幅衰退導致毛利率嚴重下滑外,一般時期表現還不錯,2010年後呈現微幅上升趨勢,主要是因為不斷有新產品推出,現已上升至25%以上。

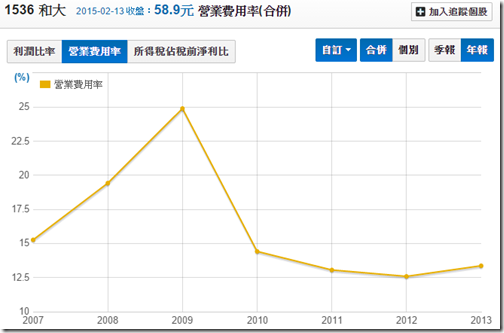

2.費用率分析

和大2008~2009費用率飆高也是因為營收衰退之故,2010年後就穩定維持在12~15%左右。由於和大會持續投入費用研發新產品,故除非營收大幅成長,費用率大幅下降機率不大。

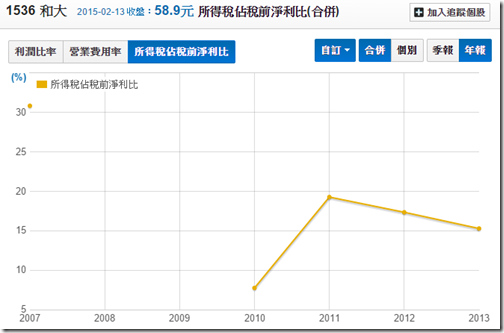

3.業外收益分析

由於美國客戶佔比超過50%,且和大對匯率避險並不積極,故匯損益是影響和大業外收益的關鍵,像2010美元大貶造成的匯兌損失就超過1億元,把大部分的獲利都吃掉了,2012年匯兌損失也超過5000萬,2014年則因美元升值而出現匯兌收益。總之,研究和大的業外收益,美元兌台幣匯率是觀察重點。

4.稅率分析

和大2011~2013的稅率都在15~20%間,符合一般稅務狀況,2014年看來也是在此區間。

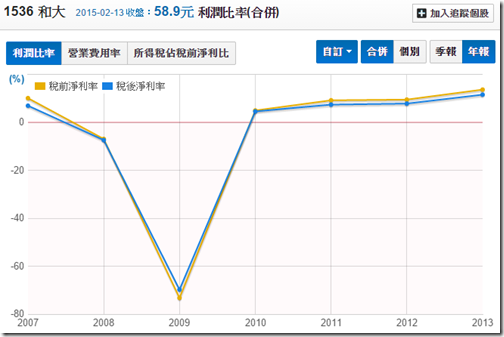

5.淨利率分析

由於2008~2009年受金融海嘯影響而出現營收腰斬的狀況,這也是和大利潤率轉差的主因,並非製程或是費用出了什麼狀況。

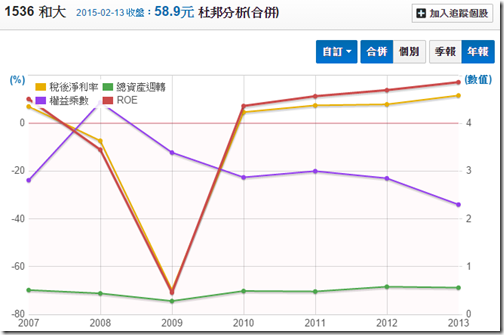

6.ROE走勢與杜邦分析

ROE走勢看來也是和營收、利潤比率走勢一致。2010年後和大的ROE持續上升,主因總資產週轉率(營收狀況)、稅後淨利率都持續好轉所致。

五.總結

以上就是我們上集的分析,從上集的分析我們可以發現和大在車市狀況不錯的近幾年獲利表現相當好,但2008~2009時卻因金融海嘯而出現了連續虧損的狀況,這代表了和大的獲利狀況易受景氣而波動。除了獲利況外,公司的現金運用狀況如何?投資合理嗎?體質穩健嗎?經營效率高嗎?還有最重要的,公司的長短期成長性如何?新產品的發展是否順利?這些內容我們都將在下期討論。

P.S.

1.文章中財務圖表取自:http://statementdog.com/analysis/tpe/,免費註冊即可使用眾多功能,快去試試看吧~

2.本文以至本Blog所有文章提到的個股均只是本站財務分析與產業分析的研究對象,決無任何明示或暗示之意,本站無能也無法提供大家任何投資建議,投資人需為自己的績效負責。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱