原文刊載於 The Value Investing Blog of Old School Value,作者 Jae Jun 是財經blogger、價值投資人,財報狗獲得授權翻譯刊登。

當我注意到 Seth Klarman 上半年的績效高達60%,感到十分震驚。他對於評價股票和堅持原則的能力,已經到了更高一層的層次。我將在這篇文章分享,身為散戶要如何獲得像 Klarman 優異的表現

你相信金融海嘯已經過去五年了嗎?

這件事情彷彿昨天才發生,我仍然可以感受到,當我四處挑選便宜菸屁股時的興奮感

事後回想起來,當時幾乎閉著眼睛買,這些股票之後都會隨著市場而上漲

回到今日來看,很多人在市場上依然有相同心態,我們已經忘記了是2%的跌幅是什麼感覺。相反的,我們使用直覺和挑選股票,希望它能夠上漲

在低利率的環境,一般的共識是,你需要承擔更高的風險,才會有較高報酬

這裡存在一個問題——擔心錯失良機的心理

世界各國股市交易近年來的波動都不大,除了2011年中以外,幾乎沒有一個較大修正。這表示,投資者對於市場過於自滿,而且比較關心錯失的投資會而非潛在的風險

這完全違反了 Monish Pabrai 和 Seth Klarman 給我們的教導。這些大師說要尋找低風險、高回報的投資機會

沒有這種東西嗎?看看 Klarman 上半年60%的表現

事實上,為什麼 Klarman 一直能能夠擊敗大盤,就是因為他願意持有現金,等待較大的安全邊際

下面是 Baupost 2004年年報的摘錄

一點也不誇大的說,投資人面臨低回報的危機:他們的報酬將不符合他們的期待,甚至達不到他們的需求。投資人有兩個選擇,一個是在當今的處於歷史高點的市場上,持續持有股票和債券,接受低於歷史平均水平的回報。如果價格未來一直沒有下降,使報酬率恢復到較為正常的水平,這會是個正確的決定。但是,如果價格下跌,使證券的預期報酬提高,投資者將面臨重大的損失。相較於保持耐心,這個選擇顯然較為糟糕。

另一個選擇是保持流動性,不害怕面臨短期績效壓力,等待部分股票價格的下跌(不需要整個市場下跌才進行大筆的投資,只需要一小部分的股票就夠了)。這種選擇依然以它的風險,我們並不知道它會不會下跌或何時下跌;事實上,證券價格可能從目前的水平繼續上漲,使得持有現金成為一個更加痛苦的決定。同時,堅持要求更高的報酬,意味著在一段時間內(這段時間可能很長),我們只能從美國短期國庫券中獲得非常低的報酬

聽起來很熟悉嗎?

Howard Marks 也有類似的思考,而且說明了如何看待風險

1. 當經濟增長緩慢、負成長,市場表現弱,大多數人只擔心賠錢,不擔心錯失投資機會的風險。只有少數心臟很強的逆向投資者能夠對未來有正面的看待

2. 經濟開始復甦,企業盈利開始成長、不再下滑

3. 接著,經濟開始明顯的成長,企業盈利也出乎意料的亮眼

4. 超乎預期的表現使證券價格上漲

5. 由於這些獲利,伴隨著經濟成長、企業的好消息,投資大眾發現這個趨勢還在持續進行。他們的信心上升,覺得自己變得更有錢,也更聰明。忘記了自己以前不好的經驗,認為未來也會繼續成長

6. 懷疑和謹慎的聲音減少;取而代之的是樂觀和積極的聲音

7. 在場外觀望的人開始感到痛苦,因為這些資產不斷上漲,他們卻沒有投資。他們感到後悔,禁不起這樣的誘惑而加入

8. 這個過程持續的越長,對於投資的熱情越大,質疑的聲音也越少。人們開始不擔心賠錢,轉而擔心可能錯失的投資機會

9. 規避風險的聲音消失了,人們認為虧損這件事永遠不會發生

聽起來很熟悉吧

做出客觀的買進賣出決策

一般人都容易有想要頻繁買賣股票,進行交易的傾向,為了對抗這種心理偏誤,你必須要有明確的買賣規則——就像交易員一樣

你可以跟交易員學到很多有用的東西,他們的分析跟思考流程跟價值投資者不同,但價值投資者可以從他們的方法和執行方式中找到一些有用的東西

你還在根據你有多喜歡這個公司的故事,以及你的直覺來決定投資金額的大小,沒有明確的規則嗎?

之前有一篇關於凱利公式的文章,凱利公式就是一種決定投資金額的規則

或是當股票有25%的安全邊際,就開始買入,這不需要很複雜的規則

每筆投資最終都必須做出”是”或”否”的選項,因此你只需要簡單的標準來判斷。整個投資流程和分析可能很複雜,但最後的決定是二選一

評價、評價、評價

當購買房地產時,所有的焦點都是關於位置、位置、位置

但是回到最後,最重要的要素還是評價

Klarman 在複雜的投資上很有名。但讓他在短短六個月內報酬高達60%的原因,是他評估企業價值以及持續買在便宜的價格的能力

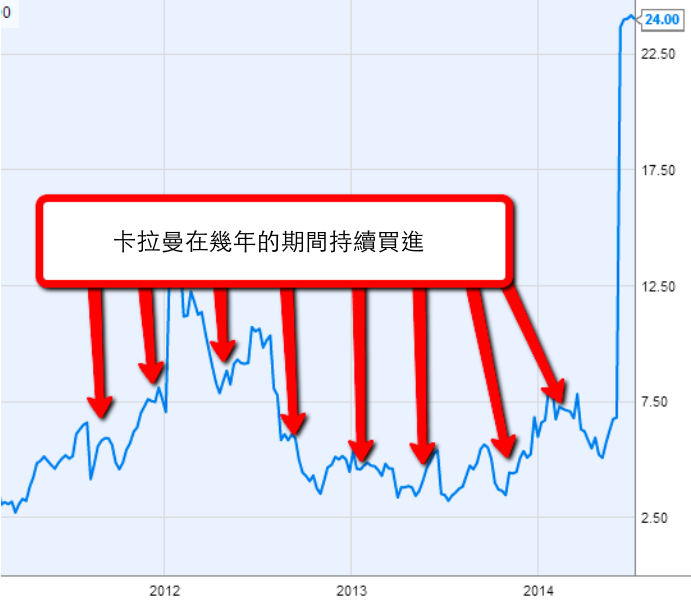

圖:Seth Klarman 在 IDIX 上有很好的報酬 | 座標軸不完全正確

對於像你我這樣的散戶也是相同的,想要在市場上有優異的表現,唯一的方法就是評估公司的價值,知道在哪個區間買進

注意在圖中,Klarman 在許多年間用不同的價格買入。他知道在$7,8塊這個價格,相對於公司的價值是很便宜的

我承認,如果之前能在4塊或5塊買進,在8塊時很難下的了手。但是,這就是了解公司內在價值的重要性

菲利普費雪說得好

不要對1/8或1/4斤斤計較 —— 菲利普費雪

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱