正新與建大可說是台灣的輪胎產業雙雄。什麼?做輪胎的也可以稱「雄」?當然可以!正新與建大的ROE可是長期線維持在20%左右喔!為何做輪胎的可以這麼賺錢呢?兩家公司是否具投資價值?快跟著我們一起瞭解吧!

Outline:1.供應鏈與相關公司簡介:

2.產業營收分析

3.產業成本分析

4.產業費用分析

5.產業獲利能力分析

6.產業資產負債表分析:

7.產業經營效率分析

8.產業現金流量表分析

1.供應鏈與相關公司簡介:

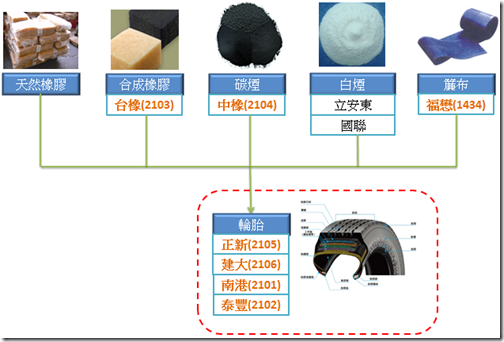

(1)輪胎供應鏈:

輪胎這個產品大家每天都會看到,也都相當熟悉,這裡就不再贅述。那麼,輪胎是由什麼組成的呢?主要成份有天然橡膠、合成橡膠、碳煙、白煙、廉布等。由於台灣沒有種植天然橡膠,故主要由東南亞進口;合成橡膠生產大廠是台橡(2103),碳煙的生產大廠是中橡(2104),白煙的生產大廠是立安東與國聯(兩家都未上市櫃),而廉布的生產大廠則是福懋(1434)。可以發現,除了天然橡膠是進口外,台灣的供應鏈可說是相當完整。

(2)輪胎產業公司簡介:

VS

VS

正新:

正新成立於1967年,是台灣的老牌輪胎公司,初期以生產自行車、機車輪胎為主,現已成為轎車胎生產大廠,目前已有高階(Maxxis瑪吉斯)、中階(CHENG SHIN)、低階(PRESA)等三個自有品牌。正新的生產基地分佈在台灣、中國、泰國、越南等地,銷售則是幾乎遍佈全球。以總輪胎數來看,正新的銷售量為全球第九。

建大:

建大成立於1962年,初期也是以自行車、機車為主,之後慢慢跨入轎車、農耕車、工業用等特殊輪胎。建大的自有品牌為KENDA。以總銷售數目來看,建大的輪胎離正新還有一大段差距,全球排名第29。

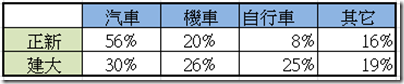

(3)產品組合:

正新與建大都是各種輪胎均有銷售,不過正新的汽車胎銷售比重較大,已超過總營收的一半,自行車只有8%;建大的銷售較平均,汽車、機車、自行車各佔營收的25~30%,剩下的19%則是特殊輪胎。

正新、建大產品組合。資料來源:正新、建大年報。

輪胎一般可分成新車市場與AM市場。一般來說,新車的下單少樣多量毛利率低,而AM市場剛好相反,少量多樣毛利率高。從研究報告的資料看來,正新的AM比重較高,約佔總營收的75%;建的的AM比重較低,略高於五成。

正新、建大新車、AM比重。資料來源:正新、建大研究報告。

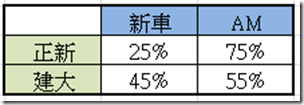

2.產業營收分析

(1)總營收分析:

從總營收來看,正新與建大都算是穩健成長,但無論是規模與成長性,正新都略勝一籌。正新的營收從2007年的641億成長至2013年的1331億,七年複合成長率高達12.9%;建大營收從2007年的185億成長至2013年的325億,七年複合成長率9.8%,雖不如正新,但表現也不算差。

正新與建大的營收可以持續成長,除了市佔率緩慢提升外,主要受惠於產業的持續成長。輪胎有分新車市產與AM市場,新車市場較隨景氣波動,但AM市場可說是穩定的增加,尤其在新興市場更是如此。此外,輪胎的價格也是長線緩慢成長的。

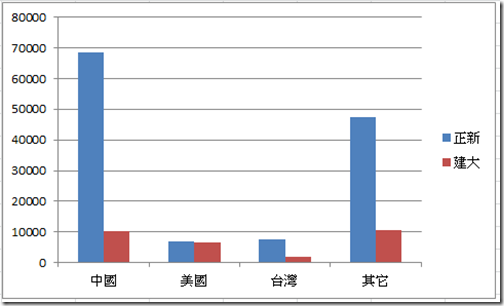

(2)區域營收分析:

正新與建大的區域營收比重。資料來源:正新與建大年報。

正新與建大的輪胎都是全球銷售。正新在中國的銷售額已達700億,是建大的數倍,且無論在AM或是新車的市佔率都達在10%左右,與國際大廠Good Year、Bridge Stone、Michelin並駕其驅。美國市場正新與建大差距不大,台灣市場也是正新比建大多出不少。至於其它市場,正新銷售量也是建大的數倍。

3.產業成本分析

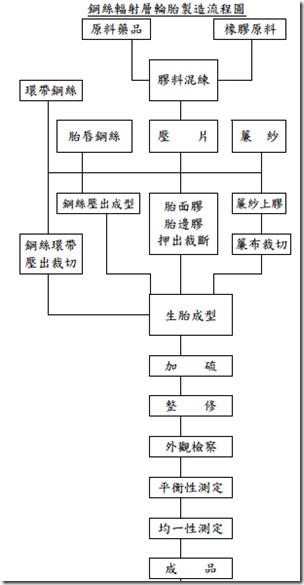

(1)產品製程:

輪胎的製程主要是先先將橡膠(合成與天然)與化學藥品混合後製成壓片,而後再和其它鋼絲、簾紗…等組成生胎,然後再經加硫、整修、檢測後做成輪胎成品。

輪胎產業製程。資料來源:正新年報。

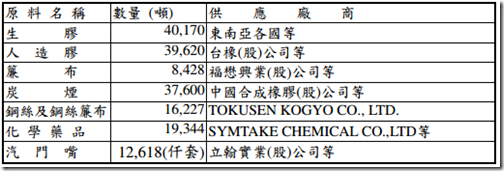

(2)產業主要原料:

輪胎的原料包括生膠、人造膠、簾布、碳煙、鋼絲、化學品、汽門嘴等,共約佔輪胎總成本的70%。而這些原料又以生膠與人造膠佔原料成本的比重較高,約各佔35%。由於生膠(天然橡膠)與人造膠(合成膠)的替代性高,價格連動度高,所以可以預期天然橡膠的價格對正新、建大的毛利率影響度應該很高。

輪胎產業主要原料。資料來源:正新年報。

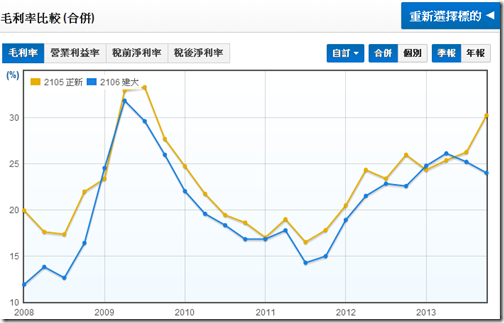

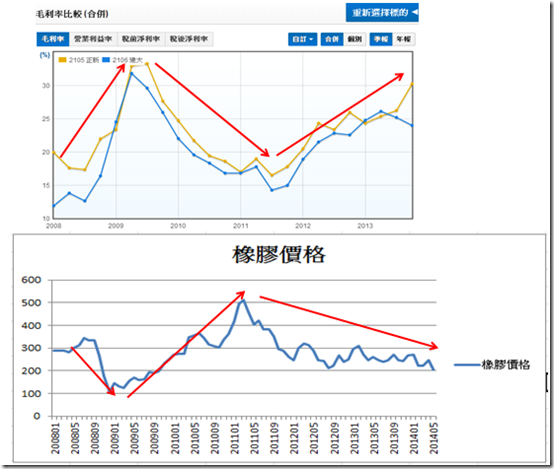

(3)產業毛利率走勢:

相對於營收的穩定成長,正新、建大的毛利率波動性卻極強。毛利率低時只有10~15%,而毛利率高時卻可超過30%!另外可發現,正新的毛利率雖略高於建大,但兩者的走勢幾乎一致。因此可推論,影響此產業獲利能力應是原物料價格。

為了證明此理,我們只要把正新、建大的毛利率走勢與橡膠價格走勢對照即可。圖中可發現,當橡膠走空頭走勢時,正新、建大的毛利率就開始上揚;當橡膠走多頭走勢時,正新、建大的毛利率就開始下滑。

橡膠的價格從2011年就開始走空頭至今,也造就了正新、建大毛利率的多頭榮景。看到此你就應該瞭解,正新、建大的投資關鍵在什麼地方。

至於橡膠價格何以在2011年大幅下降呢?主因橡膠樹在2005~2008年時被大量種植,而橡膠樹平均6~7年後進入採收期。

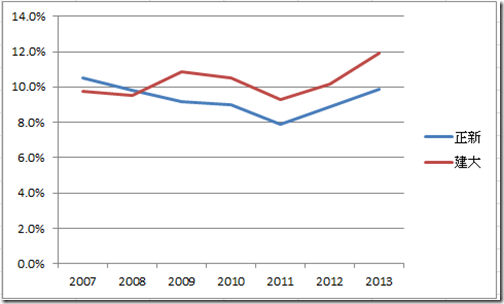

4.產業費用分析

正新、建大營業費用率走勢。資料來源:公開資訊觀測站、財報狗整理。

長期來看,建大的費用控制較差。建大七年來營收複合成長為9.8%,但費用的成長卻達13.5%,導致公司的費用率從2007年的9.8%上升至2013年的11.9%;反觀正新七年來營收複合成長率為12.9%,費用成長為11.7%,故費用率從2007年的10.5%下降至2013年的9.9%。不過要注意,正新的費用率雖然長線下降,但這兩年卻是呈上升趨勢,未來仍要密切注意費用率是否會持續上升。

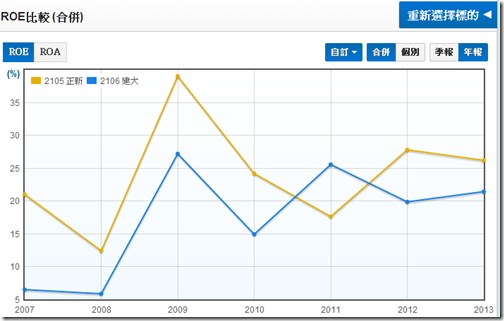

5.產業獲利能力分析

由於正新的營收、毛利率、費用率都表現得比建大好,故獲利能力高於建大也是不讓人意外的。長期來看,正新的ROE約在25%左右,而建大則是在15~20%間。逐年比較可發現正新的ROE都高於建大,除了2011年建大處份業外時高於正新。

另外值得注意的是,雖然兩家公司的ROE都表現不錯,但波動幅度不低,主要是受橡膠價格波動的影響。

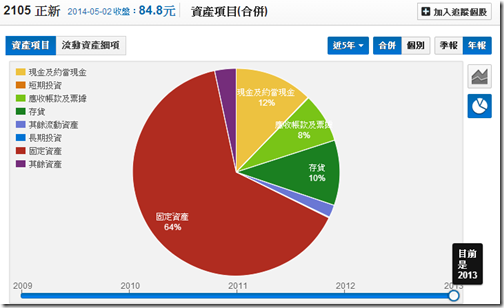

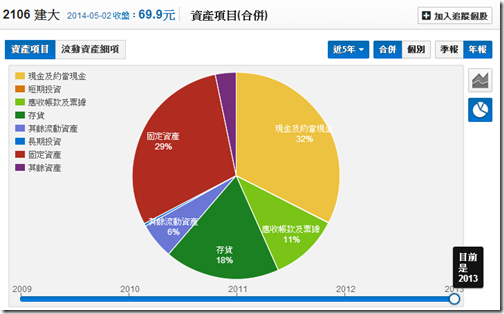

6.產業資產負債表分析:

從資產負債表來看,正新的固定資產比重高達64%,遠高於建大的29%,以固定資產創造營收的效率來看,建大是優於正新的。

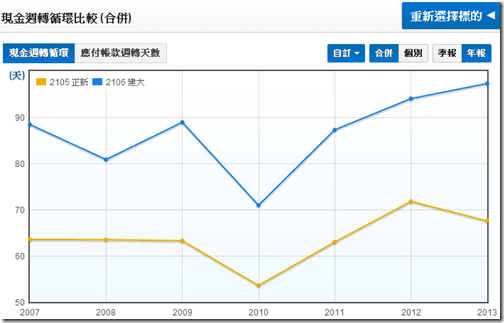

7.產業經營效率分析

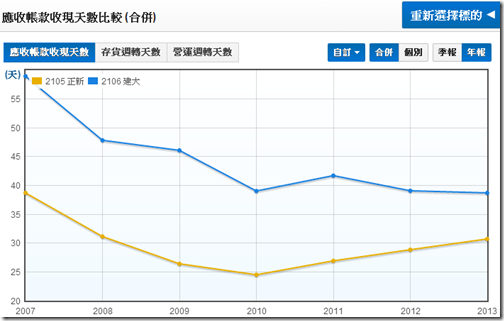

(1)應收帳款天數:

正新的應收帳款天數約30天,低於建大的40天。不過以趨勢來看,建大是呈現長線下滑的趨勢。看來兩家公司的應收帳款都沒什麼問題。

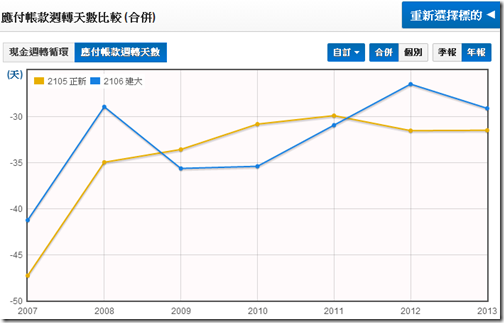

(2)應付帳款天數

兩家公司的應付帳款天數都呈現縮減的趨勢,代表兩家公司欠供應商的天數在縮減中,但這2~3年已止穩。

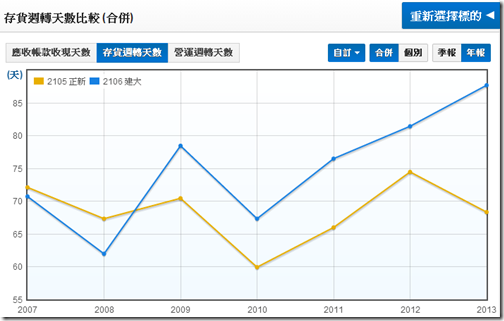

(3)存貨週轉天數分析:

正新的存貨週轉天數長期控制在60~75天之間,表現較優;建大的存貨週轉天數則是呈上升趨勢,2013年已突破85天,未來需注意公司的存貨狀況是否獲得控制。

(4)現金週轉循環天數:

現金週轉循環天數其實就是應收帳款收現天數 + 存貨週轉天數 - 應付帳款週轉天數,代表公司的整體經營效率。正新的現金週轉循環天數長期維持在60~70天之間,優於建大的80~90天,

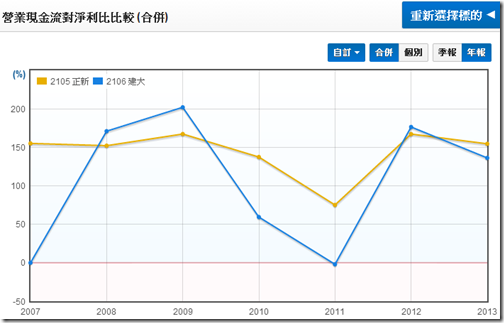

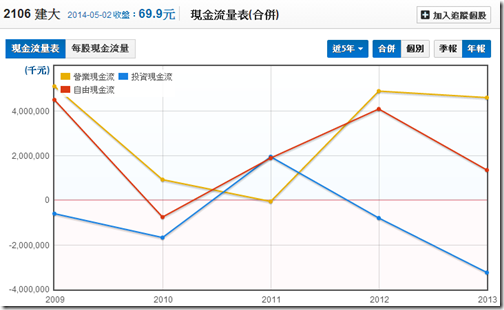

8.產業現金流量表分析

(1)營業現金流對淨利比:

正新的營業現金流對稅後淨利比長期維持在100~150%之間,表現較好,符合我們希望的長期大於80~100%的條件;建大的營業現金流對稅後淨利波動較大,但七年的平均值也是大於100%,表現也算是優秀。

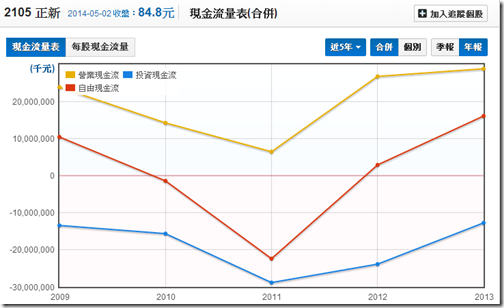

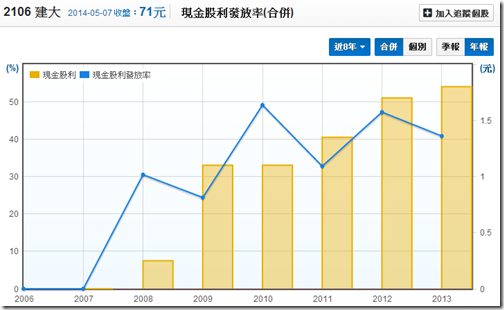

(2)自由現金流:

正新:

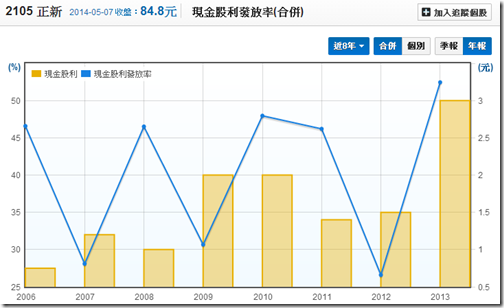

正新的營業現金流穩定,但每年在投資方面約流出200~300億左右的現金,導致公司的自由現金流量並不出色。反應在現金股利方面,就是配發率大概在30~50%之間,表現平平。

建大:

建大的投資現金流出雖沒正新這麼多,但由於營業現金流較不穩,導致公司的自由現金流量也是表現平平,現金股利發現率同樣在30~50%間。

8.結論

從以上的分析來看,我們認為兩家公司的獲利能力都不錯,但正新表現更好。此外要非常注意的是,兩家公司的獲利與橡膠價格大幅連動,投資人務必留意橡膠價格的波動。就安全性分析而言,兩家公司的營業現金流都表現不錯,唯投資方面也要燒不少錢,故公司的現金股利發發率算是普通。

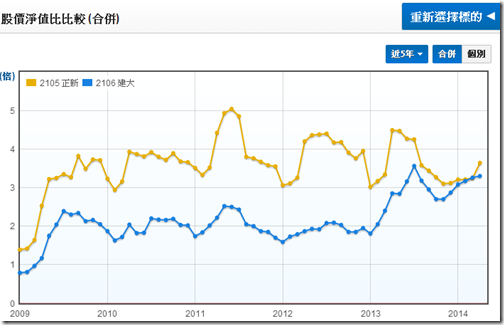

就本益比來看,兩家公司的本益比都在15~20倍之間,不能算低。

由於兩家公司獲利波動大,有景氣循環股的特色,故這裡也附上兩家公司的PB給大家參考。正新約在PB區間的中間,建大則是處在PB區間的上緣。

P.S.

1. 以上圖表數據來源:財報狗網站

2. 財報與產業分析兩天課程將於台北(5/24~25)舉辦,現在加入一年期財報狗VIP即可免費參加。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱