在投資的路上,財報可以說是我們最好的指南針,指引我們正確的方向。但,若沒有好好了解財報背後的原理,而產生了誤用的情況時,那麼財報非但無法指引我們賺錢,反而可能陷入嚴重虧損。

今天財報狗就要為大家破解八個最常見的財報迷思,讓您未來不再踏入財報陷阱,投資獲利將更上一層樓!

1. 營收創新高,股價就會創新高?

某某公司的營收又創新高啦!這是我們常常會在財經新聞上看到的聳動標題。公司的營收創新高,股價就會創新高嗎?未必,因為營收不代表獲利,一家公司的股價往往是跟著獲利走,而不是跟著營收走。

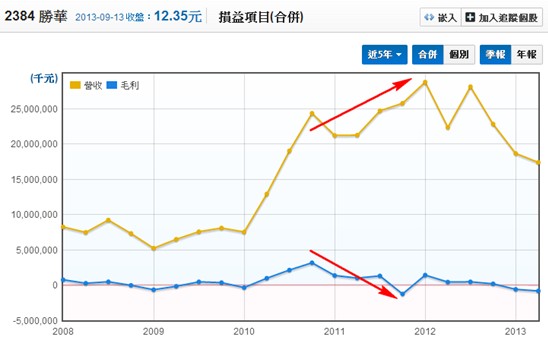

勝華於2011年時接到了蘋果觸控面板的大單,單季營收屢創新高,但奇怪的是,毛利卻沒有往上提升,甚至在2011年第四季時陷入單季最大虧損。為什麼營收衝高,毛利卻反而往下降呢?原來,公司當時製造觸控面板的良率並不高,雖接到蘋果單,卻是做一片虧一片,做越多賠越多,毛利自然無法提升,股價也是持續破底。

(圖表來源:財報狗 )

2. 單季毛利率大躍進,代表產品競爭力提升?

公司的毛利率提升,是否代表著公司的競爭力提升?不一定喔!影響公司毛利率的原因相當多,像是原物料報價、人工薪資、製程良率、產品報價、匯率等。所以,當發現公司的毛利率出現大幅提升時,先別急著買進股票,而是要確認公司毛利大幅提升的原因,並確認此原因是否具有持續性。

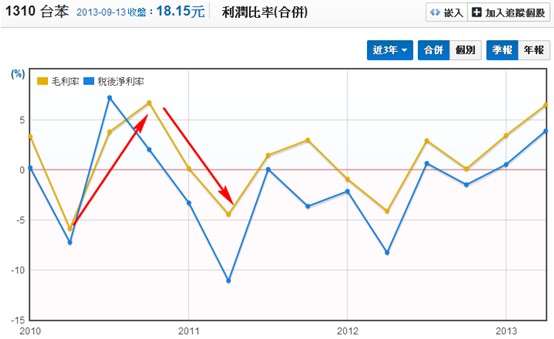

台苯的毛利率在2010年第三季時大幅改善,從-5.9%跳升至3.8%,第四季更繼續上升至6.7%,看起來似乎是產品的競爭力提升,但仔細研究後發現,台苯是標準的景氣循環股,毛利率的上升與下降只是反應了原物料的漲跌,與公司本身的競爭力並無太大關係。

(圖表來源:財報狗 )

3. 高負債比,代表高風險?

一般理財教科書都會告訴我們,高負債比代表著高風險,真的是這樣嗎?不一定喔。其實,負債也有好壞之分。所謂的好債,就是不需要支付利息的債,如應付帳款、應付票據、預收帳款等;而所謂的壞債,就是需支付利息的債,如短期借款、應付商業本票、一年到其長期借款、長期負債等,我們簡稱為「長短期金融負債」。只要長短期金融負債佔總負債比例低,就代表公司的債務結構越健康。

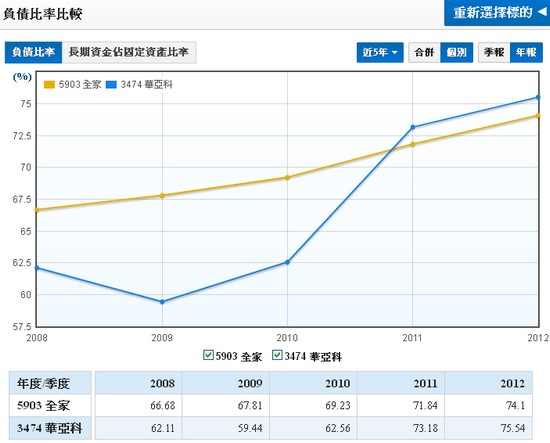

我們來看個例子,全家與華亞科兩家公司,負債都在持續攀升,2011年後甚至都超過了70%,看似兩家公司的財務風險都很高。

(圖表來源:財報狗 )

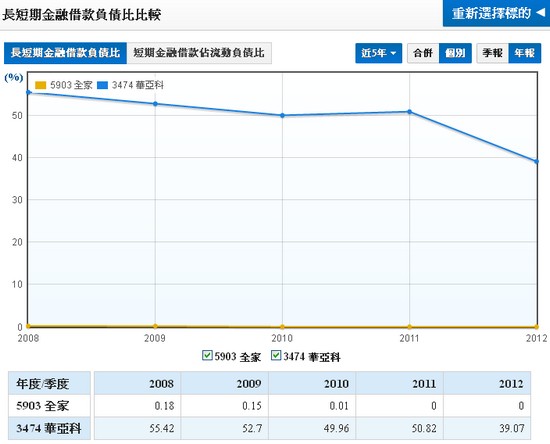

但我們深入看兩家公司的負債結構,可以發現,全家的「長短期金融負債比」趨近於0,代表公司的債都是不用還利息的好債,投資人不必擔心;而華亞科的「長短期金融負債比」則高達40%,代表公司的還款壓力不低,投資人需特別留意。

(圖表來源:財報狗 )

4. 企業發放現金股利,代表企業現金充足?

公司大方的發放現金股利,是否代表公司擁有賺進大量現金的能力呢?本來應該是這樣的,公司有能力賺多少錢,才有能力發多少錢,但現在卻流行另外一種方式:借錢發股利。

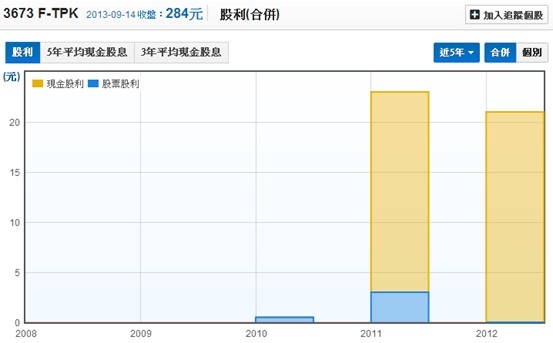

以F-TPK為例,2012年時公司配發了2011年的現金股利20元,2013年時則配發了2012年的現金股利21元,看似現金充足,實則不然。

(圖表來源:財報狗 )

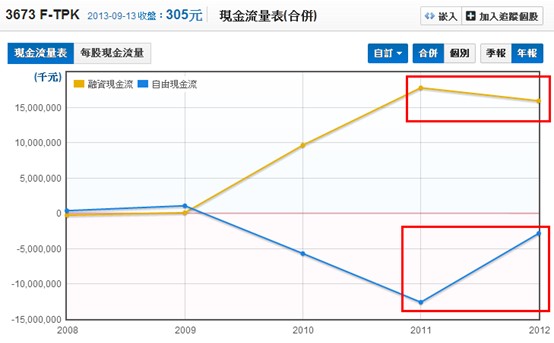

從現金流量表可發現,公司的「自由現金流」在2010年後都是小於0,代表公司賺的現金全部都拿去投資設備還不夠,哪有錢發現金股利呢?於是公司就用現增與舉債的方式(提高融資現金流),不斷的和股東和債主拿錢,拿到錢後再配發給股東現金股利。是不是有點奇怪呢?

(圖表來源:財報狗 )

5. 本益比越低,越值得投資?

本益比是最常見的股票評價方式。本益比的倒數,稱之為「外部股東報酬率」。舉例,若本益比為10倍,即外部股東報酬率10%,算是合理;若本益比高達30倍,即外部股東報酬率3.3%,就明顯偏低了,也就是所謂的「本夢比」。投資本夢比的公司,投資風險高,像部分生技股仍處於虧損狀態,但股價已站上百元,本益比無限大。

既然投資本益比高的公司風險大,那是否投資低本益比的公司就萬無一失?錯!一般來說,本益比是公司現在的股價去除以近四季EPS,若公司的EPS在快速衰退中,就會有本益比看起來很低的「假像」,未來公佈EPS後,本益比就會大幅上升。

宏達電在2011年下半年後,出現了好幾次本益比低於8倍的狀況,就是因為宏達電的EPS快速衰退之故。若看到宏達電的本益比偏低就大舉買進,結果將會慘不忍睹。

(圖表來源:財報狗 )

6. 股價淨值比低於1,代表股票被低估?

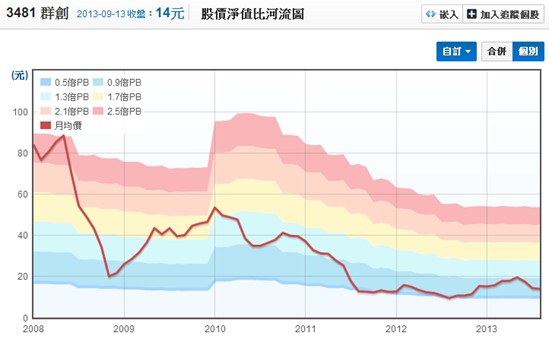

除了本益比外,股價淨值比也是評估股價的一種方式。所謂的淨值,就是公司的帳面價值,若公司的股價淨值比低於1,代表帳面價值比股價還高,暗示著股價被低估了?這也是錯的。

一般來說,科技公司擁有許多先進設備,這些先進設備都是花大錢買的,帳面價值極高,但這些先進設備的跌價速度遠比帳面價值折舊的速度快,導致帳面價值並無法真實的反應公司的清算價值,會讓公司的淨值有高估之嫌。此外,若公司長期處於虧損狀態,那麼未來公司淨值很可能會持續下滑,故股價淨值比偏低有可能只是短暫的現象。

以群創為例,群創是所謂的面板科技股,也是一家長期虧損的公司,故當公司的股價淨值比低於1時,股價仍舊持續下滑,甚至曾出現股價淨值比約0.5倍的狀況。

(圖表來源:財報狗 )

7. 投資轉虧為盈概念股,投資績效大躍進?

我們時常在雜誌會財經書上看到有人鼓吹一種觀念,就是「想要致富,就要買進轉虧為盈的轉機股!」然而,投資轉機股的風險極高。因為,一般人很難判斷是公司的體質真的出現好轉,亦或只是曇花一現。

普格在2011年以前,多半處於虧損的的狀態,但2012年第一季起轉虧為盈,股價出現翻倍成長,不少投資人衝著轉機股的題材搶進。沒想到,10月時爆發出普格高層掏空股票與經理人炒股案。轉機失敗,獲利與股價都被打回原形。

(圖表來源:財報狗 )

8. 攤平攤平,越攤越貧?

很多「長輩」都苦口婆心的告訴我們,買股票千萬不能攤平,否則會越攤越貧。然而,14年平均報酬率高達29%的麥哲倫基金操盤人-彼得林區卻告訴我們:「若股票下跌,但基本面仍看好,就不該賣掉,甚至要加碼買進。」投資到底該不該加碼攤平呢?

其實要分股票類型。像景氣循環股的獲利波動劇烈且難以估計,股票的內在價值難以衡量,故不適合加碼攤平;而績優價值股的獲利穩定且有長期競爭優勢,向下攤平的風險並不高。

我們先來看景氣循環股的例子-中鋼。中鋼2011年第二季時,公司EPS連兩季上揚,公司對未來的展望也相當樂觀。股價部分,中鋼於2011年7~8月大幅回檔,從前波高點35.8跌至最低點28.85,跌幅超過24%。由於中鋼是產業龍頭,倒閉機率低,不少投資人在此刻大幅加碼攤平。然而第三季起,鋼的供需開始逆轉,鋼價開始向下修正,中鋼的獲利與股價也跟著快速滑落。直至今日,中鋼還沒有回到30元以上,投資人慘糟套牢的命運。

(圖表來源:財報狗 )

接下來看績優價值股的例子-中華食(恆義)。中華食(恆義)多年來獲利穩定,8年來EPS都在1.8~2.5之間。2008年中華食(恆義)因為金融海嘯出現了大幅回檔,而2011時則因原物料、燃料費、退休金同時上漲導致短暫獲利不佳,股價也出現小幅回檔。但豆腐的長期產業趨勢並未改變,恆義的長期競爭優勢也沒有受到撼動,故這些回檔都是適合加碼的買進點。

(圖表來源:財報狗 )

P.S

1. 文章同步刊載於今周特刊

2. 文章中財務圖表取自:http://statementdog.com/stock-analysis.php,免費註冊即可使用眾多功能,快去試試看吧~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱