本月最熱門的話題,莫過於王品董事長戴董認為:新鮮人剛畢業時,月薪若只有三萬塊,千千萬萬不要儲蓄,還要再和爸爸多要兩萬塊。多要兩萬塊要做什麼呢?拓展人際關係。此言論一出,除了獲得台積電董事長張忠謀的附和外,多數人難以認同。

這件事情,讓我想起了和投資相關的議題:公司到底該不該燒錢投資?我們先來複習一個重要的財務指標:自由現金流。自由現金流是公司的營業現金流入減投資現金流出,營業現金流入就是公司「本業」所賺進的鈔票,而投資現金流出則是公司在「投資」上所花的錢。若公司的自由現金流小於0,代表現金入不敷出,是一家屬於「燒錢階段」的公司。

這件事和戴董的「借錢拓展人脈」論點,有什麼關係呢?其實是一樣的。我們該不該借錢來擴展自己的人脈呢?那就必需問個實際的問題:這些花錢拓展的人脈,未來能否為我帶來更多好處?若否,這就不是一筆好的投資。同樣的,公司是否該長期燒錢在投資上呢?那就必需看這些燒錢投資的資產,未來能否為公司帶來實質的獲利。

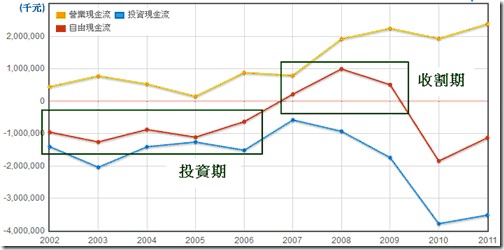

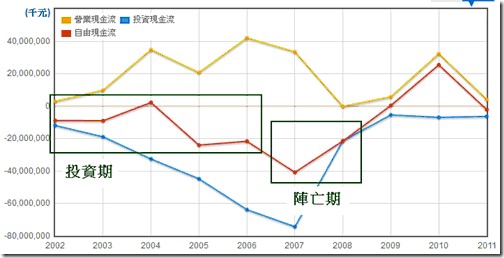

我們來看兩個例子。首先是瓶蓋廠宏全(9939),宏全在2002~2006年,自由現金流持續流出,主因宏全為了衝營收而不斷擴廠,此時為所謂的「投資期」。2007年時,宏全的自由現金流終於轉正,主因擴廠腳步放緩,營收仍持續成長,造成了接下來三年的榮景,即所謂的「收割期」。

圖一:宏全的現金流量表 – 投資期與收割期

註:統計時間2002.01.01~2011.12.31,資料來源:財報狗

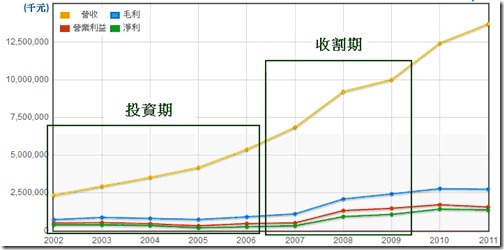

我們從損益表的角度來看看。宏全的營收2002~2006年持續高速成長,但淨利卻沒有起色,主因公司仍處於燒錢的階段,毛利率持續往下。但2007年擴廠的腳步放緩後,宏全的淨利即飛速成長,EPS也從2007年的1.5元飆漲至2010年的5.8。

圖二:宏全的損益表 – 投資期與收割期

註:統計時間2002.01.01~2011.12.31,資料來源:財報狗

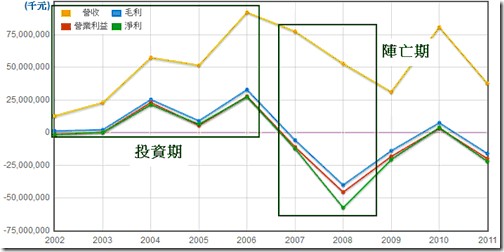

看完正面的例子-宏全後,再來看個負面的例子-力晶。力晶是台灣四大慘業之一-DRAM的翹楚。力晶2002~2006年處於所謂的「投資期」,即大量燒錢階段。但與宏全不同的是,力晶2007年起不是走入「收割期」,而是走入「陣亡期」,自由現金流持續流出。

註:統計時間2002.01.01~2011.12.31,資料來源:財報狗

力晶為何會走入陣亡期呢?我們從損益表可以找到答案。力晶在2006年以前資處於「投資期」,營收高速成長,但2007年起營收連三年衰退,且三年全都賠錢!前面燒掉的錢不但無法帶來獲利的果實,反而讓公司陷入虧損。

圖四:力晶的損益表 – 投資期與陣亡期

註:統計時間2002.01.01~2011.12.31,資料來源:財報狗

為什麼同樣是燒錢,卻有兩種截然不同的結果呢?站在投資人的角度,我們該投資大量燒錢的公司嗎?我們為大家整理了三個重點:

1. 公司所屬產業長期向上,並擁有長期競爭優勢

如即所述,公司可以燒錢,但這些燒的錢在未來要能為公司帶來更大的獲利,才是好的投資。只有當公司所屬產業長期向上,且公司擁有長期競爭優勢,那麼這些燒的錢才有機會賺回來。

宏全在台灣飲料瓶蓋瓶身市場早已享有規模優勢,而其獨特的in-house模式拉高下遊客戶的轉換成本」,因此2002年後隨著客戶進入中國飲料市場,複製既有的經驗和成功模式,公司投資成功的機會自然較高。力晶所屬的DRAM產業,雖然量持續大幅成長,但價格滑落速度更高,導致產業長期往下,再加上力晶並無明顯的競爭優勢,故投資失敗的機率較大。

2. 等公司自由現金流轉正,再考慮投資

以前面兩個例子來看,宏全燒錢投資的成功機會較大,但我們不妨等公司「真正成功」後再考慮投資,也就是公司的自由現金流轉正後再介入,勝算更大。

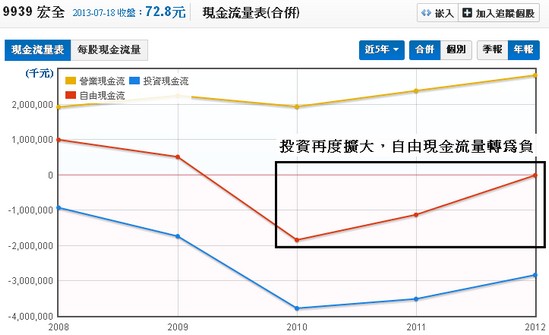

例如以宏全來看,在台灣利用自身產能規模和in-house模式綁住客戶;而2002年後擴大在中國投資,想在中國市場複製同樣的商業模式,07~09得到初期成功並獲得不錯的回收,於是2010年後再擴大投資使自由現金流量又轉為負。

但隨著中國飲品市場快速成長,競爭更加激烈,宏全在中國市場市佔去遲遲無法快速擴大,只能達到第三,無法如台灣一般享有市佔最大優勢,因此廠商之間彼此為了市佔率殺價激烈,壓低了中國整體瓶蓋瓶身產業利潤。

而面對下遊客戶而言,雖然in-house模式以合約綁住客戶,但大客戶統一為了擴大在中國規模成本優勢,選擇向上整合扶持統一實承接自身瓶蓋瓶身業務;另一客戶百事可樂將中國業務賣給康師傅後,瓶蓋、瓶身、飲料充填業務也決定不交給宏全,當in-house合約到期後將自己跳下來作。兩大客戶流失將使宏全產能利用率偏低,成本將近一步壓縮獲利。

由以上討論可知,就算在特定市場具有優勢的公司,其商業模式複製到其他市場時,不一定就能保證成功;其在其他市場投資金額過高,仍然具有無法獲利回收的風險。不瞭解公司和其產業變化的朋友,還是以投資自由現金流長期為正值的公司較為穩健保守。

3. 若公司營收陷入衰退,投資人需高度警戒

公司花大量金錢在投資上,以換得高速成長,但若此時公司的營收非但沒有成長,反而陷入衰退時,對投資人而言是相當大的警訊!若發生此種情況,建議投資人謹慎看待後勢。

最後提醒大家,若公司的自由現金流長期為負,多半是處於「創業階段」,投資創業階段的公司風險當然較大,投資人需審慎評估。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱