偉聯(9912)是一家專門生產顯示器的公司,獲利能力並不出色,公司多半處於損平邊緣。今年三月時,偉聯董事會結束後發佈了一項利多:公司將發放4.5元的現金股利,以當時的股價20元左右來看,殖利率超過20%!於是股價一路狂飆,現在漲至32元,漲幅超過50%。

每年五、六月是上市櫃公司發放現金股利的旺季,殖利率題材就會被拿出來炒做,擁有高殖利率的公司常常會上演慶祝行情,但發完現金股利後,有的公司順利填息,有的公司股價卻一瀉千里,讓投資人丈二金剛摸不著頭緒。

其實,高殖利率的公司,究竟值不值得投資,要看公司是否具穩定獲利的能力。工業電腦廠商振樺電(8114)長期獲利穩定,2005年後EPS多半維持在5元以上,只有2009金融海嘯時短暫跌至2.97元。因為每年穩定賺錢,振樺電又沒有過多的資本支出,於是可以把大部分賺來的錢發還給股東,故公司的殖利率大多維持在5%以上,2010年後甚至超過6%。公司的高殖利率若是來自於長期穩定的獲利能力,就是值得長期持有的好公司。

圖:振樺電高殖利率,來自於穩定的獲利

(統計時間2005~2012,資料來源:財報狗)

但很多時候,公司的高殖利率並不是來自於穩定的獲利,我們稱之為「高殖利率陷阱」,可細分為以下三類:

1. 飛來橫財

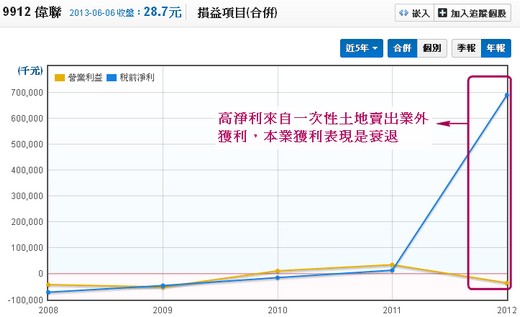

先來看開頭提到的偉聯。偉聯由於長期獲利能力不佳,2008~2011年都沒有發放現金股利,所以殖利率是0%。但2012年時,偉聯賣出了一筆位於中壢工業區的土地,導致全年獲利暴增至14.16元。由於2012年獲利亮眼,偉聯於2013年董事會後宣佈將發放4.5元現金股利的消息,以當時股價20元左右來看,殖利率超過20%!股價隨後大漲至32元,漲幅超過50%。

仔細想想,公司股價是否真有這個價值?明年偉聯仍可賣地獲利嗎?若無法賣地獲利,公司的獲利恐怕將回到損平附近,明年勢必無法再給出這麼高的現金股利,殖利率也將大幅下降。

(統計時間2008~2013,資料來源:財報狗)

2. 吃老本

精英(2331)是國內做主機板的老牌公司,由於產業前景不佳,公司的獲利能力並不出色,2007~2012年EPS多在0.3~0.7元間徘徊,殖利率也多半維持在5%以下。然而,公司雖然獲利能力不佳,但在2012年5月時,卻宣佈配發2011年的2.47元現金股利!由於消息宣佈時股價只有9元左右,殖利率高達27%,股價也一路飆漲至最高點12.55元,漲幅接近40%!

問題來了,精英2011年的EPS只有0.36元,如何能發出2.47元的現金股利呢?原來,一般企業發放現金股利多半是由「保留盈餘」來發的,也就是由前一年所賺的錢來發放;但少數情況下,公司可能會由「資本公積」來發放保留盈餘,這種情況大多是因為公司手頭的閒置資金過多。精英發放的2011年的現金股利,就是由資本公積發放。

投資人會買高殖利率的股票,一般是看上公司穩定發放現金股利的能力,但公司的高額現金股利若是由資本公積發放,而不是由保留盈餘發放,就可能會有「過了這村,就沒這店」的窘境,因為資本公積遲早有用完的一天,不可能永遠靠資本公積來配發高額現金股利。也就是說,公司的高殖利率很可能只是曇花一現而已。

圖:精英(2331)2011年的高額現金股利 是由資本公積所發放

(統計時間2005~2013,資料來源:財報狗)

3. 榮景不在

就算公司過去有穩定獲利的能力,且配發的高額現金股利都是由保留盈餘所發放,公司還是有可能成為「高殖利率陷阱」。宏達電於2007~2011年穩定獲利,五年平均EPS高達47元,殖利率平均高達6%。2011下半年時,由於成長動能趨緩,股價由1300元暴跌至500元左右,殖利率因此從3%飆升至9%。看似不錯的買點,實則隱藏著陷阱。

宏達電的股價大幅衰退是由獲利驟降所引起,而獲利驟降則是因為宏達電的競爭優勢已被主要的競爭對手-三星所超越,未來要重現已往的高獲並不容易,沒有高獲利,就沒有高現金股利。由於獲利大幅衰退,宏達電的EPS從2011年80元驟降至2012年的20元,加上手頭現金並不充裕,公司只發的出2元的現金股利,殖利率因而驟降至不到1%

(統計時間2008~2013,資料來源:財報狗)

最後提醒大家,在買進高殖利率的股票之前,千萬要確認公司的高額現金股利是來自於公司穩定的獲利能力,而不是來自於一次性獲利或是資本公積。此外,就算公司過去獲利穩定,也要確認公司是否具有長期競爭優勢,否則高殖利率的榮景將瞬間消失。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱