科風(3043 )從2011年11月初爆出虛增營收,負面消息就從沒有間斷過。先是去年第三季財報被要求重編,後來第一季財報又發生數據誤植(EPS -1.07填成1.07);5月決議私募有價證券,又因為延遲輸入重大訊息到公開資訊觀測站被罰。因主管機關的要求,今天又公告5月份自結財務資訊:

http://tw.stock.yahoo.com/news_content/url/d/a/120611/1/37aj9.html

裡面強調"無資金缺口問題",但卻出現這樣一段附註:

"本公司99年現金股利 200,342,039元,待本公司帳上保留足以發放資金水位後, 並與聯貸銀行團討論後發放之."

科風(3043 )真的沒有資金缺口?到底能不能發的出現金股利呢?

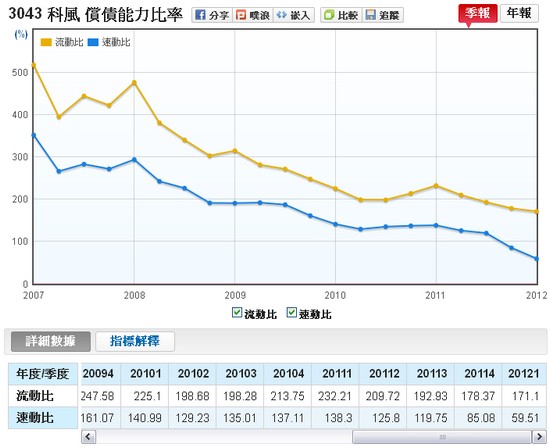

1. 首先我們來看看最常見的衡量指標 - 流速動比:

流速動比以大於100%為佳,但科風的兩者連續性下滑,2012年Q1最新速動比目前只有59.51%,實在偏低。

當然,如果科風的流動負債主要是應付帳款、預收款項等好債,那低速動比倒也未必不佳,所以我們再看看流動負債的組成吧。

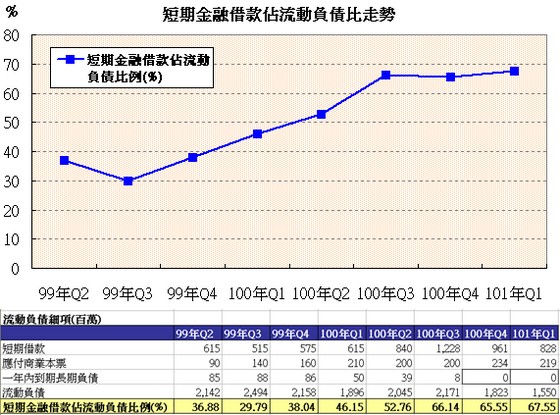

2. 流動負債的組成品質

觀察重點為:帶有利息的短期金融負債(短期借款 + 應付商業本票 + 一年內到期長期負債)的比例越低,流動負債的品質就越好。我們看看科風的流動負債組成:

短期借款、應付商業本票兩者,都是供應資金缺口的短期融資來源。在科風第一季季報中,兩者就佔了流動負債的2/3,今天的公告短期借款又上升為1,001,921元,恩...怎麼看來科風短期資金壓力都很高@@。

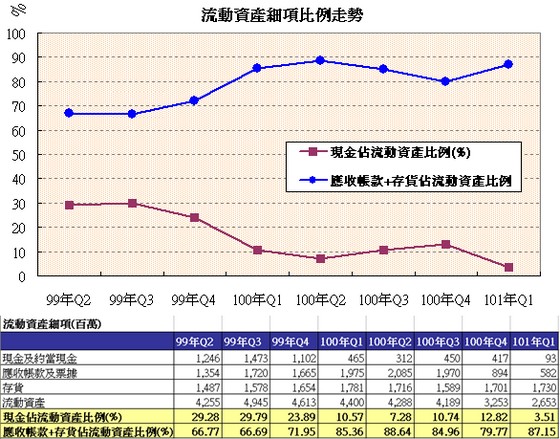

3. 流動資產的變現性

科風的現金到今年第一季大幅降為93百萬,只佔流動資產的3.5%,以今天公告的數字106.7百萬,略為上升為4%。

帳面上現金那麼少,看來流動資產中大額應收帳款和存貨仍未轉成現金,以第一季的存貨和應收帳款週轉天數來看:

應收帳款平均要5個月(157.89天)才能收現,存貨已經高到平均要一年(360.00)才能消化完畢。這樣子到底有沒有資金缺口?大家應該看看數據心知肚明。

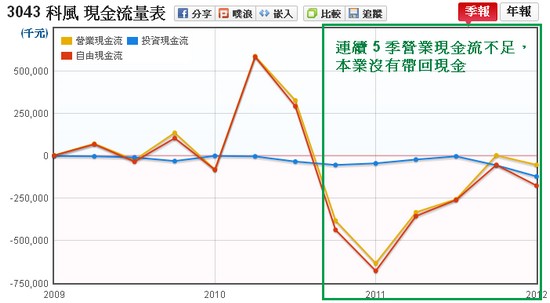

4. 現金流量觀察:

帳面上現金少、短期借款高沒關係,如果本業可以賺回大量現金,那或許短期資金缺口也不成問題。看看科風的近期現金流量表現:

本業連續五季營業現金流流出不足,沒有實質現金流入,資金缺口該如何彌補?現金股利又要從何而來?

當然現在來看科風是問題重重,許多朋友會問:

"我們能不能事先避開這樣的公司呢?"

以下財報狗站中的一些好用數據,可以幫助您避開問題重重的公司:

a. 自由現金流8年總和為負的公司少碰

自由現金流 = 營業現金流入 - 投資現金流出,也就是公司本業帶回的現金,拿去支應設備、土地、轉投資等投資後,剩下可供自由使用的現金流量。自由現金流長期為正,代表對外的資金需求較少,舉債現增的需求自然減少,對於保守的投資人而言較為保險。下面是昂貿(3305)自由現金流量長期表現:

昂貿去年爆出炒股遭搜,看看自由現金流量8年來6年為流出,保守投資人應該避開...

(查詢請到個股頁 => 基本報表資訊 => 現金流量表)

b. 營運現金流對稅後淨利長年小於70%的公司少碰

營運現金流對稅後淨利是衡量:一元稅後淨利到底"含現金量"有多少比例,此數據當然大於70%為佳。如果長期低於50%和不穩定,投資人應該避開。一樣也是去年暴出炒股的英格爾(8287 ),下面為其營運現金流對稅後淨利表現:

2009年後營業現金流入不斷減少,甚至轉成流出;營業現金流對淨利比不是負的就是偏低,但是保守投資人一樣可以依此數據,提早避開。"

(查詢請到分析頁 => 獲利品質分析=> 營業現金流對淨利比)

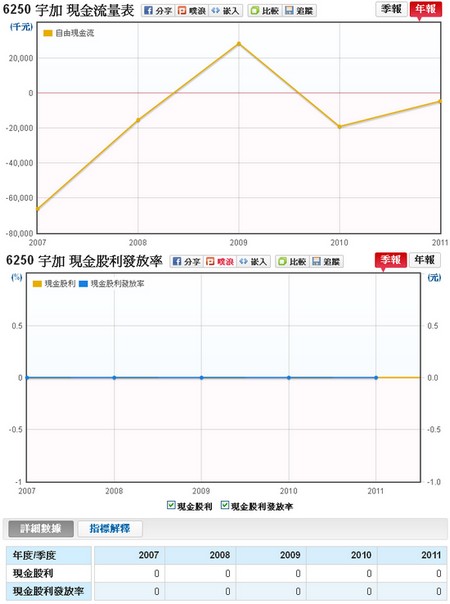

c. 自由現金流不足情況下,長年現金股利發放率低的公司

公司的現金不足,和沒有多的現金可以發股息可算是一體兩面,因此也可以利用現金股息發放率搭配現金流觀察,瞭解公司在資金上是否穩健。再看又一個近期炒股的公司宇加(6250)股息派發狀況:

自由現金流五年來有4年為負,五年來沒有發過任何股息,保守投資人也可以依此數據避開。

(查詢請到分析頁 => 獲利品質分析=> 現金股利發放率)

那有以上症狀的公司不小心已經買到了呢?恩...事實上在多頭市場的時候,真的是好股爛股一起漲,許多體質爛的公司在景氣刺激下,短期的業績也是會有亮眼表現,讓投資散戶血脈噴張。如果你不小心已經買到這樣的公司,那至少下面幾個數據你應該緊盯才行:

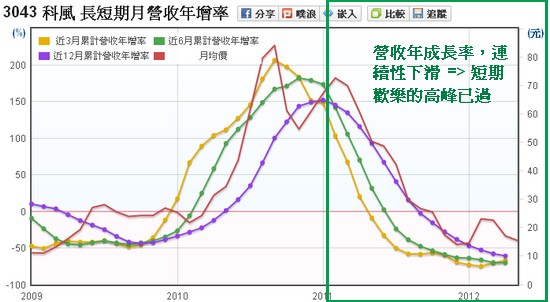

d. 在營收年增率連續性大幅下滑時避開

金融海嘯後快速復甦時期,所有公司股價都呈現上漲,甚至3D1S的漲幅更是兇猛,在當時的市場氣氛下少有人會提及這些公司體質上的缺陷。

但我們得記住:花無百日紅,當景氣反轉、營運受到衝擊開始下滑時,體質不佳的問題就會浮現,此時股價可是會下滑的驚人。

(長短期營收年增率為VIP功能,但免費會員仍然可以查看單月營收年增率走勢,查詢請到分析頁 => 成長力分析=> 月營收成長率)

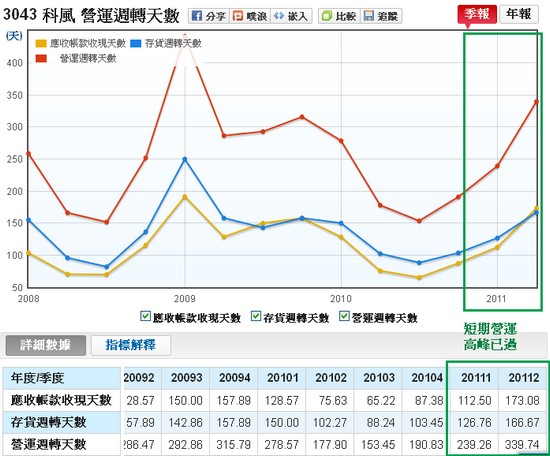

e. 存貨週轉天數大幅上升的公司少碰

f. 應收帳款週轉天數大幅上升的公司少碰

除了損益表上的數字,資產負債表中的存貨和應收帳款也可以透露出業績端倪。投資人比對營收成長趨勢下滑,存貨和應收帳款周轉天數增加速度異常,應該不難嗅出業績反轉的濃厚氣息。

(查詢請到分析頁 => 獲利品質分析=> 營運週轉天數 )

我們利用上面幾個數據,總結科風目前狀況:

1. 速動比低於60%

2. 流動負債中短期金融借款比例仍不斷提高

3. 流動資產中現金比例極低,仍然有大額應收帳款和存貨尚未去化

5. 連續五季營運現金流偏低流出,無法有實質帶回現金,使得現金仍然吃緊。

5. 自由現金流量長期不足

6. 營收成長目前仍在谷底。

7. 應收帳款和存貨週轉天數仍非常高,營運週轉天數517.89天超過一年。

以上來看,資金缺口仍大,短期營運沒有好轉跡象,能不能發股息...看來要看能不能借到錢了...但這樣子的股息你敢投資嗎?

近期上市櫃公司業績表現仍然偏弱,總體經濟上又許多悲觀因素,這樣子的環境下,我們更應該嚴格檢視個股的體質優劣。文章我們提到了6~7個財務數據,這些數據在財報狗網站都能直接查詢,希望能幫助你快速避開有風險的公司~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱