最後一篇耕興(6146)的整理:目前體質、經營階層和評價上的狀況。

這幾篇文章站狗寫的比較細節,並列出許多財務比率圖表說明,希望藉由這樣的分享,讓大家知道財報狗分析頁功能中,眾多的財務比率意義和觀察方式。話不多說,趕快來看看~

這篇文章的內容如下:

1. 體質安全分析:包含長期償債能力狀況、轉投資狀況、 短期週轉能力狀況

2. 經營階層觀察:包含董監持股狀況、董監酬勞狀況、 歷年資金決策表現、對短期金融投資的態度。

3. 公司評價

1. 體質安全性分析

a. 長期償債能力

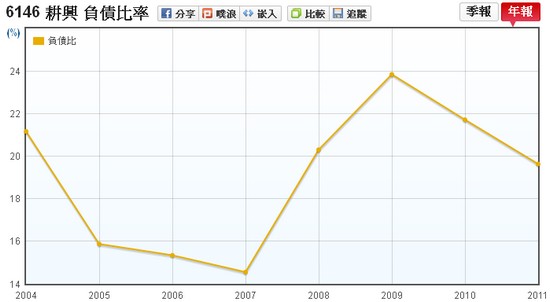

(1) 負債比率觀察

耕興八年來負債比率約在15%~24%之間,以絕對數字數值來看偏低。

(圖表來源:財報狗網站)

如果我們進一步觀察:需支付利息的長短期金融負債(短期借款 + 應付商業本票 + 一年內到期長期負債 + 長期負債)佔整體負債比,我們會發現耕興長短期金融負債為0,也就是沒有需要支付利息的負債借款。這代表耕興幾乎是不舉債來經營公司營運,體質非常的保守穩健。

(圖表來源:站狗整理)

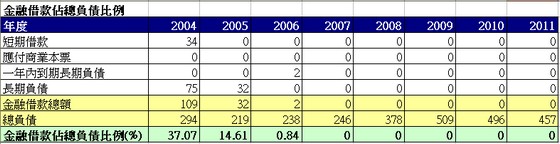

我們以利息保障倍數來看,也得出一樣的結果:

(圖表來源:財報狗網站)

利息保障倍數一般以5倍為佳,耕興歷年來利息保障倍數極高,甚至近兩年來幾乎已無利息負擔。

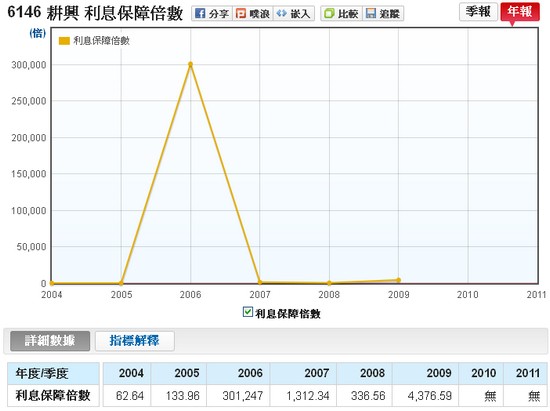

(2) 自由現金流入是否充足

自由現金流入充足,代表公司以營業帶回的現金流入就足以支應轉投資、固定資產投資等現金流出,自然對外舉債的需求就會下滑,長期會使得負債相對減少。觀察耕興(6146)自由現金流入:

(圖表來源:財報狗網站)

八年來皆為大於0且穩定上升,這代表資本支出的投資確實有在營運上發酵,營業現金流入越來越高,也代表耕興向外舉債的需求大幅下滑,這點和我們在負債比的討論相同。

(3) 長期資金佔固定資產比例:

由於檢測業是要靠設備投資推動業績的產業,耕興的固定資產佔總資產高達40%。固定資產是變現性不易的資產,如果企業是以短期融資來支應龐大的固定資產資金需求,以短支長會使短期週轉壓力上升。因此以長期資金 - 長期負債或自有資本投資支應,企業的長期體質才能穩定。觀察耕興(6146)長期資金佔固定資產比例:

(圖表來源:財報狗網站)

八年來在140%~190%之間,也就是長期資金高於固定資產帳面金額,因此並無以短支長的現象,體質安定。

b. 轉投資是否透明

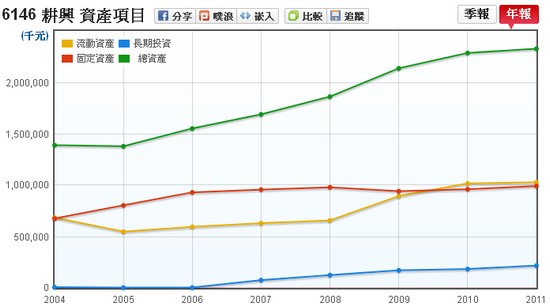

耕興的長期轉投資佔總資產的比例不高於10%:

(圖表來源:財報狗網站)

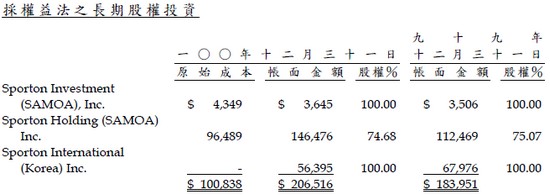

而轉投資內容如下:

(圖表來源:年報)

基本上韓國分公司,和透過sporton hoding的轉投資的崑山浩興電子,兩者都是檢測認證本業的延伸,母公司持股也超過7成,會定期以合併報表公開業績,轉投資算透明。

c. 短期週轉能力

(1) 流速動比觀察

耕興的流速動比:

(圖表來源:財報狗網站)

因為收入主要來自檢測報告服務,因此沒有什麼存貨,流速動比兩者相近,長期皆在100%以上。以絕對數值來看沒有問題,但對於流動資產負債的組成品質得進一步探究。

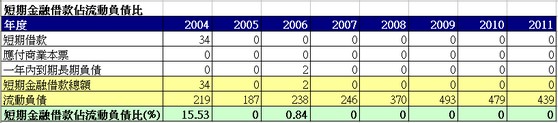

(2) 流動負債組成品質觀察

流動負債中的要注意的是短期金融借款(短期借款 + 應付商業本票 + 一年內到期長期負債)的比例是否過高。觀察耕興流動負債組成:

(圖表來源:站狗整理)

長年來幾乎沒有短期金融借款,代表流動負債中沒有付息的短期融資,主要項目為應付帳款和費用。應付帳款是對供應商進貨的無息賒帳,應付費用中超過50%為為員工和董監的紅利酬勞,這部分又是根據每年盈餘情況決定,因此並不會造成營運負擔,結構上穩健。

(3) 流動資產變現性觀察

耕興的流動資產主要為現金和應收帳款兩項,兩者佔流動資產的比例超過9成。其中應收帳款長年佔流動資產約75%以上,因此應收帳款的周轉高低,對於流動資產的變現性影響很大。觀察耕興(6146)的應收帳款周轉天數:

(圖表來源:財報狗網站)

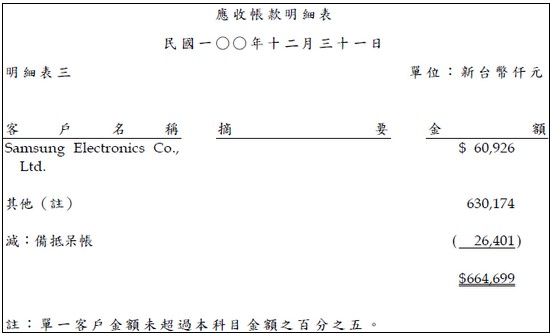

近年來由184.34天下滑為131天,但最近一年數據也要約4個月才能收回款項,數值偏高,是屬於先提供服務後收費的類型。觀察應收帳款組成:

(圖表來源:年報)

除了三星佔約10%,其他單一客戶應收帳款佔不到5%,組成算分散。由於應收帳款平均收現天數偏高,為了進一步瞭解週轉能力強弱,我們再以營業現金流對流動負債和總負債作觀察:

(圖表來源:財報狗網站)

以耕興每年的營業現金流入來看,幾乎就足以償還所有的負債,短期周轉上目前並無問題。

體質安全性總結:

由於幾乎沒有對外舉債,營業現金流充裕,固定資產和轉投資上穩健透明,使得體質呈現穩健保守狀態。

2. 經營階層觀察

a. 經營階層持股狀況

耕興的董監持股比例30.45%,比例算高;近三年無質押狀況,進出申報也極為少量。其中董事長黃文亮以友興投資股份有限公司持有27.33%,同時也身兼總經理職務,這樣的好處是經營階層和股東的利益站在同一陣線,利益損失共享,不至於罔顧股東權利;但壞處是無法透過董事會監督制衡經理人,經營階層容易獨裁獨斷。不過這比董監持股過低的公司為佳,董監持股過低的公司,經營階層較容易自身利益為先,股東權益較無保障。

b. 董堅酬勞佔獲利比例

觀察2006~2011年董監酬勞:

(圖表來源:站狗整理)

董監酬勞佔稅後淨利比例由1.17%下滑為0.41%;董監酬勞 + 兼任員工酬金佔稅後淨利比例由10.61%下滑為5.11%。由於2008年後開始實施員工分紅費用化,因此個人以08年後觀察為主。耕興的董監酬勞 + 兼任員工酬金在2008年後持續維持5~6%,算是及格;尤其董事長本人完全不拿酬金,這點值得鼓勵。

c. 整體資金運用決策觀察

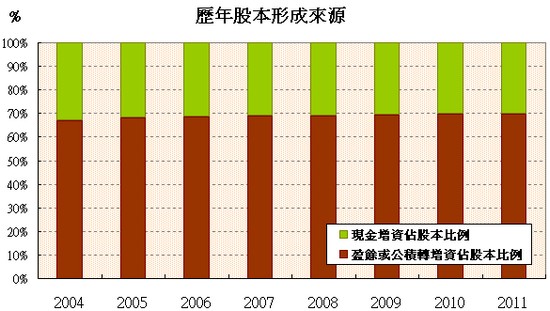

觀察耕興歷年股本型成:

(圖表來源:站狗整理)

近年來已無可轉債、現金增資等對外募資決策,盈餘、公積轉增資(股票股利)的金額也很低;現金股息發放率逐年增高,06年後維持在75~85%之間,使得股本在06年後成長極為緩慢,股本形成趨向穩定。以上顯示:公司對外的融資需求極低,靠著自有資金足以支應投資需求,這和前面自由現金流的觀察結論相同。也因此這幾年都能有回饋高比例的股息給投資人:

(圖表來源:財報狗網站)

耕興每年持續有維持1.5~2億之間的資本支出,但在營運資金流入支應投資需求下,無須外部資金也能維持高而平穩的獲利,ROE和ROA的八年來呈現緩和上升趨勢:

(圖表來源:財報狗網站)

因此公司資金的應用決策上為近年已偏向穩健保守,符合緩慢成長型公司的特徵。

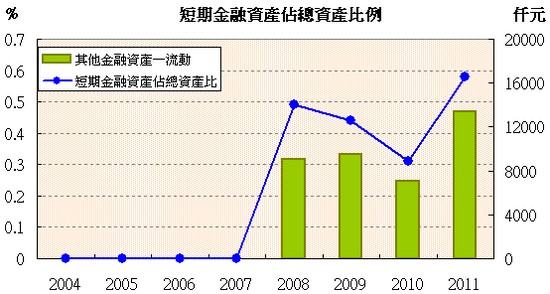

d. 對於短期投資的態度

金融市場的波動難以預料,如果經營階層喜好將股東資金投入短期金融市場,不只有違轉注本業的原則,而且還可能讓資金背負不必要風險。如果閒餘資金太多,不如以配息、買回庫藏股方式回饋股東為佳。觀察耕興歷年短期金融資產投資:

八年來非長期股權投資的金融資產,比例佔總資產低於1%,公司忠於本業經營。

總結對經營階層的觀察:

在董事長和經理人為同一人情況下,公司的決策好壞完全取決一人身上。但藉由董監酬勞、對業外投資的態度、還有這幾年資金決策和績效的觀察,耕興的黃董事長可算低調保守,專注本業。

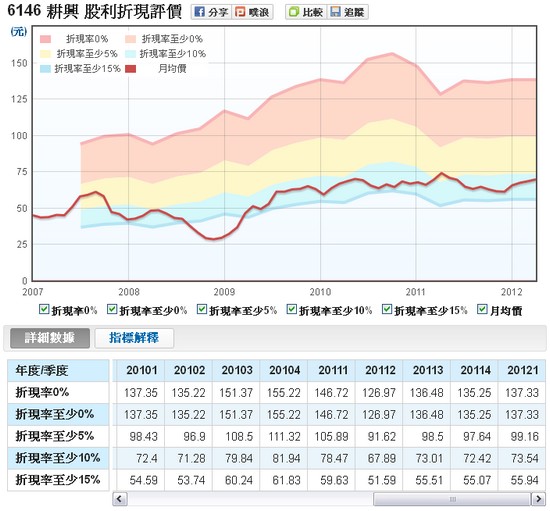

3. 公司評價

我們僅列出多個評價工具數據,目前的投資風險就交給讀者您自己來判斷囉~

a. 本益比

(圖表來源:財報狗網站)

b. 現金殖利率

(圖表來源:財報狗網站)

c. 股利折現評價

(圖表來源:財報狗網站)

做個本篇文章快速整理:

1.耕興在體質安全性上表現:

a. 長期償債能力穩健保守

b. 短期週轉能力OK

c. 轉投資目前比例不高且算透明

以上由於幾乎沒有對外舉債,營業現金流充裕,固定資產和轉投資上穩健透明,使得體質呈現穩健保守狀態。

2. 耕興經營階層狀況

a. 董監持股為30.45%,集中在董事長身上,經營階層屬於董事長兼經理人類型,董事會監督機制較弱。

b. 2008年員工分紅費用化後,董監酬勞佔稅前淨利5~6%。

c. 資金決策應用上屬於保守穩健類型,舉債少而現金派息比例高,符合低成長現狀。

d. 公司專注於本業,短期金融資產佔總資產低於1%。

在董事長和經理人為同一人情況下,公司的決策好壞完全取決一人身上。但藉由董監酬勞、對業外投資的態度、還有這幾年資金決策和績效的觀察,耕興的黃董事長可算低調保守,專注本業。

其他文章參考:

耕興(6146) – 無線產品和EMC檢測大廠 (1)

耕興(6146) – 無線產品和EMC檢測大廠 (2)

(本文圖表來源:財報狗網站)

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱