昨天看到證交所重大訊息公告中,出現了這家公司的訊息:

"(8033)雷虎-公告本公司101年3月底自結之高流動性資產、短期借款及一年內到期長期負債金額"

事出必有因,正好最近網誌談到的流動負債,就讓我們以之前幾篇文章提到的觀點,看看雷虎(8033)的短期償債能力如何?

1. 流動比率、速動比率觀察

流速動比的觀察,主要是建立在如果公司營運活動突然中斷,無法帶回來現金流時,是否能光靠帳面上的變現性高的資產,償還掉一年內到期的負債。因此這兩個數字在景氣好的時候,或是公司獲利大好時,常常被市場忽略,但一旦景氣不好時,或是公司獲利帶來的現金流入不斷減少時,負債的壓力就會浮現上來,投資人可得非常注意囉。

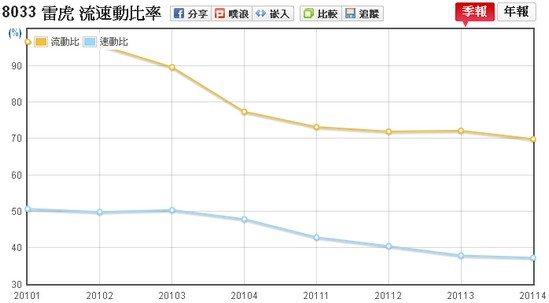

觀察雷虎(8033)的非合併流速動比:

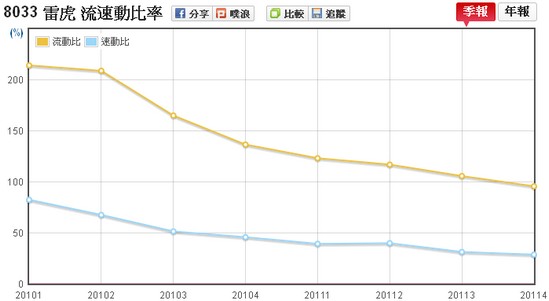

雷虎(8033)的合併流速動比

流速動比皆在2008年後開始大幅下滑,最新2011年Q4流動比率低於100%,速動比更低於50%,剛就帳面上金額比較,流動資產無法償還流動負債。

我們如果看看雷虎的現金流量表,看看這幾年營運是否能帶回來現金流:

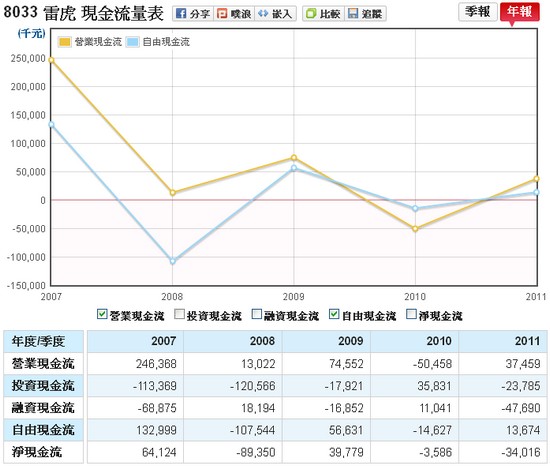

雷虎(8033)的非合併現金流量:

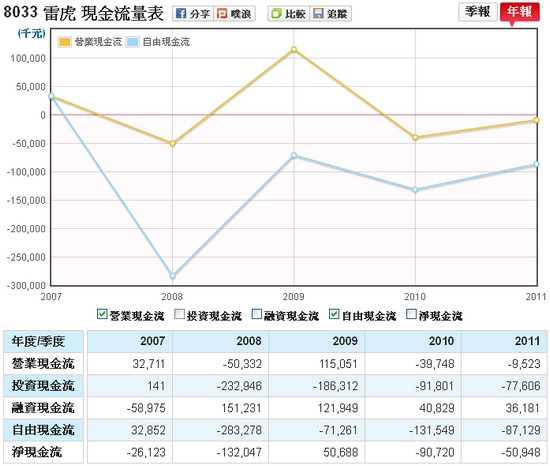

雷虎(8033)的合併流現金流量:

2008年後營運越來越差,營運現金流入和自由現金流入雙雙呈現下滑趨勢,自由現金流入呈現偏低或流出的狀況;如果看合併現金流量表更糟,轉投資帶不回營運現金甚至流出,這符合雷虎的業外呈現虧損現象。誠如開頭所提:當公司營運無法賺回充分的現金流入時,短期償債的壓力就會大幅拉高。

2. 流動資產的變現性觀察:

流速動比只是金額上的初略觀察,但對於流動資產的變現性是否良好,流動資產的結構是否優秀,是無法看出來。細心的投資朋友都應該深入觀察這兩個項目的細節。

觀察雷虎(8033)的非合併流動資產:

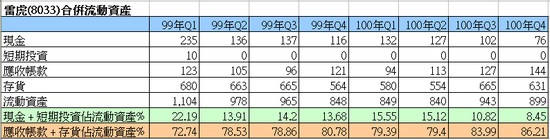

雷虎(8033)的合併流動資產:

無論是非合併或是合併報表,變現性最好的現金和短期投資,近八季佔流動資產比例幾乎都在15%以內,最新一季都只不到10%;反觀應收帳款和存貨的比例卻都高達7~8成。因此影響流動資產品質好壞最大因素,取決於應收帳款和存貨變現性好壞。

我們再藉由存貨和應收帳款週轉率來觀察兩者變現性。

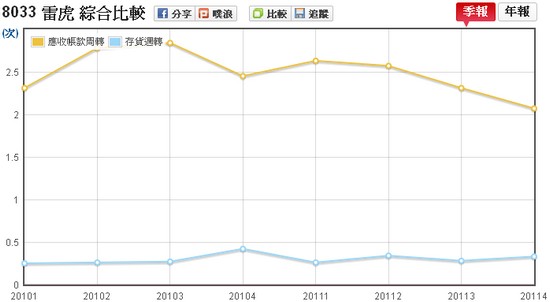

雷虎(8033)的非合併應收帳款週轉率、存貨週轉率:

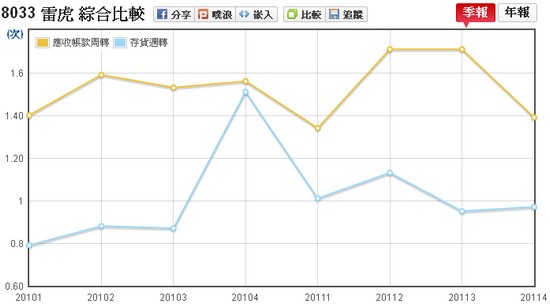

雷虎(8033)的合併應收帳款週轉率、存貨週轉率:

合併報表問題較大:應收帳款週轉率近期呈現略為下滑,而存貨週轉率低到一年只有一次多一點。以應收帳款和存貨佔流動資產如此高比例,週轉率表現卻不優秀,流動資產變現性不佳。

3. 流動負債的結構觀察:

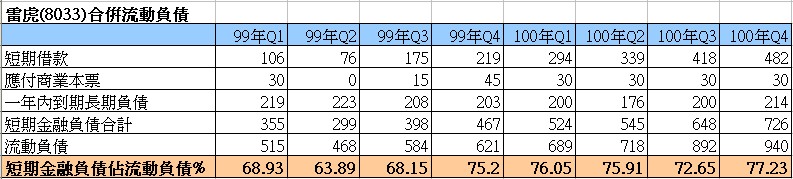

觀察流動負債的結構,我們最在意的是短期金融借款:短期借款 + 應付商業本票 + 一年內到期的長期負債,三者佔流動負債比例的高低。

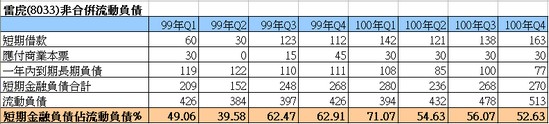

觀察雷虎(8033)的非合併負債細項:

雷虎(8033)的合併負債細項:

2007年後由於短期借款和一年內到期的長期負債拉高,使得短期金融借款佔流動負債比例大幅增加。近八季非合併短期金融負債佔流動負債比例已超過50%;合併短期金融負債佔流動負債比例更超過70%且趨勢逐漸上揚。因此流動負債的結構非常不好。

由以上三點分析觀察,雷虎(8033)短期償債能力非常不好。

針對證交所的公告和要求,我們來看看雷虎回應的因應措施:

"本公司100年度股東會決議通過擬在3000萬股額度內辦理私募普通股及或現金增資發行普通股,用以償還銀行借款、充實營運周轉金、購置機器設備等一項或數項資金需求,此案仍在積極洽談中。"

估計雷虎從銀行已經拉不出錢來了,改為向投資大眾要錢。此舉會讓股本和淨值增加,但...看來雷虎將是拿去償債為先,能否幫投資人賺回獲利...前景未明....

各位財報狗的朋友,雷虎開始向你我要錢了,這樣的公司你會想投資嗎?

投資市場上存活的前提不是賺錢,而是不要虧損。證券分析之父:葛拉漢對於投資的定義其中一項就是:保證本金的安全性。和你共勉之~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱