彼得林區選股戰略算是我的枕邊愛書之一。雖不到每日翻閱如此頻繁,但算算歷年閱讀的次數,大概也有10遍以上。每到了過年之際,總會拿出來重新翻閱,感覺就像這位投資巨人站在面前提點你,不斷藉由書中的耳提面命,告訴你去年對了什麼又做錯了什麼。這讓我每每閱讀此書,都能感到無窮樂趣和收穫。

本書內容共分成三大主題:

1. 準備投資:投資前的認識和準備

2. 挑選贏家:如何挑選好的公司

3. 長期觀點:投資組合的配置和買賣建議

個人也依此順序,分享其中的閱讀心得和整理。

認識市場

可以的話,最好不要理會市場。

但是認識一些有關市場的特性,對於我們避開投資上的陷阱還是很有幫助。

1. 沒有人可以預測市場:

無論電視報導或是聚會閒聊,對於市場大家最關心的莫過於:接下來的走勢會怎麼走?

就像最近站狗身邊很多人在問:

"到底有沒有選舉行情?" (選舉都快過了@@)

"GDP年成長率會不會在第一季落底?"

"傳說替央行賺了兩千億的彭老大上半年會不會降息呢?"

"歐債風暴今年會出現什麼變化呢?"

有句老話可作為以上的回答:你問10個經濟學家,會有11種說法出現!連經濟專家對於市場方向看法都沒有個共識,我們散戶又何德何能可以判斷市場方向?

好在,我們不用關心市場也能投資獲利。套句彼得林區的話:"我從不相信預測大盤,我只相信要買好公司的股票,尤其是價格被低估、或者還沒反映真正價值的好股"

股票投資的重點在林區這句話以表露無疑:

1. 買好公司

2. 買便宜價格

投資人只要關心這兩件事就行。恩...對,就這麼簡單

2. 市場充滿著情緒和謠言

市場不只不能預測,還非常的混亂,各種資訊更參雜主觀的情緒,讓人容易就被市場給牽著走。

"...油價上漲很可怕,油價下跌也很可怕;美元升值是個惡兆、美元貶值也是個惡兆;貨幣供給上升是個警訊;貨幣供給下降也是個警訊,過去大家對貨幣供給額提心吊膽,現在又成天害怕預算和貿易赤字,光是怕這個、怕那個,就會讓成千上萬的投資人狂奔而出,對股市敬而遠之了。"

對於市場的一些奇怪情緒和謠言,彼得林區在書中列出了12個迷思,看看下面幾則你是否似曾相似?

迷思1. 如果股價已經跌深,再下跌的的空間也就有限

迷思2. 股價觸底時,你一定會知道

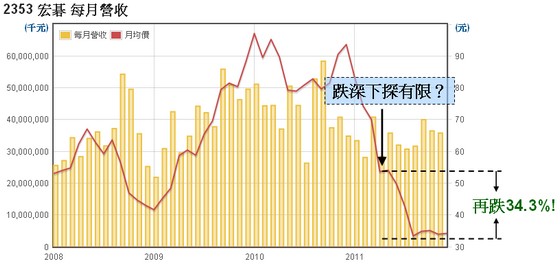

我想在去年上半年買進宏碁(2353)的投資人,應該對這兩句話很有感覺。如果要票選2011年最悲情公司,我想宏碁(2353)算是個不錯的候選人。在歷經了產業衝擊、經理人蘭奇出走風波、大舉認列歐洲庫存損失,股價從2010年12月收盤價90元,狂跌到去年11月最低月收盤價為33.5,跌幅高達62%!

但其實在去年年中時,市場就有許多聲音說著:"宏碁跌幅已深,投資價值浮現"

http://www.libertytimes.com.tw/2011/new/apr/19/today-e11.htm

以上篇2011年4月19日新聞為參考,當時宏碁的股價還有51元以上,以90元來算跌幅已經43%,所以跌幅已深不會再跌?如果你在此時約51元買進,殘酷的事實是... oh,你將再承受34.3%跌幅到33.5元!

簡單的結論:笨蛋,重點在業績不是在股價!

迷思3. 股價都已經漲到這麼高了,怎麼可能還會漲呢?

迷思4. 每股才3元而已,我還能賠多少

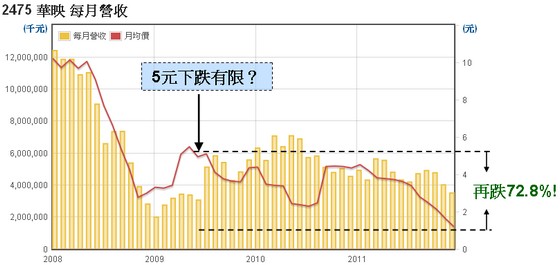

每每看到這句話,就讓我想到另一支股票:華映(2745)。2009年中時,那時正當台股銳不可當,短短的半年就由4248點大漲6432點,大有一舉擺脫金融海嘯頹靡之勢。華映那時的股價約在4~5元,一位朋友這樣對我說著:

"華映現在不到5元,他還能再跌多少呢?我就是要賭他那麼一把!"

從他的說話的氣勢和眼神,我看到一種自信的光輝和無比的勇氣。那結果呢?恩...後來我也沒有再問他,我只知道目前華映股價1.36元。5元跌到1.36元不多?這可是72.8%的跌幅啊!

難怪彼得林區這樣說:即使各位能夠百分之百準確的預測景氣變化...那麼也要挑對股票才行!

迷思5. 股價最後總是會漲回來

這又是另一個天大的笑話,也是最可怕的笑話。

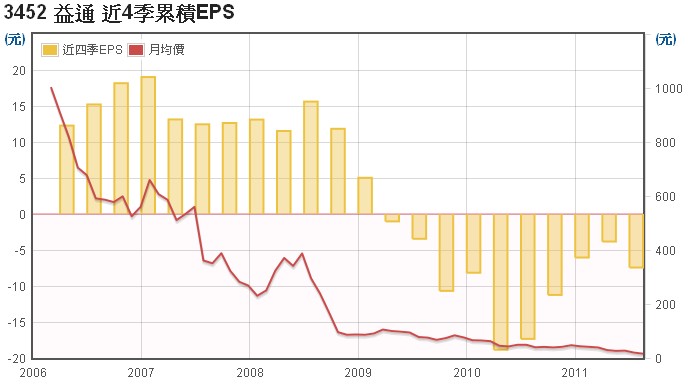

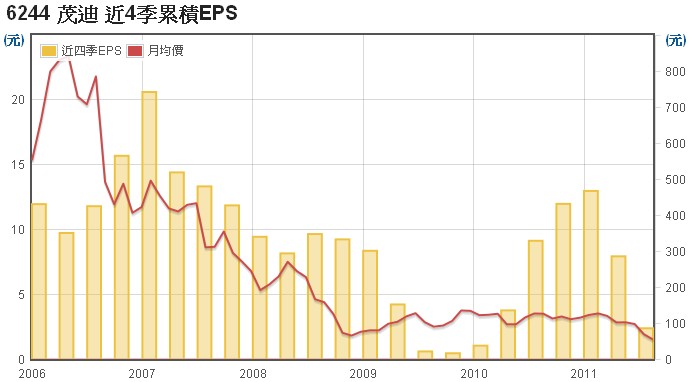

益通(3452)股價走勢圖

買在這些公司06~07年股價的還能期待再漲回去?時間是績優公司的朋友,平凡公司的敵人,只怕...是再也回不去囉...

迷思6. 股票上漲了,所以我一定是對的;股票下跌了,我一定是搞錯了

如果要我挑市場謠言之首,這句話絕對是冠軍。股價的短期漲跌,反應的只是市場的情緒變化,並不能真正顯示企業的價值,為什麼要靠股價作為你判斷的正確與否呢?

如果你讓市場作為正確與否的判斷依據,你就會持續聽到:"做對了!做錯了!做對了!做錯了!做對了!做錯了!...。"但結果是巨大10年來還原除權除息共漲了4.5倍!當然這樣的論點是事後諸葛,但這不僅讓你我深思:市場的短期走勢真能代表企業的價值嗎?

其他林區列出的迷思,在此也一一擷錄下來

迷思7. 黎明前總是最黑暗

迷思8. 等股價反彈到10美元我就賣掉

迷思9. 我有什麼好擔心的,保守型股票不會有太大的波動

迷思10. 再等下去,也等不出什麼結果

迷思11. 看看我損失了多少錢:我竟然沒有買它!

迷思12. 錯過了這家公司,我就要逮住下家公司

關於市場的謠言還有很多,但我想就以書中引述的巴菲特名言做最後的註解:

"就我而言,股票市場並不存在。股市只是提供一個參考,讓我看看是誰在那兒做哪些傻事罷了"

認識專家 (smart money)

如同一些有名投資人(葛拉漢、巴菲特、John Bogle....)對市場主流的諷刺批評,

彼得林區給華爾街、共同基金的評語是:矛盾。

不論是券商還是共同基金,其獲利模式就是個"矛盾"的衝突。這些所謂專家(smart money)的獲利不是來自投資績效,而是手續費;這些專家希望的是客戶買賣次數最大化,而不是客戶投資績效最大化(要不然哪來的手續費呢?)。光是這種矛盾的獲利方式,就足以懷疑這些專家(smart money)到底能不能幫我們賺到錢。

第二個矛盾是:這些專家(smart money)不是自營投資人,而是領薪水的上班族。為了保住自己的飯碗,這些專家最重要的不是找好的投資,而是積極尋找防止不會"出錯"的標的。簡單而言那就是:大家買什麼、我就買什麼。這就是最不容易出錯的方式。就像書中所說的:

"如果你買了IBM公司的股票,可是他卻下跌,客戶和老闆們只會說:該死的IBM到底怎麼搞的?萬一你買的是拉昆特汽車旅館的股票,他們就會說:該死的你到底怎麼搞的?"

但最後結局是:拉昆特汽車旅館的股票從3美元漲到40美元。

由以上的討論,真能期待把錢交給這些專家(smart money)後大獲利?

個人倒寧願自己虧損,這還能學到點經驗教訓。

認識散戶和風險

沒有了專家(smart money),散戶就一定淪為金融市場的魚肉任人刀俎?這可不一定。

"我是儘可能以業餘散戶為思考",彼得林區的如是說。

散戶在某種程度上是比法人更有優勢。散戶往往是跟著那些所謂的專家屁股後面,才會變得如此一無是處。

與其說擁有優勢,還不如說那些法人機構有許多劣勢。身為一個散戶,你可以買進做豆腐、腳踏車、廢棄物加工等小而美的冷門企業,但身為法人礙於資金龐大,就只能放棄這些成交量和股本小的標的;身為一個散戶,當你覺得股市不好時可以空手觀望,但作為buy-side的共同基金迫於法規卻一定要持股;身為一個散戶,不會有人在你績效不好時給你壓力,但基金操盤人卻每天要面對長官、客戶短視近利的壓力。簡單而言,身為散戶最棒的優勢,就是擁有獨立思考的空間,不需要被市場和工作壓力干擾操作。

雖然散戶有許多法人沒有的優勢,但這一切都要建築在兩個前提下:

1. 正確的理財規劃

林區給股市初階者的建議是:

"只投資你輸的起的金額,而且這筆損失的金額,再可預見的未來並不會影響到你的日常生活"

股市投資只是理財的一環,沒有好的理財規劃和資金配置,再好投資技巧也是惘然。在投入股市前,個人覺得有幾個問題得先問問自己:

a. 我是否有穩定的收入支應生活所需?

b. 我是否有存款的習慣?

c. 我是否用閒餘的錢投入股市?

理財投資的目標,正是在追求更舒適的生活品質。如果為了想在股市"賭"一把,而把生活所需的資金投入在股市,犧牲了自己的生活品質,這無疑是本末倒置的行為。事實上在投資時如果情緒成天不穩定,對於投入資金總是提心吊膽的話,更容易做出許多錯誤的買進賣出行為。

2. 擁有正確的知識

對於風險的描述,市場上也常有許多似是而非的言論。例如:

1. 投資債券風險較低,投資股票風險較高

如果08年你買的是連動債...你應該不這麼認為

2. 大型股風險較低,小型股風險較高

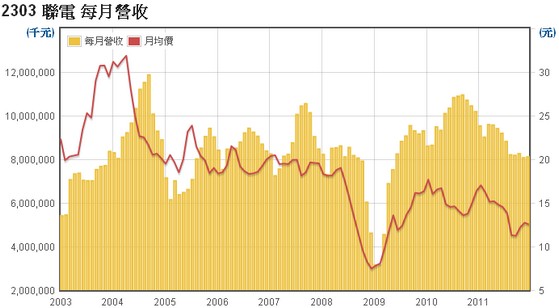

看看權值股聯電(2303)和小型股恆義(4205)的比較

買權值股聯電會比買恆義好?那倒未必`.

3. 買基金風險較小,買股票風險較高

專家用來鼓吹你買基金的標準術語之一,你可以到基智網查看去年所有基金的績效。

http://www.moneydj.com/funddj/ya/YP401002.djhtm

以去年台股跌幅約為-21%來看,大概有一半以上的基金績效比台股還慘!還不如買0050被動式ETF基金,跌幅只有-15.77%

但由於缺乏正確的知識,大部份的人就是這樣依照市場的建議進行投資。

"風險主要取決於投資人的類型,而不是股票的類型"。

彼得林區的這句話,真是對風險做了最好的詮釋。缺乏財務知識、不具備財報會計知識、不試著了自行研究,正是買進連動債、買進業績下滑公司、買進績效低落基金的最大原因。單就股市而言,財報真可說是投資人的護身符。四大產業的自由現金流長期流出,博達和科風的虛增營收由應收帳款異常可以發掘,宏達電、大立光、可成的走跌都可由營收年增率先行看出,但大部分的人卻寧願把錢交給專家(smart money)操作,或是聽信消息短近短出,也不願試著自己學習投資理財的知識。

最後,具備知識最大的優勢,就是讓我們可以運用理性原則避開市場的情緒干擾。就讓我們以彼得林區的這句話最為結尾:

"訣竅不在於如何信任你的第六感和直覺,而是管好你自己,不要理會那些無憑無據的感覺,謹慎的追蹤基本面,如果基本面不變,緊抱持股就對啦!"

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱