你也是熱愛單車運動一族嗎?

人有個奇怪現象:身邊的人都在談論和擁有的東西,自己也會莫名奇妙的想要參予和擁有。自從身邊的朋友個個都開始風靡單車,連一些可愛美眉都搭上這股熱潮,站狗不知為何也就漸漸對單車有些興趣...(真是盲目跟屁蟲,嘖!)。說到自行車,第一個聯想到的,就試台灣的驕傲品牌-巨大捷安特,這讓站狗對這家公司有了興趣。所以今天就試著以長期投資的觀點,分析看看巨大(9921)的財務表現是否和品牌一樣響噹噹~

1. 觀察所在的產業和競爭優勢

如果我們要長期投資巨大,要怎樣判斷巨大和其所在的產業是值得投資的呢?

個人對於產業會考慮兩個面向:

a. 產業需求是否簡單而持久?

b. 在產業內是否有強而持久的競爭力?

a. 產業需求是否簡單而持久?

巨大的主要業務是:自行車車架的製造和販賣

自行車工業已是百年工業,雖然交通工具越來越多樣化,但自行車因輕巧、方便短距離移動而未被淘汰。近來更因對環保、節能、健康訴求,各個國家大力推廣自行車運動,反而使這個市場更加蓬勃起來。因此自行車可算是經久不變的產業。

b. 在產業內是否有強而持久的競爭力?

巨大在競爭上,個人認為有幾個強大優勢:

1. 規模 + 垂直整合帶來的成本優勢

巨大營收有70%來自自有品牌,30%來自知名大廠代工,目前自行車總銷售額是世界第一龍頭。再以個別市場來看,自有品牌捷安特銷售情況:

歐洲:前三大品牌,佔集團營收30%

美洲:美國專賣店市場第三大品牌,佔集團營收24%

亞洲:中國、日本第一品牌,佔集團營收35%

澳洲:為最大進口品牌;

台灣:市佔率超過30%,維持國內第一品牌;

因此無論總體或是個別重要市場,巨大不是龍頭就是前三大品牌,龐大的規模產量,使巨大在壓低單位平均固定成本、採購議價上有一定的議價優勢。

除了規模,巨大在產業鏈上也佈局完整,從原料、設計至成車皆為一手包辦,成本易於控制。

1.二座材料工廠:

中國崑山的捷安特輕合金科技公司:產銷鋁擠型管材及型條,

巨瀚公司:產銷碳纖維複合材料

2.六座自行車生產工廠:

台灣廠:著重在研發,發展高附加價值產品,供應全球高階產品的製造

中國崑山、成都、天津廠、崑山新廠:以大陸較低的製造成本,生產全系列產品和零件。

荷蘭廠:考量地緣因素,以供應歐洲市場為發展主軸,就近對歐洲市場作快速反應

電動自行車工廠:生產電動自行車

由以上來看,巨大以全球資源做適當的分工:佈局大陸帶來低成本優勢;台灣成功轉型為高階產品研發重鎮,避開了和大陸低成本競爭的困境。從原料、研發、製造、直營配銷、售後服務一條龍的產業鏈整合,讓巨大無論在營運效率和成本掌控上擁有優勢。

2. 品牌無形資產強大,脫離價格競爭

捷安特已成為國際知名品牌。在巨大的刻意主導下,自有品牌-捷安特定位在中高價位,其他品牌則是屬於中低價位,以避開低階產品的削價競爭。為了維持高價品牌形象,捷安特價格的管制相當嚴格;對於經銷商並不給予特別優惠,一律使用統一的訂價來保持穩定的價格範圍,消費者的議價空間最低限制僅有85折,且對於廠商不給予進貨折扣。

另一方面,捷安特品牌行銷也非常積極,贊助許多知名自行車車隊,使得捷安特品牌常包辦各區域自行車品牌的冠亞軍,這讓大家對捷安特品牌 = 高級品質的印象更深,也讓各國通路對銷售捷安特產品意願極高,願意配合強硬的銷售策略以避免被取消經銷權。

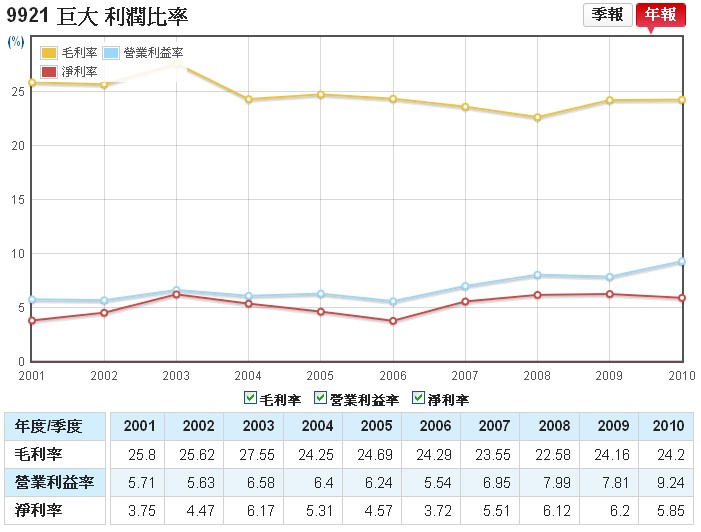

自行車的許多材料:鋁、鋼、橡膠、碳纖砂..都容易受景氣通膨因素影響,對於成本是不利因素,但巨大品牌成功往高階、品質的經營,可以順利將產品價格提高,把成本轉嫁給消費者。這也反映在巨大合併毛利率上,多年來維持穩定。

2. 獲利是否長期優秀且穩定一致

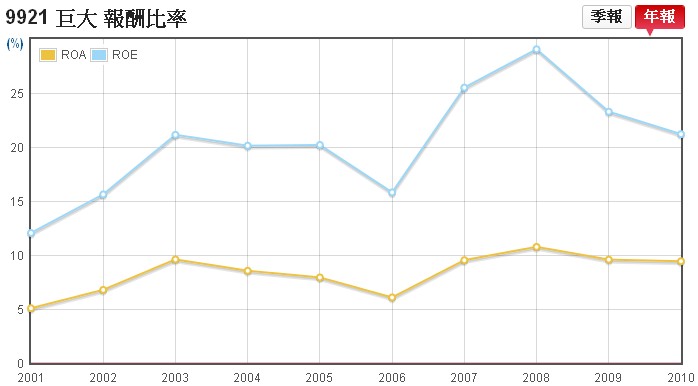

分析公司長期獲利表現,最好的指標莫過於ROE (股東權益報酬率)。

ROE = 近4季淨利總和 / 淨值

那ROE多少才算是好呢?我們這樣定義:獲利長期優秀且穩定一致 = 8年來ROE > 15% 且穩定一致。(你覺得10%就可以接受,站狗完全沒有一意見,個人喜歡高標準)

由於巨大的長期投資佔母公司資產即高,因此數據我們已合併報表為主。觀察巨大(9921)10年來合併ROE走勢:

2002年後合併ROE就持續維持在15%以上,非常優秀。

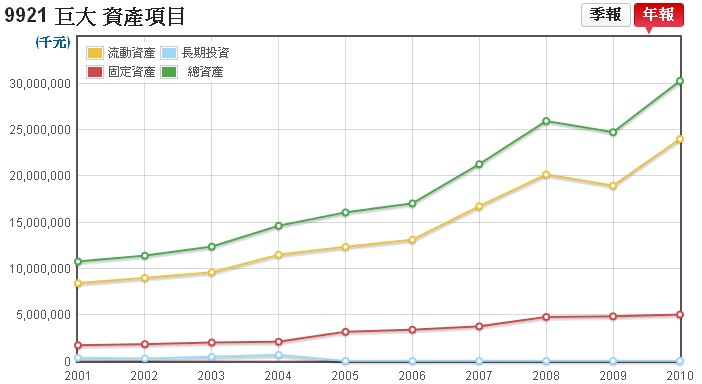

3. 長期體質是否穩健

對於長期資體質是否穩健,站狗特別關心固定資產和長期投資這兩個項目,對於企業而言此兩項資產過高,都有潛在性的風險。(對於固定資產和長期投資陌生的朋友,歡迎參考這兩篇 買雞排懂固定資產和折舊,買雞排懂長期投資)

我們從下面幾個方面觀察:

a. 長期投資是否透明

巨大的長期投資佔母公司資產61%非常高,因此只觀察母公司報表不能看出整體營運的樣貌。

巨大(9921)非合併資產項目走勢:

我們必須轉為觀察巨大的合併財報。追蹤財務報表明細,巨大和子公司往來透明,主要子公司都是海外自行車業務佈局。以合併報表來看,長期投資佔合併總資產的比例不到1%,因此巨大在長期投資部份透明。

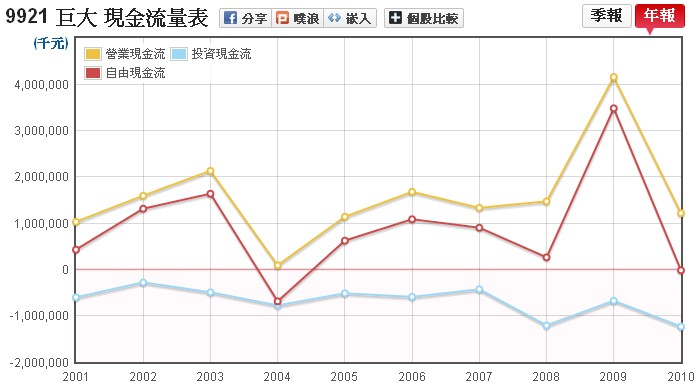

b. 長期自由現金流是否充足?

自由現金流就是賺來的現金流入,扣掉拿去再投資現金流出後的剩餘現金。這筆現金越充裕,企業靈活運用的空間越大。不用花在固定資產和長期投資的剩餘自由現金,可以用來擴大營銷活動,配股息,甚至買為庫藏股,對企業而言都是提昇價值很好的利用。

我們一樣以合併報表作為觀察。看看巨大(9921)的合併自由現金流10年走勢:

自由現金流10年來有八年是正數,十年來總和金額龐大,顯示企業本身營運賺來的現金就能支應再投資成本,再融資的需求不高,還有剩餘的自由現金可以靈活應用,這是穩健的象徵。也代表巨大目前不用龐大的再投資還能維持獲利,這是花小錢賺大錢公司的特徵,相當優秀。

4. 經營階層是否理性

對於經營階層觀察,只有一句話:是否幫股東謀求股東權益報酬率(ROE)最大。

我們以下面幾個面向作為觀察。

觀察董監持股比例:

如果經營階層和股東的利害關係一致,那經營階層自然會以追求自己利益一樣,替股東追求最大利益。基於這樣的想法下,董監持有企業股份比例越高,股東的利害關係越一致,我們對於經營階層的決策越能安心,觀察巨大的董監持股比例10.57%及格,經營階層和股東的利害可算關係一致

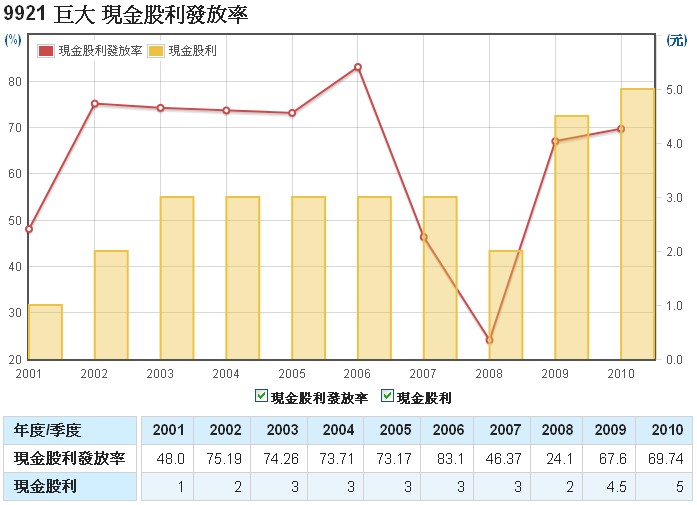

觀察現金股利發配率

現金股利發配率衡量:公司賺一塊EPS發多少比例的現金給股東。

為什麼觀察經營階層要看現金股利發配率?企業最後賺來的淨利,正是股東投資的成果,這筆錢本來就是屬於股東。如果企業不能將這筆錢做最好的應用,報酬率反而不如將錢還給股東自行利用,那經營階層的決策就有很大的問題。因此透過ROE + 現金股利發配率的交互觀察,我們就可以瞭解經營階層在決定資本的運用時是否理性。

巨大10年來股利發放率平均約63.5%,除了2001年網路泡沫、2008年次貸風暴發放率較低外,其餘平均約有70~75%的水準,發放率不低。

為了衡量公司是否有把保留盈餘好好的利用,巴菲特在給股東的信中這樣說過:

"企業每保留一塊錢盈餘,是否可以至少替股東增加一塊錢市值。…我們會繼續以五年為標準進行這種檢驗"

"每多投資一塊錢資助企業成長,必須能夠讓長期的市場價值至少增加一塊錢"

我們以同樣的方式來檢視巨大:

巨大的合併淨值2005年至今增加了8294465千元

而合併總市值2005年至今增加了約27561110千元(期末以2012年12月均價113.98為準)

5年來平均每向股東要1元,創造了約3.32元市值。所以經營階層在盈餘的發放和運用上不錯。

5. 巨大的評價高低

我們僅列出巨大的幾個評價數據走勢,股價的高低風險就留給您自行評估:

a. 本益比河流圖:

b. 現金殖利率走勢:

c. 股價淨值比河流圖:

d. 股利折現評價:

最後我們整理一下巨大(9921)長期投資的觀點:

1. 自行車是經久不變產業,巨大(9921)在規模和品牌上有巨大優勢。

2. 巨大(9921)10年來持續在15%以上的水準

3. 巨大(9921)長期投資雖多,但子公司都是自行車本業,長期體質透明穩健

4. 巨大(9921)經營階層管理理性。

以上就是我們對巨大的長期投資分析,歡迎討論~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱