中鋼(2002)是台灣老子號的企業,更是眾人心目中長期投資的必選。但金融海嘯後獲利卻回不到過去水準,面對未來景氣不明,中鋼的長期投資價值是否有變?今天就讓我們分析看看中鋼(2002)在長期投資表現上是如何吧~

1. 觀察所在的產業和競爭優勢

如果我們要長期投資中鋼,要怎樣判斷鋼鐵產業和中鋼是值得投資的呢?

站狗對於產業會考慮兩個面向:

a. 產業需求是否簡單而持久?

b. 在產業內是否有強而持久的競爭力?

a. 產業需求是否簡單而持久?

鋼鐵自古以來就是重要的商品物品原料,無論大至建築鋼材、小至電子產品、家具,鋼鐵無論在工業或是民生的用途涵蓋甚廣。鋼鐵業可算是簡單且持久的產業。

但鋼鐵的供給需求和景氣息息相關,是標準的景氣循環產業,其業績獲利會隨著景氣好壞有很大的波動,因此通常在景氣低點才會有便宜的價格出現,這點我們留在第五點更深入的探討

b. 在產業內是否有強而持久的競爭力?

中鋼為國內最大鋼材供應商,市場佔有率約50% (2010年鋼板69%、棒線48%、熱軋鋼捲片46%、冷軋鋼捲片60%、電磁鋼片78%、熱浸鍍鋅鋼片24%、電氣鍍鋅鋼片57%)。

中鋼有政府出資成立,公司大股東為經濟部,早期在資金資源上的取得具有優勢,使得中鋼成為了台灣唯一一貫作業鋼廠,造就其穩健的經營與寡佔的市場地位,使得其在國內市場具有經濟規模,在國內同業的競爭優勢非常明顯。

我們的分析非常直覺而簡單,甚至可說稱的上簡略。但這裡我想以凱因斯說過的一句話為回答:

"我寧願對的模模糊糊,也不要錯的清清楚楚"

長期投資追求的是穩定可預測性,如果產業地位太複雜難以理解,不能掌握風險就越高,那還不如放棄為妙。

2. 獲利是否長期優秀且穩定一致

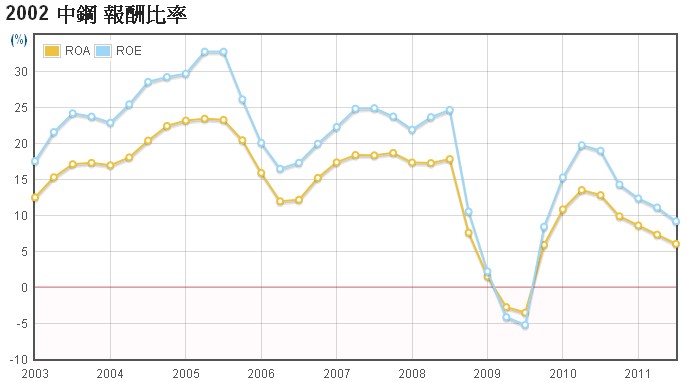

分析公司長期獲利表現,最好的指標莫過於ROE (股東權益報酬率,或稱淨值報酬率)。

ROE = 近4季淨利總和 / 淨值 (EPS = 近4季淨利總和 / 股本)

我們這樣定義:獲利長期優秀且穩定一致 = 8年來ROE > 15% 且穩定一致。觀察中鋼(2002)的ROE八年走勢:

金融海嘯後,中鋼的ROE沒有回到15%以上的高水準。

中鋼近年來積極擴大再投資,包含第三冷軋投資、子公司中龍鋼鐵的兩支高爐興建,這些都使得中鋼的折舊費用提升。高折舊需有更高的營收才能有維持相同的獲利水準,但金融海嘯後景氣雖回升但難回到08年前的榮景,這使得中鋼的營收沒有更一步的成長。再投資折舊拉高 + 景氣無法沒有回到08年榮景兩項因素,是中鋼ROE獲利表現下滑的主因。

3. 長期體質是否穩健

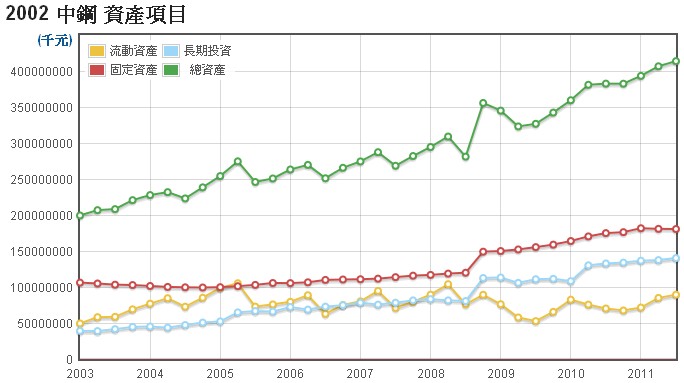

對於長期資體質是否穩健,站狗特別關心固定資產和長期投資這兩個項目,對於企業而言此兩項資產過高,都有潛在性的風險。(對於固定資產和長期投資陌生的朋友,歡迎參考這兩篇 買雞排懂固定資產和折舊,買雞排懂長期投資)

那我們該如何衡量此兩項對於企業的體質影響呢?

有兩個面向可以幫助我們觀察:

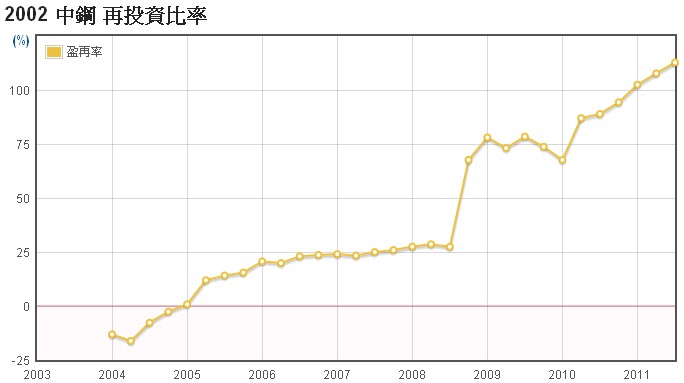

盈餘再投資率是否過高?

這是洪瑞泰先生提出的指標,盈餘再投資率是衡量:企業賺到的錢去,拿去再投資固定資產和長期投資比率。如果企業不需要花大錢或借錢投資設備,就能穩穩的獲利,這正是我們夢寐以求的企業。因此ROE越高,盈餘再投資率越低越好,是我們追求的長期穩健獲利企業特徵。

2008年後固定資產和長期投資的再投資升高,使得盈餘再投資率不斷升高,到最新一季數據已經來到112%,這代表中鋼近年來淨利已不足以負擔再投資的花費,中鋼在資金上有融增資的需求。因此中鋼目前來看不能算是花小錢賺大錢的穩健企業。

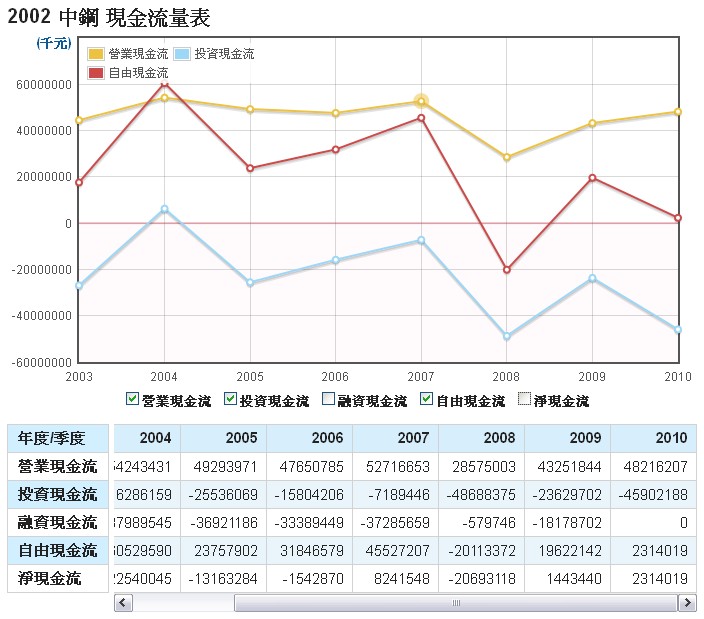

長期自由現金流是否充足?

自由現金流就是賺來的現金流入,扣掉拿去再投資現金流出後的剩餘現金。這筆現金越充裕,企業靈活運用的空間越大。不用花在固定資產和長期投資的剩餘自由現金,可以用來擴大營銷活動,配股息,甚至買為庫藏股,對企業而言都是提昇價值很好的利用。

原本穩定的自由現金流,2008年後因為投資現金流出增加開始下滑逼近0軸,這和我們在盈餘再投資率的觀察一致。

4. 經營階層是否理性

對於經營階層觀察,只有一句話:是否幫股東謀求股東權益報酬率(ROE)最大。我們以下面幾個面向作為觀察。

觀察董監持股比例:

如果經營階層和股東的利害關係一致,那經營階層自然會以追求自己利益一樣,替股東追求最大利益。基於這樣的想法下,董監持有企業股份比例越高,股東的利害關係越一致,我們對於經營階層的決策越能安心。

觀察中鋼的董監持股,持股比例高達21.7%,但中鋼歷年來都由大股東經濟部指派,接任的人都曾被冠上酬庸或政治目的的帽子。這點上是有瑕疵的~

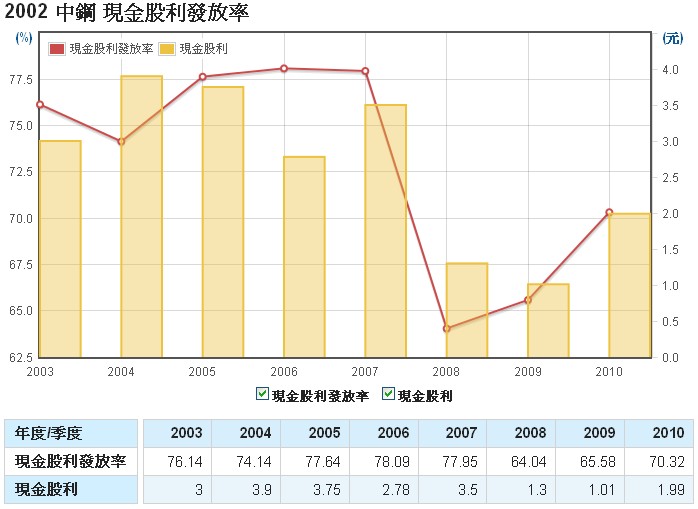

觀察現金股利發配率:

現金股利發配率衡量:公司賺一塊EPS發多少比例的現金給股東。為什麼觀察經營階層要看現金股利發配率?企業最後賺來的淨利,正是股東投資的成果,這筆錢本來就是屬於股東。如果企業不能將這筆錢做最好的應用,那應該將獲利發配給股東、而不是留在公司內作再投資。

如果公司能長期ROE能高於15%,那錢留在公司的報酬率應該比股東自己投資要好,那經營階層可以將獲利留在企業做更好的應用。反之如果沒有發展的機會,經營階層還硬把錢來在公司作投資,ROE反而越來越下滑或低於15%,報酬率反而不如將錢還給股東自行利用,那經營階層的決策就有很大的問題。因此透過ROE + 現金股利發配率的交互觀察,我們就可以瞭解經營階層在決定資本的運用時是否理性。

8年來現金股利發配率平均在70%,但金融海嘯後的發放率低於2008年前。這和中鋼因為再投資而有資金需求不無關係。

觀察增資和減資政策:

前面不斷提及中鋼擴大再投資,因此有資金上的需求。所以在今年中鋼發行了現金增資,使得股本和淨值同步拉高。由於今年剛增資,再投入的資金能否在往後有效率的運用,還需要一段時間觀察。但也因此使得中鋼在未來報酬率的不確定性增加,長期投資的價值相對下滑。

5. 買進價是否便宜

中鋼ROE水準下滑、再投資使資金需求增加,但我們對其未來獲利能否重返高水準卻難以預知。股利折現評價和本益比一樣,不太適合景氣循環股,所以觀察中鋼過去的價淨值比區間較為適合,我在此列出中鋼的股價淨值比,股價的高低風險由您自行評估:

最後我們整理一下中鋼(2002)長期投資的觀點:

1. 鋼鐵是簡單而長久的產業,中鋼在國內中具有寡佔規模優勢。

2. 中鋼(2002)近三年獲利有下滑趨勢

3. 中鋼(2002)近年來固定資產和長期投資擴大,使得資金需求上升

4. 中鋼(2002)因再投資需求又再度發行增資,淨值和股本的拉高將低了企業獲利報酬率。

以上就是站狗個人對中鋼的長期投資看法,歡迎大家討論,感謝~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱