談到保全業,中保(9917) - 中興保全是站狗第一個想到的公司。每天辦公室刷卡進出,使用的系統就是中興保全;仔細看看公司附近店家的保全系統,採用也大都是中興保全,看來這家公司應該相當賺錢。今天我們就以長期投資的觀點,分析看看中保(9917)長期投資價值~

1. 觀察所在的產業和競爭優勢

如果我們要長期投資中保,要怎樣判斷保全產業和中保是值得投資的呢?

站狗對於產業會考慮兩個面向:

a. 產業需求是否簡單而持久?

b. 在產業內是否有強而持久的競爭力?

a. 產業需求是否簡單而持久?

保全業 = 提供企業財產安全保衛的服務業。

從古代的"鏢局"到如今稱為保全業,雖然服務的項目和型態有所改變,但企業商號對於財產安全保衛的需求卻不曾消失。如今都市人口越來越密集,治安問題層出不斷,對於財產安全保衛的需求更是有增無減。因此保全業可算是簡單而持久的產業

b. 在產業內是否有強而持久的競爭力?

保全業屬於內需型的產業,龍頭中興保全在台灣市佔率約55~60%,第二名的新光保全約佔33%,兩者合計超過80%的市場佔有率。中保在國內市場最大優勢就是規模優勢。

我們的分析非常直覺而簡單,甚至可說稱的上簡略。但這裡我想以凱因斯說過的一句話為回答:

"我寧願對的模模糊糊,也不要錯的清清楚楚"

長期投資追求的是穩定可預測性,如果產業地位太複雜難以理解,不能掌握風險就越高,那還不如放棄為妙。

2. 獲利是否長期優秀且穩定一致

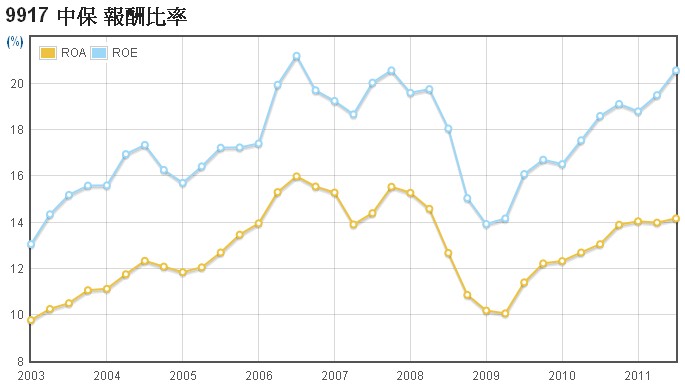

分析公司長期獲利表現,最好的指標莫過於ROE (股東權益報酬率,或稱淨值報酬率)。

ROE = 近4季淨利總和 / 淨值 (EPS = 近4季淨利總和 / 股本)

我們常常聽到獲利看EPS,為什麼在分析長期投資時,要看的反而是ROE呢?這是因為股本只是股東資金的一部份而已,在淨值中還有另外的保留盈餘和公積,這兩大部分也都是股東的錢。

淨值 = 股本 + 保留盈餘 + 資本公積

EPS只是衡量花一塊股本賺回多少淨利,而ROE才是真正拿全部股東資金 = 淨值去衡量企業賺錢的報酬率,因此ROE更能顯示公司是否有效率的運用所有股東資金。既然ROE是更好的獲利衡量標準,那ROE多少才算是好呢?我們這樣定義:獲利長期優秀且穩定一致 = 8年來ROE > 15% 且穩定一致。

中保的ROE八年來幾乎持續維持在15%以上,就算金融海嘯也有13.92%的水準,相當優秀。

3. 長期體質是否穩健

對於長期資體質是否穩健,站狗特別關心固定資產和長期投資這兩個項目,對於企業而言此兩項資產過高,都有潛在性的風險。(對於固定資產和長期投資陌生的朋友,歡迎參考這兩篇 買雞排懂固定資產和折舊,買雞排懂長期投資)

那我們該如何衡量此兩項對於企業的體質影響呢?

有兩個面向可以幫助我們觀察:

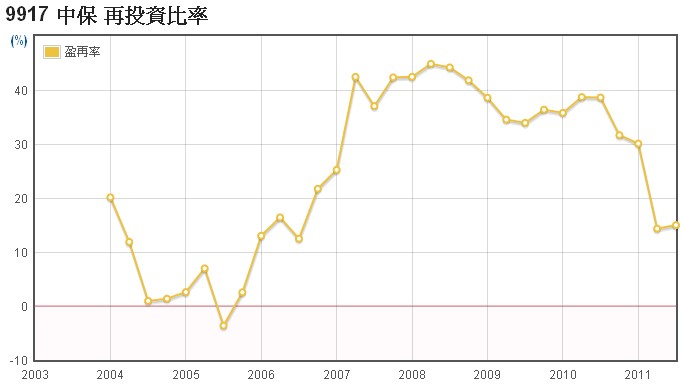

盈餘再投資率是否過高?

這是洪瑞泰先生提出的指標,盈餘再投資率是衡量:企業賺到的錢去,拿去再投資固定資產和長期投資比率。如果企業不需要花大錢或借錢投資設備,就能穩穩的獲利,這正是我們夢寐以求的企業。因此ROE越高,盈餘再投資率越低越好,是我們追求的長期穩健獲利企業特徵。

盈餘再投資率八年來都在40%以下,這意味著中保花在固定資產和長期投資的資金不多,光靠賺回來的淨利就足夠支應,融資的需求低使得財務上長期穩健。在觀察ROE穩定維持在15%以上,沒有因為再投資少而獲利下滑。中保是花小錢就有高獲利的公司,非常好。

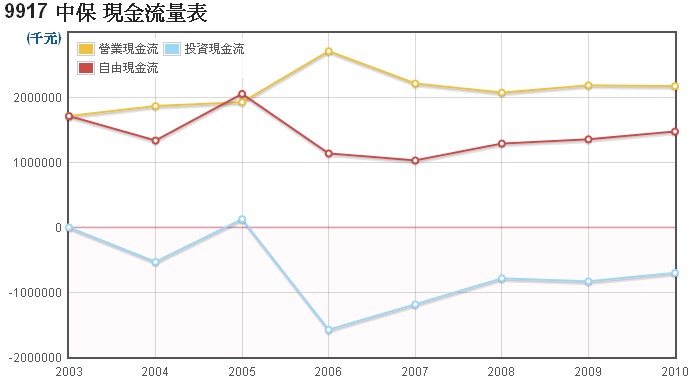

長期自由現金流是否充足?

自由現金流就是賺來的現金流入,扣掉拿去再投資現金流出後的剩餘現金。這筆現金越充裕,企業靈活運用的空間越大。不用花在固定資產和長期投資的剩餘自由現金,可以用來擴大營銷活動,配股息,甚至買為庫藏股,對企業而言都是提昇價值很好的利用。

自由現金流八年來有皆大於0,-而且每年自由現金流高,這顯示企業本身營運賺來的現金拿去再投資的金額少,融資需求不高,還有剩餘的自由現金可以靈活應用,這是穩健的象徵,也代表不用龐大的再投資就能維持的穩定的獲利水準,和中保盈餘再投資率數據表現一致。

4. 經營階層是否理性

對於經營階層觀察,只有一句話:

是否幫股東謀求股東權益報酬率(ROE)最大。

我們以下面幾個面向作為觀察。

觀察董監持股比例:

如果經營階層和股東的利害關係一致,那經營階層自然會以追求自己利益一樣,替股東追求最大利益。基於這樣的想法下,董監持有企業股份比例越高,股東的利害關係越一致,我們對於經營階層的決策越能安心,觀察中保的董監持股,持股比例高達34.12%,我們可以確認經營階層和股東的利害關係一致。

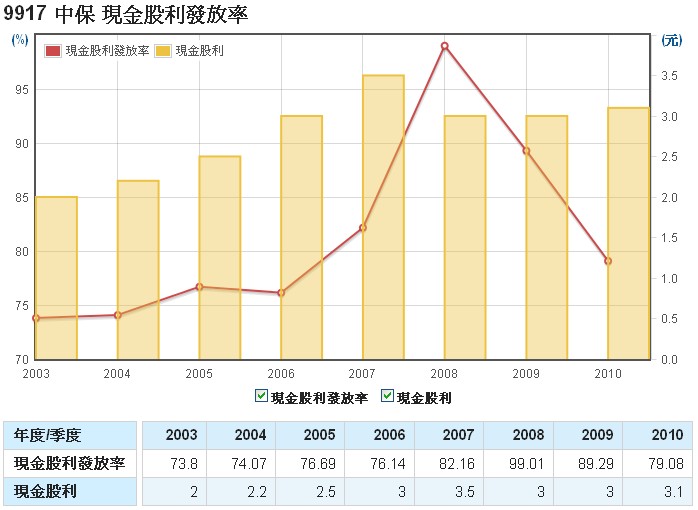

觀察現金股利發配率

現金股利發配率衡量:公司賺一塊EPS發多少比例的現金給股東。為什麼觀察經營階層要看現金股利發配率?企業最後賺來的淨利,正是股東投資的成果,這筆錢本來就是屬於股東。如果企業不能將這筆錢做最好的應用,那應該將獲利發配給股東、而不是留在公司內作再投資。

如果公司能長期ROE能高於15%,那錢留在公司的報酬率應該比股東自己投資要好,那經營階層可以將獲利留在企業做更好的應用。反之如果沒有發展的機會,經營階層還硬把錢來在公司作投資,ROE反而越來越下滑或低於15%,報酬率反而不如將錢還給股東自行利用,那經營階層的決策就有很大的問題。因此透過ROE + 現金股利發配率的交互觀察,我們就可以瞭解經營階層在決定資本的運用時是否理性。

8年來現金股利發配率在80%以上,相當高。這意味著中保對於未來成長非常保守,擔心將股東的錢留在企業內無法在創造高ROE,因此將錢配還給股東做更好的利用;另一方面也意謂著中保營運資金充沛,不需要將獲利留在企業內也能穩定經營,這也非常符合我們對中保長期穩健的觀察。

最後我們整理一下中保(9917)長期投資的觀點:

1. 保全業是簡單而持久的產業,中保身為台灣龍頭具有規模優勢。

2. 中保(9917)ROE長期大於15%,長期獲利優秀穩定一致

3. 中保(9917)長期體質穩健

4. 中保(9917)經營階層決策理性

以上就是我們對中保的長期投資分析,歡迎討論~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱