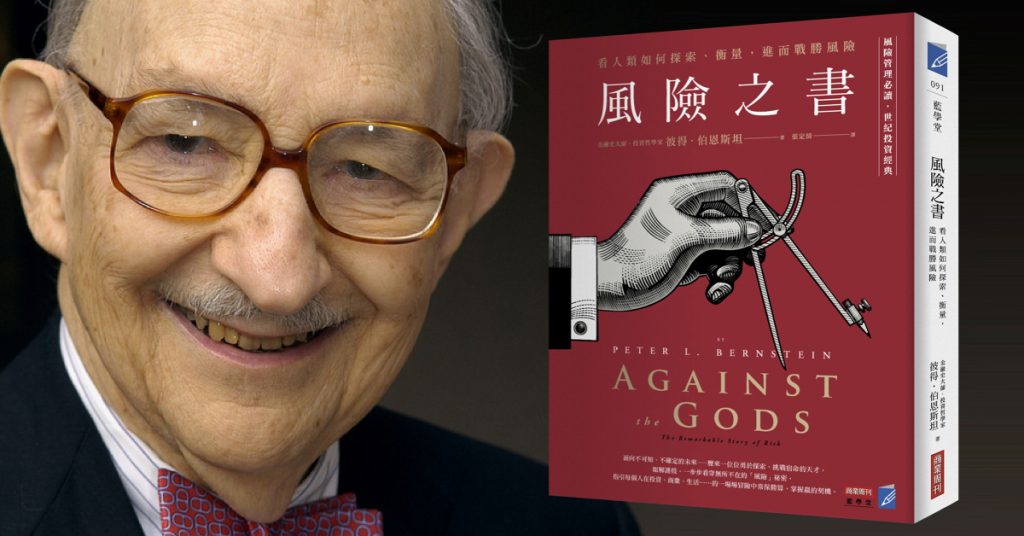

我太喜歡這本書了,在閱讀的過程,不斷地將喜歡的段落拍照發限時動態,一位朋友看到後說:「這本書的口吻很像哈拉瑞的《⼈類大歷史》。」啊,沒錯,很像。

正是這種歷史學家筆法,《風險之書》探討人類在各種不同時期對於風險的觀點,彷彿我們就在旁見證著⼈類歷史的發展,從⼈類的混沌時期,⼀路發展到今日,有⼀種掌握世間規律的感覺。我們為麼讀歷史?透過宏觀的⾓角度,快速體驗⼀遍思想的演進,這不只讓我們更瞭解當代思想的觀念,也讓我們更珍惜它。

閱讀這本書,你可以在三個地⽅獲得收穫。第一個就是本書的主軸:風險的歷史。透過這本書,你可以看到⼈類試圖掌控命運的過程。正如作者所說,「想要達到與眾不同的成就,必須能掌握風險概念。是什麼讓人類文明⼤幅成長?正是因為人類開始能夠計算、選擇要承受的風險,懂得⾃己掌握⾃己的命運,我們才能在各個領域產⽣突破性的進步。」

在這本書,你可以看到人類為了回答⼀系列跟賭博、機率有關的問題,⼀代代撥開層層迷霧,努力掌握風險的精髓。有趣的是,在這過程中,你也會看到⼈類學習新知的過程過程中,心態上的轉變。從一無所知時,將未來全部寄託於外在,到開始有點知識,認為⾃己可以主宰一切,再到發現⾃己所知如此之少,有太多是我們不知道的事,轉⽽以更謙虛的⼼態承認不確定性的存在。

第二個收穫是對那些我們都聽過、但不熟悉的概念,多一份熟悉感,從每個⼈都知道的平均數、變異數,到比較專業的虛無假設、⾙氏理論、均值回歸。藉由每個觀念的起源背景,瞭解他們想要解決的問題,我們會對這些概念多一份掌握,知道什麼時候要用,它們又有哪些限制、哪些前提要注意。

這太抽象嗎?舉例來說,賭骰子應該怎麼下注?保險要怎麼決定價格?投資組合要怎麼配置?這些事情在事前都有不確定性,你不會知道結果是好是壞。然⽽透過機率的運算和風險控制,你可以選擇一個最可能對你有利的作法。透過掌握風險的概念,很多事情不再只是純粹靠運氣的賭博,我們在其中探索各種機率,試圖掌握各種可能的結果,然後承擔我們願意承擔的風險。

第三個收穫,則是從風險的歷史,學習到知識如何傳承和演進。在這本書,每⼀階段知識的進步,幾乎都包含了三個要素:過去知識的積累、當下時代的問題,以及互相討論的夥伴。每個看起來突破性的思想,都是這群⼈看到過去知識的不足之處後,彼此討論誕⽣出來的新產物。

知識是不斷前進的,永遠都有新的東⻄等待我們挖掘。但挖掘之前,你要先對過去有更充分的認識,⽽這本書,能幫助你做好準備。

摘錄筆記

- 區隔現代與古代的革命性概念,在於人想支配風險:未來從此不再受神祇擺佈,凡人面對大自然不再處於被動。人類跨越這道鴻溝之前,未來只不過是過去的鏡子,是神諭和占卜家壟斷的一片渾沌。

- 貝氏理論的重心在於,一般人對於某些事件的機率有非常可靠的直覺判斷,他希望了解如何能隨著實際狀況的發展,調整這些判斷。

- 有人認為,最好的決策應以量化與數字為基準,並且要以過去的模式為依據,但也有人基於自身對不確定未來、較主觀的信任做成決策。我接下來要說的故事,從頭到尾可見這兩種人對峙的緊張局面。兩者之間的矛盾,自古以來都沒有能夠解決。

- 一個人膽敢採取什麼樣的行動,取決於他有多大的選擇自由

- 但即使有了阿拉伯數字,歐洲人也還沒有想到發展有系統的機率,也還沒有企圖預測未來,甚至進而在某種程度上加以控制。這方面的進步必須等他們覺悟人不一定要做命運的獵物,塵世的命運也不見得一直由上帝決定,方能開始。

- 沒有數字,就無從討論勝算與機率;沒有勝算與機率,處理風險就只有求神問卜。沒有數字,風險就成了膽量的同義詞。

- 風險管理與決策是什麼、量化與膽識的平衡點在哪裡,這時問題就成了人類歷史舞台的中心

- 多年前,我有位投資客戶在第一次見面時就對我搖手警告說:「年輕人,記住,你不必讓我發財。我已經夠有錢了!」如果後續的財富增加帶來的滿足感都比前一次增加來得少,那麼同樣數額的一筆財富,損失時產生的負效用都大於獲得時產生的正效用。這就是我的客戶要傳達的訊息。

- 伯努利舉了一個例子:兩個各擁有 100 元的人決定進行一次公平賭局,例如丟銅板,勝負機會各半,沒有賭場或莊家居間抽頭。每個人每次賭 50 元。換言之,兩人有均等機會變成持有 150 元或 50 元。伯努利的效應理論顯示一種不對稱狀態,說明這種絕對公平的賭局為什麼不會有吸引力。輸家損失的 50 元比贏家獲得的 50 元有更高的效用。

- 第二次世界大戰,德國隊莫斯科發動無數次夜間空襲。某個空襲的晚上,一位聲譽卓越的蘇聯統計學教授來到防空洞—他從來沒在這兒出現過。他常說:「莫斯科有七百萬人,炸彈哪會落在我頭上?」朋友詫異的問他怎麼改變了主意,他說:「是這樣的,莫斯科有七百萬人和一頭大象,他們昨晚炸死了大象。」

- 凡是跟機率有關的事,都具有雙重特質:面臨蘊藏風險的選擇時,信心會受到過去同一事件發生的頻率影響。

- 貝氏提出這道隨著新資訊湧進,修訂根據舊資訊所做推論的手續,在哲學觀念上極其現代化:在動態世界裡,狀態不確定時,就沒有單一答案存在。數學家史密斯說得好:「在我看來,任何尋求以單一答案解決複雜的不確定狀態的科學推論方法,都是基於威權心態,對理性學習過程的拙劣模仿。」

- 有時,常態分配能提供比評估樣本信度更重要的資訊。在各式觀察之間有依賴關係時—例如,一件事的機率決定於先前的另一件事—常態分配雖非不可能,卻較少出現。

- 判斷股價變動是否獨立於其他條件之外,必須觀察它是否符合常態分佈曲線。

- 某些情況下,平均值可充作有用的指南,但在很多其他情形下卻造成誤導。還有些數字根本派不上用場的情況,我們唯有靠猜測向未來匍匐前進。不過,這不代表數字在現實生活裡沒有用。要緊的是有能力判斷它何時有影響,何時則無。

- 股市連續上漲五個月的情況如何呢?「漲多必跌」真的是必然嗎?驕兵是否必敗?一家陷於困境的公司整頓成功的機會多大?這些問題的答案,都決定於分辨常態與非常態的能力。

- 1994年12月,伯恩斯坦投資經紀公司的分析師發現,專業投資人若預期某家公司成長速度高於一般水準,也經常會高估,而悲觀的預測折導致低估。分析師報告說:「一般而言,所有的預期都跟現實脫節。」

- 結果不問可知:看好的股票攀升到不切實際的高點,看壞的股票也會跌過頭。然後就輪到均值回歸接手。

- 投資者對某種資訊反應過度,以致違背長期趨勢時,均值回歸就把贏家變成輸家,而輸家則翻身成為贏家。這種逆轉現象發生的速度通常不快,因此其中蘊藏了獲利的良機:我們大可篤定的說,市場若對前一則短線消息反應過度,那麼在推翻該消息的新消息出現時,就會變得反應太慢。

- 理由很簡單。在一般情形下,股價與公司的財富息息相關。過分重視短線的投資人,忽略了公司獲利不可能一下沖上天的證據。另一方面,出問題的公司也不會讓危機一瀉千里。經理一定會設法讓公司營運回到軌道—要不然就會失業,被更具野心的人取代。

- 我們喜歡把事情解釋成運氣,好運厄運視情況而異。如果每件事都無非是運氣,風險管理就毫無意義了。拿運氣當擋箭牌,唯一的作用是蒙蔽真相,因為整件事就跟原因脫節了。

- 我們說一個人走霉運,就解除了他對事件的全部責任。說一個人運氣好,就否定了他為促成結局圓滿而付出的一切努力。我們到底有多少把握?決定結果的究竟是命運還是選擇?

- 在我們能區分純屬隨機的事件,和具有前因後果的事件之前,永遠不會知道我們看到的是否就是我們得到的,也不會知道我們是如何獲得的。雖然我們不能確知真正會有什麼樣的結果,但我們決定承擔某種風險時,意思就是我們賭我們做的某種決定會產生某種結果。風險管理的本質就在於,使我們有能力掌控結果的範圍,擴張到最大,同時使我們全然無法控制其結果的範圍縮到最小——但我們對因果之間的關係還是一無所知。

- 所謂運氣,到底是什麼?拉普拉斯認為,世界上沒有運氣這檔事。他在《論機率哲學》中宣稱:「現在事件跟過去事件必然存在著關係。」

- 拉普拉斯承認,有時候原因真的很難找。它也警告,若事實上確實只有機率在運作,就不要硬給某個結果一個原因:「事件越不尋常,就越需要強有力的證據支持。」

- 有時我們掌握的資訊太少,機率法則派不上用場。

- 阿羅在一篇談風險的論文中質疑,為什麼大多數人一方面不時賭一把,一方面卻按時付保費給保險公司。數學機率顯示,我們兩種情況下都會輸。我們為什麼接收這些有輸無贏的安排?賭錢是因為我們願意用損失小錢的高機率,換取贏大錢的低機率。對大多數人而言,賭錢的娛樂價值高於風險。買保險則是因為我們無法承擔家園付之一炬,或提早死亡的風險。換言之,我們寧可賭一筆百分之百會輸掉的小錢,換取贏大錢的渺茫機率,也不願用贏小錢,換取不確定會發生,但可能使我們或家人的人生毀於一旦的後果。

- 阿羅認為,如果我們能對未來可能發生的每一件事作保,這個世界將變成一個更好的地方。這樣一來,一般人會更願意冒險,而沒有風險就不會有經濟發展。

- 阿羅的「完全市場」觀念基於他對人類生命價值的判斷。他寫道:「我認為,好社會最基本的要求就是以其他人為中心。此一原則是以自由為共同努力的方向。改善經濟地位與經濟機會,是提升自由的基本條件。」

- 在經歷第一次世界大戰的災難後,人類期待有朝一日會擁有所有需要的知識,以及用確定取代不確定的夢想也隨之破滅。事實上,這麼多年以來,知識的爆炸只不過是人生變得更不確定,讓世界變得更難理解。

- 我們永遠確定不了,永遠處於某種程度的無知。蘇格拉底說,似真理不是真理。傑克伯.伯努利則堅持,「幾乎可確定為必然」就是比必然還差那麼一點。

- 凱因斯回憶到:『我們最常說的一句話就是:「你到底是什麼意思?」如果經過比對檢驗,發現你的表達不精確,我們就懷疑你根本沒什麼可表達的。』

- 只要你開始注意,就會注意到回歸無所不在。

- 米勒引用多種心理學研究證實,增加金額大小對當事人的反應有顯著的影響。偶爾出現的大筆收入似乎遠比經常贏得一筆小數目,更能維繫投資人和賭徒長時間的興趣。這種反應在把投資當作遊戲、未能做到分散投資的投資人,尤其具代表性;分散投資其實很乏味,熟知行情的投資人之所以會分散投資,是因為他們不把投資當娛樂。

- 每次引進新療法都會驅使醫生選擇舊療法,或什麼也不做

- 在新資訊出現時,投資人並沒有依照貝氏提出的客觀方法調整他們的信念,而是購高估新資訊的重要性,低估舊有的與較長期的資訊。換言之,他們對結果的機率評估是根據「印象」,而不是基於歷史機率所做的客觀計算。結果股價不是漲過頭就是跌過頭,不論報酬、股利其他客觀因素發生什麼變化,反彈都必然可期。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱