大家都怕地雷股,如果今天我只能看一個指標要躲開地雷股,我會選自由現金流。

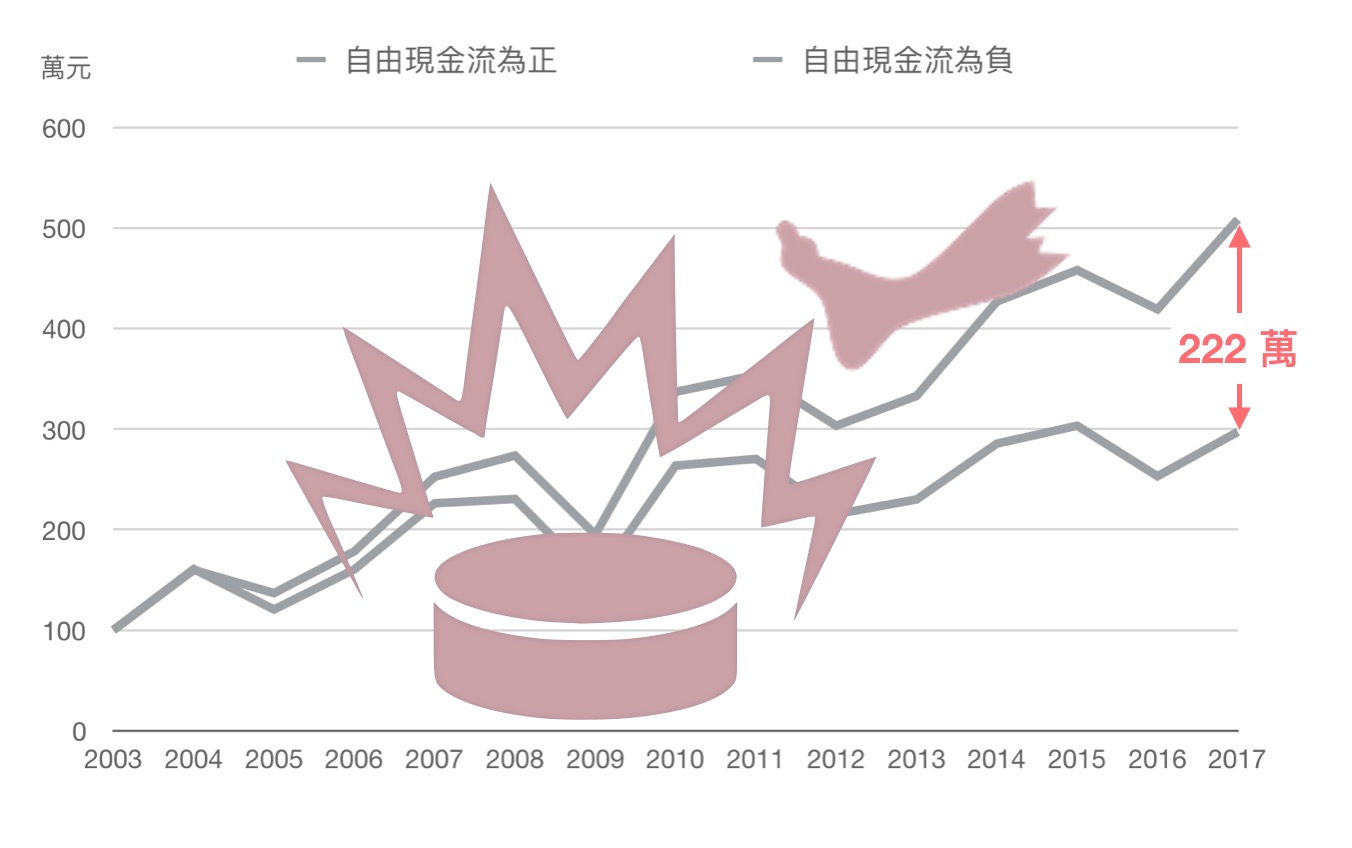

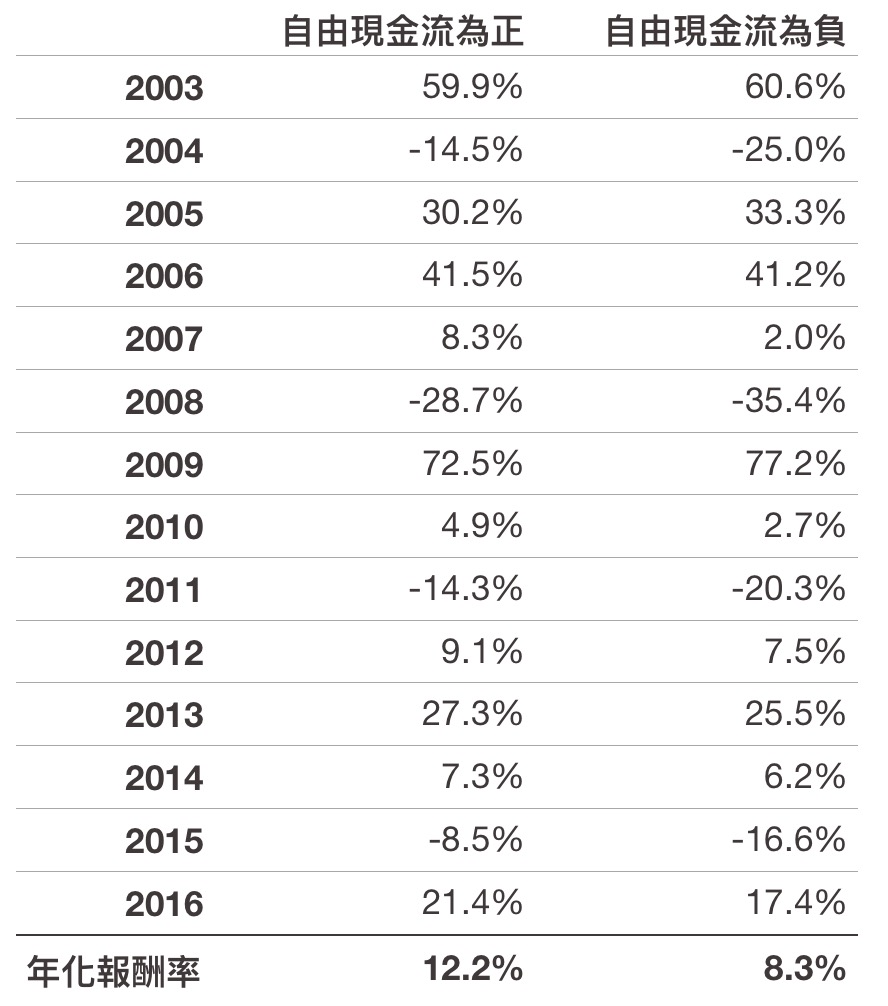

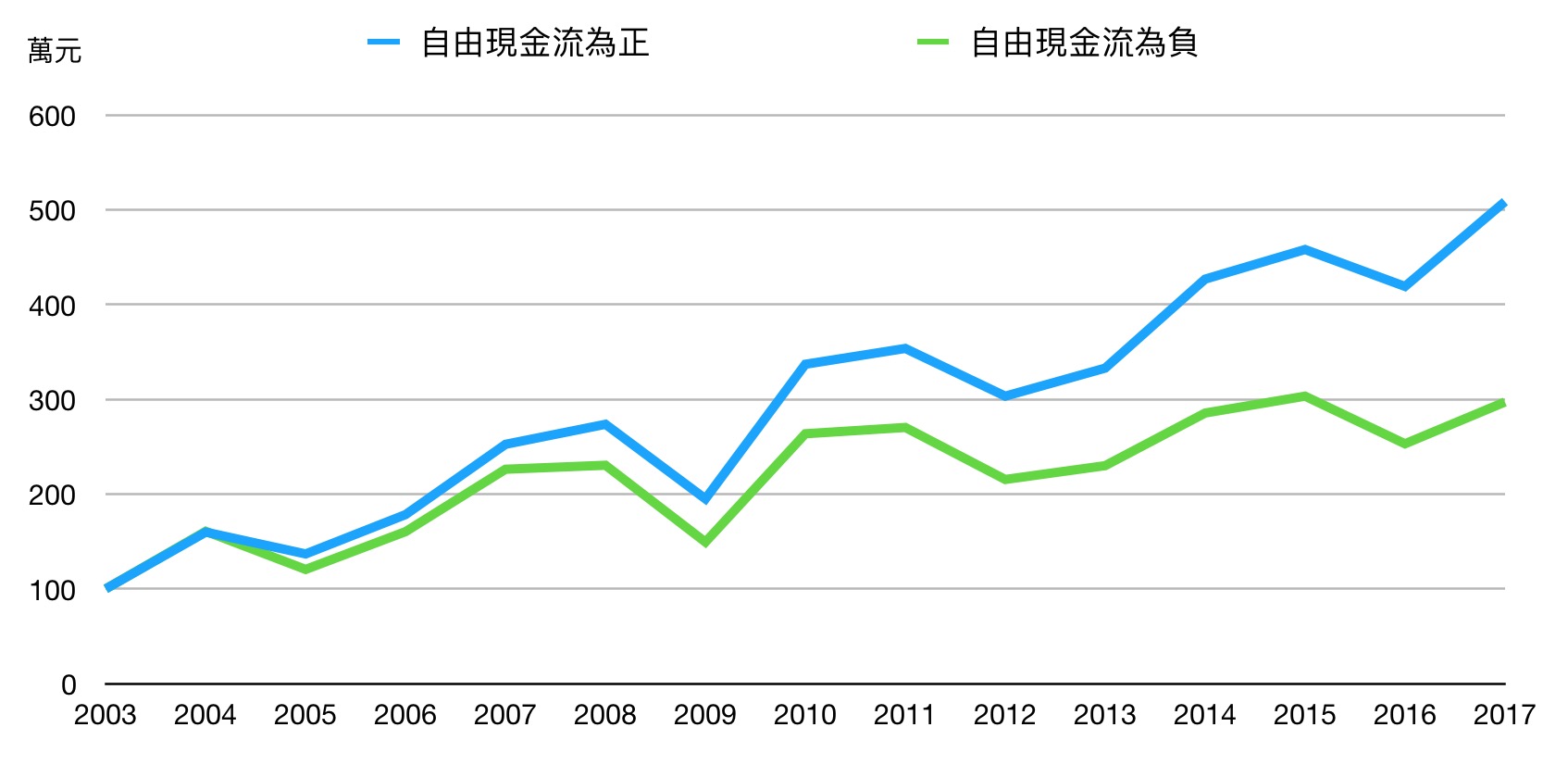

有圖有真相,我們先來看看前一年自由現金流為正跟前一年自由現金流為負的公司,持有一年的報酬率分別怎麼樣?

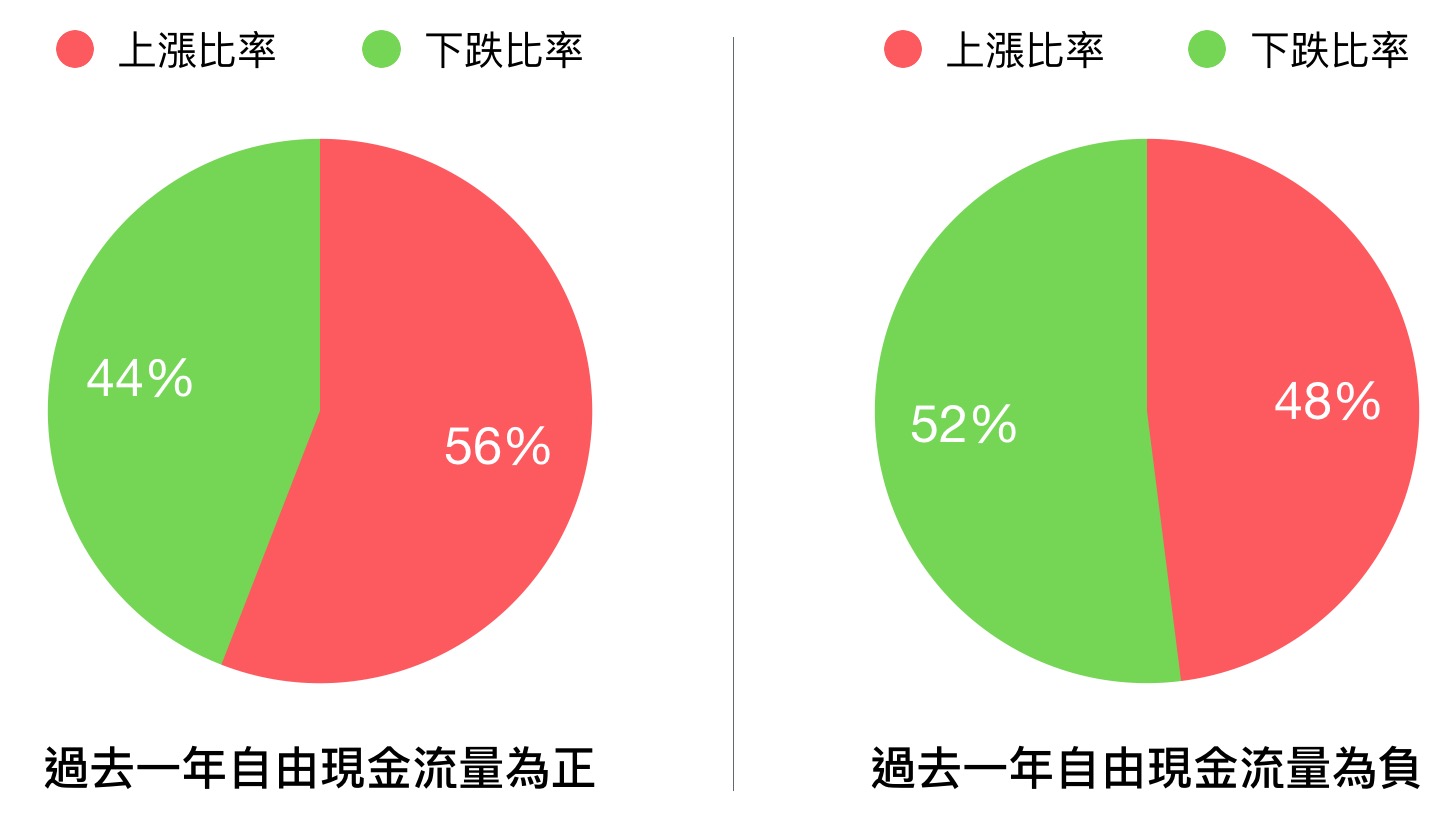

那勝率呢?漲跌家數分佈怎麼樣?

從 2003~2017 這 14 年間,自由現金流量為正的公司,在下一年上漲的機率會比自由現金流為負的公司高出 2~14%。

這樣的結果,看起來似乎差不大。不過如果你在 2003 年分別投入一百萬的資金到兩種組合裡。一組是每年買進前一年自由現金流為正的公司,另一組是買進前一年自由現金流為負的公司。過了 14 年後,資產分別是 509 萬和 297 萬,整整差了 71%!

自由現金流避開地雷股

所以什麼是自由現金流呢?它是拿營業現金流減去購買設備、維護設備的資本支出。

自由現金流 = 營業現金流 - 資本支出

在財報上,大家第一個認識跟獲利有關的指標是 EPS、淨利。這跟營業現金流有什麼不一樣呢?

這中間的差別在用應記基礎跟現金基礎兩種不同的會計方式。簡單來說,公司只要收到訂單,就可以認列營收,之後扣掉成本費用就是淨利,不一定要收到現金。

營業現金流這是以現金為主,只有真正收的錢了,才能算營業現金流。

為什麼自由現金流可以避開地雷股

主要有兩點

- 避開虛假營收的公司

- 避開過度競爭的產業

1. 避開虛假營收的公司

在台灣最常碰到的地雷是「應收帳款收不回來」。在商業中,買賣的流程不像我們在菜市場那樣一手交錢一手交貨,而是下了訂單以後,收到訂單的廠商開始製造商品,30 或 45 天後下單的廠商才交錢。也就是說當初收到訂單,可能也出貨了,錢卻還沒收到。

早期有些公司會利用這種手法,在海外設立的人頭公司向公司下訂單,製造出短期營收暴增的假象。但是人頭公司不會真的付錢,所以過了一段時間後,公司還是得承認應收帳款收不回來,認列應收帳款虧損。

這時候如果只看 EPS,就會有一種一開始公司成長很快,但之後突然認列巨大虧損,地雷突然爆炸的感覺。不過如果看自由現金流,就可以發現公司其實一直都沒有收到現金,而事先避開它。

2. 避開過度競爭的產業

過度競爭的產業有一個特性,處於這產業的公司可能會為了搶奪市佔率不斷投資新設備,或是為了維持競爭優勢不斷購買新設備。

這這種資本支出很高的產業,代表這產業的競爭是比較激烈的。這裡面可能會有一兩家成為最後的贏家,不過這畢竟是少數。大部分在激烈競爭的公司,短期內獲利都還沒辦法有比較好的表現。

在哪裡看公司的自由現金流?

在財報狗查詢股票後,選擇「三大財務報表」->「現金流量表」,就可以看到公司最新的自由現金流囉。

下次投資公司前,別忘了先去看一下公司的長年自由現金流。至少要看近四季,單季的參考價值是不高的喔!

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱