下面為 05/17 上線的 Podcast 122 集節目:英飛凌 IFNNY 最新季報解析的文字版整理。

前言

功率半導體龍頭在 5/9 公布了最新一季營運報告。今天我們要來檢視報告中釋出的相關訊息。部分聽眾或許對這間公司感到陌生,我們先簡單介紹一下英飛凌的背景:

- 公司為全球半導體第十大,有在美股 OTC 上市,代號為 IFNNY

- 公司為功率半導體產業龍頭,市占率 20%

- 公司為車用相關半導體龍頭,市占率 13.2%

- 公司為 MCU 產業老三,市占率 14.6%

- 公司目前市值約 387.58 億美元,放在台股僅次於台積電

從上面資訊可知,英飛凌可說世界級的半導體公司。我們為何要關注英飛凌的營運狀況呢?了解英飛凌營運狀態,對於台股投資人有什麼幫助嗎?

- 台股 MOSFET、MCU 族群的營運與歐美日巨頭有連動關係。當英飛凌這些巨頭產能不足時,台股 MOSFET、MCU 業者將能受惠訂單溢出而成長。因此關心台股 MOSFET、MCU 族群的投資人,也應該密切追蹤英飛凌營運狀況。

英飛凌 F22Q2 營運表現回顧

回顧英飛凌上一季 (F22Q2) 營運表現:

- 營收 33 億歐元,較上季成長+4.41%,高於公司原本財測

- 毛利率 42.9%,較上一季大幅增加 1.4 個百分點

- 營業利益率 23.1%,較上一季增加 0.4 個百分點,高於公司原本財測

本季營運之所以能高於財測,公司表示主要原因有三:產能增加、漲價、以及歐元貶值幅度高於原先預期,在這三項因素光環下,幾乎所有部門業績成長與利潤率表現都超越公司上季預期。

漲價先於成本上漲,毛利率明顯提升

其中漲價因素值得特別一提,經營階層在與法人問答中透漏,本季毛利率表現之所以這麼亮眼,一部分原因與漲價先於成本上漲有關。第一季在主要產品線都供不應求下,英飛凌先行對下游展開漲價;但烏俄戰爭帶來材料成本上漲,以及上海封城對物流費用衝擊都於季末才開始發酵,兩者時間發生不一致導致了第一季毛利率短期上升現象。一旦後續成本上漲追上,短期利潤率又將再度回落。

上海封城與通膨負面效益浮現,但預期本季為谷底

因此展望下一季營運,在積壓訂單續創新高下,英飛凌雖預期營收仍將續創新高,但利潤率卻將轉為明顯下滑

- 預估營收 34 億歐元,較上季成長 +3.31%

- 預期營業利益率 21%,較上季大幅下滑 2.1 個百分點

上海封城與通膨將使成本明攀升,但本季價格不會與同步上漲

其中營業利益率預期較上季明顯下滑原因,與我們先前提到的漲價與成本不同步有關。公司預期本季晶圓代工成本將持續上漲,烏俄戰爭導致了材料與能源價格漲價明顯,而上海封城又使得公司位於當地的物流中心運作困難而費用攀升。在面對以上種種成本負面情況下,英飛凌表示短期並無法馬上漲價轉嫁相同幅度成本上漲,因此預期本季營業利益率將明顯下滑,終止連兩季攀升。

不只英飛凌有此狀況,MCU 大廠瑞薩與電子零組件大廠威世 (VSH) 也同樣表示:短期漲價與成本上漲短期不同步,紛紛預測本季利潤率轉為下滑。有趣的是,展望下半年利潤率表現,三者也都表示將再度透過漲價將成本轉嫁與客戶,預期毛利率仍將回到高檔表現。在全球需求下滑雜音頻傳下,為何三者對於下半年漲價如此有信心呢?

下調消費性需求展望,但汽車與工業需求更為強勁

事實上在通膨上漲持續不利消費力情況下,英飛凌本季的確對消費性市場轉為更悲觀。和上季觀點相比,公司下調了手機、低階 PC、家電、電視等消費性市場展望,預期短期將呈現下滑疲軟態勢。

但反觀在非消費性市場,英飛凌卻持續樂觀、甚至上調了對工業需求展望。在自動化需求強勁下,英飛凌將工業電力控制部門全年成長率預測由原先高個數上調至低雙位數;而目前持續攀升的在手訂單超過一半來自車用需求下,公司也持續預期車用部門營運將持續高成長。

考量英飛凌、瑞薩 、威世三者七成以上營收來自仍供不應求的車用與工業市場,消費性市場疲軟對其影響有限,因此三者對於下半年漲價如此有信心個人覺得仍屬合理,預期三者全年毛利率仍將維持高檔水準。

產能增加與美元上漲強於預期,上調會計 22 年營收與獲利預期

由於消費性市場疲軟影響有限,因此英飛凌對其全年營運展望依舊樂觀,甚至本季再度上調全年營運預期,營收由原先 130 億歐元上調至 135 億歐元,成長幅度由原先 18% 上調至 22%。而公司上調的額外 5 億歐元營收中,約 3.5 億預期來自產能增加幅度快於預期,另外 1.5 億則來自美元對歐元上漲快於預期。

參考英飛凌先前釋出產能展望,下半年產能增加一大部分將來自有的 Dresden 和 Villach 12 吋廠產擴產;如今公司上調下半年銷量預測,或許顯示 12 吋廠擴產進度快於預期。而這是否也代表功率半導體供不應求狀況將在下半年加速舒緩呢?值得投資人持續關注。

由英飛凌看相關產業 2022 年展望

最後我們嘗試從前面對英飛凌的觀點,推估相關產業鏈上其他公司明年營運表現。

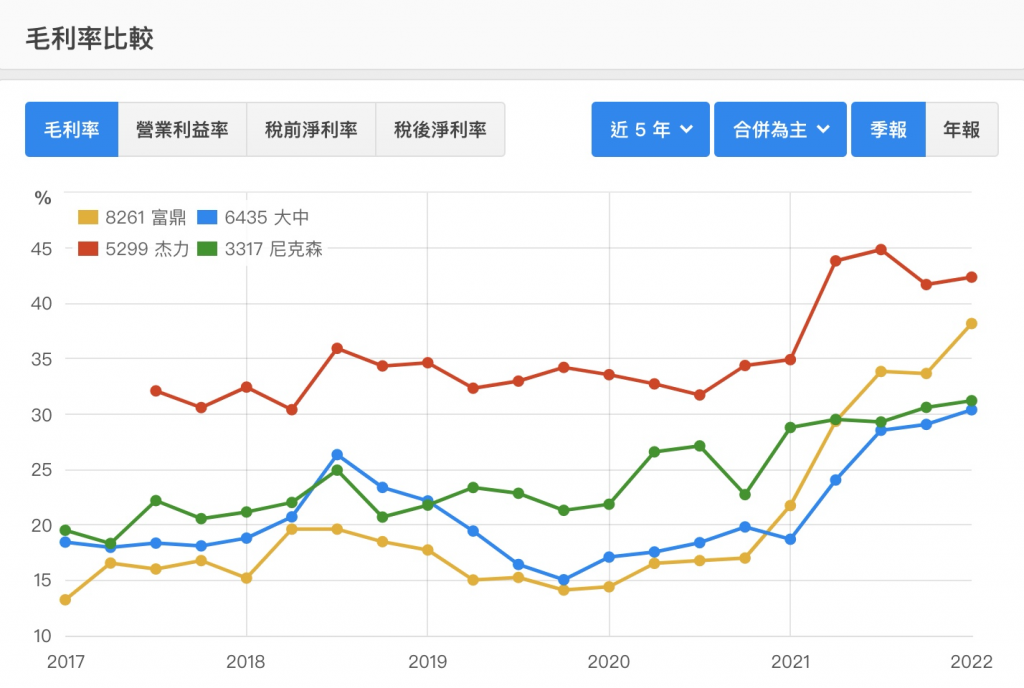

同業:台股 MOSFET 族群表現強於預期,但關注 Q2 起至下半年消費性需求下修衝擊

自去年 11 月中發表解析,個人預期台股 MOSFET 族群以 PC/NB、消費性市場為主,22 年毛利率有逐季下滑風險。然而檢視相關公司 Q1 表現,其毛利率大部分持續攀升,強於我們先前預期。這顯示 Q1 消費性 MOSFET 供不應求強於個人預期,在 8 吋、6 吋晶圓代工費用持續上漲下,台股公司仍可透過漲價將成本轉嫁於下游客戶,進一步推升毛利率。雖然如此,然後展望後續個人對台股 MOSFET 族群獲利承壓的觀點依然不變。

首先需求面來看,台股 MOSFET 族群主要市場為 PC/NB、主機板卡,相關需求自上季烏俄戰爭後明顯滑落。PC 業者宏碁與華碩預期 Q2 起需求和出貨將下滑,高庫存將持續至少兩季;板卡業者微星、技嘉、華擎月營收則呈現下滑趨勢;在需求明顯轉弱下,PC/NB、板卡業者存貨週轉天數紛紛來到上一波景氣高峰 18 年水準。以上顯示,PC/NB 業者自 Q2 起去手頭高額庫存力道將明顯增加,對上游組件拉貨力道將明顯趨緩,台股 MOSFET 族群對下游議價能力將明顯降低。

其次在成本面參考英飛凌觀點,由於烏俄戰爭、中國封城發生時間點在 Q1 季末,因此相關的材料、物流成本明顯上漲發酵時間點將是在 Q2,這也是英飛凌預估本季利潤率下滑主要原因。考量如大廠英飛凌、瑞薩短期都無法免疫於通膨衝擊,台股 MOSFET 將無法倖免於難,Q2 毛利率受上游成本上漲侵蝕壓力自 Q2 起將明顯增加。

最後在供給面,由於 MOSFET 主要製造以 6 吋、8 吋為主,兩者近年擴產幅度緩慢,加上 DDIC、MCU、PMIC、CIS 等使用成熟製程的需求在疫情後爆發,以上都使得 MOSFET 供給明顯被排擠而重現嚴重供不應求的狀態。然而此供不應求狀況在下半年估計將開始鬆動

- 英飛凌、STM、瑞薩自有新產能都將在今年開出,以英飛凌法說會上調產能觀點來看擴產腳步快於預期,加速舒緩自身 MUC、MOSFET 供不應求狀況

- 世界先進與聯電 8 吋新產能自 Q2 起將逐季開出,NXP、瑞薩也預期下半年將得到更多代工產能

- 電視、手機需求疲軟使得 DDIC、CIS 需求下滑,對 8 吋需求排擠狀況將持續減緩,這意味著其他 8 吋需求將間接得到更多產能

以上供給面增加,都將使得消費性 MOSFET 供不應求在下半年逐步紓解。

綜合以上,需求面轉弱與供給增加將削弱台股消費性 MOSFET 族群對下游議價能力,而 Q2 起通膨與封城帶來材料與物流成本將明顯增加, 個人將維持對台股 MOSFET 族群獲利承壓的觀點,且預期風險將逐季增加。

結論

今天我們和大家聊了對英飛凌最新季報的觀點,也分享了對相關產業供需展望。如果對於我們的美股系列有任何問題,也歡迎留言和我們詢問,我們下次再見。

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱