下面為 7/7 上線的 Podcast 30 集節目:美光(MU)最新季報解析的文字版整理

記憶體巨頭美光 (MU) ,在 6/30 公布了最新一季 (會計 Q3 季度) 營運報告。今天我們就來檢視報告中釋出的相關訊息,了解記憶體和消費電子產業下半年展望

美光會計季度 21Q3 營運表現回顧

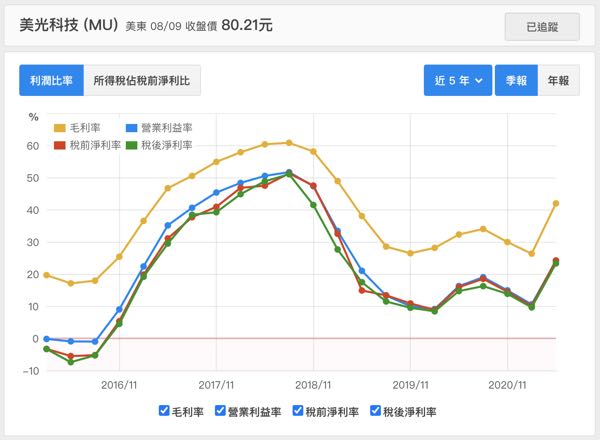

美光這季營運表現無論是營收、獲利、毛利率都優於上季財測預估,也優於 Bloomberg 統計的市場預期。營收 74 億美元,高於原先公司原先預估 69~73 億美元區間,比上季成長 19.02% ;GAAP 毛利率 42.1%,9 季以來新高;營業利益率 24.2%,9 季以來新高

不過根據過去經驗,美光的經營階層對於未來預估一向保守,因此這樣的表現個人覺得符合預期,並不特別意外

DRAM 單價大幅提升,為本季主要成長動能

以產品技術類別來看,美光營收可分為 DRAM 和 NAND Flash 兩大類型。首先我們看到 DRAM 晶片營收較上季成長 +23%,較去年同期成長 +52%,成長非常亮眼。由於成長幅度遠高於 NAND Flash 營收,因此 DRAM 佔整體營收比重來到 73.4%,這個比重為 11 季以來最高數值。進一步了解 DRAM 營收成長原因,主要來自平均單價較上季成長了 +20%,位元銷售量僅較上季成長 +2.5%,這顯示目前 DRAM 仍供不應求,因此價格漲幅遠高於銷量 。

NAND Flash 晶片營收成長表現就沒有 DRAM 亮眼,較上季僅成長 +10%,較去年同期成長只有 +9%。成長表現低於 DRAM 業務之下,NAND Flash 佔整體營收比重僅 24%。不過值得注意的是,連續下滑 NAND Flash 平均銷售單價終於在本季轉為向上,這顯示這一季 NAND 也開始轉向供不應求。

綜合以上,美光 DRAM 產品線成長幅度遠高於 NAND Flash,為美光上半年獲利成長關鍵。

伺服器、車用、工業成長表現最為強勁

美光在本季所有終端市場的銷售表現都不錯,但其中又以伺服器、車用、工業成長表現最為強勁。美光最大的市場:計算/網路部門營收較上季成長 +25.3%,較去年同期成長 +49%,可說是公司這一季成長最主來的來源。

不過值得注意的是,本季嵌入式市場受惠汽車、工業市場自去年 Q4 需求反彈,營運成長非常顯著,本季營收較上季成長 +18.18%,較去年同期成長 +63.7%,這使得嵌入式市場業務已經超越 SSD 業務,成為美光第三大需求來源

總結這一季表現,幾乎所有終端市場需求都轉強,但過去一年整個記憶體業界擴產與資本支出保守下,使得 DRAM 和 NAND 產業呈現供不應求,帶動美光本季營收與獲利大幅上升。

美光下半年最大成長動能來自伺服器

美光這一季營運表現交出了漂亮的成績單,但 21 年下半年表現會是如何呢?讓我們試著從公司給出的下一季展望了解端倪。

首先我們看到美光給的會計 Q4 季度財務預測,營收預估 80~84 億美元,季成長 8~13.5% 之間,將挑戰歷史新高。公司認為下一季持續成長的第一個原因在於:預期所有終端市場:伺服器、手機、PC、汽車、工業等需求強勁。公司上調了整體產業需求成長預估,其中 DRAM 2021 年位元需求成長由上一季估計 20%,向上修正為略高於 20%;NAND Flash 2021 年位元需求成長由上一季估計 low-to-mid-30%,向上修正為 mid-30%

但公司說的不一定正確,我們必須去檢驗公司的觀點是否合理,才不會被公司誤導。由於美光的淨利超過 8 成來自 DRAM,而 DRAM 主要市場為手機和伺服器,兩者合計佔需求約 73%,因此手機和伺服器市場展望,為了解美光下半年營運最重要的核心。

首先檢視伺服器產業鏈供需狀況,個人認為公司對伺服器需求樂觀是可信的。

- 參考四大數據中心業者 2021 資本支出數據,除了 AWS 持平,Google、微軟、臉書都將增加 2 成運算,整體資本支出預算增加 14%。由於 DRAM 伺服器運算效能關鍵零組件,這些數據中心業者增加的預算有利伺服器 DRAM 21H2 需求成長

- Intel 新推出的伺服器 CPU:代號 Ice lake,對應的新平台 Whitley 支援的 DRAM channel 將由 6 提升至 8 個,將近一步刺激對運算效率有高需求的伺服器業者增加 DRAM 採購

- 由於 Ice lake 21Q2 才剛推出,對伺服器市場滲透率還低,估計下半年才會逐步增加,因此下半年伺服器 DRAM 出貨量有機會隨著 Whitley 平台滲透率一起提升

- 伺服器去庫存於 21Q1 才結束,根據過去經驗:伺服器重新補庫存拉貨會至少三季,因此高機率不會在 21 下半年就結束

反觀手機市場,從近期手機產業鏈資訊來看,個人覺得手機的需求於下半年是有雜音的。一是受疫情衝擊,以中低階市場為主的印度市場銷量明顯下滑;其次則是5G 並未有殺手級應用,中國 5G 手機在五一長假銷售欠佳,5 月銷量年減 -32%,月減 -16.4%,這使得以中低階手機為主的小米、OPPO、vivo 內部預估全年銷量下調 10~20%

中低階手機銷量不如年初預期下,為何美光對下半年行動 DRAM 銷量仍樂觀呢?個人猜客可能的因素有:

- 可能 1:Q2 為傳統手機銷售淡季,下半年為銷售旺季,公司預期銷量將明顯反彈

- 可能 2:下半年手機銷售將以中高階手機為主,中高階手機主要市場在歐美,已逐漸走出疫情

- 可能 3:中高階手機搭載 DRAM 容量明顯高於中低階,將足以彌補中低階手機銷量下滑

因此要確認美光對於手機需求樂觀是否合理,我們接下來應關注蘋果、三星等中高階旗艦手機銷售狀況。目前 iPhone 相關供應鏈拉貨看起來並沒有下修,因此暫時來看 Q3 高端手機銷量應該符合美光的預期。

DRAM 供給偏緊,有利美光利潤率維持高水準

美光預測下一季依然高成長第二個原因在於,公司預期到 2022 記憶體產業整體供給依然偏緊。由於美光 8 成以上獲利來自 DRAM,因此一樣我們最應該關心的還是 DRAM 供給狀況。DRAM 供不應求真的會持續到 2022 年?以 DRAM 產業來看,個人 8 成認同這個觀點

- 21 年 DRAM 的資本支出僅較 20 年增加約 10%,低於 21 年 DRAM 需求預估成長率約 20%

- 資本支出有部分將投入在高價的 EUV 採購,而非產能提升。美光本季調高了 21~22 年投入資本支出預期,增加的預算主要就用來支付 EUV 預定款,因此不會增加 21~22 年成本

- 新規格 DDR5 可能在年底慢慢開始導入市場,明年滲透率會提升。DDR5 的晶片尺寸會較 DDR4 大,這也意味著單片 12 吋晶圓可以產出的晶片供給量會變少

- 綜合以上,預期 DRAM 下半年合約報價仍將維持高水平,有利美光毛利率維持高水準

雖然大致上認同 DRAM 供給 21 下半年緊缺,但個人認為還是有 2 成不確定因素需持續關注

- 由於需求強勁,三星和海力士於 21H2 有加速擴產的現象。三星平澤廠 P2 廠估計於 21H2 再新增 3 萬片,海力士宣布將把 22 年部分資本支出提前至 21H2,M16 廠月產能預計 21Q3 增加至 8000 片,21Q4 增加 1 萬片。以上顯示下半年供給會開始爬升,且 Q4 釋放產能將高於 Q3

- 下半年供給將逐季上升,但伺服器、高階手機需求到了年底是否仍強勁卻有不確定性。首先 Intel 新款伺服器 Ice lake 採用率可能到 Q4 來到高原,伺服器需求於年低可能轉弱;其次iPhone 12 為歷史最熱銷款式,iPhone 13 為小改款,熱銷期能否延續至 22Q1 有不確定性,最後 22 上半年將進入手機、PC 淡季,需求通常會季節性下滑。

綜合以上,考量 Q4 DRAM 產能有較明顯釋放,但伺服器、高階手機需求到了年底是否仍強勁有不確定性,個人認為需注意 Q4 以後 DRAM 供需狀況。

由美光看相關產業鏈上公司下半年展望

最後我們嘗試從美光的最新財測,推估其他相關產業鏈上公司下半年營運表現

記憶體業者資本支出開始加速,有利半導體設備業下半年需求續強

記憶體一向是半導體產值最大的分類,也是半導體設備業主要需求來源之一。從美光最新報告來看,半導體設備業下半年需求依然不錯。首先看到本季美光首次明確提到將從開始加入 EUV 採購行列,也因此增加了 21 年資本支出預算 5 億美金。ASML 的 EUV 目前供不應求,但美光加入對其 22~24 年的訂單量又多了一分保障。

其次我們注意到美光領先整個業界,率先推出 176 層 3D NAND 產品,Q2 佔整體產品比重有明顯提升。這個舉動觸動了其他對手的敏感神經,促使各家開始加速 176 層以上製程導入:三星和海力士都預期今年下半年要開始量產 176 層產品;鎧俠則估計 22 年初逐步量產

更高層堆疊 NAND 晶片生產,意味著對控制垂直精準度的蝕刻設備需求上升,營收以記憶體市場比重最高的蝕刻設備龍頭:科林研發 (LRCX) 下半年有機會持續受惠 NAND 擴產

台股記憶體模組業者需特別注意 Q4 以後 DRAM 供需狀況

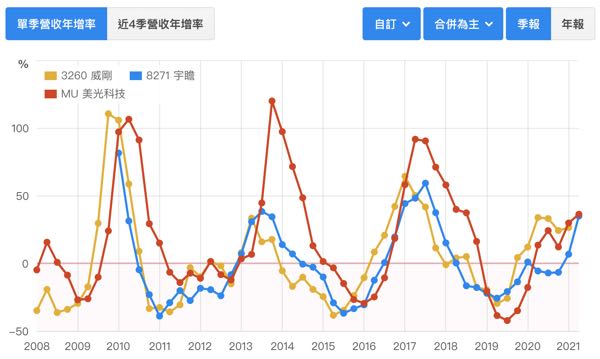

美光的營運與展望是落後指標,以現貨市場報價為主的模組業者:威剛、宇瞻、創見等,才是記憶體產業領先指標。因此我們反而應該以台股記憶體模組營運變化,作為美光未來營運展望的指導參考。

前面在聊 DRAM 的供需展望時,個人有提到需特別注意 Q4 以後 DRAM 供需狀況,這件事對於台股模組業者更為重要,因為如果需求不如預期,最先影響的會是以現貨為主的模組業者而不是美光。反過來說,如果 Q4 台股模組的業績成長性、股價真的都開始下滑,就會是美光後續的營運警示了。

台股 DRAM 廠估值跟隨美光

台灣 DRAM 廠:南亞科、晶豪科等的產品,都是屬於利基型產品,主要應用市場為家電、小型消費電子、車用工控等市場,著墨的市場和美光大不相同,理論上營運狀況不太適合互相比較。

但有趣的是:長期來看,台灣 DRAM 廠的股價波動和美光股價非常高連動,這可能是因為利基型 DRAM 報價與整體報價仍為高連動所導致。因此台股 DRAM 廠下半年股價觀察重點與美光相同:

- Q4 以後 DRAM 供需狀況是否健康

- 注意台股記憶體模組業者的業績成長性、股價何時轉為下滑

總結

今天我們和大家聊了對美光最新季報的觀點,最後我們幫大家整理一下重點:

- 由美光本季季報來看,DRAM 和 NAND Flash 市場都轉為供不應求

- 美光下半年最大成長動能來自伺服器,其次為高階手機需求

- 第四季 DRAM 產能會有較明顯釋放,但伺服器、高階手機需求到了年底是否仍強勁有不確定性,個人認為需注意第四季起 DRAM 供需對美光的營運影響。

- 台股記憶體模組業者營運領先美光,因此需特別注意 Q4 DRAM 供需狀況

最後想查看美光最新財務數據,可以到財報狗站內查看喔:https://statementdog.com/analysis/MU

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱