前面介紹的本益比評價法,只適合用在穩定獲利,甚至越賺越多的公司。若公司的獲利不穩定,一年賺、一年賠的話,或是屬於產業成熟、獲利波動劇烈的景氣循環公司,就不適合用本益比判斷合理股價。那...該怎麼辦呢?這時就可以考慮使用股價淨值比法!

要瞭解股價淨值比前,先瞭解什麼是淨值。資產是企業所擁有的一切資源,而負債是企業對外的借款,把資產扣掉負債後就是公司的自有資金,可以稱做股東權益,也可以稱做淨值。每股淨值,則是把淨值除以公司發行的股數。

那什麼是股價淨值比呢?也很簡單,就是把公司的股價除以每股淨值,越高代表股價越貴,越低代表股價越便宜。

股價淨值比 = 股價 / 每股淨值

股價淨值比,適用於獲利不穩定的公司

一般穩定賺錢的公司,用本益比判斷合理股價即可,只有獲利不穩定的公司我們才會用股價淨值比來判斷合理的股價,也就是用「如果把公司賣了,可以拿回多少錢」的想法來思考。一般來說,年年賺錢的公司,股價淨值比是遠高於1的,股價淨值比無法判斷它們合理的股價;但若公司無法穩定賺錢,甚至常賠錢的話,那麼它的股價淨值比可能會在1附近遊走,而當股價遠低於1時,就代表股價可能被低估,可能會展開一波反彈的行情。

用股價淨值比,操作景氣循環股

所謂景氣循環股,就是公司的獲利與景氣連動性很強。景氣好的時候公司可能賺大錢,景氣不好時卻可能賠大錢。為什麼會有這種特性呢?追根究底,就是公司所屬產業的供給、需求都很不穩定。

需求不穩定源自於大眾生活習慣,當景氣好時,各處都大興土木,有的沒的建設蓋一堆,家家一台超薄LED電視;但是當景氣不好時,需求瞬間急凍,建設全部停擺,奢侈品也不敢再買了。供給不穩定則源自於生產特性,當景氣好時,商品供不應求,廠商只好一直加購設備,產能一直開,只怕錢賺不夠;當景氣一反轉,馬上出現過過於求的窘境。

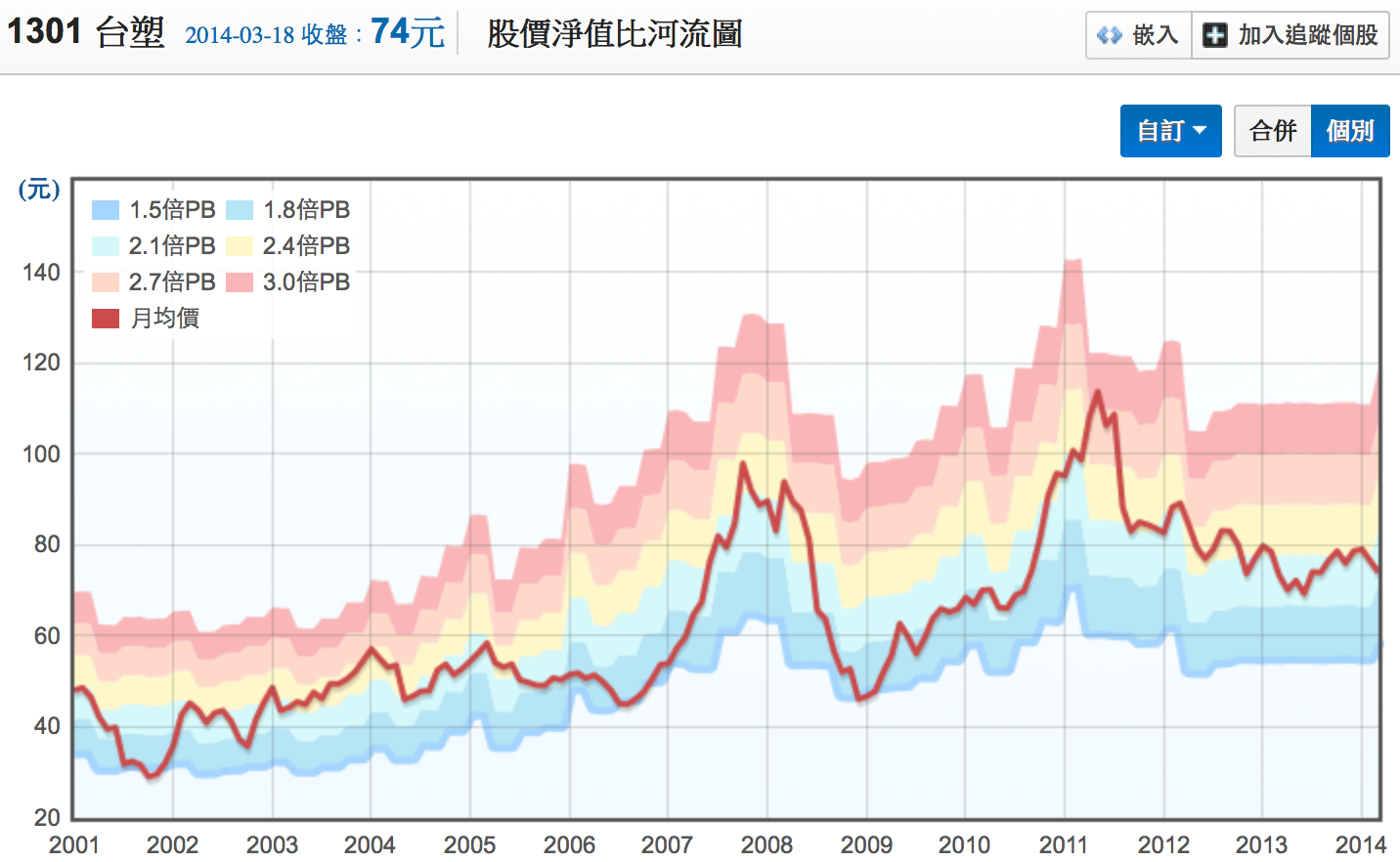

景氣循環股由於獲利不穩定,不適合用本益比操作,但卻可以用股價淨值比來判斷合理股價。我們來觀察景氣循環股-台塑(1301)的股價淨值比河流圖。

可以發現,台塑的股價淨值比近13年來,多半維持在1.5倍~2.4倍的股價淨值比,代表這個區間就是台塑股價的合理區間。所以,當股價跌到1.5倍股價淨值比以下時,代表股價可能超跌了;當股價漲破2.4倍本益比時,代表股價可能超漲了。

不過還是要提醒大家一點,這是歷史數據的呈現,若塑化產業出現根本性變動時,整個股價淨值比的區間還是可能會上下移動的,投資人要注意。

操作景氣循環股時,可參考公司產品報價

操作景氣循環股時,除了參考股價淨值比外,還可參考公司產品的報價。例如台塑的主要產品為聚氯乙烯粉,所以當台塑的股價淨值比位於低點,同時氯乙烯粉的報價又開始上揚時,股價反轉的機率機會更高。

話雖如此,要判產品的報價是真反轉向上或只是反彈,並非如此容易,除非你本身就是從事相關行業的。故建議大家,若要操作景氣循環股,請挑自己熟悉的產業操作。

操作景氣循環股,千萬記得避開失去競爭力的衰退公司

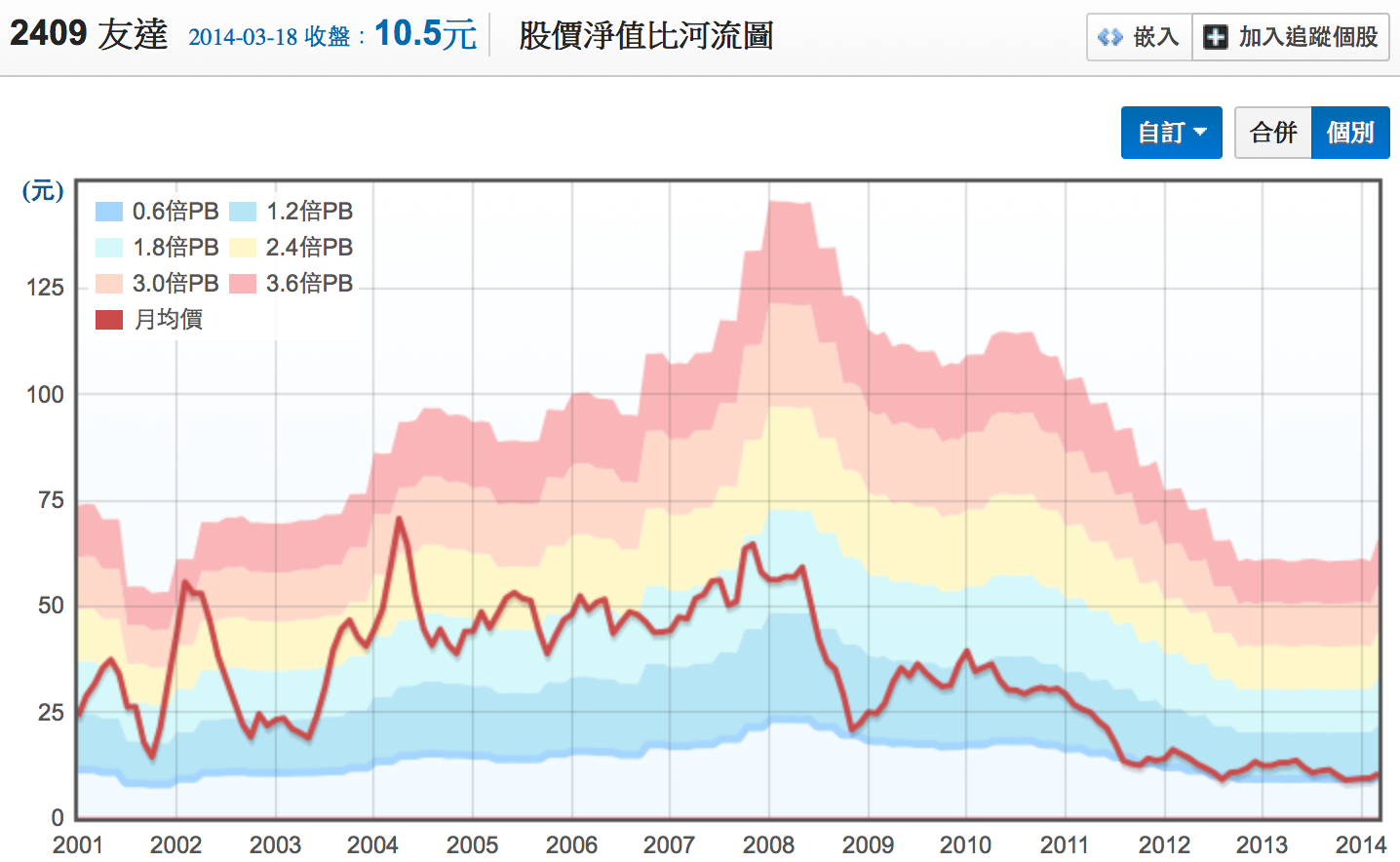

當你判斷某家公司為景氣循環股,並企圖使用股價淨值比來操作時,若你發現這家公司的股價淨值比竟然一波比一波低時,你就要有警覺:公司失去競爭力即將被淘汰,要不就是公司根本不屬於景氣循環產業,而是屬於衰退產業。

以友達為例,友達股價淨值比的高點不斷下降,從2004年接近3倍,2008年只剩1.8倍,2010年的高點剩1.2倍….;低點也是不斷下降,2003年的低點是1.2倍,2009年剩0.6倍,2011年後就跌至0.5倍以下了。

當公司的股價淨值比持續衰退時,其實就代表著整個產業是持續衰退的,所以當然不建議大家用股價淨值比操作持續衰退的股票,因為股價的低點你永遠抓不到。

P.S.

1. 相關文章:今周特刊 - 用本益比與股價淨值比找出買賣點(1)

2. 文中圖表來源:財報狗網站

3. 本文同步刊登於 今周理財贏家 2014 第26期

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱