歡樂的買雞排懂財報系列持續連載!今天要和你談的是現金流量表中的自由現金流。這個名詞聽起來很怪,到底什麼是自由現金流呢(讓人重獲自由)?趕快藉由今天的故事輕鬆瞭解吧~

故事開始…

工程狗雞排攤旁邊有家珍珠奶茶攤位,顧攤的小花溫柔又善解人意,相處許久之下工程狗對小花萌生情愫。但附近賣衣服的阿猴常常對小花獻慇勤,常送名牌包和香水給小花,工程狗自覺財力不如人不敢和小花表達心意。

工程狗的姊姊看不下去,於是代替孬種的工程狗刺探小花真正心意...

狗姐:小花呀,我看阿猴對你很好,都送你很名貴的禮物,你是不是喜歡阿猴呢?

小花:嗯(臉紅)…我其實我比較喜歡工程狗...

狗姐:真的假的~我看阿猴手帶勞力士,車開BMW,每個月似乎賺的比較多,最近聽說還要再多開兩家衣服店面,和他在一起肯定當貴婦!你怎會心儀的是我們家慢吞吞的工程狗呢?

(故事待續...)

理財有句老話:重點不是賺了多少,而是留下了多少,這句話套在公司經營上倒也十分洽當。一家公司獲利很高,且賺回來的現金充沛,是否就足以構成買進的理由呢?還不夠!你得看看這家公司留多少錢給股東。

一家公司雖然賺的現金多,但如果燒錢燒得更兇,那能留給股東的現金終究是少得可憐;更傷腦筋的是,如果長期入不敷出吃光老本,將促使企業長期向外舉債或增資,這將讓企業財務風險上升,或是股本膨脹稀釋獲利,兩者對於投資人而言,都不是好事。

高資本支出的四大產慘業…

我們來看看大家熟悉的面板、DRAM、LED、太陽能,為何被稱為四大慘業呢?因為它們都是相當燒錢的產業呀!由於這些產業的擴廠、擴產線相關的資本支出極高,每蓋一代廠動輒需要數十、百億資金,但是往往資金尚未回收前,又被迫投資下一代技術以免被淘汰。如此年復一年,公司的資金缺口自然越來越大,體質越來越差,倒閉破產可能性進而拉高。

反觀容易留下現金的公司,碰到需求爆增的大好機會時,就能利用自有現金大舉擴廠,不須對外大幅舉債增資,使得體質保守穩健;在沒有更好的投資機會時,也能有多餘現金配出股息回饋股東,使股東得到實質利益。

所以我們認為,燒錢不兇、能存下現金的公司,通常會是我們的投資首選。那如何判斷公司燒錢兇不兇呢?自由現金流量,正是引領我們尋找會存現金公司的指南針。

燒錢兇不兇? 自由現金流告訴你

自由現金流到底是什麼呢?它的公式相當簡單喔!

自由現金流 = 營業現金流入 - 投資現金流出

自由現金流入說穿了,就是拿本身營運帶回來現金流入(營業現金流入),扣除擴廠、併購等現金支出(投資現金流出)後的剩餘現金。這些多出來的現金,可以用來還債、或是再投資、或是轉成股利發還給股東等,全憑公司「自由」應用,因此被稱為自由現金流,更可視為真正屬於股東的盈餘。

在投資實務上,我們對於自由現金流的觀察方法有以下條件:

1. 為避開短期季節性資金應用差異,應以年度數據作為主要觀察

2. 近八年來自由現金流量至少4~5年以上為正

3. 近八年來自由現金流量總和為正

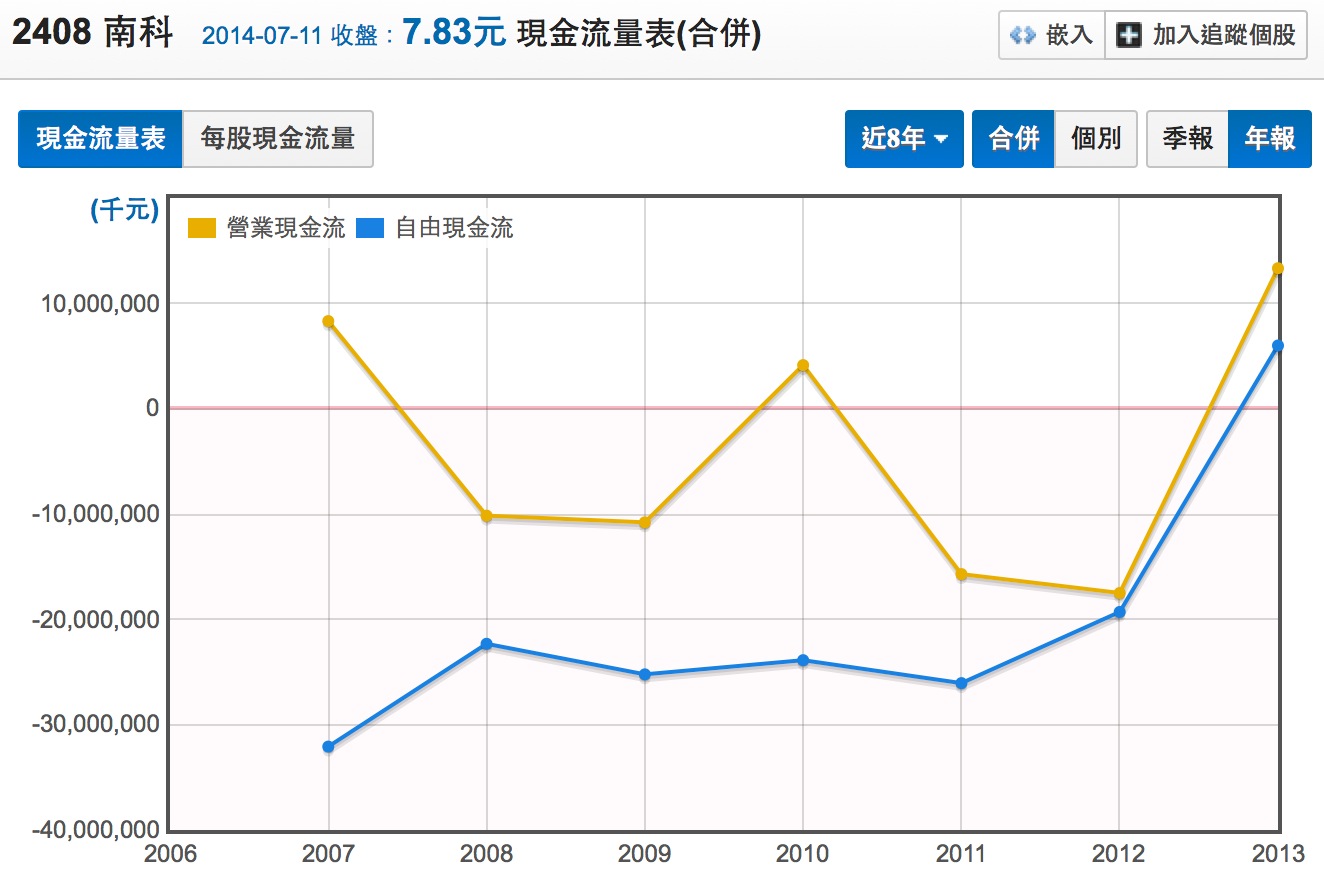

讓我們來看看幾個例子。首先是DRAM大廠南科(2408),觀察南科長年自由現金流量狀況,可以發現:

1. 近8年自由現金流量7年為負值

2. 近8年自由現金流量總和小於零

DRAM產業的高資本支出特性,使得南科資金需求極高,但在全球產業中的市佔率低,產品差異化不大的情況下,南科的獲利並不足以支應不斷的擴廠需求。在自由現金流長期不足下,南科只能向外舉債增資,負債比不斷攀高近90%!現金就像是企業的「血液」,自由現金流長期流出公司,就像是血液不斷流失般,只能靠「輸血」為生,這種企業的體質是相當不健康的。

DRAM是燒錢產業,大家應該都被新聞不斷轟炸過,不覺得有什麼驚訝之處。但你知道台股2012年獲利王,EPS高達42塊的觸控面板大廠宸鴻光電(3673),也是家燒錢的公司嗎?觀察宸鴻長年自由現金流量狀況,可以發現:

1. 近5年自由現金流量4年為負

2. 近5年自由現金流量總和小於零

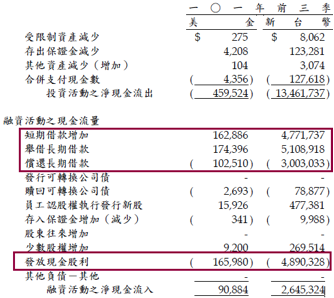

宸鴻2008年上市,以上市後的財務數據觀察,自由現金流持續流出擴大,代表公司近年賺來的現金根本不夠燒,可見觸控面板相關設備是相當昂貴的。來看件更有趣的事吧!雖然賺的現金不夠燒,但宸鴻2011年硬是配出每股高達20元的現金股利,總共發出近50億的現金!

宸鴻2011年配發現金股利需4890百萬元,但宸鴻2011年靠自身營運只賺回17978百萬營業現金流入,扣除資金支出後的自由現金流出為負。到底宸鴻的現金股利從何而來?仔細瞭解公司的資金借貸狀況,公司2012年前三季短期借款增加了4772百萬,長期借款新增2106百萬。

在公司急需現金下,如果不發如此高額的現金股利,宸鴻借款將可降低,使財務結構更為穩健。如今公司卻為了發出現金股利犧牲了財務結構,拉高借貸資金成本,有點匪夷所思!投資人在因為高股息而沾沾自喜前,記得多看一眼自由現金流量表現,瞭解公司是否打腫臉充胖子。

藉由宸鴻的例子,我們可以瞭解到:不只獲利有虛實之分,連現金股利也有虛實差異!如果投資人看重公司配發現金股利的能力,就應該重視自由現金流量,因為充沛的自由現金流入才是高現金股利的源頭。

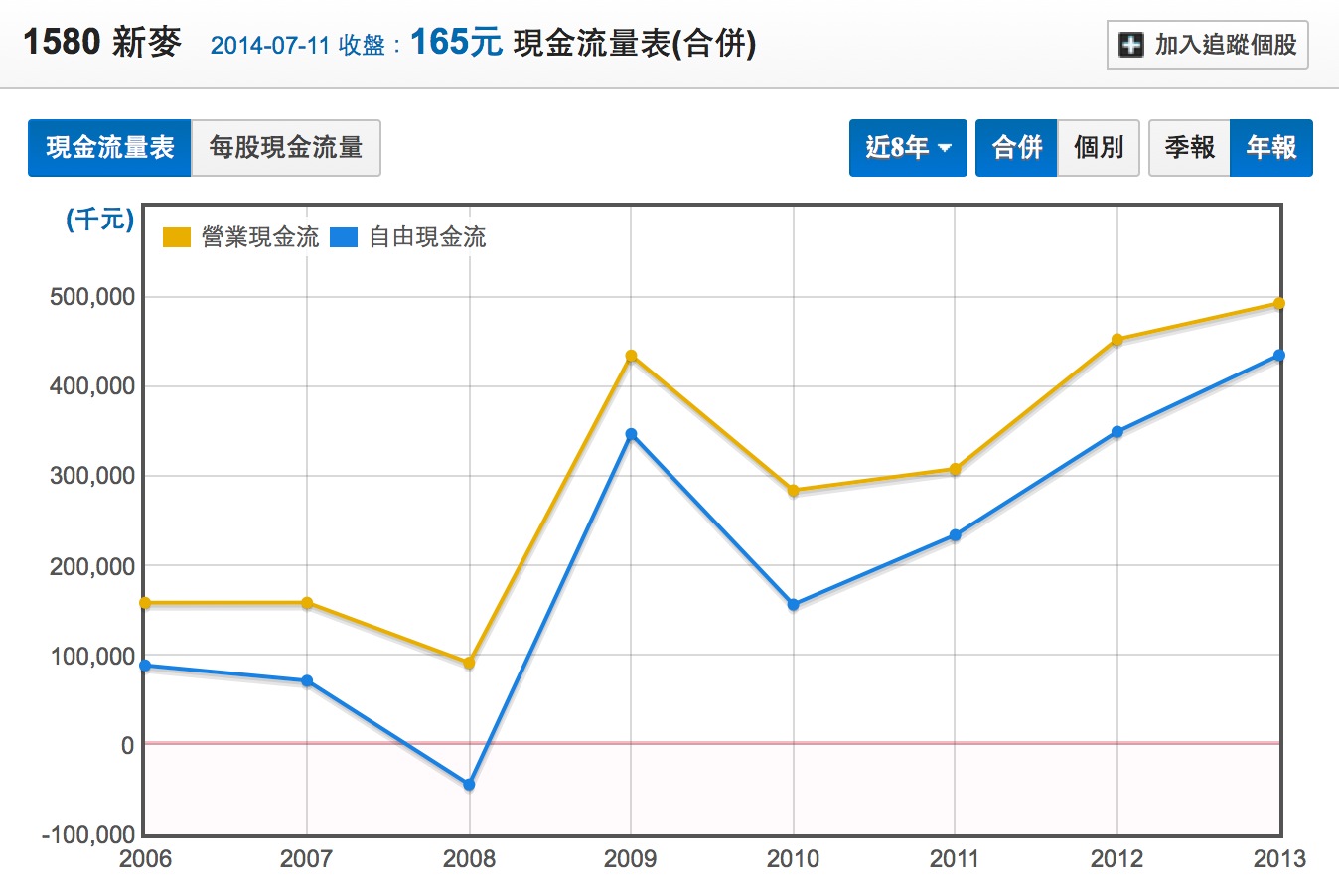

看完兩個負面的例子後,來看個正面的例子,亞洲最大烘焙設備製造商-新麥(1580)。全亞洲麵包、蛋糕烘焙所使用的設備,五台就有一台是出自新麥喔!先來看看新麥長年自由現金流量狀況:

1. 近八年自由現金流量只有1年為負

2. 近八年自由現金流量總和大於零

新麥自由現金流入雖偶有小於0的情況,但隨著在大陸發展順利成長,獲利和帶回營業現金流入節節升高,因此早期的資本支出在往後帶回更多現金流入!新麥的例子告訴我們:公司有資本支出是必然的,只要在未來3~4年皆能帶回更多現金,就是成功的投資。所以我在觀察現金流量時應以長期、而非短期一兩年做定論喔!

總結:

1. 為避開短期季節性資金應用差異,應以年度四季數據作為主要觀察

2. 近八年來自由現金流量至少4~5年以上為正

3. 近八年來自由現金流量總和為正

故事(結尾):

狗姐:那你到底為什麼喜歡阿忠呢?

小花:阿猴雖然賺的較多,但是花錢花得更兇,動不動就買車買房,現在已經背了不少負債了…阿狗雖然賺的較少,但穩紮穩打,賺回來的錢總是固定存下不少。為了我的未來著想,我當然是選擇能留住錢且較可靠的阿狗囉!

狗姐:真的假的~那我還是把阿猴的手機號碼刪掉好了,差點就答應和他出去看電影...

PS.

1. 查詢營業現金流對淨利比,請到 個股 > 基本報表資訊 > 現金流量表

2. 以上故事純屬虛構,如有雷同純屬巧合

3. 文中提起公司純粹舉例,且單純就財務數據討論,並無推介建議

4. 圖片來源:財報狗

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱