汽車發明至今已超過100年,是個傳統而巨大的產業,產業鏈極為複雜。財報狗今天要為大家介紹的是個相對單純的汽車零組件-汽車碰撞零組件,提到的公司有東陽、昭輝、耿鼎、大億、帝寶、堤維西等。這些公司的產品如何製造?供應鏈為何?財報表現如何?有無長短期成長動能?和我們一起來了解吧!

圖片來源:財報狗

本有大綱如下:

一.OEM、AM產業介紹

二.全球AM產業最大市場:美國

三.AM市場,副廠件優於原廠件(OES)

四.碰撞件三大產業介紹

五.結論

一.OEM、AM產業介紹

汽車產業是個特別的產業,可以分成OEM市場與AM市場,分別介紹如下:

OEM/OES正廠件:

OEM/OES是供應給「新車」和「原廠維修」的零組件,供應對象是汽車品牌大廠。由於驗證嚴格,產品價格較高,但毛利卻較低,優點是原廠下單量大。雖然量大,但卻不穩定,OEM的訂單往往會隨著景氣大幅波動,景氣好時大家才有錢購買新車,就算出車禍也傾向選用原廠維修。

AM副廠件:

AM副廠件是所謂的售後服務市場,供應對像是大型汽車零售通路。由於驗證較不嚴格,產品價格較低但毛利率卻較高,但缺點是少樣多量,AM業者要開發大量的模具。與OEM/OES比較起來,AM市場較為穩定,長線來講受到全球「汽車保有數」的影響,短線則受到氣候影響,氣候越差,車禍發生數越多,AM業者的獲利就越好,是標準的氣候概念股。

二.全球AM產業最大市場:美國

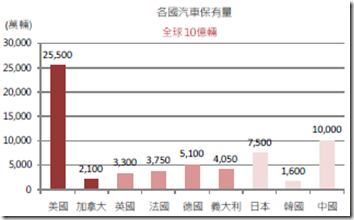

既然AM市場與全球「汽車保有量」銷售有密切的關係,我們就來看一下全球「汽車保有數」的分佈圖:

資料來源:主計處、ARTC、康和

可以發現,全球汽車保有量約10億台,而光美國就超過2.5億台,也就是超過25%的汽車集中在美國!

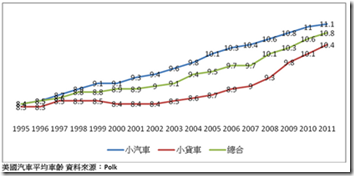

不只如此,AM市場除了與該國的「汽車保有量」成正相關外,更與該國的車輛的「平均駕駛車齡」有密切關係。一般來說,汽車平均駕駛7~8年後,車況出問題的機率就大幅提升,就需要更換零組件。以中國來說,雖然「汽車保有量」高達1億台,但「平均駕駛車齡」卻只有3~4年,而美國除了「汽車保有量」高達2.5億台外,「平均駕駛車齡」已超過10年,而且仍在不斷攀升中!

故我們可以做出結論:美國是目前全球AM的主要市場,且隨著「汽車保有量」與「平均駕駛車齡」的攀升,美國AM市場未來幾年緩步成長的機率仍較大。

三.AM市場,副廠件優於原廠件(OES)

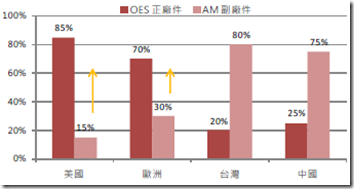

就我們前面的討論,未來幾年美國仍是AM最大市場,而AM市場中,副廠件將優於原廠件(OES)。為什麼呢?傳統上來說,若車主有保車險,在發生車禍時,保險公司要理賠原廠件,但近來由於經濟不景氣,保險公司開始區分出「副廠件」的保險,當然價格便宜很多。可參考下圖美國、歐洲、台灣、中國等國的OES/AM副廠件的使用比率:

資料來源:主計處、ARTC、康和

以去年資料來看,美國AM副廠件佔總量的15%,但緩步提升,未來成長空間還很大;而歐洲的AM副廠件佔總量也只有30%,短期內也具備成長動能。台灣和中國則是本來就以AM副件為主。

四.碰撞件三大產業介紹

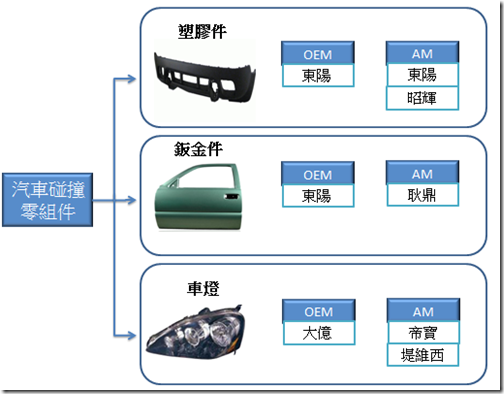

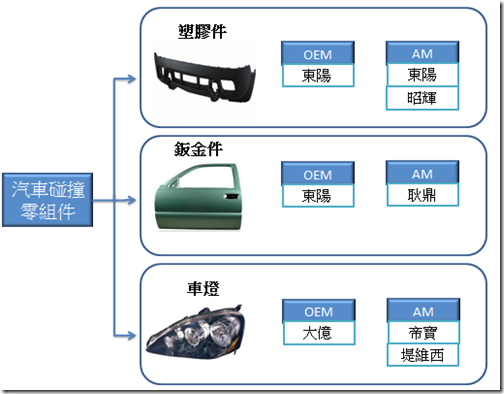

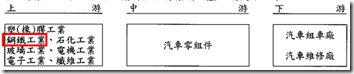

碰撞件主要可分成塑膠件、鈑金件、車燈等三種產品,各有不同的產業特性與經營廠商,我們分別介紹如下:

圖片來源:財報狗

(一)塑膠件產業介紹

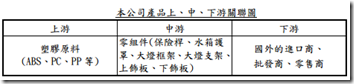

產業位置:

塑膠件的主要產品,有保險桿、水箱護罩、上下欄等,主要用到的原料是ABS、PC、PP等塑膠,故公司的毛利率會長期與這些塑料的報價連動。

資料來源:公司年報

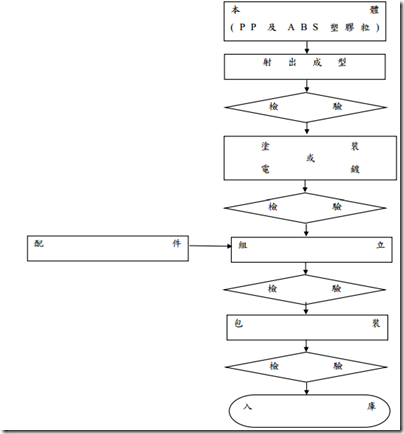

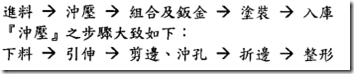

製程:

塑膠件的製程相對單純,主要就是先把塑料經射出成型後,再經過塗裝、電鍍、組裝等步驟即完成。射出成型是最重要的製程重點,主要是將塑料放入射出機台,然後射出機台再將塑料射出至模具上成型,故模具的質量將決定此產業的效率與良率。

資料來源:公司年報

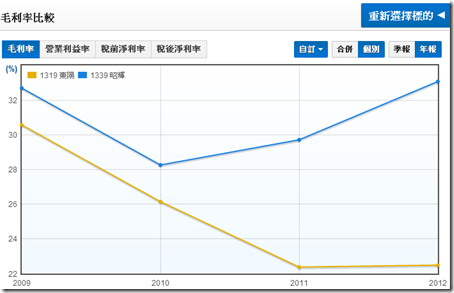

財報比較:

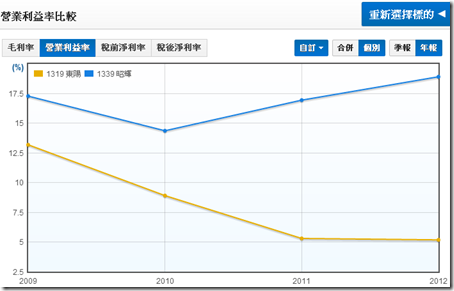

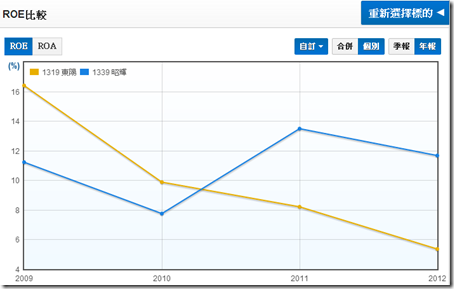

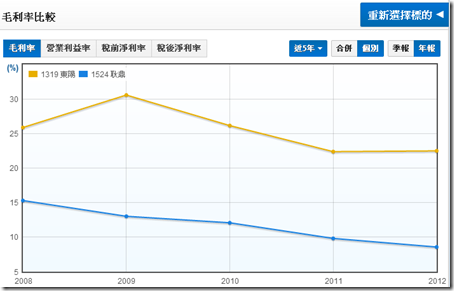

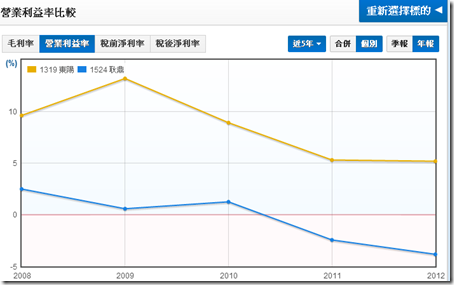

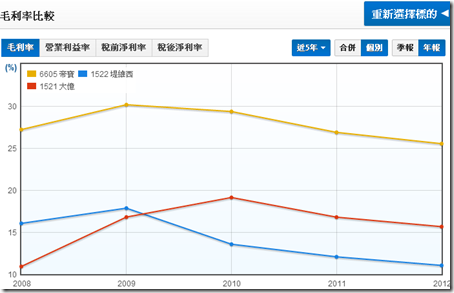

台灣做塑膠碰撞件的兩大廠商是東陽(1319)與昭輝(1339),昭輝主攻美國AM市場,佔其營收超過90%;東陽同時佈局AM與OEM(OES)市場,全球市佔率超過70%。

如前所述,AM市場的毛利率通常較高,由於昭輝專注在AM市場,故毛利率、營益率4年來都穩定高於東陽。

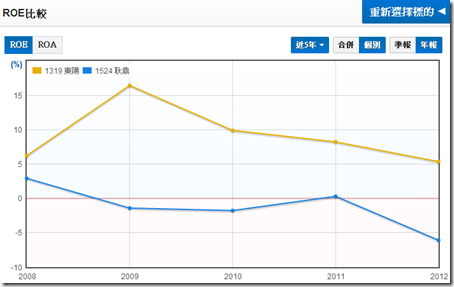

再來看ROE,雖然東陽的營益率較低,但靠著規模優勢,ROE在2009~2010時還是高於昭輝。但2011年~2012年,由於中國車市狀況非常差,佈局中國OEM甚深的東陽獲利大幅縮水,ROE也被昭輝趕超。而近來東陽狀況轉好,就是因為中國車市開始復甦之故。

(二)鈑金件產業介紹

產業位置:

鈑金件的主要產品,有引擎蓋、葉子板、車門等,主要用到的原料是鋼,故公司的毛利率會長期與鋼價連動。

資料來源:公司年報

製程:

鈑金件的製程重點在沖壓成型,就是把鋼料放進模具中,故此產業的競爭優勢也是與模具管理有關。

資料來源:公司年報

財報比較:

台灣專門做鈑金件的上市櫃公司只有耿鼎一家,東陽也有做,但比重較低,故要了解此產業的狀況,參考耿鼎即可。

耿鼎的毛利率表現不佳,且呈長線下滑趨勢;營益率更慘,2011年後甚至陷入負數。ROE當然也不會有太好的表現了。

鈑金件產業的毛利率較差,除了因產業殺價競爭的情況較嚴重外,產品可差異化程度較低也是一個重要原因。

(三)車燈產業介紹

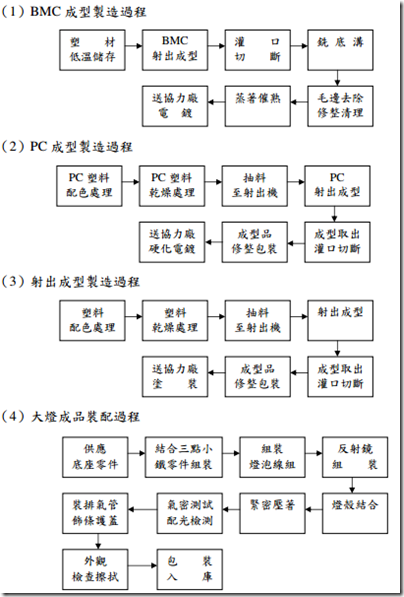

製程:

和塑膠件、鈑金件比起來,車燈的製程較為複雜。前半部很像塑膠件的製程,後半部則是把塑膠件與燈結合。

資料來源:公司年報

財報比較:

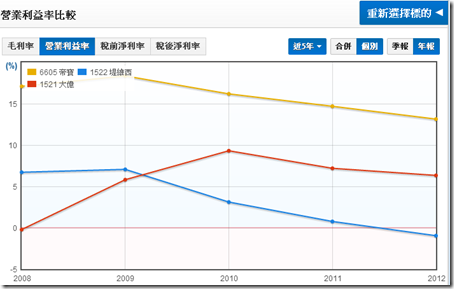

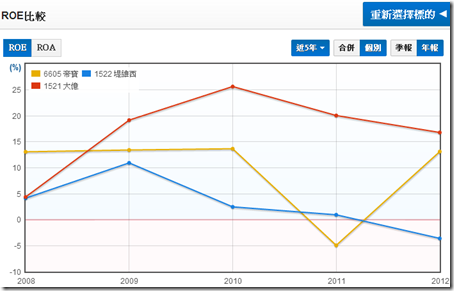

相對於塑膠件與鈑金件,車燈產業較熱鬧,主要有三家公司,分別是做OEM市場的大億,還有做AM市場的帝寶與堤維西。

就毛利率、營益率來看,AM帝寶表現最好,OEM的大億表現次之,合乎前面的論述,但AM的堤維西則是落到最後,推論與公司經的經營能力與市場佈局策略有關。

不過就ROE來看,大億的ROE倒是比帝寶的表現還好,這點值得留意。

五.結論

就產業分析來看,我們認為AM產業未來應該還有幾年的成長動能;就財報分析來看,我們認為昭輝、東陽、帝寶、大億等公司是較具有長期獲利能力的,故我們接下來會對這些公司做更深入的分析,如果大家有興趣的話...

P.S.:

文章中財務圖表取自:http://statementdog.com/analysis/tpe/,免費註冊即可使用眾多功能,快去試試看吧~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱