買雞排懂財報系列持續出刊~

在上次談流動資產時,我們留了個伏筆:流動負債的償還能力還未討論。今天正是要帶你瞭解流動負債。一聴到有"負債"兩個字,想必你心中一定覺得不是個什麼好東西。但事實上流動負債對於企業是必須,而且好的流動負債對營運更是有加分作用。

那到底要如何判斷流動負債的好壞?那就由今天雞排攤故事瞭解一下囉~

前情提要:因為大量昂貴的奈米雞排製造機,導致工程狗目前手頭現金吃緊,姐姐提出了小"雞"女孩向前衝-節流開源計劃,幫助雞排攤度過難關...

(前因後果請看:買雞排懂資產報酬率、買雞排懂流動資產)

姐:ㄟ,為什麼你最近攤子不顧,一直往健身房跑?

狗:因為...我要去跳猛男秀了...

姐:蝦毀?你這身肥肉還要跳猛男秀?是肥男秀吧....到底是怎麼回事呢?

狗:怪我之前現金嘎不過來,跑去和菜市場熟識的歐巴桑們借急用錢...現在期限已到,但一還錢雞排攤的現金就不夠做生意了...

姐:所以...?

狗:原本歐巴桑們很兇說要剁我XX,後來看我楚楚可憐,就要我去跳猛男秀還債,聽說某位大官的老婆常看,小費給的很大方...

姐:如果說你身材好還OK,你這身肥肉實在丟盡我們家的臉...你還是趕快先拿現金去還一還吧

狗:那雞排攤現金不夠該怎麼辦?

姐:這早在我計算之中。之前的"小雞女孩向前衝-開源節流計畫"只用了A計畫,現在就讓我告訴你B計畫為何吧....

(故事待續...)

作生意有時為了短期週轉,借點急用錢在所難免。但是如果借的太多,不僅利息負擔沉重,還款期限越緊迫的負債借款,對公司營運產生的壓力越高。如果在期限到之前沒有足夠現金償還,那就有倒閉破產的信用危機,我們非得好好注意這些緊迫的借款才行。對於還款期限急迫的負債,在財務上有一個統稱 - 流動負債:

流動負債 = 一年之內需償還的負債

那我們該如何判斷,企業流動負債是否太高有威脅呢?其實只要現金或是變現性高的資產夠多,那還錢就應該不太有問題了。因此流動負債的高低與否,應該和流動資產作相比較才行。基於這樣的想法,財會專家發明了一個簡單公式來檢視償債能力:

流動比率 = 流動資產 / 流動負債 x 100%

簡單而言,流動比率越高,代表流動資產高於流動負債越多,理論上應該是更安全。....可惜,案情不是那麼單純的(李組長推了一下眼鏡...)。流動資產中有很大的一部分是存貨,存貨能不能轉換成現金,得要看商品能不能順利賣給客戶。如果景氣不好,或是企業經營遇上問題,商品賣不出去,那存貨其實是無法能來還債的。為了更嚴格保守的檢視償債能力,我們再把存貨、預付帳款等變現性較差的資產踢除,只留下變現性較好的流動資產來衡量償債能力:

速動資產 = 現金 + 短期投資 + 應收帳款

速動比率 = 速動資產 / 流動負債 x 100%

左一個流動比率,右一個速動比率,那在檢視企業的短期償債能力時,這兩個指標到底該如何應用呢?我們為你列出了簡單重點:

1. 流動比率和速動比率皆大於100%為佳。

簡單而言,遇到緊急情況時,流動資產剛好清償流動負債為佳。我們來看的兩個簡單的例子:

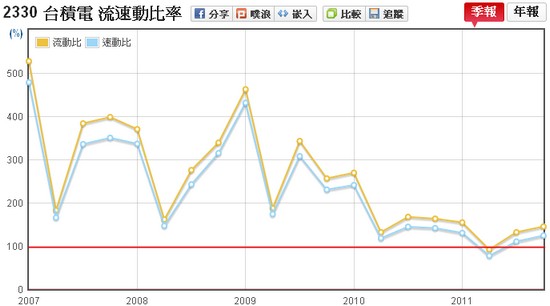

台積電(2330)流速動比率走勢:

華亞科(3474)流速動比率走勢:

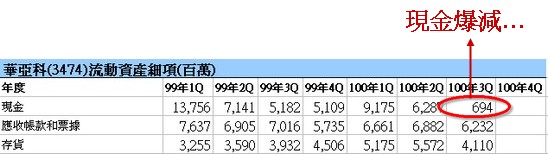

台積電在決定擴大資本資出後,流速動比走勢雖然下滑,但仍都維持在100%以上的水準。反觀華亞科,流動比率、速動比率幾乎都低於100%,而且還逐漸下滑之中,這是短期週轉能力出現問題的警訊。再看看華亞科的流動資產細項:

上一季的現金爆減為十分之ㄧ,令人堪慮。

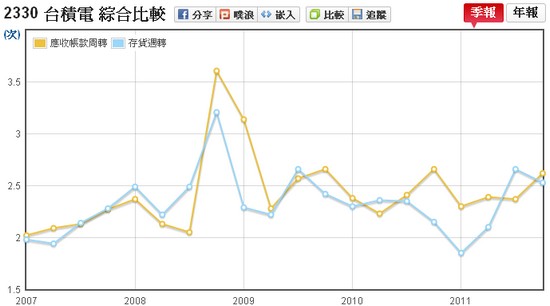

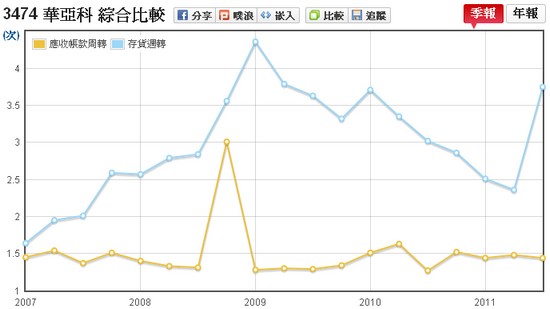

2. 流動資產的變現性是否優秀。

在流動資產的文章中,我們已經強調了:流動資產並非越多越好,如果流動資產變現性不佳,反而無助於償還短期債務,償債能力其實是下滑的。因此我們也得觀察應收帳款和存貨變現性才行。

台積電(2330)應收帳款和存貨周轉率走勢:

華亞科(3474)應收帳款和存貨周轉率走勢:

台積電和華亞科的應收帳款周轉率、存貨週轉率算維持在一定水平之上,流動資產的變現性上都算OK。

3. 短期金融負債佔流動負債比例是否過高

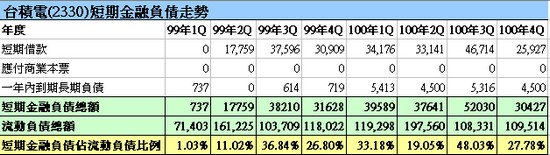

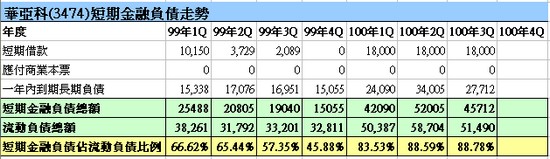

在觀察流動負債組成時,有三個項目是站狗特別注意的:流動負債中的短期借款,應付商業本票、一年內到期的長期負債。這三項都是企業資金不足時的借款來源,也都必須按時繳納利息,我們合稱為短期金融負債。如果流速動比過低,流動負債裡的短期金融負債比例維持高檔,那風險性就不可言喻了!我們來看看台積電(2330)和華亞科(3474)流動負債中,短期金融負債佔的比例走勢。

台積電(2330)短期金融負債走勢:

華亞科(3474)短期金融負債走勢:

我們可以看到:

台積電的短期金融負債佔流動負債的比率持續低於50%;而華亞科的短期金融負債佔流動負債比率則持續在50%以上,而且還逐漸走高,近期已經到了88.78%的極高水平,這代表華亞科的流動負債結構非常不好!

所以我們可以做個簡單結論:

台積電(2330)流速動比率在100%之上,雖然走勢下滑,但觀察流動資產的變現性穩定,流動負債中短期金融負債比例持續在50%以下,短期償債週轉能力還是OK的;但華亞科(3474)流速動比率在100%之下且走勢持續下滑,流動負債中短期金融負債比例持續在50%以上,近期更高達88%以上,短期償債能力大有問題。

透過以上的說明,不知道您瞭解流速動比的使用呢嗎?讓我們來整理一下今天的重點:

1. 流動負債 = 一年之內需償還的負債

2. 為了衡量流動資產是否能償還流動負債,我們可以利用兩個比率來觀察:

流動比率 = 流動資產 / 流動負債 x 100%

速動比率 = 速動資產 / 流動負債 x 100%

3. 流動比率和速動比率皆大於100%為佳,若小於100%須深入瞭解流動資產和負債細項。

4. 衡量短期償債能力,也必須瞭解流動資產的變現性

5. 衡量短期償債能力,也必須瞭解短期金融負債佔流動負債的比例。

誠如上面4、5點所強調的,雖然流動、速動比率是一個簡單快速的比率,但在使用上其實是有些缺點。什麼缺點呢?

1. 無法判斷流動資產的好壞:

存貨如果賣不掉、應收帳款如果收不回來變呆賬,這樣流動資產再多也無益。這在本文和前一篇文章已經特別強調了:必須利用應收帳款週轉率、存貨周轉率來衡量兩者的變現性。

2. 無法分辨流動負債的好壞:

什麼?流動負債還有好壞之分?沒錯,流動負債中並非所有項目都是不好的喔~那到底是哪些項目呢?賣個關子,帶我們下一單元在來告訴您~

OK,話不多說,現在趕快來查查你手中個股的流動比率、速動比率吧~

粉絲團訂閱

粉絲團訂閱 RSS

RSS Email訂閱

Email訂閱